להנפיק במהירות: חברת המשלוחים שמפסידה כסף רוצה שהציבור יממן אותה - למה בעצם?

הקמעונאיות בישראל הרוויחו בגדול ממשבר הקורונה. בעוד חברות אחרות סבלו מהסגרים החוזרים ונשנים, חברות המזון נהנו מעלייה בצריכה, תוצאותיהן השתפרו ומניותיהן זינקו. כך למשל, מניותיהן של רמי לוי 0.96% ושופרסל 0.94% קפצו בשניים עשר החודשים האחרונים בכ-15%, ומניית ויקטורי -1.91% קפצה ב כ-33% ו טיב טעם 2.02% קפצה פי 3.

גם חברות המשלוחים באון ליין שמהוות פעולה משלימה לרכישה בסופרים הציגו קפיצה משמעותית בעקבות הקורונה, ולפחות אחת מהן, חברת ברינג ברינג (שמוכרת יותר תחת המותג Quik) צברה תיאבון ומעוניינת להיכנס לבורסה.

קוויק פועלת כקמעונאית אונליין בארץ (E-commerce טכנולוגית), המשווקת מוצרי צריכה מהירים (FMCG - Fast Goods Consumer Moving) לרבות מזון יבש וטרי, פירות וירקות, קצבייה, מעדנייה, מאפייה, מוצרי טואלטיקה ופארמה, מוצרי ניקיון ועוד.

הפעילות מתבצעת באמצעות פלטפורמה אינטרנטית המאפשרת לחברה לנהל שרשרת אספקה מלאה, ללא צורך בהשקעה בנכסים או במלאי, החל משלב הרכבת סל המוצרים על-ידי הלקוח וגביית התשלום; ליקוט ואריזה של המוצרים, באמצעות מערך תפעולי המופעל על-ידי החברה או באמצעות חברות הסופרמרקטים, מפעילה מערך שילוח ואספקה לבית הלקוח.

- קוויק משלמת לאנטרופי כדי להציל את ההנפקה; מקבלת בתמורה - שווי גבוה

- בעקבות הביקורת: קוויק תיאלץ לחתוך את השווי בהנפקה

- המלצת המערכת: כל הכותרות 24/7

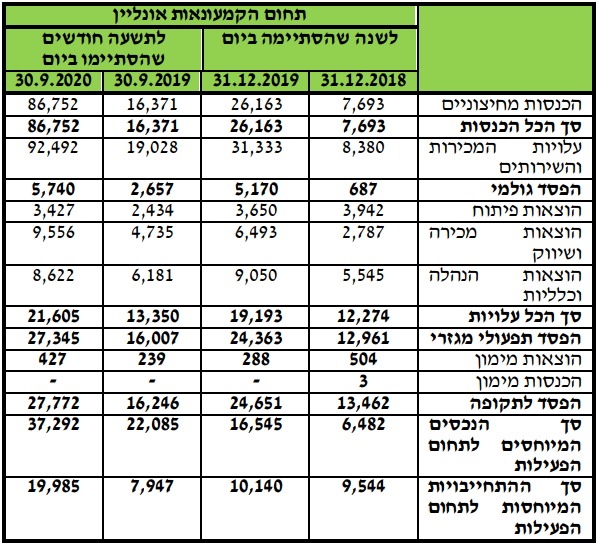

החברה אמנם הגדילה את המכירות בצורה משמעותית, מ-26 מיליון שקל ב-2019 לכ-86.7 מיליון שקל בשלושת הרבעונים הראשונים של שנת 2020, המהוות קצב שנתי של כ-115.7 מיליון שקל לשנה (קפיצה של 343% בהכנסות, אם כי הצמיחה גבוהה יותר - ההכנסות ברבעון הרביעי הסתכמו ב-40 מיליון שקל). אבל בשורה התחתונה החברה סובלת מהפסדים כבדים. יתרה מכך - הפעילות מפסידה גולמית. במילים אחרות כשהם מוכרים לכם את הסל ב-100 שקל להם זה עולה 105 שקל.

בשנת 2019 רשמה החברה הפסד מצטבר של כ-16.5 מיליון שקל, ב-2020 כבר רשמה החברה הפסד של 27.7 מיליון שקל לשלושת הרבעונים הראשונים, כלומר הפסד שנתי צפוי של כ-37 מיליון שקל (קפיצה של 124% בהפסד השנתי; בתרחיש אופטימי ההפסד יהיה 30 מיליון ומעלה). כפי הנראה, המודל העסקי לפיו היא עובדת יביא אותה לרווחים רק אם היא תצליח להגיע להיקפי פעילות גבוהים מאוד ובינתיים היא מבקשת את המימון מהציבור, בשווי שנראה על פניו לא קשור למציאות.

בעלי העניין העיקריים בחברה הם החברה המרכזית למשקאות (קוקה קולה, כ-19.65%) סופר-פארם (17.85%), וקבוצת יוניון (יבואנית טויוטה והזכיינית של רשת H&M בישראל - 17.85%), וכן OBI Partners עם 16.29%. מנכ"ל החברה הוא אבירם גנות, ולקראת הנפקתה סיכמה החברה עם אלדד פרשר, לשעבר מנכ"ל בנק מזרחי טפחות, כי ימונה לתפקיד היו"ר.

- בחנו את עצמכם - האם אתם בעניינים? טריוויה שבועית

- ברקע הצעת הרכש לסיטיקון, ג'י סיטי הוכנסה למעקב עם השלכות שליליות

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- אלו המניות שיזכו לביקושים והיצעים בשל עדכון המדדים

- 11.עוד חברה שהושקעו בה המון כספים וכשהמונח לא פוגע מג 12/01/2021 11:44הגב לתגובה זועוד חברה שהושקעו בה המון כספים וכשהמונח לא פוגע מגלגלים את ההפסדים לציבור

- 10.החברות האלו יגרמו לחוסר אמון ונפילת הבורסה (ל"ת)אלון 11/01/2021 19:58הגב לתגובה זו

- 9.יוסף גלילי 11/01/2021 19:50הגב לתגובה זולמה אי אפשר להרוויח בהזמנות און ליין? תחשוב עליך כלקוח שנוסע באוטו שלך לעשות קניות בסופר... מבחינת עלויות הסופרמרקט א. זמן ליקוט המוצרים הוא בחינם אתה משוטט להנאתך על חשבון זמנך ואוסף מוצרים מן המדף ואם חסר מוצר אז אתה בוחר מוצר אחר. ב. אתה עוזר לקופאית להעביר בקופה ושם את הקניות בשקיות. ג. הדלק והמוטוריזציה על חשבונך ואתה גם הנהג והשליח שמעלה את הקניות לקומה השנייה... בקיצור כל התשומות הללו שהסופרמרקט קיבל חופשי על הבר עכשיו עולים כסף וצריך להכניס אותם לתמחיר ועוד להיות תחרותי(קופונים וחברי מועדון)...לא פלא שמפסידים כסף...ויש אותם חכמים שאומרים שאפשר לספוג הפסדים אבל בסוף נעבור לריווחיות אז לתשומת ליבכם חוכמולוגים גם ענקיות המזון באירופה לא מרוויחות באון ליין

- יוסף גלילי 11/01/2021 19:56הגב לתגובה זוכמו שאתה בוחר פירות וירקות מודל העלות תועלת שלך עובר אופטימיזציה ונותן לך את הערך המשוקלל הטוב ביותר עבורך כולל חיי מדף אצלך במקרר לפי דפוסי ההתנהגות הצרכנית של משפחתך...המלקט הממוצע ידחוף לך15% פירות וירקות שילכו לפח תוך 48 שעות לפח...פה זה לא אמריקה זה הלבנט

- 8.מני 11/01/2021 14:02הגב לתגובה זובגלל הנדיבות של המוסדיים,על חשבון הפנסיות שלנו (שאנחנו חייבים להשקיע בישראל), הבורסה בישראל לא זזה כבר עשור. אם השקעת לפני עשור בS&P או בדאו, שילשת את הכסף שלך. אפילו אם השקעת באירופה המיושנת, הכפלת את הכסף שלך. אם השקעת בבורסה של ישראל הצומחת והחדשנית בעשור האחרון, בקושי עשית 20%, למה? בגלל הדברים האלה. אם מגוריט קונים מדמרי דירות 20% מעל מחיר השוק, למה ? ככה, אם קונים את מקס סטוק במחיר מסוים ואחרי שנה מנפיקים לציבור במחיר פי 5 או אם מחלקים לחברות נדלן אמריקאיות באיי הבתולה בלי ניסיון,ובטחונות מיליארדים של דולרים, אז משהו במוסדיים לא עובד טוב, ולא מפתיע שעם כל הצמיחה בישראל, הבורסה כאן הכי גרועה במערב. זה למה הפנסיות שלנו לא יהיו גבוהות

- 7.משקיע 11/01/2021 12:57הגב לתגובה זוחשוב להפסיק לממן חברות מפסידות על חשבון הפנסיה שלנו

- 6.צודקים ביזפורטל, שווי לא מובן (ל"ת)דניאל 11/01/2021 12:38הגב לתגובה זו

- 5.לקוח של קוויק 11/01/2021 12:10הגב לתגובה זוכלקוח חדש של החברה אני ממש מרוצה. הערך המוסף שהיא מביאה הוא בשירות מצויין שלא נתקלתי בו בשום חברה שעושה משלוחים של מזון.חבל לראות שלמרות שסופסוף הלקוח הסופי זוכה לשירות בסטנדרט אמריקאי, החברה מפסידה.

- 4.מה איכפת למוסדיים איך להפסיד את פנסיה שלהם - יממנו (ל"ת)שמוליק 11/01/2021 12:02הגב לתגובה זו

- 3.חברה טובה עם רעיון מעולה. שיהיה בהצלחה ! (ל"ת)רמי 11/01/2021 11:41הגב לתגובה זו

- 2.משקיע 11/01/2021 10:29הגב לתגובה זומוסדי שיקנה בהנפקה חייב לתת תשובות למשקיעים על יכולות קבלת ההחלטות שלו. חברה שבשנה הטובה ביותר שיכלה לדמיין, מפסידה גולמית!!! זו עדות לכך שהמודל העסקי פשוט לא עובד!

- 1.תסתכלו על סבב הגיוס האחרון ותבינו שמדובר הנוכלות (ל"ת)יודעת 11/01/2021 10:21הגב לתגובה זו

טריוויה (צ'אט)

טריוויה (צ'אט)בחנו את עצמכם - האם אתם בעניינים? טריוויה שבועית

כמה הרוויחו מתחילת השנה המחזיקים בקופות גמל וקרן השתלמות במסלול מנייתי? לאיזה שווי מכוונת OpenAI בהנפקה הציבורית? מי יזם ההייטק המצליח

שהגיע למצב של פשיטת רגל? ועוד -

- טריוויה על הנושאים הכלכליים של השבוע האחרון

טריוויה שבועית. ככה תדעו אם אתם בעניינים.

20 שאלות מהאירועים של השבוע האחרון - נשמח לשמוע תגובות מכם (הערות, הארות, ביקורת, וגם - שבחים).

הכי נוח לשחק דרך הכלי בהמשך האייטם. לאור בקשת הקהל אנחנו מעלים את השאלות והתשובות האפשריות גם כאן ( חידון עם תשובות מודגשות בתחתית העמוד) .מי

המניה שעברה ביום אחד מירידה של מעל 20% לעלייה של 20%?

טבע

סולאראדג'

נובה

טידס

וואן זירו נותן ללקוחות חדשים ריבית של 5.5%. האם יש תנאים ומה הם?

אין תנאים

יש תנאים - העברת חשבון מבנק קודם

יש תנאים - העברה של מעל 5,000 שקל בחודש או תשלום דמי ניהול של 49 שקל בחודש

יש תנאים - העברה של לפחות 100 אלף שקל

כמה מקבלת

המשפחה של חייל רוסי שנהרג במלחמה?

לא מקבלת כלום

20 אלף דולר

כ-40 אלף דולר

קרוב ל-200 אלף דולר

- בחנו את עצמכם - האם אתם בעניינים? טריוויה שבועית

- בואו לשחק - הטריוויה השבועית של ביזפורטל

- המלצת המערכת: כל הכותרות 24/7

מה הרעיון המרכזי של הרפורמה המתוכננת במכשירי החיסכון?

הטלת מס על קרנות השתלמות נזילות

הגבלת דמי

הניהול בפוליסות חיסכון

יצירת חשבון כולל לכל המכשירים שרק הוצאת כספים ממנו תחוייב במס

יצירת חשבון כולל לכל המכשירים ומס קבוע אחיד של 25% במכירת מכשירים

יפתח רון-טל: “אוגווינד משנה כיוון - מאוויר דחוס לפרויקטים של מאות מיליוני אירו באירופה”

הבוקר פרסמה אוגווינד אוגווינד 15.37% הודעה על עסקה משמעותית באיטליה - רכישת חברה המחזיקה בזכויות להקמת פרויקט אגירת אנרגיה בהספק של 509 מגה-ואט, המבוסס על סוללות ליתיום (BESS), בשותפות עם קבוצת 7B מקבוצת יהודה לוי. ההשקעה בפרויקט צפויה להגיע לכ-230 מיליון אירו, וההכנסה השנתית מוערכת ב-35 עד 50 מיליון אירו, לכל אחת מ-25 שנות ההפעלה הצפויות. הפרויקט ממוקם במחוז ברינדיזי שבדרום איטליה, וכולל מתקן אגירה בקיבולת של 2-4 ג׳יגה-ואט-שעה (GWh). החברה האיטלקית הנרכשת מחזיקה בזכויות קרקע ובהיתר חיבור מחייב לרשת החשמל, ואוגווינד מתכננת להביא את הפרויקט לשלב ההפעלה המסחרית המלאה בשנת 2029. עם חיבורו לרשת תוכל המוכרת לקבל פרמיית הצלחה של עד 15 מיליון אירו, בהתאם להכנסות ולתנאי הסגירה הפיננסית.

בשביל אוגווינד, שנסחרת כיום בשווי של כ-90 מיליון שקל לאחר ששווייה צנח ביותר מ-95% מהשיא, העסקה באיטליה היא לא עוד פרויקט, זה ניסיון להגדיר מחדש את זהותה. החברה, שהייתה מהחלוצות בתחום אגירת האנרגיה באוויר דחוס (AirBattery), עוד לא הצליחה למסחר את הטכנולוגיה בקנה מידה רחב, וכעת עוברת שינוי ניהולי ואסטרטגי שמטרתו להפוך מחברת מו״פ טכנולוגית לחברת אנרגיה יזמית פעילה באירופה ובדרך להחזיר את האמון של המשקיעים - מה מסתתר מאחורי ה"תכנית האסטרטגית" של אוגווינד?

“אנחנו כבר לא חברת מו״פ אלא חברת אנרגיה מלאה,” אומר בראיון לביזפורטל המנכ״ל טל רז. “איטליה היא רק סנונית ראשונה - אנחנו מסתכלים גם על פולין, גרמניה ובריטניה. נקים קרן ייעודית בשיתוף מוסדיים ישראליים שתממן את ההון העצמי בפרויקטים, כאשר המימון הבנקאי יגיע מגופים מקומיים בכל מדינה.”

גם היו״ר יפתח רון-טל מדגיש כי “העסקה הזו היא לא נקודתית אלא היא חלק מתפיסה רחבה. לצד המשך קידום טכנולוגיית האוויר הדחוס, אנחנו נכנסים לתחום ייזום פרויקטים מסחריים באירופה. זהו שלב ראשון באסטרטגיה שמטרתה להציב את אוגווינד מחדש על המפה”.

- מה מסתתר מאחורי ה"תכנית האסטרטגית" של אוגווינד?

- ירון יעקובי עושה סיבוב נוסף על מחזיקי המניות באוגווינד - קונה בהנפקה פרטית בהנחה של 62%

- המלצת המערכת: כל הכותרות 24/7

בהנהלת החברה מדגישים כי המימון לפרויקטים לא יגיע מהמאזן, אלא משיתופי פעולה מוסדיים במבנה של קרן GPLP, שבה תחזיק החברה כ-25-30% ותשמש כשותף מנהל. “היתרון שלנו הוא היכולת להביא את המימון,” אומר רז. “אנחנו יודעים לחבר בין הפרויקטים לבין הכסף של השוק המוסדי הישראלי - זה הנכס הכי משמעותי שאנחנו מביאים לשולחן.”