"דרקוני האינפלציה" של ביל גרוס מ-2013 רלוונטים להיום?

בתחילת 2013 פרסם ביל גרוס, מי שניהל בזמנו את קרן פימקו ומי שכונה בזמנו בוול סטריט "מלך האג"ח", 2 מאמרים שהצליחו למשוך את תשומת לב המשקיעים. הראשון היה "Money for Nothing, Checks for Free" והשני היה "Credit Supernova". ב-2 מאמרים אלו, גרוס התבטא נגד תוכניות הרכישה שביצע הפד' בזמנו. "כאשר הפד' רוכש אג"ח ממשלתיות ואג"ח מגובה משכנתאות בשווי כולל של טריליון דולר, כפי שהוא עושה כעת, הוא למעשה מממן כ-80% מהגירעון בחינם", טען בזמנו גרוס.

גרוס הזהיר באותם 2 מאמרים כי התפרצות האינפלציונית תהיה למעשה העלות של המדיניות המוניטרית של הפד', כך שעדיף להימנע באגרות החוב הארוכות. "אמנם לא סביר שהם יירקו אש ב-2013, אך "דרקוני האינפלציה" יתפרצו בשנים הבאות, כך שעדיף לכם לכוון את ההשקעות לאגרות החוב לטווח קצר".

את ההיסטוריה אנחנו כבר מכירים, התחזית של גרוס לא התממשה. האינפלציה לא התפרצה וכך גם שוק האג"ח הממשלתי בארה"ב לא. ניתן להסביר כמובן בדיעבד מדוע התחזית גרוס נכשלה: אי ההבנה של הכוח של הבנקים המרכזיים/ ושינויים ברגולציה על המערכת הבנקאית שגרמו לכסף להישאר במערכת ולא לחלחל לכלכלה הריאלית. עם זאת, האירועים בחודשים האחרונים צריכים להחזיר את המשקיעים להערכותיו של גרוס. ייתכן מאוד ש"דרקוני האינפלציה" שלא התפרצו ב-2013 יתפרצו בתקופה הקרובה.

משבר חוב של ארה"ב נמצא ממש מעבר לפינה

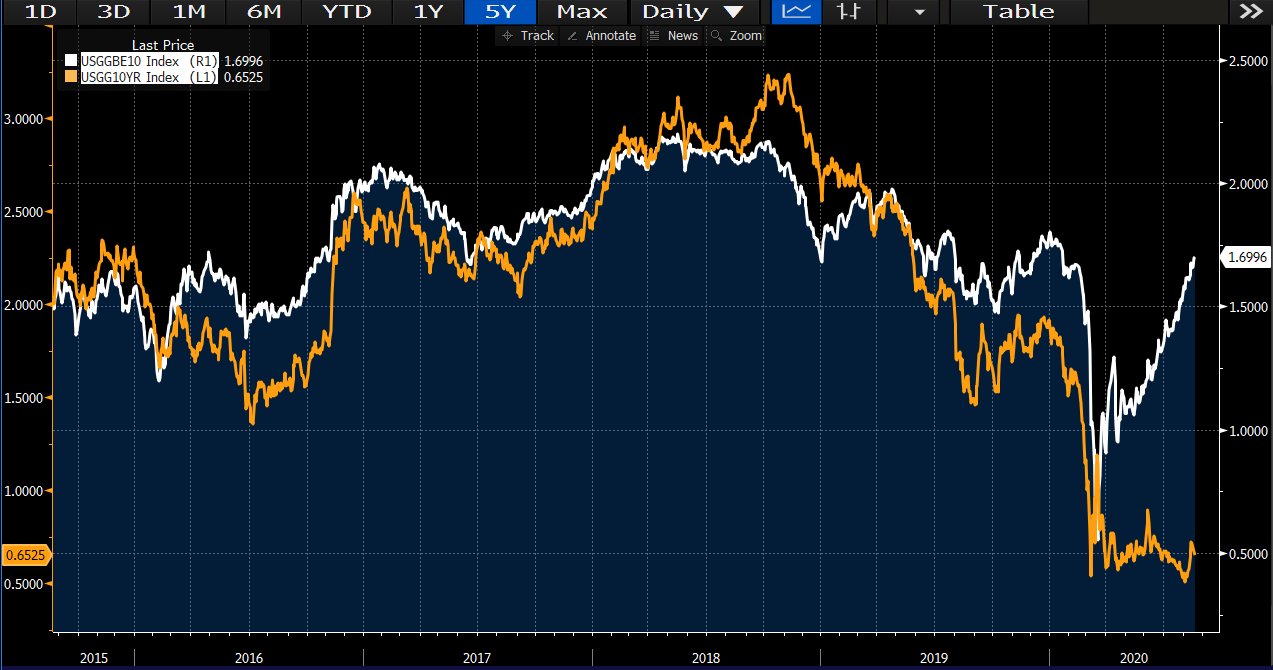

כפי שהזכרנו ביום שישי האחרון (לכתבה המלאה), יש עיוות ענק בשוקי האג"ח הממשלתי בארה"ב מאז מארס האחרון. בעוד ציפיות האינפלציה בארה"ב לשנתיים/5 שנים ו-10 שנים חזרו לרמות של תחילת 2020, התשואה הנומינלית על אגרות החוב של ארה"ב נותרו ברמות שפל היסטורית.

- עלייה קלה במספר התביעות לדמי אבטלה בארה"ב

- חבר הפד מירן מזהיר: הריבית גבוהה מדי ועלולה להוביל לעלייה באבטלה

- המלצת המערכת: כל הכותרות 24/7

תשואות אג"ח 10 שנים מול הציפיות האינפלציוניות

הסיטואציה הנוכחית גורמת לכך שהריבית הריאלית בארה"ב ירדה בתקופה האחרונה לרמות שפל חדשות – מתחת ל-1% ל-10 שנים. לריבית ריאלית שלילית יש כמובן השפעה על הגדלת הביקושים אך היא גם מגדילה במקביל עוד יותר את הציפיות האינפלציונית לעתיד.

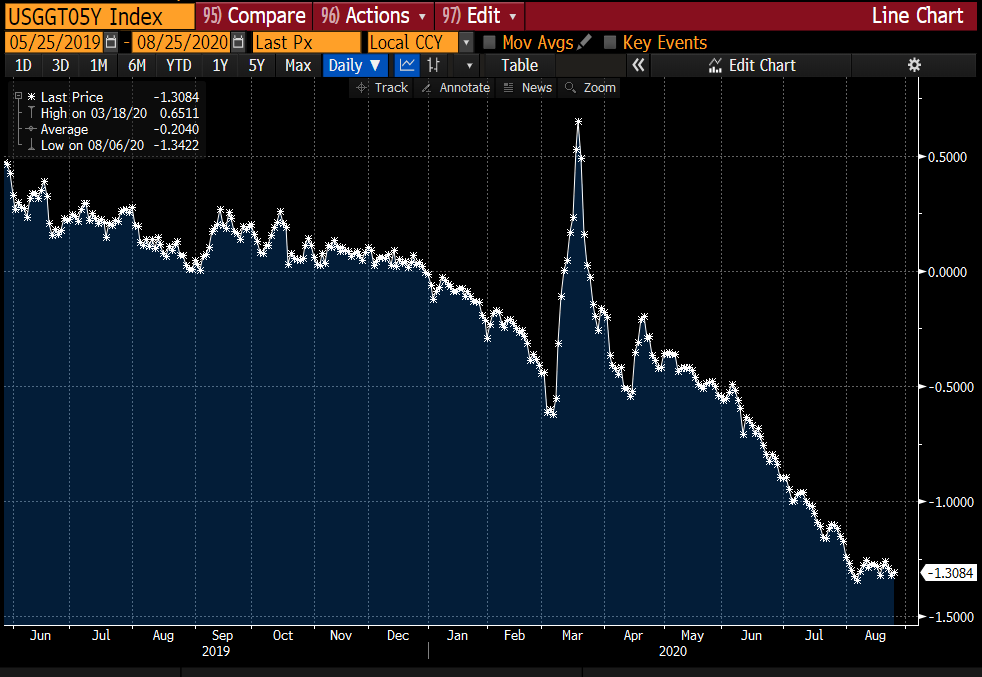

הריבית הריאלית בארה"ב ל-5 שנים: ברמות שפל כל הזמנים

העלייה בציפיות האינפלציוניות בארה"ב מתרחשת כאשר הכלכלה עדיין סגורה בחלקה ועדיין שיעור האבטלה בארה"ב נמצא ברמות שיא. מה יקרה ברגע שימצא חיסון לנגיף הקורונה או שהכלכלה תחזור לצמיחה? ציפיות האינפלציה בארה"ב יזנקו לשמיים. הלחץ על שוק האג"ח בארה"ב רק בתחילתו.

- הפד נכנס ל-2026 מפולג: אינפלציה עקשנית, שוק עבודה מתקרר ויו"ר חדש באופק

- למרות ההבנות: סין ממשיכה להגביל חומרי גלם קריטיים לתעשייה האמריקאית

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- "הזדמנות קיצונית באנבידיה" -בברנשטיין מצפים לזינוק של 54%...

דוחים את הקץ?

ביום חמישי הקרוב צפוי לנאום יו"ר הפד' ג'רום פאואל בכנס השנתי בג'קסון הול. בשוק מעריכים (בעקבות רמיזות של בכירי הפד' בתקופה האחרונה) כי הפד' יכול לשנות את יעדי האינפלציה שלו. במקום להגדיר יעד אינפלציה של 2% הוא יגדיר יעד אינפלציה של 2% סימטרי. כלומר לפד' לא תהיה בעיה עם אינפלציה גבוהה מ-2% לטווח קצר.

אפשר לטעון כמובן שהפד' רוצה אינפלציה גבוהה יותר במטרה לשחוק את החוב הגדול של הממשל, אך הסיבה האמיתית היא שאם הפד' צריך להתייחס לאינפלציה לפי המדיניות הנוכחית שלו – הבנק חייב "ללחוץ על הברקס" כבר בתקופה הקרובה. הבנק לא יכול לעשות זאת – הוא כרגע מממן את כל הכלכלה האמריקנית: שוק החוב הממשלתי/שוק האג"ח הקונצרני/שוק הדיור ועוד. יציאה שלו מהשוק – והכלכלה האמריקנית תתרסק. ומה עושים כאשר לא ניתן להתמודד עם המציאות? משנים את החוקים.

אבל כאן נשאלת השאלה – אוקי, הפד' דוחה את הבעיה למועד מאוחר יותר, אבל מה יקרה נגיד עוד חצי שנה, שנה ושנתיים? הכוחות האינפלציוניים בארה"ב לא הולכים להעלם. הפד' יצטרך לשנות את יעדי האינפלציה שלו שוב ושוב כלפי מעלה. הפד' לא יכול לעצור את הניסוי שלו הזרקת הכסף לשווקים – השוק מכור לכסף של הפד'.

השוק ימשיך לתת אמון באגרות החוב של ארה"ב?

נניח שאתם גוף השקעות, כאשר האינפלציה בשוק עולה משמעותית (ויש צפי להמשך האצה של האינפלציה לנוכח הגירעונות הגדולים של הממשל). הייתם קונים אגרת חוב לתקופה של 30 שנה בתשואה של 1.4% בלבד? אין שום הגיון בלרכוש אגרות חוב לטווחים כאלו.

המציאות מראה שההיגיון שפורט כרגע עובד בשבועיים האחרונים: הביקושים האחרונים להנפקות האג"ח של ארה"ב היו קטסטרופה. הדילרים בהנפקות היו צריכים לקחת סכום גבוה במטרה למנוע כישלון בהנפקות.

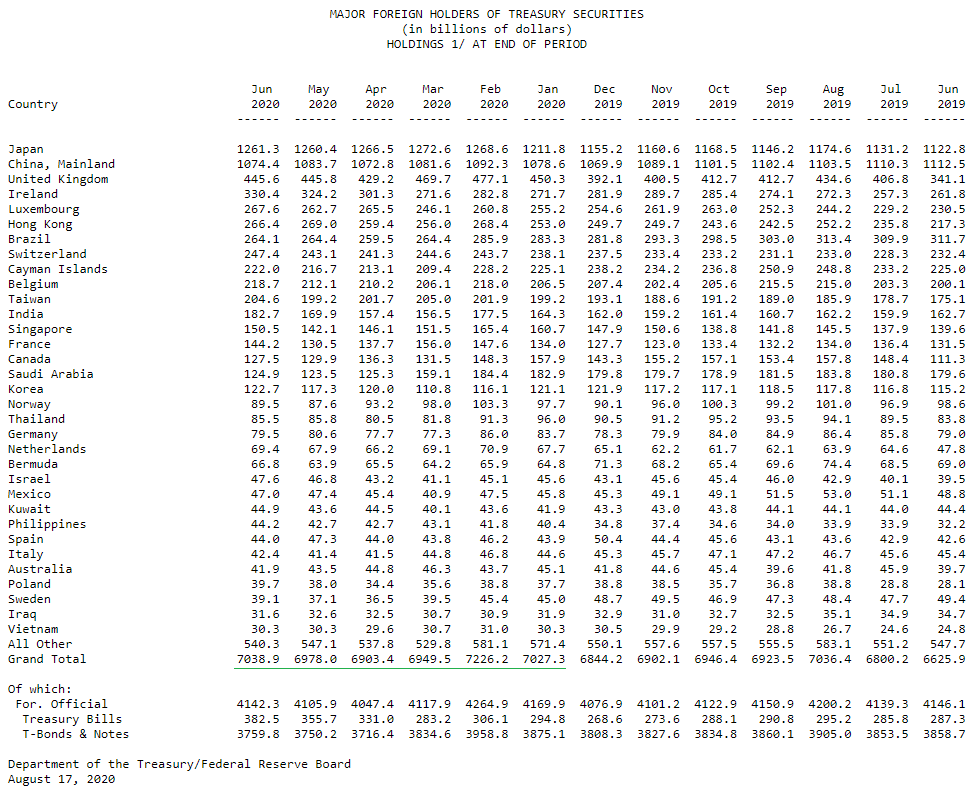

אבל לא מדובר רק על ההנפקות העתידיות של הממשל. לפי הנתונים של משרד האוצר האמריקני, החוב הממשלתי המוחזק ע"י זרים הסתכם ביוני האחרון ב-7 טריליון דולר. אם המדיניות הנוכחית של מקבלי ההחלטות בארה"ב נמשכת, גדלים הסיכויים שאותן מדינות יתחילו למכור את הפוזיציות – ושוב מאותה סיבה – אין הגיון היום להחזיק אגרות חוב של ארה"ב. אם המגמה תצבור תאוצה, יהיו לכך השפעות גם על מעמדו של הדולר כ"מטבע הרזרבי של העולם".

פוזיציות הזרים בחוב הממשלתי בארה"ב – ימשיכו להחזיק באג"ח כאשר הציפיות אינפלציה בשמיים?

- 12.אחרי הבחירות הפד לא ישפוך כסף וול סטריט תיפול-למכור מיד (ל"ת)רמי 27/08/2020 13:38הגב לתגובה זו

- 11.יוסי 26/08/2020 08:45הגב לתגובה זועונה לא כי זה לא הגיוני! אז אני שואל את העמית נועם גל: יש לך משהו אחר? אג"ח גרמניה ואחרים ב0 אם לא שלילי. אז 1.4% זה מצוין יחסית ל0.

- S 26/08/2020 13:28הגב לתגובה זואיש חכם ונכבד לגופו של עיניין. לא ביפן ולא באירופה אין אינפלציה , הבעיה שהכתב נתן לנו היא בארצות הברית שם בינתיים אנחנו באינפלציה שנתית 1.6 ואם חס ושלום היא תעלה מעל2 אחוז אז הסופרנובה תתחיל תודה רבה לך.והמון הצלחה בהמשך,

- 10.יון 25/08/2020 22:28הגב לתגובה זואות אזהרה למפולת המתקרבת ארנב יורדת לצערי מגדולתה המניות יקרסו כמו קוביות דומינו

- 9.להסתער על דירות - תלמדו מאמריקה המכירות בשיא של 30 שנה (ל"ת)שמוליק 25/08/2020 18:27הגב לתגובה זו

- 8.איציק 25/08/2020 18:26הגב לתגובה זוויפחיתו את החובות של כל מדינות העולם במכה אחת לפי מפתח מוסכם, כי כולן במינוס גדול, וכך כל הקשקשת על אינפלציה תעלם

- 7.בובו 25/08/2020 18:10הגב לתגובה זובהחלט כתבה שיש לקחת אותה בחשבון. המון תודה ומאוד מעריך את ההשקעה בכתבה ישר כח גדול,

- 6.הריבית האפסית 25/08/2020 18:09הגב לתגובה זומשחק ילדים

- 5.תומר 25/08/2020 17:45הגב לתגובה זוהדפסת הכסף זה בלון ניסוי שלא יודעים מה יהיה בסופו

- 4.דן 25/08/2020 17:17הגב לתגובה זוהיום שהאנושות תתעורר עם זיעה קרה , קרוב מתמיד .

- בובו. 25/08/2020 18:12הגב לתגובה זואתה מתכוון למפולת שהייתה ב2020 או שאתה צופה מפולת חדשה? תודה על התשובה מראש בובו,

- 3.שי 25/08/2020 17:07הגב לתגובה זובכפר הגלובלי אין "קפסולות כלכליות"

- 2.עוד שקשוקת קישקושים מבית ביזפורטל (ל"ת)יקי 25/08/2020 17:07הגב לתגובה זו

- 1.הרצאת הבורסהזה נזק לכלכלה עולמית אין איזון הבורסה רק עו (ל"ת)דוד 25/08/2020 16:51הגב לתגובה זו

אינטל 18A (X)

אינטל 18A (X)אנבידיה מתחרטת - לא רוצה את אינטל כשותפה בתהליך הייצור

מניית אינטל יורדת על רקע הערכות ששיתוף הפעולה בין השתיים בתהליך הייצור יופסק

מה גרם לאנבידיה לעצור את השת"פ בתהליך הייצור עם אינטל? אין הודעה רשמית, אבל בתקשורת האמריקאית מדווחים כי אנבידיה עצרה את התקדמות התוכניות לשימוש בתהליך היצור 18A של אינטל. מניית אינטל יורדת מעל 3% בעקבות הדיווח. החשש שתהליך הייצור הזה לא מצליח להתרומם. נזכיר שלאינטל יש בעיה קשה בגיוס לקוחות משמעותיים, והבעיה הזו למרות השקעת הממשל, אנבידיה וגופים נוספים לא נפתרה.

הדיווחים האלו מגיעים בזמן רגיש לאינטל, שמנסה לשכנע את השוק כי תוכנית המפעלים שלה, הכוללת ייצור שבבים ללקוחות חיצוניים, מתחילה להפוך מסיפור השקעות יקר לסיפור הכנסות. אבל זה יהיה תהליך ארוך. אינטל מפסידה בתחום הייצור כמה מיליארדים בשנה וזה לא צפוי להשתפר דרמטית בשנה הקרובה.

מה באמת קרה עם אנבידיה ו-18A?

הדיווח מציין שאנבידיה בחנה לאחרונה את האפשרות לייצר שבבים באמצעות תהליך היצור המתקדם 18A של אינטל, אך כעת לא ממשיכה קדימה. חשוב לציין שמדובר בשלב ניסיי ולא בחוזה מסחרי, אך העצירה מספיקה כדי להשפיע על המניה של אינטל ועל הערכות השוק, במיוחד לאחר שהשם אנבידיה בהקשר של 18A סיפק רוח גבית למניה בחודשים האחרונים.

עבור אינטל, בדיקה מצד שחקן גדול כמו אנבידיה היא סוג של חותמת איכות פוטנציאלית ליכולת להתחרות בשוק היצור המתקדם, שבו חברות כמו טאיוואן סמיקונדקטור וסמסונג שולטות כבר שנים. עצירת הבדיקה מעלה סימני שאלה בנוגע לקצב אימוץ, התאמה, ביצועים, זמינות ועלויות. משהו לא עובד טוב בתהליך הייצור הזה.

- אינטל עלתה יותר מ-80% - אך המבחן האמיתי עוד לפניה

- מנכ"ל אינטל, ליפ-בו טאן, קידם עסקאות שתרמו להונו האישי

- המלצת המערכת: כל הכותרות 24/7

תהליך 18A הוא חלק מרכזי בניסיון של אינטל לחזור לחזית הטכנולוגית בייצור שבבים ולהקים פעילות ייצור שבבים ללקוחות חיצוניים. יש פער בין בדיקת התאמה לבין התחייבות לייצור מסחרי בנפחים גדולים, כך שמלכתחילה הציפיות כנראה היו גבוהות מדי, אבל זה גם בגלל הלקוח - אנבידיה היא לקוח חלומות בגלל היקף היצור והדרישות הגבוהות, וצריך לזכור שלאנביידה יש אינטרס אחרי השת"פ במסגרתו גם השקיעה באינטל. העצירה של הפרויקט, הוא איתות ורמז לכך שהדרך של אינטל עוד ארוכה.

אילון מאסק; קרדיט: רשתות חברתיות

אילון מאסק; קרדיט: רשתות חברתיותאילון מאסק בדרך לטריליון דולר: השנה שקבעה רף חדש בצבירת הון

זינוק חד בשווי SpaceX, התאוששות מניית טסלה והערכות שווי אגרסיביות לחברות הפרטיות מציבים את אילון מאסק בעמדת זינוק להפוך לטריליונר הראשון, ומרחיבים את השפעתו הכלכלית והטכנולוגית בקנה מידה חסר תקדים

אילון מאסק מסיים את 2025 כאחד מפרקי צבירת ההון החריגים ביותר שנרשמו בעת המודרנית. לא מדובר בהערכה ערכית של פעולותיו, דעותיו או עסקיו, אלא בתוצאה חשבונאית של עליות שווי חדות במספר חברות שבהן הוא מחזיק, ציבוריות ופרטיות כאחד.לפי הערכות שונות בוול סטריט, הונו של מאסק חצה בשלהי השנה את רף ה־600 מיליארד דולר, ובתרחישים אופטימיים אף מתקרב ל־750 מיליארד דולר. הפער בין ההערכות נובע בעיקר משאלת השווי של החברות הפרטיות שבשליטתו, ובראשן SpaceX ו־xAI.

גורם מרכזי בתמונה הוא חבילת האופציות שטסלה העניקה למאסק ב־2018. החבילה נפסלה פעמיים ב־2024 על ידי שופטת בדלאוור, אך בהמשך בוטלה הפסילה על ידי בית המשפט העליון של המדינה. עצם הכללת האופציות משנה משמעותית את תמונת ההון השנתית שלו. עם זאת, גם ללא האופציות, מאסק הוסיף בשנה החולפת הון בהיקף שמוערך בכ־250 מיליארד דולר. מדובר בסכום שמקביל כמעט לשוויו הכולל של האדם השני בעושרו בעולם, מייסד גוגל לארי פייג’.

המיקוד עובר לחלל

מניית טסלה עלתה בכ־20% מתחילת השנה, והוסיפה למאסק עשרות מיליארדי דולרים. עם זאת, תרומת טסלה לעלייה הכוללת בהונו הייתה משנית יחסית. הסיבה העיקרית לעלייה בשווי הייתה דווקא SpaceX. חברת החלל הפרטית, שבה מחזיק מאסק כ־40%, רשמה קפיצה חדה בשוויה המוערך, מכ־350 מיליארד דולר לכ־800 מיליארד דולר בתוך זמן קצר. העלייה מיוחסת בין היתר לצמיחה של שירות האינטרנט הלווייני Starlink ולציפיות עתידיות לפעילות בתחום מרכזי הנתונים מבוססי חלל.

בתחילת 2025 התמונה נראתה שונה. יחסיו של מאסק עם הנשיא דונלד טראמפ התערערו, מכירות טסלה נחלשו, והשוק האמריקאי נכנס לתקופה של תנודתיות חריפה בעקבות מדיניות המכסים החדשה. באפריל הוערך הונו של מאסק בכ־300 מיליארד דולר בלבד, ללא האופציות שבמחלוקת. המצב התהפך בהמשך השנה. השווקים התאוששו, טסלה התייצבה, ושווי SpaceX המשיך לטפס. במקביל, אישרו בעלי המניות של טסלה בנובמבר חבילת תגמול חדשה למאסק, הכוללת כ־425 מיליון מניות נוספות.

- ניצחון למאסק: בית המשפט העליון החזיר את חבילת השכר ההיסטורית של טסלה

- אילון מאסק, הנפקת ספייסX ומניית טסלה

- המלצת המערכת: כל הכותרות 24/7

עם זאת, מניות אלה טרם הוענקו בפועל. מימושן מותנה בהגעה לשווי שוק של כ־8.5 טריליון דולר לטסלה, יעד שאפתני במיוחד, אשר אם יושג יוסיף למאסק הון בהיקף של כטריליון דולר.