האם הפד' מבין איזו בועה הוא יצר בשוק?

קשה להאמין: עם הכנסות של קצת יותר מ-6 מיליארד דולר ברבעון ועם רווח נקי, שגם הוא הגיע בגלל עזרה גדולה של הרגולטור, יצרנית הרכבים טסלה (סימול:TLSA) הופכת היום לחברה ה-9 בגודלה בוול סטריט. מניית החברה מטפסת בעוד 4% לשווי שוק של 388 מיליארד דולר ומשלימה ראלי של קרוב ל-500% מהשפל של חודש מארס האחרון. טסלה היא ככל הנראה הדוגמה הבולטת להשלכות של הכסף שמציף את את השוק. עוד באפריל האחרון, כאשר מחיר המניה היה סביב 700 דולר, הערכנו בביזפורטל כי אופן הפעולה של קרנות הגידור (HFT) והמדיניות של הפד' מעודדות ניפוח בועות בקנה מידה היסטורי (לכתבה המלאה). מקורות המימון של קרנות אלו היום (בשוק הריפו) הם כמעט בלתי מוגבלים לנוכח ההתערבות של הפד' בחודשים האחרונים. במקביל, העובדה כי הפד' דואג לשוק האג"ח הקונצרני, רמת הביטחונות של קרנות אלו מאפשרות להן להתמנף כעת בצורה קיצונית. מדוע לעבוד במינוף של פי 10 אם אפשר לעבוד במינוף של פי 100? במקרה הגרוע ביותר הפד' יחלץ אותן.

המקרה הראשון שהפד' הבין שיש לו קרנות גידור "גדולות מידי מכדי ליפול" התרחש בספטמבר האחרון, כאשר הריביות בשוק הריפו זינקו תוך מספר שעות מ-2.2% לרמה של 10%+. אותן קרנות נתקעו בלי מימון והפד' היה צריך להתחיל להזרים כסף לשוק. באוקטובר 2019 הכריז על תוכנית הזרקות לשוקי האג"ח. הפד' טען בזמנו כי "לא מדובר ב-QE" למרות שבפועל היה מדובר בתוכנית רכישות לכל דבר. במציאות, התוכנית הכניסה לא מעט כסף לשוקי הריפו. קרנות ה-HFT מצידן קיבלו אור ירוק להתפרע. שוב, מדוע לעבוד במינוף של פי 10 אם אפשר לעבוד במינוף של פי 100 ויותר? התוצאה - הטירוף הראשון בטסלה התחיל. תזכרו את התאריך, ה-16.10, היום בו הפד' התחיל להזריק הון לשוק. מאז ועד סוף 2019 זינקה מניית החברה במאות אחוזים.

גרף שהצגנו מוקדם יותר השנה: הטירוף בטסלה התחיל באותו שבוע שהפד' הודיע על ה"NOTQE"

סוגיית הבעיה של "קרנות גידור הגדולות מכדי ליפול" לא עולה רק בהקשר של שוק המניות. ביולי האחרון פרסמה הבנק להסדרים בינלאומיים (BIS) את הדו"ח השנתי שלו ובאופן צפוי כל הדו"ח התמקד באירועים בחודשים האחרונים סביב נגיף הקורונה. רוב הדו"ח לא מחדש הרבה: תיאור של השתלשלות האירועים, תיאור של הקיפאון בשוק המימון וההתמודדות של הבנקים המרכזיים. עם זאת, יש חלק מעניין במיוחד בדו"ח - ההתנהלות שוק האג"ח הממשלתי בארה"ב. מדובר בשוק שידוע כשוק הנזיל ביותר והוא קפא לחלוטין בשיא המשבר. ההסבר שמעניקים ב-BIS לאירועים בשוק זה מעלה מסקנה מדאיגה במיוחד - הפד' יצר בשנים האחרונות קרנות גידור שנחשבות כעת "גדולות מכדי ליפול". שוק האג"ח של ארה"ב עברה טלטלה בחודש מארס. לאחר שלב ראשוני של "הורדת מינוף" בשווקים, שלב שהוביל לירידת תשואות חדה. תשואות האג"חים של ארה"ב החלו לזנק זמן קצר לאחר מכן - מהלך שחייב את הפד' להתערב ע"י רכישות אג"חים. ב-BIS מסבירים כי להערכתם, הגורם העיקרי לשיתוק של שוק האג"ח של ארה"ב היה צורך בהורדת מינוף מהירה מצד חלק מקרנות הגידור. נסביר: אחת האסטרטגיות הפופולאריות היום של קרנות הגידור בארה"ב כוללת רכישה של אגרות חוב ממשלתיות של ארה"ב ומכירה של נגזרים כמו לדוגמא חוזים על הריביות. הרווח מפעילות בודדת נמוכה יחסית, אך קרנות גידור מבצעות מספר רב של פעולות אלו. יותר מכך, קרנות הגידור בארה"ב הגדילו את המינוף שלהן ע"י שימוש בחלק מאגרות החוב של ארה"ב כביטחונות בשוק הריפו (ולקיחת עוד הלוואות למטרת רכישת אג"ח נוסף). כאשר המימון בשוקי הריפו משותק, כל אותן קרנות נמצאות בבעיה והן נדרשות למכור אג"ח ארה"ב בקצב מהיר. נציין כי טכניקה זו הייתה פופולארית מאוד בסקטור הבנקאות לפני המשבר הכלכלי של 2008, אך תקנות הרגולציה שנקבעו בעקבות המשבר הורידו משמעותית את מספר העסקאות מסוג זה בבנקים. עם זאת, הרגולציה הנוכחית איננה מכסה גופים שאינם בנקים, ולכן גופים רבים המשיכו לבצע עסקאות מסוג זה. איך יוצאים מ"הלולאה האינסופית הזאת"? אין באמת דרך יפה וטובה. ברגע שהפד' יפסיק את התמיכה לשווקים, הכל יקרוס במהירות רבה (בדיוק כפי שקרה במארס). כל עוד הפד' במשחק - אין מה שיעצור את תהליך ההתמנפות. נציין בהקשר זה כי ההחלטה השבוע להוריד מהפרק את תוכנית השליטה על העקומה, היא נורת אזהרה גדולה במיוחד (לכתבה המלאה). לאחר תקופה ארוכה, הסיכון בשווקים עולה משמעותית.

- 16.דני 23/08/2020 09:19הגב לתגובה זותמשיך לכתוב ולקנא שלא הספרת לקנות...שלילי קל להיות...מתי תהיה חיובישחבואו ירידות...בחרידות נמכור ברווח..שכחת שאפשר למכור...אז בהצלחה לך

- 15.הליברטיאנים ימשיכו לכתוב תגובות נגד עידוד תעשייה בדרום. (ל"ת)ספרטקוס 23/08/2020 07:50הגב לתגובה זו

- 14.תמשיכו לנחש 23/08/2020 01:33הגב לתגובה זוכותבים קלישאות בלי להבין כלום בטכנולוגיה

- 13.אין הבדל בין פאואל לברני מיידוף, פירמידה בחסות ממשלתית (ל"ת)דני 22/08/2020 18:02הגב לתגובה זו

- 12.אבי 22/08/2020 14:29הגב לתגובה זותמיד אמרתי שטסלה בועה. מודה, חבר אמר לי באפריל שהייתה 700 תקנה. כבר לא יודע אולי יש משהו בחברה באמת מטורף

- 11.SS 22/08/2020 09:19הגב לתגובה זומרגע שהיא תתחיל להרים את הראש הדרך לעצור אותה זה משבר, או ריביות עולות בשני התרחישים השווקים חוטפים ובגדול

- 10.כרגיל... 22/08/2020 05:27הגב לתגובה זובלי שום עובדה.

- 9.רביב 22/08/2020 05:25הגב לתגובה זוטסלה מסוכנת מנסיון. כבתה לחלוטין באמצע נסיעה ומאותו רגע לא הגיבה. ארבע שעות עד שהגיע מישהו שהצליח להניע אותה.

- 8.אנונימי 22/08/2020 01:13הגב לתגובה זוJim Simmons Renaissance

- 7.חזי מכיכר השוק 21/08/2020 22:01הגב לתגובה זושלביז פורטל יש את האנשים המתאימים כדי להבין מה זו בכלל טסלה ולא זו לא חברה ליצור של מכוניות חשמליות המכוניות זה בייפרודאקט שלהם

- בזיל 22/08/2020 03:05הגב לתגובה זושמעתי שאם לוקחים את המנוע של הגלגל אפשר לעשות דוכן שערות סבתא

- 6.שום בועה החברות באמריקה מפוצצות בכסף רק אצלנו מרסק 21/08/2020 21:52הגב לתגובה זושום בועה החברות באמריקה מפוצצות בכסף רק אצלנו מרסקים אותנו עד עפר

- מנחם 22/08/2020 08:15הגב לתגובה זושוב חוזר הניגון. אם עדיין לא הבנת ראה the big short

- 5.סוחר 21/08/2020 21:28הגב לתגובה זוהכל הולך להשתנות. עד שזה יקרה להמשיך להנות משוק עולה בארה'ב

- לסוחר 21/08/2020 22:19הגב לתגובה זו{7}עולות למעשה..

- שהמפלצות עולות גם מניות מסקור הענן הסולרי והטכנולוגיה עולה (ל"ת)סוחר 22/08/2020 00:58

- 4.מנוסה 21/08/2020 21:28הגב לתגובה זובמוקדם או במאוחר משהו יחליט שהקרן שלו הרוויחה מספיק והוא רוצה לממש, בהמשך זה יהפוך לגל, בדיוק כמו העליות יגיעו הירידות. שום הזרמת כספים מהממשל לא תעצור את הצונמי. אי אפשר להכריח קרנות לקנות או לא למכור, הכל מצב רוח...

- 3.בלע....בלע...בלע.... (ל"ת)כץ 21/08/2020 21:12הגב לתגובה זו

- 2.. 21/08/2020 21:04הגב לתגובה זו...אין דרך חזרה על העוולות והבזיונות שיצרו הטראמפים משך שנים. שום טריליון ואף לא קוודריליון לא יילך את אמריקה והעולם. הטעויות וההזיות שעבר העולם כה רבים..שבסוף לפי כל מודל כלכלי/מתמטי יהיה אכזרי ונורא.

- יונתן 22/08/2020 18:23הגב לתגובה זוBullshit החובות הגדולים ביותר נצברו תחת אובמה, ומה שימוטט את הכלכלה האמריקאית הן ההבטחות המטורפות של ביידן

- יש מצב שתוכל להתבטא בעברית ? (ל"ת)גרשוני 22/08/2020 13:41הגב לתגובה זו

- זה התחיל בתקופת אובמה (ל"ת)ג'וש 22/08/2020 12:05הגב לתגובה זו

- 1.שי 21/08/2020 20:52הגב לתגובה זומגיבה כל כך חזק ?

וול סטריט, Photo by Keenan

וול סטריט, Photo by Keenanוול-סטריט בדרך לסיים את 2025 בשיא - מה האנליסטים צופים?

שוק המניות האמריקאי מתקרב לסיום 2025 כשהוא בשיאים היסטוריים, והציפייה בקרב המשקיעים היא לנעילה חיובית של השנה. המדדים המובילים נסחרים סמוך לרמות שיא, לאחר שהתאוששו מתנודתיות מוקדמת יותר בדצמבר, שנבעה בעיקר מחולשה במניות הטכנולוגיה על רקע חששות מהיקף ההשקעות בבינה מלאכותית.

מדד S&P 500 רשם שיא חדש לפני חג המולד, והוא נמצא במרחק של כ־1% בלבד מרמת 7,000 נקודות, רף סמלי שמעולם לא נפרץ. אם המגמה הנוכחית תימשך, זה יהיה החודש השמיני ברציפות של עליות במדד, רצף העליות החודשי הארוך ביותר מאז השנים 2017–2018. גם מדד נאסד"ק, המוטה לטכנולוגיה, מסכם שנה חזקה עם עלייה דו־ספרתית.

מדיניות הפד במוקד

על רקע סיום השנה, תשומת הלב של השווקים מופנית בעיקר למדיניות הפדרל ריזרב. הבנק המרכזי הוריד את הריבית המצטברת ב־75 נקודות בסיס בשלושת ישיבותיו האחרונות, לרמה של 3.50%–3.75%, אך ההחלטה האחרונה התקבלה ברוב דחוק, והתחזיות של חברי הוועדה לגבי המשך השנה הקרובה אינן אחידות. פרסום פרוטוקול הישיבה הקרובה עשוי לשפוך אור על חילוקי הדעות בתוך הבנק.

נושא נוסף שמרחף מעל השווקים הוא זהות יו"ר הפד הבא. כהונתו של ג'רום פאוול מסתיימת במאי, והמשקיעים ממתינים להודעת הנשיא דונלד טראמפ על מועמדותו להחלפה. כל רמז להחלטה צפוי להשפיע על המסחר בטווח הקצר, במיוחד בתקופה של נזילות נמוכה.

- נייקי עולה 2%, אינטל יורדת 3% ומהי המגמה בחוזים?

- התמ״ג עלה 4.3% בניגוד לציפיות

- המלצת המערכת: כל הכותרות 24/7

למרות העליות במדדים, הרכב העליות בשוק השתנה בחודשים האחרונים. מניות הטכנולוגיה, שהיו המנוע המרכזי של העליות בשנים האחרונות, רשמו ביצועי חסר מאז נובמבר, בעוד שסקטורים אחרים תפסו את מקומן כמובילי השוק. מניות פיננסים, תחבורה, בריאות וחברות קטנות הציגו תשואות עודפות, תופעה שבוול-סטריט מגדירים כרוטציה של משקיעים לעבר תחומים שבהם רמות התמחור נמוכות יחסית והחשיפה לסיכונים בענף הטכנולוגיה מוגבלת יותר.

טראמפ ומאסק (X)

טראמפ ומאסק (X)מי אנשי השנה שלי בוול סטריט?

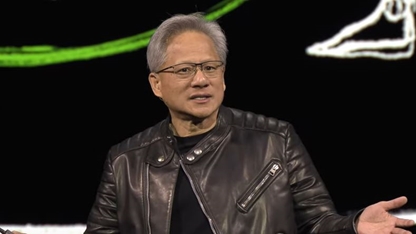

כרגיל עם סיומה של השנה האזרחית, מגיע מבול הערכות לגבי "איש השנה" בוול סטריט, מי השפיע הכי הרבה על התנהגות השוק וכיכב הכי הרבה בכותרות. ברשימה שלי זו השלישייה המנצחת: נשיא ארה"ב דונלד טראמפ, אילון מאסק וג'נסן הואנג, מנכ"ל ומייסד אנבידיה שהוביל את מהפכת ה-AI

"אנחנו אוהבים לחשוב שהבאנו חדשנות לעסקי החדשות, אבל יש דברים שאי אפשר להמציא מחדש וסקירת סוף השנה היא אחד מהם," כתבה ליז הופמן, עורכת Semafore ולשעבר עיתונאית בכירה בניו יורק טיימס. ברוח צנועה זו, הופמן מונה את תשעת הסיפורים העסקיים הגדולים לשנת 2025, ביניהם היווצרות בועת ה-AI, הקפיטליזם המדיני של הנשיא טראמפ, התפתחות כלכלת הקזינו ועוד. אזקק מכאן את הסיפורים הגדולים שלהם יש אימפאקט משמעותי על השוק גם השנה וגם לשנים הבאות.

ראשית כל, נראה כי למרות אופן הדיבור שלו, המדיניות של טראמפ בכול התחומים מצליחה, כאשר לדעתי הטענה הזו תאומת יותר במהלך שנת 2026 שעומדת בפתח וגם במזרח התיכון. טראמפ הוא ללא ספק האדם המשפיע ביותר על העולם הכלכלי שוול סטריט בתוכו.

הופמן מדייקת כשהיא כותבת כי "המכסים של הנשיא דונלד טראמפ היו או תיקון הכרחי לשנים של מדיניות סחר קלוקלת או מס מיותר ומעוות שוק על האמריקאים. מה שהם לא היו, להפתעתם של כלכלנים ומשקיעים רבים שציפו לכך, זה אסון כלכלי. עסקים הסתגלו, המחירים עלו מעט, ומנהלים, שקראו נכון את הקהל, מיהרו לעצב מחדש את סדרי העדיפויות שלהם כביטחון לאומי. "יום השחרור" (השם שהעניק טראמפ ליום הטלת המכסים) היה מטח הפתיחה של שכתוב גורף של המדיניות הכלכלית של ארה"ב, שראה את הממשלה מפנה משאבי מדינה הן לתעשיות לאומיות חיוניות והן למופעי צד שהעשירו את המעגל הפנימי של הנשיא. גם הרפובליקנים וגם הדמוקרטים עוסקים כעת בבחירת מנצחים ומפסידים ודוחפים את ארה"ב לעבר מודל ממשלתי שמדינות אחרות, בעיקר באסיה ובמזרח התיכון, מתרחקות ממנו".

- טראמפ: אם השווקים חזקים יו״ר הפד צריך להוריד ריבית

- טראמפ מתקרב להכרעה על יו״ר הפד הבא ודורש ריבית נמוכה בהרבה

- המלצת המערכת: כל הכותרות 24/7

עם אילון מאסק וג'נסן הואנג הסיפור הוא שונה וסנסציוני, מאחר והשניים הללו משנים את העולם באמצעות מהפכת הטכנולוגיה. הואנג, יליד טייוואן שהיגר לארה"ב, סיים את לימודיו באוניברסיטת סטאנפורד והקים את אנבידיה ב-1993 אותה הוא מוביל מאז. הוא הצליח למזג את הבינה המלאכותית לתעשייה, הרבה קודם לתחזיות ושינה לחלוטין את כלכלת העולם. אין שום ספק שהתואר "הארכיטקט של ה-AI" שניתן לו ע"י מגזין Time מוצדק וכך גם הערך המטורף שהשוק מעניק לחברה שלו. כל זה ללא קשר להחלטה שלו להקים מרכז פיתוח בישראל, החלטה שמלמדת אותנו גם לקח, לפיו אם נפסיק להתעסק או לבכות על מר גורלנו ובמקום זאת נמשיך בדרך שהתוו מנהיגי הציונות, מבלי לחשוד בכל אחד שהוא נגדנו, אז המילים "אור לגויים" לא יהוו סיסמה בלבד, אלא הן יהיו למציאות.