טבע צפויה לעמוד בחובותיה לשנתיים הקרובות, אבל...

לאחר ירידות חדות מוקדם יותר השנה, טבע (סימול:TEVA) הפכה בחודש האחרון למניה לוהטת במיוחד, כאשר היא השלימה אמש עלייה של קרוב ל-55% מהשפל שקבעה בתחילת אוקטובר. עם זאת, הסיטואציה הפיננסית של החברה נראית גם היום לא פשוטה, אם כי המצב כמובן השתפר משמעותית בעקבות גיוס של 1.5 מיליארד דולר בחוב ארוך ופירעון החוב ל-2021.

האם המשקיעים בטבע יכולים לחייך?

ההודעה על הנפקת האג"ח בהיקף של 1.5 מיליארד דולר

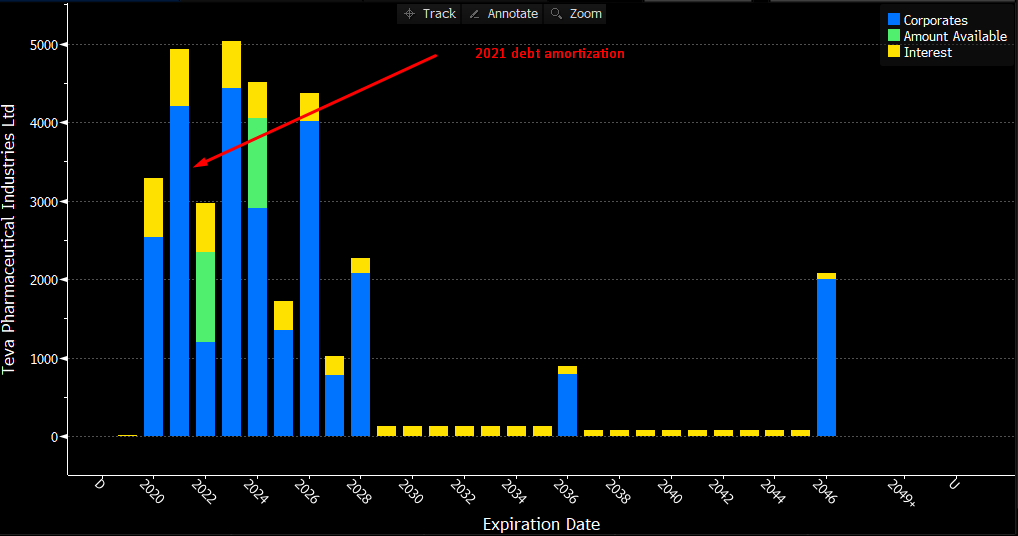

לוח הסילוקין של החברה מצביע כי שנת 2021 היא שנה מאתגרת במיוחד, עם צורך למחזר חוב של יותר מ-4 מיליארד דולר, כאשר בשנת 2020 צפויה החברה להחזיר 2.5 מיליארד דולר. עם זאת, כשלוקחים בחשבון את הריביות על הלוואות החברה, החברה צריכה למחזר חוב בהיקף של קרוב ל-7 מיליארד דולר בשנים 2020-2021. בקופת המזומנים של החברה יש היום מזומנים בהיקף של 1.24 מיליארד דולר, ותזרים המזומנים של החברה עמד ברבעון האחרון על 551 מיליון דולר, כאשר בחברה צופים תזרים של עד 2 מיליארד דולר בשנה. לנוכח תנאים אלו, החברה עדיין תתקשה לעמוד בהתחייבויותיה ל-2021.

הנפקת האג"ח בהיקף של 1.5 מיליארד דולר (הודעה בשבוע שעבר - לכתבה המלאה)., כמובן תעזור מאוד, אבל הפירעונות, לשנתיים הקרובים לא מובטחים. לאחר 2021, הסיטואציה עבור החברה נראית בעייתית עוד יותר.

בואו נעשה חשבון - הקופה יחד עם התזרים עד סוף 2021 אמורים להסתכם ב-5.5-6 מיליארד דולר. החוב מסתכם בכ-7 מיליארד דולר, אבל אם 1.5 מיליארד של חוב נדחים, הרי שעל פניו החברה יכולה לשרת את חובה בשנתיים הקרובות - זה די צפוף, אין רזרבות גדולות, אבל זה מצב מצויין לעומת לפני חודשיים.

- עלייתה ונפילתה של חלוצת הרובוטיקה הצרכנית והצבאית

- העלאת דירוג לטבע; מניית החברה בשיא של 8 שנים

- המלצת המערכת: כל הכותרות 24/7

לוח הסילוקין של החברה (כולל החזרי הריבית): החברה רוצה להעביר חוב מ-2021 ל-2025, הנפקת האג"ח בהיקף של 1.5 מיליארד דולר מספיקה?

אגרות החוב של החברה לשנת 2021 נסחרות בתשואה של 3.3% בלבד, לעומת תשואה של יותר מ-7.3% במהלך חודש ספטמבר. החשש מחוסר היכולת לעמוד בהתחייבויותיה התהפך במהירות לאופוריה, למרות שכאמור החברה עדיין במצב רגיש. התשואות על אגרות החוב של החברה לשנים 2023-2028 נסחרות עדיין ברמה גבוה של 5.8%-7.9%.

התשואה על אגרות החוב של החברה ל-2021: החשש הפך לאופוריה?

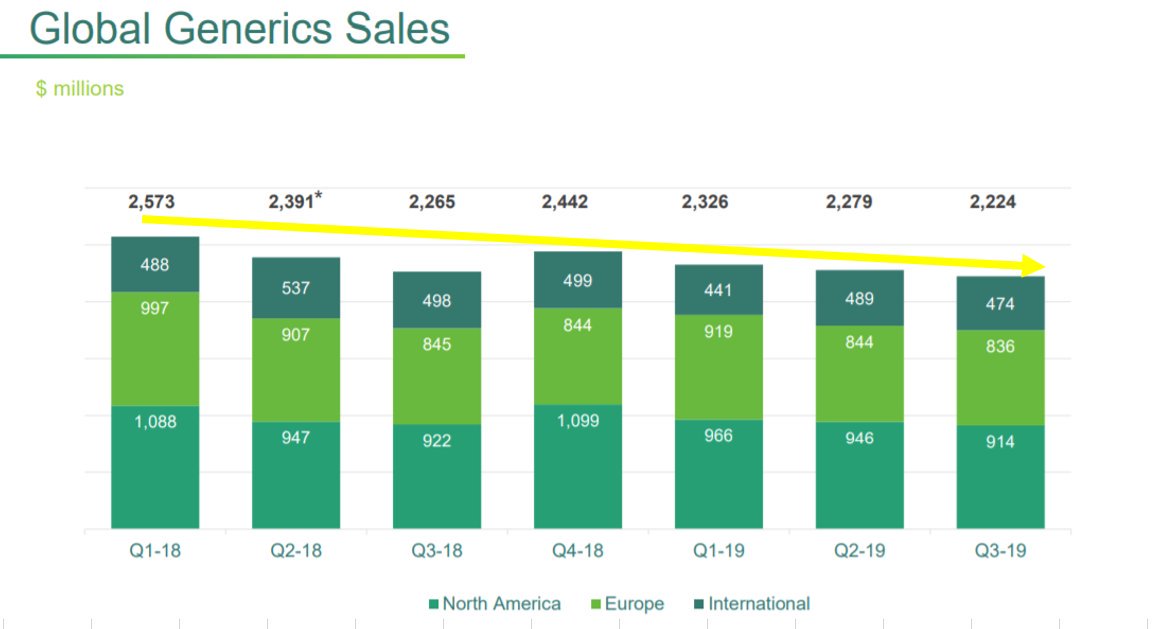

השאלה המעניינת ביותר בנוגע לסוגיית החזר החוב של החברה הוא התזרים המזומנים של החברה, וכאן קיימים מספר סימני שאלה. הדו"חות האחרונים של החברה המשיכו להציג חולשה במכירות הגנריות של החברה, שהסתכמו ב-2.2 מיליארד דולר בלבד. המכירות של 2 מנועי הצמיחה של החברה (אג'ובי ואוסטדו) עלו במתינות לרמה של 140 מיליון דולר ברבעון האחרון. רחוק מהנתונים שיכולים לאזן את המשך איבוד נתח השוק של הקופקסון. נציין כי בשנתיים האחרונות רשמו מכירות הקופקסון ירידה של 17% בערך ביחס לרבעון השלישי של השנה, וזאת עקבות הפחתת מלאים של לקוחות ערב סיום חוזים שנתיים והצפי להפחתות מחיר מהותיות, כך שהתזרים של החברה ברבעון הקרוב עשוי להיות נמוך יותר מהתחזיות של החברה.

כל זה מתרחש כאשר בארה"ב נכנסים לשנת בחירות, כאשר סוגיית מחירי התרופות בארה"ב צפויה גם הפעם לעמוד במוקד העניין. האם טבע תצליח לייצר תזרים מזומנים מספיק בסביבה כזו? סימן שאלה גדול.

- סאמיט מנצלת משבר דה זראסאי בהצעה לרכישת נכסים ב-450 מיליון דולר

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% -...

המכירות בשוק הגנרי של החברה. מקור - הדו"חות האחרונים

"האס" של טבע בהקשר זה עשוי להיות ההשקת הטרוקסימה, ביוסימילר לתרופה ריטוקסן. בשלב זה, האישור לשיווק הוא בהתוויה העיקרית של ריטוקסן לטיפול בסוגי סרטן דם שבהם תאי B שאינם תקינים, כאשר טבע צפויה להתחיל בשווק התרופה נוספת במהלך הרבעון השני של 2020. מכירות הריטוקסן הסתכמו בכ-2.28 מיליארד דולר במהלך 9 החודשים הראשונים של 2019, כך שמדובר בשוק גדול יחסית שהחברה עשויה להיכנס אליו. טבע צפויה להיות בחודשים הקרובים המשווקת הבלעדית של התרופה הגינרית, אך התחרות צפויה לגדול כבר במהלך החודשים הראשונים של 2020.

כל זה מתרחש כאשר ברקע עדיין קיים חשש גדול בנוגע לפרשות משככי הכאבים/תיאום המחירים, כאשר עדיין לא ידועים הסכומים המלאים שהחברה תצטרך להפריש במהלך השנים הקרובות. נזכיר כי לפי דיווחי החברה בחודש שעבר, החברה צפויה הלתרום בופרנורפין נלוקסון (Suboxone®), בשווי של כ 23 מיליארד דולר במהלך 10 השנים הבאות (לכתבה המלאה). בנוסף, טבע תספק גם תשלום מזומן של עד 250 מיליון דולר במשך 10 שנים. בפועל, המשמעות של הסכם זה היא הוצאה נמוכה משמעותית לשנים הקרובות (בסביבות 2.5 מיליארד דולר). עם זאת, ההסכם עדיין לא נחתם.

כך או אחרת, נראה כי האתגרים הפיננסים של החברה לשנים הקרובות עדיין גדולים במיוחד. הפעולות האחרונות שביצעה החברה מאותתים כי ההנהלה מבינה את המצוקה הכלכלית של החברה, והשווקים כמובן אוהבים זאת.

האם המשקיעים בטבע יכולים לחייך?

- 3.באיזה תנאים הנפיקו את 1.5 מיליארד (ל"ת)משה 17/11/2019 23:20הגב לתגובה זו

- 2.510263 17/11/2019 12:50הגב לתגובה זוהתחליף לריטוקסן לא של טבע. הוא של סליטרון. טבע תהנה משירותי ההפצה.לא ממחיר התרופה המלא.

- 1.דן 17/11/2019 11:01הגב לתגובה זובטווח של שנתיים עד שלש שער המניה יהיה סביב 50 דולר תלוי בקצב הכנסת התרופות

- האמיתי 17/11/2019 14:51הגב לתגובה זוהחברה מזמן פשטה רגל

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

מיליארד שקל בייבי - עמירם לוין בתשואה חלומית

פי 1,200 - עמירם לוין, אלוף במיל מלמד את כולנו שהשקעות זה כמובן גם - מזל, אבל גם הרבה שכל-ידע

800 אלף שקל של השקעה הפכו בעת שנקסט ויז'ן הונפקה ל-31 מיליון שקל. זה היה לפני 4 שנים, מאז האלוף עמירם לוין מימש מספר פעמים וירד מרף הדיווח של ה-5%, אבל לביזפורטל נודע שהוא עדיין מחזיק במניות החברה. אם לוין לא היה מממש הוא היה מחזיק כיום מניות ב-1 מיליארד שקל. אבל לוין מימש ובצדק - אף אחד לא יכול היה לדעת שזו השקעה שתניב פי 1,200! ופי 40 מאז שהיא החלה להיסחר.

על פי ההערכות ובהסתמך על מכירות שכן דווחו, לוין נפגש עם כ-250 מיליון שקל במזומן והוא עדיין מחזיק בכמות מניות משמעותית, - לאחר שהמניה עלתה פי ארבע בשנה האחרונה - בלכל הפחות 400 מיליון שקל. בסך הכל מדובר על 650 מיליון שקל, וזו הערכה שמרנית. בפעם הקודמת שניסינו לשאול את לוין על ההשקעה הוא אמר - "בטח שאני מחזיק, אבל זו השקעה פרטית ואני לא מדווח".

עמירם לוין מלווה את החברה מההתחלה. המייסדים היו צריכים דמות מוכרת, דומיננטית, פותחת דלתות ולוין הצטרף. הוא האמין בחברה, השקיע בה, והצליח. ההצלחה של נקסט ויז'ן היא הרבה מזל. לוין הרוויח תשואה של כ-120,000%, זה מזל, אבל לא רק. זו ידיעה, זה ניסיון, זה הרבה שכל. שכל של בניית הדברים הנכונים, הסתכלות מאוד ממוקדת על מה שטוב לחברה ולא מקלישאה, בניית חברה אמיתית והבנה שוטפת של צרכי השוק במטרה לספק את המוצרים הטובים והנכונים לצבאות ולמשתמשים.

- יו"ר נקסט ויז'ן: "יהיו עוד הזמנות גדולות, לא יודע אם כזאת, אבל הביקוש מאוד חזק"

- נקסט ויז׳ן: מי הרוויח מהעלייה ומי נשאר מאחור

- המלצת המערכת: כל הכותרות 24/7

אם תרצו - היה אולי הרבה מזל, אבל המזל הולך עם הטובים - נקסט ויז'ן היא חברה אמיתית ולוין זיהה את האנשים וההנהלה ואת המוצר ועזר להביא אותו למקומות הגבוהים. עכשיו הוא מחוץ לחברה, אין לו תפקיד רשמי, אך הוא עדיין מאמין בחברה ומשקיע בה.