למונייד מזנקת - צופה מעבר לרווחיות עוד שנתיים, ומחיר מניה של 90 דולר

מניית למונייד למונייד מזנקת. הסיבה היא תחזיות מאוד חיוביות שהחברה מסרה במסגרת יום משקיעים שהיא כינסה היום - היא צופה להגיע לרווחיות EBITDA ב-2026 ולרווח נקי ב-2027, והיא צופה גם שהפרמיות בתוקף (IFP) יזנקו פי 10 ל-10 מיליארד דולר, אם כי היא לא אמרה מתי. סמנכ"ל הכספים של החברה, טים ביקסבי, שגם אמר ש"מעולם לא הייתי בטוח בעתיד של החברה שאני נמצא בה כמו שאני בטוח עכשיו", אפילו הסביר למה המניה צריכה להגיע ל-90 דולר, עלייה של יותר מפי 2 על המחיר היום אחרי הזינוק.

נשים רגע בצד את העובדה שהחברה לא נתנה יעד ספציפי לתחזיות הגרנדיוזיות האלו לגבי מחיר המניה והפרמיות בתוקף. למונייד אומנם נמצאת בתקופה טובה עם כמה רבעונים חזקים ומניה שעלתה במעל 140% מתחילת השנה, אבל היא עדיין נמוכה ב-72.5% מהשיא וגם אם התחזית של סמנכ"ל הכספים תתממש המניה תהיה רחוקה מהשיא.

למונייד מזנקת עכשיו בעקבות התחזיות והאמת שכבר כתבנו כאן על הפוטנציאל. אז מה כוללת התחזית של למונייד ואיך סמנכ"ל הכספים הגיע להערכה שהמניה צריכה להיות ב-90 דולר?

התחזית של למונייד - רווחיות EBITDA ב-2026; מחיר מניה של 90 דולר

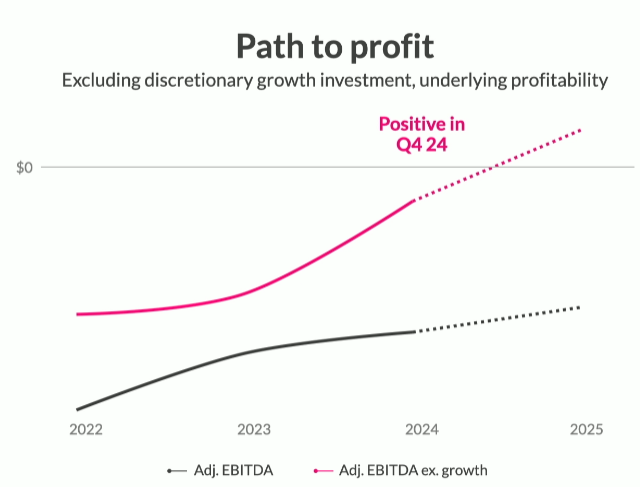

הנהלת החברה פרסה באירוע המשקיעים שלה את התחזיות לעתיד. היא התחילה בכך שהיא צופה לעבור ל-EBITDA חיובי לראשונה ב-2026. בינתיים ברבעון השלישי החברה הציגה גידול בהפסד EBITDA שהתסכם ב-49 מיליון דולר לעומת הפסד של 40 מיליון דולר ברבעון המקביל.- למונייד הכתה את התחזיות; המניה מזנקת ב-8%

- סמנכ"ל הכספים של למונייד המליץ על המניה - מאז היא צנחה ב-20%

- המלצת המערכת: כל הכותרות 24/7

מתוך המצגת למשקיעים

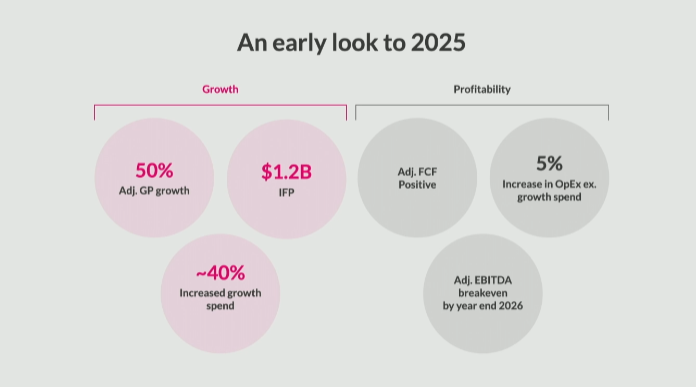

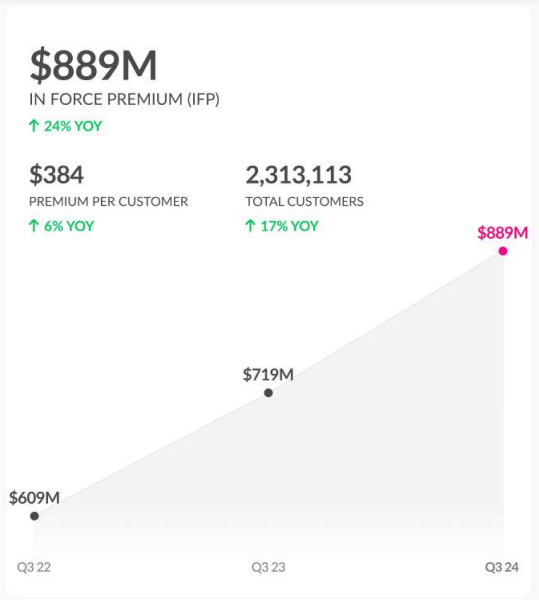

ברבעון השלישי למונייד הציגה תזרים חיובי מרשים של 48 מיליון דולר לעומת 3 מיליון דולר ברבעון המקביל, והיא צופה שמגמת הגידול תמשיך לצד מעבר לרווח ב-2027. לצד כל אלה החברה גם צופה המשך גידול בפרמיות שצפויות להסתכם ב-2025 ב-1.2 מיליארד דולר, זאת לעומת 889 מיליון דולר נכון לסוף הרבעון השלישי.

- מחירי הנפט שחקו את הרווחיות של BP; עוצרת את הבייבאק

- מורגן סטנלי: "המניות האלו יעלו מעל 100%; הזדמנות במרכזי נתונים"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- מורגן סטנלי: "המניות האלו יעלו מעל 100%; הזדמנות במרכזי...

מתוך המצגת למשקיעים

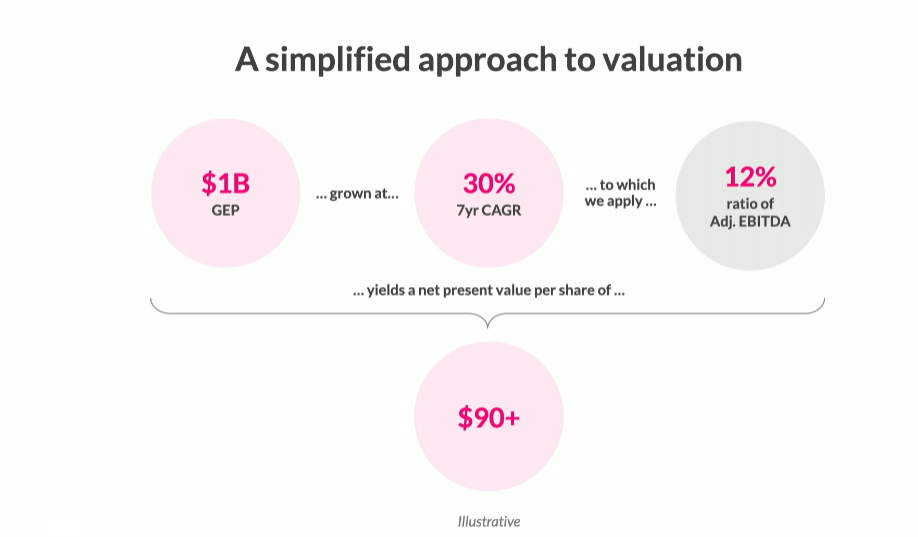

מה כל זה אומר על המניה של למונייד? סמנכ"ל הכספים טים ביקסבי מסביר: הוא מעגל את הפרמיות של החברה למיליארד דולר ומניח קצב צמיחה שנתי ממוצעת של 30% ב-7 השנים הבאות עם רווחיות EBITDA של 12%, ולפי המכפילים מסיק שמחיר המניה צריך להיות 90 דולר, כלומר שווי חברה של 6.3 מיליארד דולר, זאת לעומת מחיר מניה של 40 דולר לפי שווי של 2.8 מיליארד דולר היום.

מתוך המצגת למשקיעים

האם למונייד היא חברת ביטוח או חברת טכנולוגיה?

בלב ליבה של החברה, תחום הפעילות הוא ביטוח, וזה תחום שיחסית פשוט להבין אותו - החברה לוקחת תשלום מהלקוחות ומבטיחה שבמקרה של אסון כזה או אחר היא תפצה אותו. אם מבינים את הרעיון הזה מבינים שבשביל להצליח בעסק הזה צריך שהלקוחות ישלמו לך יותר ממה שאתה צריך לשלם להם בחזרה, ובשביל להגיע לנקודה הזאת צריך חיתום טוב.

היכולת של החברה לבצע חיתום טוב ללקוחות שלה משפיע ישירות על ההצלחה העסקית שלה. אם החברה עושה חיתום גרוע יגיעו אליה לקוחות גרועים, כלומר לקוחות מסוכנים יותר. לדוגמא בתחום הרכב אם החברה לא מספיק טובה בחיתום יגיעו אליה נהגים גרועים שעושים יותר תאונות וימשכו יותר כסף מהחברה. לא טוב לעסק.

כאן שוכנת הצעת הערך של למונייד למשקיעים. למונייד טוענת שעם הטכנולוגיה שלה היא יכולה לעשות את החיתום הכי טוב בשוק. היא עושה זאת עם מודלי בינה מלאכותית שהיא בנתה שעל בסיס נתונים שונים יודעת להעריך את פרופיל הסיכון של הלקוח. החברה בונה פרופיל ללקוח ונותנת לו הצעת מחיר שמשתלמת לה - אם אתה יותר מסוכן, הפרמיה שלך תהיה גדולה יותר, ובמקרים מסוימים אולי אפילו יראו לך את הדרך החוצה ולא תוכל לרכוש פוליסה בחברה.

למונייד משתמשת כמובן גם באמצעים פופולאריים אחרים בתחום הביטוח, כמו טלמטיקה - חיישנים שמותקנים ברכב ויודעים לזהות את דפוסי הנהיגה של המבוטח, ובכך עוזרים לחברה להבין את פרופיל הסיכון טוב יותר. זה טוב לשני הצדדים, מצד אחד נהגים טובים לרוב יקבלו פוליסות זולות יותר ומצד שני החברה מקבלת תשלום הולם לסיכון שהיא לוקחת על עצמה.

אז למונייד טוענת שהיא חברה טכנולוגית (לכן גם הנפיקה בנאסד"ק), אבל הבנו כבר שהיא בעצם חברת ביטוח, וכיאה לחברת ביטוח נשפוט אותה לפי מדדים של חברה כזו.

עסקי הביטוח של למונייד - גידול בפרמיות, שיפור ביחס ההפסד

למונייד יכולה להגיד שמודלי החיתום שלה הכי טובים בשוק, אבל אם אין לה מספרים לגבות את הטענה הזו היא שווה כקליפת השום, אז בואו נראה.

הפרמיות בתוקף של למונייד נכון לסוף הרבעון השלישי, כלומר סך הפוליסות שהיו בתוקף בנקודת הזמן הזו, הסתכמו ב-889 מיליון דולר. זה גידול של 23.5% לעומת הרבעון המקביל בשנה שעברה ושל 46% באותו רבעון לפני שנתיים.

מתוך דוחות למונייד

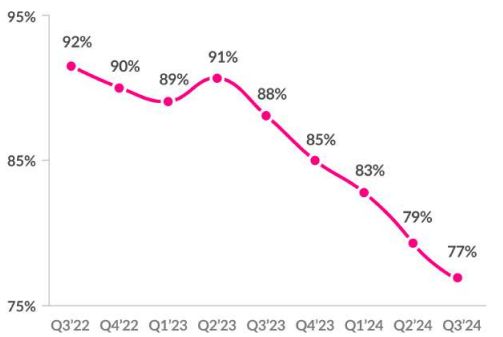

אבל אחד המדדים המעניינים יותר הוא יחס ההפסד(Loss Ratio). המדד הזה בעצם אומר כמה מסך הפרמיות שמשלמים לחברה החברה משלמת כפיצויים לתביעות, או במילים אחרות - כמה החיתום של החברה טוב. אם החיתום טוב אז מן הסתם שיחס ההפסד צריך להיות נמוך. המדד הזה גם טוב יותר להשוואה מול חברות אחרות - פרמיות בתוקף אולי מעידות על כמה החברה מצליחה להביא אליה לקוחות, אבל יחס ההפסד מראה כמה החברה טובה בלהביא לקוחות טובים.

מתוך דוחות למונייד

- 2.שמוליק 20/11/2024 14:22הגב לתגובה זולמה שהפעם נאמין להם?

- 1.נו באמת 19/11/2024 22:36הגב לתגובה זוחברת ביטוחי הרכב הגדולה בארה"ב .רווחית חזקה ויציבה.