אבן קיסר מפספסת את הצפי בשורה העליונה; מאשררת את התחזית לשנה כולה

חברת אבן קיסר אבן קיסר , הנסחרת בנאסד"ק מדווחת על תוצאותיה לרבעון הראשון של 2024. ההכנסות הסתכמו בכ-118.3 מיליון דולר, לעומת כ-150.6 מיליון דולר ברבעון המקביל אשתקד ולעומת צפי האנליסטים שעמד על 126.7 מיליון דולר. החברה ציינה כי ההכנסות ירדו בהשוואה לרבעון המקביל בעיקר בשל כמות יחידות נמכרת נמוכה יותר ולחצי מחירים. בנוסף החברה מסרה כי המכירות הושפעו מהאטה בפעילות הכלכלית העולמית, במיוחד בתחום השיפוצים והשדרוגים בשווקים בהם פועלת החברה וכן מסביבה תחרותית יותר אשר הביאו לירידה בביקושים.

ההפסד הנקי המתואם למניה, הסתכם ברבעון בכ-0.13 דולר (בדילול מלא) על 34.6 מיליון מניות, לעומת הפסד של כ-0.17 דולר ברבעון המקביל ולעומת צפי האנליסטים שעמד על הפסד של 0.16 דולר למניה.

שיעור הרווח הגולמי ברבעון הראשון עלה לכ-24.5%, לעומת כ-19.7% ברבעון המקביל אשתקד. שיעור הרווח הגולמי המתואם ברבעון הראשון עמד על כ-24.4%, בהשוואה ל-19.7% ברבעון המקביל אשתקד. לדברי החברה עיקר העלייה בשיעור הרווח הגולמי נבעה מתמהיל מקורות ייצור משופר, ירידה במחירי חומרי הגלם ועלויות השילוח, שקוזזו באופן חלקי משינויים בתמהיל המוצרים הנמכר.

ההוצאות התפעוליות ברבעון הראשון עמדו על כ-34.6 מיליון דולר (כ-29.2% מההכנסות), לעומת כ-35.5 מיליון דולר (כ-23.6% מההכנסות) ברבעון המקביל אשתקד. בניכוי הוצאות בגין הסכמי פשרה והפסד מותנה, עמדו ההוצאות התפעוליות על כ-28.6% מההכנסות, לעומת כ-24.5% ברבעון המקביל אשתקד.

- אבן קיסר: ההכנסות בירידה, 200 עובדים יפוטרו

- אבן קיסר שוקעת מתחת למזומנים - כמה היא צפויה לשרוף השנה?

- המלצת המערכת: כל הכותרות 24/7

החברה סיימה את הרבעון הראשון של 2024 עם הפסד תפעולי של כ-5.6 מיליון דולר, לעומת הפסד תפעולי של 5.9 מיליון דולר ברבעון המקביל אשתקד. ה-EBITDA המתואם ברבעון הראשון של 2024, אשר בו מנוטרלים הוצאות בגין תגמולים מבוססי מניות שאינם במזומן, הוצאות בגין הסכמי פשרה והפסד מותנה, והוצאות חד פעמיות אחרות, עמד על כ- 0.6 מיליון דולר, לעומת כ-0.7 מיליון דולר ברבעון המקביל אשתקד.

החברה סיימה את הרבעון הראשון של 2024 עם הפסד נקי המיוחס לבעלי המניות בסך של כ-5.1 מיליון דולר, לעומת הפסד של כ-3.8 מיליון דולר ברבעון המקביל אשתקד. ההפסד הנקי למניה ברבעון הראשון עמד על כ-0.15 דולר, לעומת הפסד נקי למניה של כ-0.11 דולר ברבעון המקביל אשתקד.

במהלך הרבעון ייצרה החברה תזרים מזומנים חיובי מפעילות שוטפת של כ- 8.7 מיליון דולר בהשוואה לתזרים מזומנים תפעולי של כ- 7.9 מיליון דולר ברבעון המקביל אשתקד. ליום 31 במרץ 2024, מאזן החברה כלל מזומנים, שווי מזומנים ופיקדונות בנקאיים בסך של כ-96.2 מיליון דולר וסך חובות למוסדות פיננסיים בסך של כ- 6.8 מיליון דולר. יתרת המזומנים נטו של החברה ל-31 במרץ 2024 עמדה על כ- 89.4 מיליון דולר לעומת כ- 83.5 מיליון דולר נכון ל-31 בדצמבר 2023.

- סין מורה לבנקים: צמצמו מיד את החשיפה לאג"ח אמריקאי

- שר האוצר האמריקאי מפתיע: ספקולציה סינית טלטלה את הזהב

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ארה״ב במהלך של 12 מיליארד דולר נגד התלות בסין במינרלים...

החברה מאשררת את תחזיתה ל-EBITDA מתואם חיובי לשנת 2024, יחד עם תזרים מזומנים תפעולי חיובי. בנוסף, מאשררת החברה את ציפיותיה לחסוך כתוצאה מפעולות הקשורות לרה-ארגון, סך של כ-20 מיליון דולר בשנת 2024 כולה, וכ-30 מיליון דולר לאחר מכן בהשוואה לשנת 2023.

"הצוותים שלנו הפגינו חוסן ויכולת הסתגלות מואצת בתחילת שנת 2024 אל מול אתגרים כלכליים מתמשכים, שינויים רגולטוריים בשוק האוסטרלי והמלחמה בישראל", מסר יוס שירן, מנכ"ל אבן קיסר. "אף על פי שהכנסות החברה ברבעון לא עמדו בציפיותינו אנו רואים את השפעתם החיובית של יישום פעולות הרה-ארגון, ברבעון זה בעיקר בשיעור הרווחיות הגולמית. פעולות אלו כללו בין היתר התאמה של מערך הייצור וביסוס רשת גלובלית של שותפי ייצור. בנוסף, השלמנו את ההקמה של צוותי הנהלה נפרדים לפעילות שלנו בארה"ב ובקנדה, וזאת על מנת לאפשר לכל צוות להתמקד באופן טוב יותר בהזדמנויות בשוק שתחת ניהולו. במבט קדימה, לשנת 2024, אנו נמשיך ביישום השינוי האסטרטגי בו החלנו, במטרה לשפר את הרווחיות תוך יצירת תזרים מזומנים חיובי ממפעילות שוטפת".

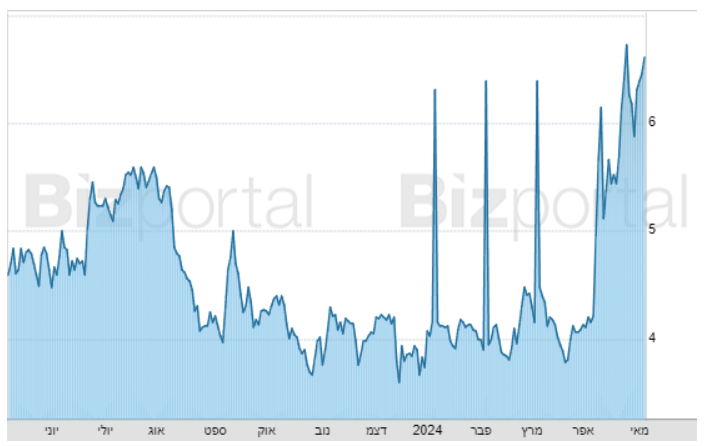

מנית אבן קיסר מזנקת בתקופה האחרונה, היא עלתה כבר ב-62% מתחילת השנה וב-43.7% ב-12 החודשים האחרונים וזאת על רקע חסימת הייצוא של טורקיה על ייצוא מוצרי שיש, ברזל ועוד לישראל, דבר שצפוי לגרום לעליות מחירים.

מנית אבן קיסר ב-12 החודשים האחרונים

אבן קיסר נמצאת כבר תקופה בתוך התכנית האסטרטגית החדשה שלה, במסגרתה היא מעבירה את הייצור ממדינות יקרות יותר במערב למדינות המזרח - כבר בסוף 2022שעברה היא פיטרה כ-200 עובדים, שליש מכוח העבודה באותו הזמן, והמהלך הגדול הגיע בחודש מאי לפני שנה כאשר החברה הודיעה שהיא תסגור את המפעל המיתולוגי בקיבוץ ותפטר 150 עובדים נוספים, כאשר חלק מפעילות המפעל תמוזג למפעל באזור התעשייה בר לב בצפון וחלק תעבור לאסיה.