לקראת פתיחת שבוע המסחר בוול סטריט, האנליסטים מנתחים

גם השבוע, האנליסטים מסכמים שבוע נוסף של טלטלה בשווקים, שנגמר בירידות שערים, על רקע החשש בעקבות האיום של הזן החדש של נגיף הקורונה - אומיקרון, והחלטת הריבית, בה הוחלט על צמצום המדיניות המרחיבה. האנליסטים, מנסים להבין לאן הולכים השווקים, ומה חושבים השחקנים המרכזיים בשוק. **השבוע יתקיים בארה"ב שבוע מסחר מקוצר לרגל חג המולד (24/12)**

מה חושבים השווקים על צעדי הפד', מה חושב הפד' עצמו ומה צפוי לקרות בפועל?

על רקע הודעת הריבית של הפד' אלכס זבז'ינסקי, הכלכלן הראשי של מיטב דש, מנסה לפרק את שלושת המישורים: מה חושב השוק? מה חושב הפד' לעומת מה שהוא אומר?ומה קורה במציאות? ומעריך, כי אם לא יקרו דברים חריגים, הפד' יעלה ריבית מייד עם סיום הרכישות כבר בפגישתו בחודש מרץ ויעדכן כלפי מעלה את התוואי העתידי.

השווקים הפיננסיים לדבריו, מבטאים חוסר אמון ביכולת הבנק המרכזי לממש את תוכניותיו. השוק עדיין חושב שהאינפלציה היא תופעה זמנית ותיעלם עם או בלי עליית ריבית. מאז פרסום מדד המחירים המפתיע לחודש אוקטובר שגרם לפד' להפסיק להשתמש במילה "טרנזיטורי" ולשנות מדיניותו, בשבוע שעבר השינויים בשוק היו מינוריים או אף הפוכים מהצפוי: התשואה ל-5 שנים עלתה ב-0.1% בלבד, התחזית לריבית בסוף 2023 לפי החוזים עלתה מכ-1.4% לכ-1.5% בלבד. לבסוף, ציפיות האינפלציה ל-5 שנים ירדו מ-3.0% ל-2.7%.

בואו לבחור את איש השנה שלכם: דירוג אנשי השנה של ביזפורטל יוצא לדרך - הצביעו והשפיעו (להצבעה לחצו כאן)

- 10 דברים חשובים על אגרות חוב - מדריך למשקיעים

- האם אג"ח קונצרני שקלי לשנה הוא הזדמנות השקעה טובה?

- המלצת המערכת: כל הכותרות 24/7

ה-FED לכאורה עשה מפנה משמעותי ושם את האינפלציה כיעד שהוא עומד להילחם בו. השינוי בפועל לא היה דרמטי. הוא הגדיל מספר צפוי של העלאות ריבית בשנה הבאה מאחת לשלוש, לא שינה מספר העלאות ריבית ב-2023 והוריד עליית ריבית אחת ב-2024. הריבית ארוכת הטווח נותרה ללא שינוי ברמה של 2.5%. זה לא נראה כשינוי מספיק גדול נוכח הקפיצה באינפלציה.

מקור: Bloomberg, מיטב דש ברוקראז'

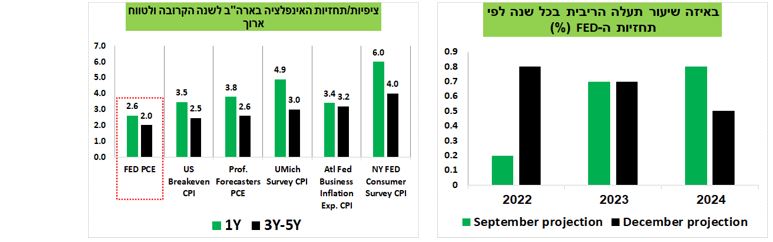

לפי התחזית שלו, עליית הריבית המתוכננת תספיק כדי שעלייה באינפלציה תבלם, למרות שרק ב-2024 הריבית תעלה לגובה האינפלציה. זאת כאשר תחזיות האינפלציה המעודכנות של ה-FED הן הנמוכות ביותר מכל סקר או תחזית אחרת של הצרכנים, העסקים, החזאים ואפילו מהאינפלציה הגלומה בשוק האג"ח שכאמור לא מאמין כל כך באינפלציה.

- שר האוצר האמריקאי מפתיע: ספקולציה סינית טלטלה את הזהב

- מחיר ההטעיה: שיטת ה"מלגות" של מכללת גורילה עלתה לה 4.8 מיליון שקל

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ארה״ב במהלך של 12 מיליארד דולר נגד התלות בסין במינרלים...

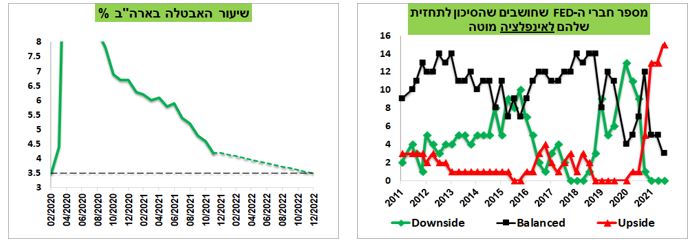

יחד עם זאת, יש בסיס לחשוש שבפועל הפד' יותר "נצי" ממה שהוא מציג בתחזית. ראשית, כמעט כל הנגידים בוועדה המוניטארית חושבים שהסיכון לתחזית האינפלציה שלהם הינו כלפי מעלה (תרשים 19). במלים אחרות, הם חושבים שהאינפלציה עשויה להיות גבוהה יותר מהתחזית שהם נתנו.

שנית, הנגידים הקדימו תחזית לירידה של שיעור האבטלה לרמה של 3.5%, שהייתה ערב המשבר, לשנה הבאה לעומת 2023 בתחזית הקודמת. למרות ההקדמה, תחזית זו מניחה האטה משמעותית בקצב הירידה בשיעור האבטלה לעומת חצי השנה האחרונה (תרשים 20). בהתחשב בעובדה שלפי סקרי העסקים עליית השכר היא אחד משני הגורמים העיקריים שמוביל לעלייה באינפלציה, תחזית זו של ה-FED מניחה שלחצי האינפלציה משוק העבודה לא צפויים להיחלש.

"נראה שהתחזיות לעליית הריבית שהציגו חברי הוועדה המוניטארית עשויות להיות מוטות כלפי מטה לעומת מה שהם צופים שיקרה בפועל. יתכן שהם מעדיפים לחשוף את התחזיות האמיתיות שלהם בהדרגה כדי לא לגרום לזעזוע בשווקים".

מקור: Bloomberg, מיטב דש ברוקראז'

מקור: Bloomberg, מיטב דש ברוקראז'

במציאות, אם האינפלציה בארה"ב הינה אמיתית, צריכים מדיניות מוניטארית באמת מרסנת כדי לבלום אותה. בינתיים, לפי מדד התנאים הפיננסיים של GS, התנאים הפיננסיים הנוכחיים בארה"ב הם המקלים ביותר בעשרות השנים האחרונות ועד עתה השינוי במדיניות ה-FED לא השפיע עליהם (תרשים 21). כל עוד אין עלייה בתשואות אג"ח, במרווחי אג"ח קונצרניות ו/או ירידות בשוק המניות האינפלציה לא באמת נבלמת".

גם הפד משדר נימה ניצית

בהמשך לכך, יונתן כץ וכלכלני לידר שוקי הון, מצביעים על כך שמעבר להחלטה הצפויה להאיץ את הטייפרינג, דברי פאוול במסיבת עיתונאים ביום רביעי היו בהחלט "ניציים". פאוול הוריד את שיקול "התעסוקה המלאה" כתנאי להעלאת ריבית ונשמע מאד מודאג מסביבת האינפלציה העולה. הוא אמר שהעלאת הריבית הראשונה יכולה להתרחש סמוך לסיום הטייפרינג. פאוול גם אמר שהוא לא חושש מהשפעת האומיקרון על הכלכלה והדגיש את החשש מלחץ לעליית שכר. חברי הפד צופים שלוש העלאות ריבית ב-2022 ושלוש העלאות ב-2023.

- 3.יש מצב? 20/12/2021 10:27הגב לתגובה זולחצים אינפלציוניים לא באים בגלל העלאות שכר, שטוב שיעבדו לפי השיטה הקפיטליסטית לפי חוקי היצע וביקוש גם כשזה פועל לטובת העובדים, אלא בגלל חזירות של מי שיושב על הרבה נדל״ן ומעלה מחירי שכירות בלי חשבון, או בגלל מי שקיבל ״רשות״ מהממשלה לגנוב את הציבור באמצעות מונופול.בגלל זה יש לחצים אינפלציוניים .

- 2.אז ככה. אני רואה עובדות. אין קונים באמריקה. המחירי 20/12/2021 03:58הגב לתגובה זואז ככה. אני רואה עובדות. אין קונים באמריקה. המחירים כפולים מהקיץ. תעשו חשבון.

- 1.נתוני אבטלה פייק 19/12/2021 21:39הגב לתגובה זולהשיב לבנקים למשכנתאות , כעת הכל יקר וזו בועה .