צילום: מאיר אדרי

דוחות

רני צים מרכזי קניות: רווח נקי של 86.1 מיליון שקל ברבעון השלישי בעקבות שערוך נדל"ן

רני צים מרכזי קניות סיכמה את הרבעון השלישי של 2024 עם גידול בהכנסות וברווח נקי, שנבעו בעיקר מעליית ערך נכסי נדל"ן להשקעה, עם יציבות בתזרים ויתרת מזומנים של 26.1 מיליון שקל ותחזיות צמיחה אופטימיות קדימה

נתונים יבשים של החברה - רבעון 3

חברת רני צים מרכזי קניות סיכמה את הרבעון השלישי של שנת 2024 , שהצביעו על גידול בהכנסות וברווח הנקי. הכנסות החברה צמחו ב-64.7% והסתכמו ב-154.7 מיליון שקל, לעומת 93.9 מיליון שקל בתקופה המקבילה אשתקד. בנוסף, הרווח הנקי של החברה ברבעון השלישי זינק ב-20.7% לכ-65.4 מיליון שקל. הגידול בהכנסות נבע בעיקר ממכירת יחידות לוגיסטיות ומחיזוק המרכזים המסחריים הקיימים, בעוד שהעלייה ברווח נובעת משיפור משמעותי בהכנסות משכירויות וניהול נדל"ן, יחד עם עליית ערך משמעותית שנבעה מעליית ערך של קרקע בנגב.בנוסף, החברה רשמה ברבעון השלישי של 2024 עליית NOI של 2.8%, שהסתכם ב-25 מיליון שקל, בהשוואה ל-24.3 מיליון שקל ברבעון המקביל אשתקד. גידול זה נבע בעיקר מרכישת נכסים חדשים, אך גם מהשקעה במרכזים קיימים. ה-FFO ברבעון הסתכם ב-3.1 מיליון שקל, ירידה חדה לעומת 8.6 מיליון שקל ברבעון המקביל, עקב עלייה בהוצאות המימון של החברה. עליית ערך נדל"ן להשקעה בתשעת החודשים הראשונים של 2024 הגיעה לכ-153.2 מיליון שקל, בהשוואה ל-95.6 מיליון שקל בתקופה המקבילה אשתקד.תחזיות החברה

לצד הגידול בהכנסות וברווח, ההון העצמי המיוחס לבעלי המניות עמד בסוף ספטמבר 2024 על כ-786.8 מיליון שקל, צמיחה של 7.7% בהשוואה ל-730.6 מיליון שקל בסוף שנת 2023. בנוסף, נכון ל-תאריך המאזן , לחברה יתרת מזומנים ושווי מזומנים והשקעות לטווח קצר בסך של כ-26.1 מיליון שקל. החברה צופה כי בסוף שנת 2025 יצמח ה-NOI לכ-144 מיליון שקל וה-FFO יעמוד על כ-62.5 מיליון שקל. תחזית החברה לשנת 2026 מציגה צמיחה נוספת עם NOI צפוי של כ-169 מיליון שקל ו-FFO של 81 מיליון שקל.החברה

רני צים מרכזי קניות פועלת בתחום הנדל"ן המסחרי בישראל, תוך התמחות בהקמה, ניהול והחזקת מרכזי קניות ומסחר בפריפריה ובערים נוספות. נכון לתאריך הדוחות האחרונים, החברה מפעילה 12 מרכזים מסחריים פעילים ברחבי הארץ, בהם בערד, נתיבות, בית שאן, מעלות, נוף הגליל, אום אל-פחם, ירכא, גני תקווה, טירה, טייבה, ים המלח (נרכש לאחרונה) ופרויקט כפר סבא שמצוי בשלבים מתקדמים. מעבר להשקעות בנדל"ן, החברה מבצעת פרויקטים בתחום האנרגיה המתחדשת, עם התקנה של מתקני פאנלים סולאריים בהיקף של כ-5 מגה וואט בנכסי החברה.שערוך הנכס בנגב

הגידול ברווח הנקי של רני צים מרכזי קניות ברבעון השלישי של 2024, שעמד על כ-86.1 מיליון שקל, נבע בעיקר מעליית ערך נכסי נדל"ן להשקעה, שהתבצעו במסגרת שיערוכים של נכסים שברשות החברה. בין השאר, החברה ביצעה שיערוך קרקע בנגב בעקבות השבחתה, ונחתם מזכר הבנות למכירתה, מה שהוביל לזינוק ברווח הנקי. חשוב להדגיש כי מדובר ברווח "רעיוני", שמציין את העלות המוערכת של הנכסים ולאו דווקא סכום שנכנס בפועל לחשבון הבנק של החברה.בשונה מרווח זה, המצב התזרימי של החברה מצביע על יתרת מזומנים ושווי מזומנים והשקעות לטווח קצר בסך של כ-26.1 מיליון שקל נכון לספטמבר 2024, מה שמספק תמונה חיובית על הנזילות והיכולת של החברה להתמודד עם התחייבויותיה המיידיות.רני צים מרכזי קניות

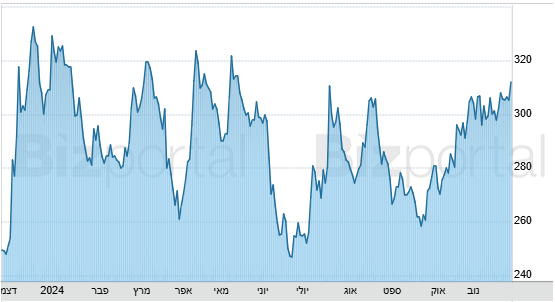

החברה נסחרת עם שווי שוק של 483 מיליון שקל בהנחה אל מול ההון העצמי שלה אשר עומד על 711 מיליון שקל.מניית החברה עלתה מתחילת השנה ב-1% וב12 החודשים האחרונים ב-24%. מניית רני צים מרכזי קניות,ביזפורטל

מניית רני צים מרכזי קניות,ביזפורטל- 1.אורי 27/12/2024 14:49הגב לתגובה זומישהו יודע מה הצפי לפתיחת מרכז הקניות בראש העין (פסגות אפק)? אבן הפינה הונחה בספטמבר 2023 אך בינתיים לא רואים סימנים לתחילת הבניה