קוויקליזארד מבליטה נתונים חלקיים ודואגת להסתיר נתונים מלאים - למה?

בטיוטת התשקיף השישית שפרסמה ביום חמישי, מתארת חברת קוויקליזארד את השירות שהיא מעניקה ללקוחותיה, "כמוצר תוכנה אשר מופעל בתצורת SAAS (תוכנה כשירות; software-as-a-service)", וכי התוכנה "מנתחת מידע ממגוון מקורות באמצעות מנוע תמחור המבוסס על בינה מלאכותית ומאפשרת ללקוחות החברה, שמרביתן חברות קמעונאיות, לתמחר את מוצריהם באופן דינמי... לקוחות החברה מקבלים גישה למערכת התוכנה באמצעות טכנולוגית הענן".עוד מספרת קוויקליזארד, כי עבור השימוש במערכת התמחור הדינמי משלם לקוח "עלות חודשית מינימאלית הנגזרת מהפעילות הצפויה שלו, וכן תמורה משתנה אשר מבוססת על מספר המוצרים או מספר הערוצים המתומחרים מדי חודש בפועל".טורים נוספים של אורי רונן:הבלגן בתשקיף של קוויקהגילוי הלא נאות של מימון ישיראין כמובן שום דבר ייחודי במודל SAAS, שבו לקוחות מקבלים גישה לתוכנה ולמאגרי נתונים דינמיים באמצעות טכנולוגית ענן. תחשבו למשל על הטרמינלים של בלומברג, או על המוצרים של קו מנחה. אבל, קוויקליזארד הצליחה לייצר תשקיף ייחודי, הסובב סביב מדד ביצוע נפוץ ומקובל במודל SAAS.ייחודיות מספר אחת היא תוכן העניינים של התשקיף. שלא כמקובל, בארץ או בעולם, קוויקליזארד מקדישה ל-ARR תת-פרק שלם, עם כותרת ומספר: ייחודיות מספר שתיים מוצגת לראווה בתוכן העניינים: היא התרגום של קוויקליזארד למונח "recurring revenue" כ"הכנסה מתחדשת". העיתונות הכלכלית בישראל, כמו גם חברות ציבוריות, כגון תדיראן (כאן), מתרגמות את המונח באופן אחיד ל"הכנסה חוזרת" או "הכנסות חוזרות". בהקשר של דיווח כספי, "recurring revenue" היא ההיפך מ"הכנסה בעלת אופי חד-פעמי". הכנסה מדמי מנוי לשירות זה או אחר, היא דוגמה מובהקת ל"הכנסה חוזרת". התרגום של קוויקליזארד לקוי הן לשונית והן לוגית. לשונית, משום ש"מתחדשת" באנגלית היא renewed. לוגית, משום ש"מתחדש" מתייחס לחידוש המנוי, ולא לאופי ההכנסה מדמי מנוי.לי נראה כי מחברי התשקיף בחרו בכוונת מכוון בתרגום חריג -- בהמשך ננסה לברר מדוע -- ולו בגלל הביטוי "אשר אינן חוזרות" במשפט הבא בתשקיף, שמתחיל את הגילוי הארוך במיוחד של קוויקליזארד לאופן שבו היא מגדירה ARR (ההדגשה בקו תחתון אינה במקור):

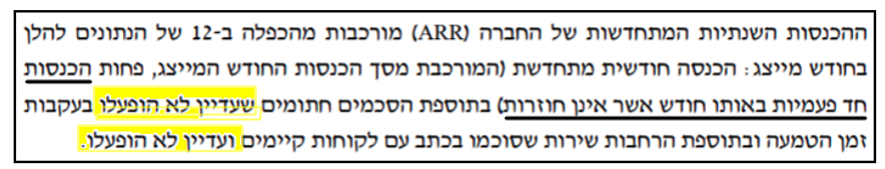

ייחודיות מספר שתיים מוצגת לראווה בתוכן העניינים: היא התרגום של קוויקליזארד למונח "recurring revenue" כ"הכנסה מתחדשת". העיתונות הכלכלית בישראל, כמו גם חברות ציבוריות, כגון תדיראן (כאן), מתרגמות את המונח באופן אחיד ל"הכנסה חוזרת" או "הכנסות חוזרות". בהקשר של דיווח כספי, "recurring revenue" היא ההיפך מ"הכנסה בעלת אופי חד-פעמי". הכנסה מדמי מנוי לשירות זה או אחר, היא דוגמה מובהקת ל"הכנסה חוזרת". התרגום של קוויקליזארד לקוי הן לשונית והן לוגית. לשונית, משום ש"מתחדשת" באנגלית היא renewed. לוגית, משום ש"מתחדש" מתייחס לחידוש המנוי, ולא לאופי ההכנסה מדמי מנוי.לי נראה כי מחברי התשקיף בחרו בכוונת מכוון בתרגום חריג -- בהמשך ננסה לברר מדוע -- ולו בגלל הביטוי "אשר אינן חוזרות" במשפט הבא בתשקיף, שמתחיל את הגילוי הארוך במיוחד של קוויקליזארד לאופן שבו היא מגדירה ARR (ההדגשה בקו תחתון אינה במקור): ייחודיות מספר שלוש, וזאת לדעתי ולכאורה, הינה בהכללת הכנסות עתידיות מהסכמים "שעדיין לא הופעלו" בחודש שבו מודדת קוויקליזארד הכנסה חוזרת חודשית (MRR), המוכפלת לאחר מכן ב-12 לקבלת ה-ARR המדווח בתשקיף. ככל הידוע לי, ההגדרה המקובלת ל-MRR מבוססת רק על הסכמים שהיו בתוקף ביום האחרון של החודש. ראו למשל את תחילת ההגדרה של WIX הישראלית ל-ARR, בדוח שנת 2019:“Annualized Recurring Revenue (ARR) is calculated as Monthly Recurring Revenue (MRR) multiplied by 12. MRR is calculated as the total of (i) all active Creative Subscriptions in effect on the last day of the period, multiplied by the monthly revenue of…”מיד ננסה לברר אם ייחודיות לכאורית זו משרתת לכאורה מטרה כלשהי, אבל קודם לכן אציג את ייחודיות מספר ארבע, שאף היא במישור הגדרת ARR. קוויקליזארד מחשבת את ההכנסה החוזרת לפני הנחות, כלומר לא על בסיס הסכום שמשלם הלקוח בפועל (ההדגשה בקו תחתון אינה במקור):

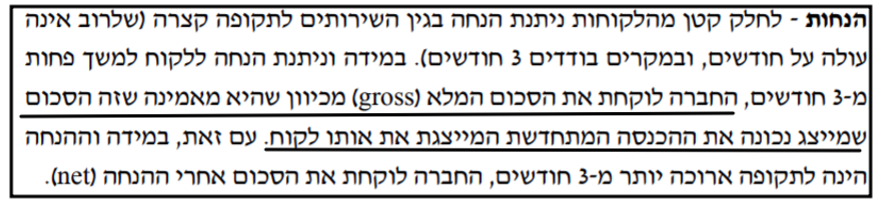

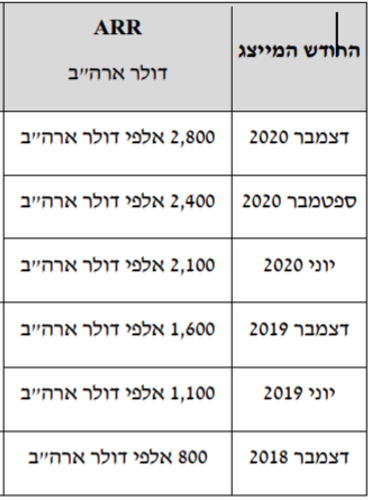

ייחודיות מספר שלוש, וזאת לדעתי ולכאורה, הינה בהכללת הכנסות עתידיות מהסכמים "שעדיין לא הופעלו" בחודש שבו מודדת קוויקליזארד הכנסה חוזרת חודשית (MRR), המוכפלת לאחר מכן ב-12 לקבלת ה-ARR המדווח בתשקיף. ככל הידוע לי, ההגדרה המקובלת ל-MRR מבוססת רק על הסכמים שהיו בתוקף ביום האחרון של החודש. ראו למשל את תחילת ההגדרה של WIX הישראלית ל-ARR, בדוח שנת 2019:“Annualized Recurring Revenue (ARR) is calculated as Monthly Recurring Revenue (MRR) multiplied by 12. MRR is calculated as the total of (i) all active Creative Subscriptions in effect on the last day of the period, multiplied by the monthly revenue of…”מיד ננסה לברר אם ייחודיות לכאורית זו משרתת לכאורה מטרה כלשהי, אבל קודם לכן אציג את ייחודיות מספר ארבע, שאף היא במישור הגדרת ARR. קוויקליזארד מחשבת את ההכנסה החוזרת לפני הנחות, כלומר לא על בסיס הסכום שמשלם הלקוח בפועל (ההדגשה בקו תחתון אינה במקור): ככל הידוע לי, ההגדרה המקובלת מבוססת על הכנסות בפועל בחודש המדידה. ראו למשל, את ההגדרה של SLACK (כאן בדוח הרבעוני האחרון):“MRR is calculated by multiplying the monthly subscription price, inclusive of discounts, by the number of active subscriptions as of the month end.”לשם המחשה, נניח שחברה חותמת ב-30 בנובמבר הסכם לשישה חודשים עם לקוח חדש, כאשר דמי המנוי נקבעים ל-600$ בכל אחד משלושת החודשים הראשונים ול-900$ בכל אחד משלושת החודשים לאחר מכן. החברה צופה כי אם וכאשר החוזה יתחדש הוא יתחדש במחיר חודשי של 900$, וזאת משום שהבהירה ללקוח כי "ההנחה" ניתנת רק ללקוח חדש. למיטב ידיעתי קיימות שתי שיטות מקובלות לחישוב ה"ההכנסה החוזרת" בדצמבר לצורך חישוב MRR או ARR. האחת תיקח את דמי המנוי בפועל בחודש זה, קרי 600$ והאחרת תיקח את הממוצע החודשי של דמי המנוי לאורך תקופת ההסכם: 750$.קוויקליזארד, לדעתי בניגוד למקובל, תיקח 900$. ומדוע? כי היא "מאמינה שזה הסכום שמייצג נכונה את ההכנסה המתחדשת המייצגת את אותו לקוח".המשפט האחרון רומז אולי מדוע בחרה קוויקליזארד, בניגוד למקובל, לתרגם "recurring revenue", ל"הכנסה מתחדשת".אם נשנה את נתוני הדוגמה ונניח כי ההסכם האמור שנחתם ב-30 בנובמבר 2020, ייכנס לפועל רק בתחילת ינואר 2021, אזי קוויקליזארד תכלול 900$ בחישוב ה-MRR לדצמבר 2020 וסכום של 10,800$ ב-ARR של שנת 2020. חברות אחרות, כמו וויקס או סלאק, לא יכללו דולר שחוק אחד בחישוב המדדים הללו בדצמבר.לפני שאמשיך למנות היבטים ייחודיים נוספים, הפוגה קלה לדיון על תמריצים.כמסופר בתשקיף, המנכ"ל, מר פנחס מנדל, וסמנכ"ל טכנולוגיות, מר יוסף כהן, כל אחד מהם "זכאי לקבל בונוס שנתי בסכום של עד 6 משכורות חודשיות, בהתאם ליעדים הבאים: א. במקרה שבו ה-ARR המחושב לפי חודש דצמבר בשנה מסוימת גדל ב-20% לעומת ה-ARR המחושב לפי חודש דצמבר בשנה הקודמת לה - בונוס שנתי בסכום של 2 משכורות חודשיות; ב. במקרה של גידול כאמור ב-40% - בונוס שנתי בסכום של 4 משכורות חודשיות; ג. בגין גידול שנתי כאמור ב-60% ויותר - בונוס שנתי בסכום של 6 משכורות חודשיות".במצב דמיוני, פרי מוחי הקודח, ייחודיות מספר 3 וייחודיות מספר 4 עשויות להכניס את החברה ואת שני המנהלים לסיטואציה קלה של ניגוד עניינים. כך למשל, יהיה בסיטואציה שבה לקוח חדש מתלבט אם להתחיל את המנוי בינואר 2021 במחיר רגיל, ללא הנחות, או להתחיל אותו בדצמבר עם הנחה ל-3 החודשים הראשונים. וכך יהיה למשל בסיטואציה שבה לקוח חדש החליט לרכוש מנוי לתקופה שמתחילה בינואר 2021, אבל מנהל השיווק מציע לו הנחה קטנה על דמי המנוי בינואר-מרץ אם יסכים שטקס החתימה על ההסכם ש"יופעל בינואר" ייערך בשבוע האחרון של דצמבר 2019.מדד ARR נחשבKey Performance Indicator, ובהתאם להנחיות הרגולטרים על הגילוי הנאות, בעולם ובישראל, חברה שנותנת גילוי למדד ביצוע שכזה בדיווחיה צריכה להסביר מדוע ההנהלה משתמשת במדד הביצוע לניהול העסק או מדוע המדד חשוב למשקיע סביר. קוויקליזארד מביאה את ההסברים המקובלים והם די דומים לאלה שמביאה Adobe בדיווחיה הרבעוניים. כך למשל, כותבת קוויק ליזארד, כי "החברה סבורה שמדד זה, אשר מהווה מדד דינמי המודד מודל עסקי מתמשך של הכנסות, הוא האינדיקטור הנכון למצבה הכלכלי של החברה ולקצב הגידול העתידי של החברה…"אלא שבניגוד למקובל -- וזו ייחודיות מספר 5 -- קוויקליזארד הוסיפה משפט, שבו היא מיידעת את קורא התשקיף, כי ARR "משמש כמדד מקובל למכפיל הכנסות בהערכות שווי וגיוסי הון לחברות תוכנה כשירות". ולראייה, היא מוסיפה כי סבב ההשקעה האחרון, שהיה ב-20 באפריל 2020, "שיקף שווי חברה של 16 מיליון דולר", וכי "שווי חברה זה חושב בהתאם למכפיל 10 על ה-ARR ליום 31.12.2019".ואכן, טבלת נתוני ARR המובאת בתשקיף מגלה כי ביום 31.12.2019, ה-ARR של מערכת התמחור הדינמי הייתה בדיוק 1.6 מיליון דולר:

ככל הידוע לי, ההגדרה המקובלת מבוססת על הכנסות בפועל בחודש המדידה. ראו למשל, את ההגדרה של SLACK (כאן בדוח הרבעוני האחרון):“MRR is calculated by multiplying the monthly subscription price, inclusive of discounts, by the number of active subscriptions as of the month end.”לשם המחשה, נניח שחברה חותמת ב-30 בנובמבר הסכם לשישה חודשים עם לקוח חדש, כאשר דמי המנוי נקבעים ל-600$ בכל אחד משלושת החודשים הראשונים ול-900$ בכל אחד משלושת החודשים לאחר מכן. החברה צופה כי אם וכאשר החוזה יתחדש הוא יתחדש במחיר חודשי של 900$, וזאת משום שהבהירה ללקוח כי "ההנחה" ניתנת רק ללקוח חדש. למיטב ידיעתי קיימות שתי שיטות מקובלות לחישוב ה"ההכנסה החוזרת" בדצמבר לצורך חישוב MRR או ARR. האחת תיקח את דמי המנוי בפועל בחודש זה, קרי 600$ והאחרת תיקח את הממוצע החודשי של דמי המנוי לאורך תקופת ההסכם: 750$.קוויקליזארד, לדעתי בניגוד למקובל, תיקח 900$. ומדוע? כי היא "מאמינה שזה הסכום שמייצג נכונה את ההכנסה המתחדשת המייצגת את אותו לקוח".המשפט האחרון רומז אולי מדוע בחרה קוויקליזארד, בניגוד למקובל, לתרגם "recurring revenue", ל"הכנסה מתחדשת".אם נשנה את נתוני הדוגמה ונניח כי ההסכם האמור שנחתם ב-30 בנובמבר 2020, ייכנס לפועל רק בתחילת ינואר 2021, אזי קוויקליזארד תכלול 900$ בחישוב ה-MRR לדצמבר 2020 וסכום של 10,800$ ב-ARR של שנת 2020. חברות אחרות, כמו וויקס או סלאק, לא יכללו דולר שחוק אחד בחישוב המדדים הללו בדצמבר.לפני שאמשיך למנות היבטים ייחודיים נוספים, הפוגה קלה לדיון על תמריצים.כמסופר בתשקיף, המנכ"ל, מר פנחס מנדל, וסמנכ"ל טכנולוגיות, מר יוסף כהן, כל אחד מהם "זכאי לקבל בונוס שנתי בסכום של עד 6 משכורות חודשיות, בהתאם ליעדים הבאים: א. במקרה שבו ה-ARR המחושב לפי חודש דצמבר בשנה מסוימת גדל ב-20% לעומת ה-ARR המחושב לפי חודש דצמבר בשנה הקודמת לה - בונוס שנתי בסכום של 2 משכורות חודשיות; ב. במקרה של גידול כאמור ב-40% - בונוס שנתי בסכום של 4 משכורות חודשיות; ג. בגין גידול שנתי כאמור ב-60% ויותר - בונוס שנתי בסכום של 6 משכורות חודשיות".במצב דמיוני, פרי מוחי הקודח, ייחודיות מספר 3 וייחודיות מספר 4 עשויות להכניס את החברה ואת שני המנהלים לסיטואציה קלה של ניגוד עניינים. כך למשל, יהיה בסיטואציה שבה לקוח חדש מתלבט אם להתחיל את המנוי בינואר 2021 במחיר רגיל, ללא הנחות, או להתחיל אותו בדצמבר עם הנחה ל-3 החודשים הראשונים. וכך יהיה למשל בסיטואציה שבה לקוח חדש החליט לרכוש מנוי לתקופה שמתחילה בינואר 2021, אבל מנהל השיווק מציע לו הנחה קטנה על דמי המנוי בינואר-מרץ אם יסכים שטקס החתימה על ההסכם ש"יופעל בינואר" ייערך בשבוע האחרון של דצמבר 2019.מדד ARR נחשבKey Performance Indicator, ובהתאם להנחיות הרגולטרים על הגילוי הנאות, בעולם ובישראל, חברה שנותנת גילוי למדד ביצוע שכזה בדיווחיה צריכה להסביר מדוע ההנהלה משתמשת במדד הביצוע לניהול העסק או מדוע המדד חשוב למשקיע סביר. קוויקליזארד מביאה את ההסברים המקובלים והם די דומים לאלה שמביאה Adobe בדיווחיה הרבעוניים. כך למשל, כותבת קוויק ליזארד, כי "החברה סבורה שמדד זה, אשר מהווה מדד דינמי המודד מודל עסקי מתמשך של הכנסות, הוא האינדיקטור הנכון למצבה הכלכלי של החברה ולקצב הגידול העתידי של החברה…"אלא שבניגוד למקובל -- וזו ייחודיות מספר 5 -- קוויקליזארד הוסיפה משפט, שבו היא מיידעת את קורא התשקיף, כי ARR "משמש כמדד מקובל למכפיל הכנסות בהערכות שווי וגיוסי הון לחברות תוכנה כשירות". ולראייה, היא מוסיפה כי סבב ההשקעה האחרון, שהיה ב-20 באפריל 2020, "שיקף שווי חברה של 16 מיליון דולר", וכי "שווי חברה זה חושב בהתאם למכפיל 10 על ה-ARR ליום 31.12.2019".ואכן, טבלת נתוני ARR המובאת בתשקיף מגלה כי ביום 31.12.2019, ה-ARR של מערכת התמחור הדינמי הייתה בדיוק 1.6 מיליון דולר: יש כנראה הרבה סיבות, משפטיות או אחרות, מדוע מנהלים של חברות נסחרות, או מועמדות להיסחר, נמנעות מלהתייחס לשיטות הראויות, לדעתם, להערכת שווי החברה שאותה הם מנהלים. אבל, יש אולי עוד סיבה: אמירה כגון "ARR משמש כמדד מקובל למכפיל הכנסות בהערכות שווי של חברות ומשקיעים מביני עניין אכן עשו בו שימוש בגיוסי הון" היא אמירה פטרנליסטית המעליבה אנליסטים, שלרובם יש לשער נסיון רחב יותר בתמחור חברות SAAS מאשר למנהלי חברת SAAS ספציפית, זו או אחרת.במקרה שלפנינו, אמירה כנ"ל נשמעת כמעין שידול לכאורה לעשות שימוש במספר 2.8 מיליון דולר שבטבלה לעיל (כשם שמקיעים קודמים עשו שימוש לכאורה במספר 1.6 מיליון דולר. כלומר, להעריך את שווי החברה, על ידי הכפלת 2.8 מיליון דולר במכפיל ARR ממוצע שבו נסחרות כיום חברות SAAS ענן.אין לי שום דבר נגד השימוש במכפיל ARR, אבל לדעתי את מכפיל ARR שבו נסחרות חברות דומות צריך להכפיל ב-2.8 מיליון דולר בניכוי סכומים הנובעים מהסכמים עם לקוחות "שעדיין לא הופעלו" ב-31 בדצמבר 2020, ובניכוי סכום "ההנחות", כמשמעותן לעיל. לשני הסכומים האחרונים אין גילוי בתשקיף.חברות נסחרות, כאלה המדווחות על תוצאות רבעוניות, מחשבות ARR על בסיס חוזים עם לקוחות שהם בתוקף ביום האחרון של הרבעון. כך, גם כאשר ה-ARR מחושב על ידי הכפלת ה-MRR בחודש האחרון של הרבעון ב-12, ההתייחסות אליו היא כאל ARR של הרבעון. כך למשל, כותבת ADOBE בדו"ח הרבעון האחרון:“Creative ARR exiting the third quarter of fiscal 2020 was $8.29 billion, up from $7.25 billion at the end of fiscal 2019. Document Cloud ARR exiting the third quarter of fiscal 2020 was $1.34 billion, up from $1.08 billion at the end of fiscal 2019...”ייחוידיות מספר שש משתקפת בעמודה הימנית בטבלת נתוני ARR, והיא, כמו ייחודיות מספר 5, מאופיינת בפטרנליזם. כותרת העמודה היא "החודש המייצג" והיא מחסירה את חודש ספטמבר 2019, על שחודש ספטמבר 2020 נמצא בה. מדוע החליטה הנהלת קוויקליזארד כי חודש ספטמבר 2019 אינו ראוי לייצג את הרבעון השלישי של 2019? ככל הנראה ההנהלה חושבת כי ההסבר לאי הייצוגיות של ספטמבר 2019, או של מרץ 2020 לצורך העניין, מסובכת מדי למשקיע סביר, בין שהוא משקיע פרטי קטן ובין שהוא משקיע מוסדי גדול על שלל האנליסטים המתוחכמים המועסקים בו. אז כדי לא לבלבל עוד יותר את האנליסטים המבולבלים, החליטה ההנהלה להיטיב עם המשקיעים והאנליסטים ולהסתיר מהם את ה-ARR של רבעונים אלה. כך נאה וכך יאה.ייחודיות מספר 7 היא הצגה בתשקיף של ה-ARR ליום 31 בדצמבר 2020, כאשר התשקיף אינו מגלה מה היו הכנסות החברה, לפי כללי חשבונאות מקובלים, ברבעון שהסתיים ביום 31 בדצמבר 2020. זה לחלוטין לא מקובל, וכנראה עומד בסתירה להנחיות רשות ניירות ערך בנושא גילוי למדדי ביצוע תפעוליים (כאן).אי גילוי ההכנסה ברבעון הרביעי, מונע מקוראי התשקיף, השוקל השקעה במניות המוצעות, ביצוע הערכת שווי מקובלת על בסיס מכפיל "פרוקסי ל-ARR". הרבה חברות SAAS לא מפרסמות כלל נתוני ARR, וגם אלה שכן מפרסמות מודדות ARR בדרכים שונות. לכן, אם רוצים לערוך תמחור השוואתי על בסיס מספר סביר של חברות השוואה מחליפים את ה-ARR האמיתי, במספר שאמור להיות דומה לו. המספר הזה הוא "4 כפול ההכנסות ברבעון האחרון המדווחות על בסיס כללי חשבונאות מקובלים ונחשבות להכנסות חוזרות". ראו למשל כאן באתר של Bessemer Venture Partners .ולסיום, בתשקיף מופיע המשפט הלא כל כך ברור: "ARR אינו מהווה תחזית להכנסות עתידיות, אינו מהווה הכנסות נדחות, הכנסות שלא חויבו, ולא מתחייב להיות פרמטר משולב או מחליף למדדים אלה". על אף הצהרה זו קשה להשתחרר מההרגשה כי פרק ה-ARR בתשקיף דוחק, בבוטות, את שורת ההכנסות שבדוחות הכספיים לקרן זווית. וזאת לא רק בגלל שלא ניתן בתשקיף גילוי להכנסות הרבעון הרביעי 2020, בשעה שניתן גילוי ל-ARR ברבעון זה, אלא גם בגלל דברים קטנים אחרים, כגון האופן שבו מצייתת קוויקליזארד לסעיף בתקנות ניירות ערך הדורש כי בתשקיף "יובא הסבר ביחס לעונתיות הקיימת או עשויה להתקיים בתחום הפעילות". תשקיף קוויקליזארד, שימו לב, מציין בעניין זה אך ורק כי "להערכת החברה לא קיימת עונתיות ב-ARR".הכותב הינו מייסד משותף של עמותת גילוי נאות - התנועה להגנה על ציבור המשקיעים.

יש כנראה הרבה סיבות, משפטיות או אחרות, מדוע מנהלים של חברות נסחרות, או מועמדות להיסחר, נמנעות מלהתייחס לשיטות הראויות, לדעתם, להערכת שווי החברה שאותה הם מנהלים. אבל, יש אולי עוד סיבה: אמירה כגון "ARR משמש כמדד מקובל למכפיל הכנסות בהערכות שווי של חברות ומשקיעים מביני עניין אכן עשו בו שימוש בגיוסי הון" היא אמירה פטרנליסטית המעליבה אנליסטים, שלרובם יש לשער נסיון רחב יותר בתמחור חברות SAAS מאשר למנהלי חברת SAAS ספציפית, זו או אחרת.במקרה שלפנינו, אמירה כנ"ל נשמעת כמעין שידול לכאורה לעשות שימוש במספר 2.8 מיליון דולר שבטבלה לעיל (כשם שמקיעים קודמים עשו שימוש לכאורה במספר 1.6 מיליון דולר. כלומר, להעריך את שווי החברה, על ידי הכפלת 2.8 מיליון דולר במכפיל ARR ממוצע שבו נסחרות כיום חברות SAAS ענן.אין לי שום דבר נגד השימוש במכפיל ARR, אבל לדעתי את מכפיל ARR שבו נסחרות חברות דומות צריך להכפיל ב-2.8 מיליון דולר בניכוי סכומים הנובעים מהסכמים עם לקוחות "שעדיין לא הופעלו" ב-31 בדצמבר 2020, ובניכוי סכום "ההנחות", כמשמעותן לעיל. לשני הסכומים האחרונים אין גילוי בתשקיף.חברות נסחרות, כאלה המדווחות על תוצאות רבעוניות, מחשבות ARR על בסיס חוזים עם לקוחות שהם בתוקף ביום האחרון של הרבעון. כך, גם כאשר ה-ARR מחושב על ידי הכפלת ה-MRR בחודש האחרון של הרבעון ב-12, ההתייחסות אליו היא כאל ARR של הרבעון. כך למשל, כותבת ADOBE בדו"ח הרבעון האחרון:“Creative ARR exiting the third quarter of fiscal 2020 was $8.29 billion, up from $7.25 billion at the end of fiscal 2019. Document Cloud ARR exiting the third quarter of fiscal 2020 was $1.34 billion, up from $1.08 billion at the end of fiscal 2019...”ייחוידיות מספר שש משתקפת בעמודה הימנית בטבלת נתוני ARR, והיא, כמו ייחודיות מספר 5, מאופיינת בפטרנליזם. כותרת העמודה היא "החודש המייצג" והיא מחסירה את חודש ספטמבר 2019, על שחודש ספטמבר 2020 נמצא בה. מדוע החליטה הנהלת קוויקליזארד כי חודש ספטמבר 2019 אינו ראוי לייצג את הרבעון השלישי של 2019? ככל הנראה ההנהלה חושבת כי ההסבר לאי הייצוגיות של ספטמבר 2019, או של מרץ 2020 לצורך העניין, מסובכת מדי למשקיע סביר, בין שהוא משקיע פרטי קטן ובין שהוא משקיע מוסדי גדול על שלל האנליסטים המתוחכמים המועסקים בו. אז כדי לא לבלבל עוד יותר את האנליסטים המבולבלים, החליטה ההנהלה להיטיב עם המשקיעים והאנליסטים ולהסתיר מהם את ה-ARR של רבעונים אלה. כך נאה וכך יאה.ייחודיות מספר 7 היא הצגה בתשקיף של ה-ARR ליום 31 בדצמבר 2020, כאשר התשקיף אינו מגלה מה היו הכנסות החברה, לפי כללי חשבונאות מקובלים, ברבעון שהסתיים ביום 31 בדצמבר 2020. זה לחלוטין לא מקובל, וכנראה עומד בסתירה להנחיות רשות ניירות ערך בנושא גילוי למדדי ביצוע תפעוליים (כאן).אי גילוי ההכנסה ברבעון הרביעי, מונע מקוראי התשקיף, השוקל השקעה במניות המוצעות, ביצוע הערכת שווי מקובלת על בסיס מכפיל "פרוקסי ל-ARR". הרבה חברות SAAS לא מפרסמות כלל נתוני ARR, וגם אלה שכן מפרסמות מודדות ARR בדרכים שונות. לכן, אם רוצים לערוך תמחור השוואתי על בסיס מספר סביר של חברות השוואה מחליפים את ה-ARR האמיתי, במספר שאמור להיות דומה לו. המספר הזה הוא "4 כפול ההכנסות ברבעון האחרון המדווחות על בסיס כללי חשבונאות מקובלים ונחשבות להכנסות חוזרות". ראו למשל כאן באתר של Bessemer Venture Partners .ולסיום, בתשקיף מופיע המשפט הלא כל כך ברור: "ARR אינו מהווה תחזית להכנסות עתידיות, אינו מהווה הכנסות נדחות, הכנסות שלא חויבו, ולא מתחייב להיות פרמטר משולב או מחליף למדדים אלה". על אף הצהרה זו קשה להשתחרר מההרגשה כי פרק ה-ARR בתשקיף דוחק, בבוטות, את שורת ההכנסות שבדוחות הכספיים לקרן זווית. וזאת לא רק בגלל שלא ניתן בתשקיף גילוי להכנסות הרבעון הרביעי 2020, בשעה שניתן גילוי ל-ARR ברבעון זה, אלא גם בגלל דברים קטנים אחרים, כגון האופן שבו מצייתת קוויקליזארד לסעיף בתקנות ניירות ערך הדורש כי בתשקיף "יובא הסבר ביחס לעונתיות הקיימת או עשויה להתקיים בתחום הפעילות". תשקיף קוויקליזארד, שימו לב, מציין בעניין זה אך ורק כי "להערכת החברה לא קיימת עונתיות ב-ARR".הכותב הינו מייסד משותף של עמותת גילוי נאות - התנועה להגנה על ציבור המשקיעים.

- 9.לרון 25/02/2021 08:30הגב לתגובה זו"החזרת" את ההצדקה בתוארך,כל הכבוד!

- 8.גילוי נאות 16/02/2021 14:06הגב לתגובה זואין אף מוסדי ואין אף אנליסט שקוראים את התשקיף ומנתחים אותו זה בכלל לא מהווה פרמטר אם לקנות מניות או לא בהנפקה. יש את פסגות שקונה באופן אוטומטי במהלך המסחר בבורסה בימים המסחר הראשונים מעל 5% מהמניות בכל הנפקה חדשה בלי קשר לשווי בכלל . לא עושים שום ניתוח זה החלטה להיות בעל עניין בכל חברה חדשה. אתה טוחן מים . גם הרשות לא קוראת כלום לא מעניין אותם

- 7.כבשה 16/02/2021 09:04הגב לתגובה זובהצלחה למנחשים

- מעניין מה גורם לחתם לחשוב שניתן להנפיק אותה (ל"ת)אנונימוס 16/02/2021 22:30הגב לתגובה זו

- 6.תביעה ייצוגית נגד מוסדי שיזמין (ל"ת)אנונימי 15/02/2021 07:19הגב לתגובה זו

- 5.התרשמתי 15/02/2021 04:39הגב לתגובה זוזה נראה כמי בחרה שמנסה בכח להציג צמיחה מואצת ומטאטאת את מה שפחות נוח. פיות מהמספרים מפריע לי הזלזול במשקיעים.

- 4.אלכסיי 14/02/2021 23:49הגב לתגובה זותוכן איכותי אמיתי.

- 3.כתבה מושקעת, תודה (ל"ת)בני 14/02/2021 20:24הגב לתגובה זו

- 2.אפק 14/02/2021 16:52הגב לתגובה זולגנוב את הציבור איפה שרק רוצים.

- 1.תודה לד"ר אורי רונן (ל"ת)כותבי תרחישים 14/02/2021 10:34הגב לתגובה זו