מה אפשר ללמוד מהמסחר בשוק האג"ח?

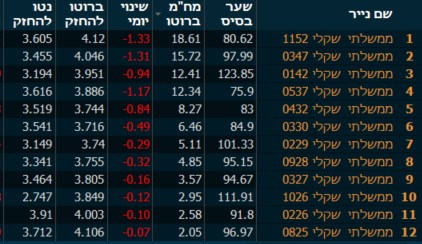

שוק האג"ח הרבה יותר גדול משוק המניות והיקפי המסחר בו גדולים משמעותית מאשר בשוק המניות. אפשר לראות בשוק האג"ח מה המשקיעים הגדולים חושבים, המוסדיים בארץ וגם המשקיעים הזרים שסוחרים בשוק המקומי. אם הם יחששו להתרסקות של הכלכלה הישראלית, אם הם יחשבו שישראל הגיעה לקץ הדמוקרטיה - הם יגיבו בחדות ושוק האג"ח ייפול, כאשר התנודתיות הגדולה ביותר נמצאת באגרות החוב הארוכות (מח"מ ארוך יותר).

שוק האג"ח מבטא את הסיכון של המדינה - הריבית באג"ח ממשלתי שקלי היא הרי פרמיית הסיכון , בדיוק כפי שריבית על אג"ח קונצרני מבטאת את הסיכון של הפירמה. האירועים האחרונים והקרע בעם מגדילים את חוסר הוודאות, מגדילים את הקרע בעם, אבל צריכים להגיד את האמת - שוק האג"ח לא מתרגש מדי. הוא לא מבטא קטסטרופה. צד אחד יגיד - זה בזכות המחאות שיורידו את הממשלה מהמהפכה. צד שני יגיד זה מכיוון שהרפורמה לא פוגעת בדמוקרטיה. לא משנה איזה צד צודק, האמת שייתכן גם ששני הצדדים טועים. מה שברור - שהכסף של הזרים עוד כאן.

למרות התנודות החריפות היום במניות - שעברו מעליה של חצי אחוז ויותר לנפילה של 2% (ובינתיים מדד ת"א 35 יורד כעת ב-1%) - שוק האג"ח שומר על תנודתיות קלה. תזכורת: כאשר מחיר של אגרות חוב יורד התשואות עולות, המחירים יורדים כאשר יש אלטרנטיבות אחרות (בעקבות עליית ריבית) או שמשקיעים מעדיפים למכור ומחפשים השקעות אחרות.

נכון לשעה זו, גם שוק האג"ח מגיב בירידות כאשר מחיר האג"ח הארוכות עם מח"מ של 18 שנים יורדות בשיעור של 1.4%. אבל כדי שזו תהיה דרמה של ממש צריכות להיות תנודות הרבה יותר חדות. בפועל, ירידה של 1.4% באג"ח הארוכות מובילות כעת לעליה של 6-7 מאיות האחוז בתשואה ברוטו בשוק האג"ח - תנועה לא שולית, אבל לא תנועה של אסון מתקרב.

- איך לאומי גייס אג"ח בריבית שקלית של 2.4% מתחת לריבית הגיוס של המדינה? ראיון

- הקרנות הסולידיות המנצחות של 2025, ואחת מעל כולן

- המלצת המערכת: כל הכותרות 24/7

זה אומר שבינתיים המשקיעים הזרים באג"ח עדיין נשארים פה ומשקיעים באג"ח, הם עוד לא מוכרים בפאניקה. זה כמובן יכול להשתנות בהמשך, אבל גם אחרי הדרמה היום בכנסת ובשוק המניות - אגרות החוב מצביעות עדיין על יציבות וביטחון בכלכלה הישראלית.

- 3.משה ראשל"צ 30/07/2023 10:02הגב לתגובה זוענק זה כל הסיפור בגלל זה הזרים נשארים בארץ לעשות מכה באגח אם שקלי 0537 במחיר 75 תוך דנה יגיע ל1000 זה מכנ של 33 אחוז

- 2.שם המשחק זה שתוך שנה האגחים הארוכים יעלו חזק זו הנקודה (ל"ת)משה ראשל"צ 24/07/2023 20:37הגב לתגובה זו

- 1.י 24/07/2023 17:27הגב לתגובה זואיש מהמשקיעים הגדולים לא חשב שהטמטום יעבור כל גבול היו בטוחים שתהיה פשרה. נפגש בעוד 10 ימים ...

- עוד עשרה ימים הכל יחזור לעלות (ל"ת)משה ראשל"צ 24/07/2023 20:38הגב לתגובה זו