אם האינפלציה באמת חוזרת אז למה שוק המניות ממשיך בעליות?

מאקרו: האם מדד המחירים לצרכן מעיד על חזרת האינפלציה?

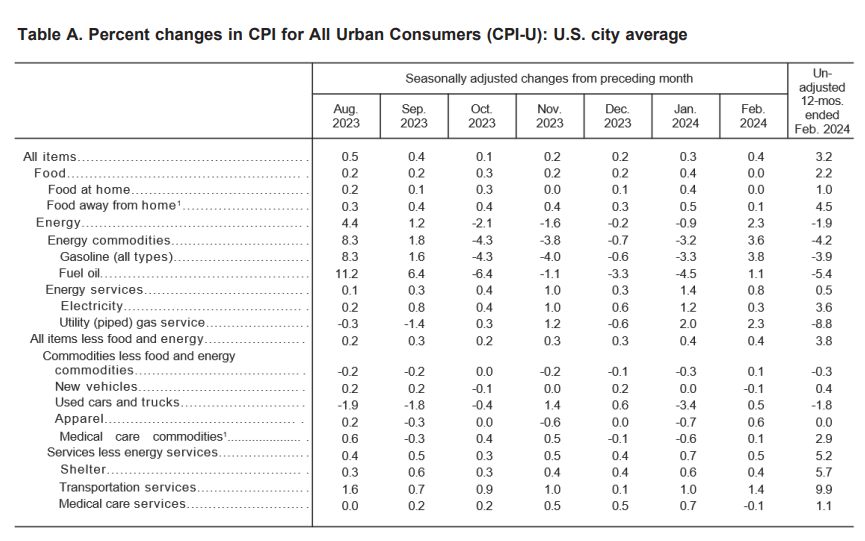

נתון האינפלציה התפרסם לפני תחילת המסחר ו"פספס" את הציפיות. האינפלציה גבוהה יותר מהצפי, כולל אינפלציית הליבה, מה שמעיד לכאורה על ה"דביקות" של עליית המחירים. המדד עלה ב-3.2% בשיעור שנתי, לעומת צפי ל-3.1%. מדד הליבה השנתי עלה ב-3.8% לעומת צפי ל-3.7%. המדד החודשי עלה ב-0.4%, בהתאם לצפי ומעל 0.3% בחודש הקודם. מדד הליבה החודשי היה 0.4%, לעומת צפי ל-0.3%. באופן טבעי היה ניתן לצפות שנתונים כאלה יביאו לירדות בשווקי המניות ועליית התשואות בשוק אגרות החוב. אז התשואות באמת עלו, אך לא בצורה חדה, ובשוק המניות דווקא נרשמו עליות שערים שהתחזקו ככל שהמשקיעים צללו לתוך דו"ח האינפלציה, ובסוף המסחר ה-SP500 קבע שיא חדש בפעם ה-17 מתחילת השנה. מסתבר שהשד איננו נורא כל כך. גם התחזיות לגבי הורדות הריבית העתידיות לא השתנו באופן מהותי. כעת החוזים העתידיים משקפים סיכוי של כ-62% להורדת ריבית ראשונה ביוני, ועליה קלה מאד בסיכויים שלא תהייה הורדת ריבית גם ביולי (מ-10% ל-13%). אז מה ראו המשקיעים במדד המחירים לצרכן שעודד אותם? ראשית, נציין שגם כשחשש לא מתממש זה יכול לגרום לעליות, לפחות כתגובה ראשונית. נראה שבשוק היה חשש מתוצאות גרועות יותר, לאחר הפספוס בחודש הקודם, מה שהתבטא בכמה ימים מהוססים בבורסה לפני פרסום הנתון. אבל זה לא רק החשש שהתבדה, אלא גם חלק מהנתונים עצמם שנראים מעודדים מכמה בחינות. ראשית, אינפלציית המוצרים ממשיכה לרדת, למרות הדביקות המסוימת של מגזר השירותים. בנוסף, הגורם המרכזי האחראי לאינפלציה הוא עדיין רכיב "קורת הגג" עם עליה של 5.7% בשיעור שנתי ו-0.4% בשיעור חודשי. כפי שכתבנו פה כמה פעמים הרכיב הזה נחשב למאד בעייתי וככזה שלא משקף את המצב הנוכחי, כיון שהוא מתעדכן באיחור ניכר. הנתון המעודד הוא שה-0.4% זה פחות בשני עשיריות האחוז מהחודש הקודם. האם המפנה ברכיב החשוב הזה סוף סוף מתחיל? התמתנות רכיב קורת הגג יכולה להביא למפנה מאד משמעותי בקצב ירידת האינפלציה בהמשך, ולניצחון הסופי של ה"מייל האחרון". גורם נוסף שתרם לעליית האינפלציה היה, כצפוי, מחירי האנרגיה שעלו ב-2.3% (לעומת ירידה של 0.9% בינואר) בחודש פברואר לעומת החודש הקודם. גם פה מדובר בנתון שהוא בעצם מעודד, שכן מדובר בעליה טיפוסית לתקופה זו של השנה. כמו כן, למרות העליה החודשית, המחירים נמוכים לעומת מצבם לפני שנה. כך שזהו סוג של "רעש" שלא מעיד על שינוי במגמת היחלשות האינפלציה, להיפך. בכל מקרה, נזכיר שוב, שהנתון החשוב באמת, ה-PCE יפורסם רק בסוף החודש, ב-29 למרץ. הנתון האחרון היה 2.4%, קרוב מאד ליעד האינפלציה של הפד'. הנתון הזה כבר לא ישפיע על ההחלטה הקרובה של הפד', אבל יכול להיות מאד מהותי להחלטה הבאה במאי.

בכל מקרה, נזכיר שוב, שהנתון החשוב באמת, ה-PCE יפורסם רק בסוף החודש, ב-29 למרץ. הנתון האחרון היה 2.4%, קרוב מאד ליעד האינפלציה של הפד'. הנתון הזה כבר לא ישפיע על ההחלטה הקרובה של הפד', אבל יכול להיות מאד מהותי להחלטה הבאה במאי. מאקרו: מה המצב בשוק העבודה?

גם בנוגע לנתוני שוק העבודה שפורסמו ביום שישי וגרמו לחץ ראשוני על השווקים שהתמסמס כמעט מיד ניתן לומר שמבט מעט מעמיק יותר מגלה תמונה שונה מהכותרות הצעקניות של הרגע הראשון. דו"ח העבודה היה חזק מאד לכאורה עם תוספת של 275 אלף משרות חדשות לעומת צפי ל-198 אלף בלבד (חודש 38 ברציפות של עליה במספר המשרות). כידוע שוק עבודה חזק מדי עלול להיות גורם אינפלציוני, ומזה חששו המשקיעים בהתחלה. אבל יחד עם הנתון המפוצץ הזה, שתופס כמובן את הכותרות, עודכנו (שוב!) נתוני התעסוקה של החודשים הקודמים באופן משמעותי כלפי מטה. זו הסיבה ששיעור האבטלה עלה ל-3.9% למרות העלייה במספר המשרות. בנוסף אחוז ההשתתפות בשוק העבודה טיפס. המשמעות היא שיותר אנשים מצטרפים לשוק העבודה אבל לא כולם מוצאים עבודה באופן מיידי, כלומר שוק העבודה נחלש מעט. נתון חשוב נוסף שאופטימי (מבחינת האינפלציה) הוא שהעלייה בשכר בשיעור שנתי בחודש פברואר בשכר הייתה 4.3% מתחת לצפי שהיה 4.4% (ולעומת 4.4% בחודש הקודם), והחודשית 0.1%, גם פחות מהצפי ל-0.2% והרבה פחות מהחודש הקודם (0.5%). מדובר אמנם בחודש ה-32 ברציפות שעליית השכר היא מעל 4%, אך גם פה לא מדובר בנתון שלילי כל כך מבחינת האינפלציה. כך כותב פרופסור ג'רמי סיגל ביחס לכך: "הערנו כבר שצמיחה בשכר של 4% איננה אינפלציונית כאשר היא מלווה בפריון חזק כפי שהמצב כעת. עליה של 4% בשכר עם רמת פריון של 3% משמעותה לחץ אינפלציוני של 1% - לא משהו שמהווה בעיה עבור הפד' בכלל". סיגל גם סבור שאם אחוז האבטלה יעבור את ה-4% זה יהווה גורם שיגרום להרבה לחץ על פאוול להוריד את הריבית. כאמור, אנחנו ב-3.9% ובמגמת עליה. על פי ההסברים האלו, נתוני שוק העבודה מיום שישי, שנחשבו לחזקים במבט ראשון, לאו דווקא מרחיקים את הורדת הריבית. נציין גם שעדות פאוול בקונגרס בשבוע שעבר נתפסה בשוק כמאד יונית. במקום להתייחס לנתוני האינפלציה הגבוהים של ינואר הוא התמקד בכך שהפד' קרוב להורדת ריבית. ניתוח נתוני האינפלציה בתוספת למדד ה-PCE המתקרר, נתוני שוק התעסוקה, ונאום פאוול נותנים בסיס טוב להשערה שנראה הורדת ריבית ביוני כתרחיש הסביר ביותר. יש אולי אפילו סיכוי קטן להפתעה במאי, כתלות בנתונים שיפורסמו בסוף החודש הזה ובחודש הבא. כיוון ברור יותר נקבל בשבוע הבא לאחר פרסום החלטת הריבית ו"טבלת הנקודות" שתפורסם איתה שתשקף את הערכות חברי הוועדה המוניטרית בנוגע למתווה הריבית העתידית. השאלה המרכזית היא האם הטבלה עדיין תשקף הערכה ל-3 הורדות ריבית או שמא זה ירד ל-2, והאם תהיה אינדקיציה ברורה ביחס למועד הורדת הריבית הראשון, לפי הערכת חברי הוועדה.מאקרו: האם באמת מדובר בראלי של שבעת המופלאות?

הערה קטנה ביחס לטענה שנשמעת הרבה לאחרונה לפיה הראלי הנוכחי מצומצם מאד ומתרכז רק במספר מניות בודדות, ובאופן יותר ספציפי ב"שבעת המופלאות" או במניות הבינה המלאכותית. מלבד העובדה ששלוש מתוך שבעת המופלאות נמצאות בטריטוריה שלילית מתחילת השנה, שתיים מתוכן (אפל וטסלה) בשיעור דו ספרתי, האמת שהיא שהראלי הולך ומתרחב, וכבר יש שרואים בו ראלי של כלל השוק. כך לדוגמה מדד ה-SP500 עלה ב-8% מתחילת השנה, אך מדד ה-SP500 במשקל שווה עלה ב-5%, פחות אומנם, אך אי אפשר לקרוא לזה "ראלי של 7 מניות" או של הבינה המלאכותית בלבד. גם אם נסתכל על הביצועים מתחילת הראלי באזור אוקטובר של השנה שעברה, נראה שהמדד עצמו אמנם עלה במעל 40% מאז עם הרבה השפעה של המניות הגדולות, אבל, שוב, המדד במשקל שווה עלה גם הוא בכ-30%. האם עליה של "רק" 30% בתוך פחות מחצי שנה איננה נחשבת לראלי?

מיקרו: הכוח של השקעה לטווח ארוך, וגם: פשוט זה טוב

חודש מרץ מסמן את יום השנה ה-15 לשוק הדובי הגדול של שנת 2009. ב-9 במרץ באותה שנה הגיע המדד לשפל ומאז החל לטפס. מי שהשקיע אותו יום במדד ולא נגע בכסף הרוויח 916% או ממוצע שנתי של 16.7%. אמנם מעטים השקיעו באותו יום באווירת הנכאים ששררה בשוק המניות, אך גם מי שהיה פחות בר מזל והשקיע בשיא של שנת 2007, בדיוק לפני תחילת הנפילות בעקבות משבר הסאבפריים, ראה את השקעתו צומחת ב-355% או 9.7% בשיעור שנתי. אין הרבה השקעות שנותנות לאורך זמן תשואה של כ-10%. לפעמים הכי פשוט זה הכי יעיל והכי טוב. השקעה לאורך זמן במדדים המובילים תניב לכם, קרוב לוודאי, את התשואות הטובות ביותר שתוכלו להשיג. אז לכבוד יום הולדת 15 לשפל הגדול הנה השקעה פשוטה ומוכרת: מדד הSP500. שלושת התעודות הגדולות שעוקבות אחריו ידועות בשם SPY, VOO, IVV והן גובות בין 0.09% ל-0.03% בלבד! ישנם גם מספר תעודות סל שעוקבות אחר ה-SP500 במשקל שווה. המוכרת שבהם היא RSP שגובה 0.2%. למשקיעים שרוצים להתמנף SPXL גובה 0.91% וממנפת את ההשקעה פי 3.

- 7.בנגלי 13/03/2024 16:18הגב לתגובה זובכל זאת שנת בחירות תראו את שעון החובות של הפדראל רזרב כל דקה חייבים עוד מליון דולר לעולם הכי חשוב לראות את שוק האגח האמרקאי שם האמת נמצאת. יגיע יום שכל מדינה תחזיר את הדולרים חזרה לארצות הברית ואז בכלל נראה את הדולר מנגן

- 6.דימה 13/03/2024 13:48הגב לתגובה זומעריך כי הממשלה תעצור את הביזה הנוראית שמבצעת ההנהגה החרדית בקופת המדינה, תגייס את האברכים הפרזיטים והמדינה תשגשג.

- 5.מיקו 13/03/2024 12:33הגב לתגובה זוכי זה מתאים לנגיד בנק ישראל וראש הממשלה

- 4.שאול 13/03/2024 10:07הגב לתגובה זווקרן נאמנות מחקה מדד S&P500 של הראל(מספר הקרן: 5129275) עם דמי ניהול 0.0.025% ועשתה תשואה טובה יותר מהאיריות

- 3.לרון 13/03/2024 08:16הגב לתגובה זוכי המשקיע אומר לעצמו "מה עוד יכול להתחרבש"? ,ואז הציפייה לשיפור נשארת גבוהה והכסף נכנס

- 2.לרון 13/03/2024 08:14הגב לתגובה זובטווח הקצר עובדת על הערכת מחירי ני"ע=הימור ,בטווח הארוך=כלכלה

- 1.האמת 13/03/2024 08:09הגב לתגובה זוהתשובה הנכונה לשאלה "למה אינפלציה X ומניות Y" היא שהן יכולות להיות מנותקות, ואין סיבה להסתכל על המניות ולנסות להבין מהן מה מצב הכלכלה, כל שכן האינפלציה. זה נכון בגרמניה, ביפן, באמריקה, וזה לא רשום בכתבה כשזה צריך להיות הדבר הראשון והאחרון.

אינטל 18A (X)

אינטל 18A (X)אנבידיה מתחרטת - לא רוצה את אינטל כשותפה בתהליך הייצור

מניית אינטל יורדת על רקע הערכות ששיתוף הפעולה בין השתיים בתהליך הייצור יופסק

מה גרם לאנבידיה לעצור את השת"פ בתהליך הייצור עם אינטל? אין הודעה רשמית, אבל בתקשורת האמריקאית מדווחים כי אנבידיה עצרה את התקדמות התוכניות לשימוש בתהליך היצור 18A של אינטל. מניית אינטל יורדת מעל 3% בעקבות הדיווח. החשש שתהליך הייצור הזה לא מצליח להתרומם. נזכיר שלאינטל יש בעיה קשה בגיוס לקוחות משמעותיים, והבעיה הזו למרות השקעת הממשל, אנבידיה וגופים נוספים לא נפתרה.

הדיווחים האלו מגיעים בזמן רגיש לאינטל, שמנסה לשכנע את השוק כי תוכנית המפעלים שלה, הכוללת ייצור שבבים ללקוחות חיצוניים, מתחילה להפוך מסיפור השקעות יקר לסיפור הכנסות. אבל זה יהיה תהליך ארוך. אינטל מפסידה בתחום הייצור כמה מיליארדים בשנה וזה לא צפוי להשתפר דרמטית בשנה הקרובה.

מה באמת קרה עם אנבידיה ו-18A?

הדיווח מציין שאנבידיה בחנה לאחרונה את האפשרות לייצר שבבים באמצעות תהליך היצור המתקדם 18A של אינטל, אך כעת לא ממשיכה קדימה. חשוב לציין שמדובר בשלב ניסיי ולא בחוזה מסחרי, אך העצירה מספיקה כדי להשפיע על המניה של אינטל ועל הערכות השוק, במיוחד לאחר שהשם אנבידיה בהקשר של 18A סיפק רוח גבית למניה בחודשים האחרונים.

עבור אינטל, בדיקה מצד שחקן גדול כמו אנבידיה היא סוג של חותמת איכות פוטנציאלית ליכולת להתחרות בשוק היצור המתקדם, שבו חברות כמו טאיוואן סמיקונדקטור וסמסונג שולטות כבר שנים. עצירת הבדיקה מעלה סימני שאלה בנוגע לקצב אימוץ, התאמה, ביצועים, זמינות ועלויות. משהו לא עובד טוב בתהליך הייצור הזה.

- אינטל עלתה יותר מ-80% - אך המבחן האמיתי עוד לפניה

- מנכ"ל אינטל, ליפ-בו טאן, קידם עסקאות שתרמו להונו האישי

- המלצת המערכת: כל הכותרות 24/7

תהליך 18A הוא חלק מרכזי בניסיון של אינטל לחזור לחזית הטכנולוגית בייצור שבבים ולהקים פעילות ייצור שבבים ללקוחות חיצוניים. יש פער בין בדיקת התאמה לבין התחייבות לייצור מסחרי בנפחים גדולים, כך שמלכתחילה הציפיות כנראה היו גבוהות מדי, אבל זה גם בגלל הלקוח - אנבידיה היא לקוח חלומות בגלל היקף היצור והדרישות הגבוהות, וצריך לזכור שלאנביידה יש אינטרס אחרי השת"פ במסגרתו גם השקיעה באינטל. העצירה של הפרויקט, הוא איתות ורמז לכך שהדרך של אינטל עוד ארוכה.

אילון מאסק; קרדיט: רשתות חברתיות

אילון מאסק; קרדיט: רשתות חברתיותאילון מאסק בדרך לטריליון דולר: השנה שקבעה רף חדש בצבירת הון

זינוק חד בשווי SpaceX, התאוששות מניית טסלה והערכות שווי אגרסיביות לחברות הפרטיות מציבים את אילון מאסק בעמדת זינוק להפוך לטריליונר הראשון, ומרחיבים את השפעתו הכלכלית והטכנולוגית בקנה מידה חסר תקדים

אילון מאסק מסיים את 2025 כאחד מפרקי צבירת ההון החריגים ביותר שנרשמו בעת המודרנית. לא מדובר בהערכה ערכית של פעולותיו, דעותיו או עסקיו, אלא בתוצאה חשבונאית של עליות שווי חדות במספר חברות שבהן הוא מחזיק, ציבוריות ופרטיות כאחד.לפי הערכות שונות בוול סטריט, הונו של מאסק חצה בשלהי השנה את רף ה־600 מיליארד דולר, ובתרחישים אופטימיים אף מתקרב ל־750 מיליארד דולר. הפער בין ההערכות נובע בעיקר משאלת השווי של החברות הפרטיות שבשליטתו, ובראשן SpaceX ו־xAI.

גורם מרכזי בתמונה הוא חבילת האופציות שטסלה העניקה למאסק ב־2018. החבילה נפסלה פעמיים ב־2024 על ידי שופטת בדלאוור, אך בהמשך בוטלה הפסילה על ידי בית המשפט העליון של המדינה. עצם הכללת האופציות משנה משמעותית את תמונת ההון השנתית שלו. עם זאת, גם ללא האופציות, מאסק הוסיף בשנה החולפת הון בהיקף שמוערך בכ־250 מיליארד דולר. מדובר בסכום שמקביל כמעט לשוויו הכולל של האדם השני בעושרו בעולם, מייסד גוגל לארי פייג’.

המיקוד עובר לחלל

מניית טסלה עלתה בכ־20% מתחילת השנה, והוסיפה למאסק עשרות מיליארדי דולרים. עם זאת, תרומת טסלה לעלייה הכוללת בהונו הייתה משנית יחסית. הסיבה העיקרית לעלייה בשווי הייתה דווקא SpaceX. חברת החלל הפרטית, שבה מחזיק מאסק כ־40%, רשמה קפיצה חדה בשוויה המוערך, מכ־350 מיליארד דולר לכ־800 מיליארד דולר בתוך זמן קצר. העלייה מיוחסת בין היתר לצמיחה של שירות האינטרנט הלווייני Starlink ולציפיות עתידיות לפעילות בתחום מרכזי הנתונים מבוססי חלל.

בתחילת 2025 התמונה נראתה שונה. יחסיו של מאסק עם הנשיא דונלד טראמפ התערערו, מכירות טסלה נחלשו, והשוק האמריקאי נכנס לתקופה של תנודתיות חריפה בעקבות מדיניות המכסים החדשה. באפריל הוערך הונו של מאסק בכ־300 מיליארד דולר בלבד, ללא האופציות שבמחלוקת. המצב התהפך בהמשך השנה. השווקים התאוששו, טסלה התייצבה, ושווי SpaceX המשיך לטפס. במקביל, אישרו בעלי המניות של טסלה בנובמבר חבילת תגמול חדשה למאסק, הכוללת כ־425 מיליון מניות נוספות.

- ניצחון למאסק: בית המשפט העליון החזיר את חבילת השכר ההיסטורית של טסלה

- אילון מאסק, הנפקת ספייסX ומניית טסלה

- המלצת המערכת: כל הכותרות 24/7

עם זאת, מניות אלה טרם הוענקו בפועל. מימושן מותנה בהגעה לשווי שוק של כ־8.5 טריליון דולר לטסלה, יעד שאפתני במיוחד, אשר אם יושג יוסיף למאסק הון בהיקף של כטריליון דולר.