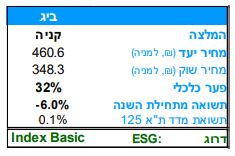

לאומי ממליצים לקנות את מניית ביג; פרמיה של 32% על מחיר השוק

האנליסטים של בנק לאומי מעדכנים את מחיר היעד בהמלצת הקנייה על מניות ביג ל-460.6 שקל. העדכון מגיעה לאחר שחברת ביג פרסמה דוחות לרבעון השלישי. הכנסות החברה ברבעון השלישי עלו ל-495.2 מיליון שקל, לעומת כ-423.5 מיליון שקל ברבעון המקביל אשתקד, עלייה של 16.9%. וכן ה-NOI הסתכם ב-362.2 מיליון שקל, לעומת 293.8 מיליון שקל ברבעון המקביל אשתקד, עלייה של 23.3%. ה-FFO הריאלי ברבעון הסתכם ב-194.6 מיליון שקל, לעומת כ-189.2 מיליון שקל ברבעון המקביל ב-2022, עלייה של כ-3%.

בלאומי מציינים בהמלצתם כי ביג מדווחת בישראל על יציבות ב-NOI ובפדיונות והמשך עליה בשכר דירה למ"ר בחוזים חדשים ובחידושים. בנוסף, הפרויקטים בייזום מתקדמים כמתוכנן. באזור הבלקן - ה-NOI לפי דיווח החברה יציב ויש גם גידול בפדיונות.

בלאומי מציינים כי יחד עם זאת, הם כוללים פרמיה לשיעור ההיוון הכולל של ביג בשל עליית הריבית הממשלתית בסרביה. בלאומי מציינים כי בארה"ב קרובים בביג לסיים את מימוש הפורטפוליו, ובאפי נכסים הם מזהים יציבות בהנבה בישראל, וצמיחה בחו"ל בשל היחלשות השקל.

בלאומי הודיעו כי החליטו לעדכן את מחיר היעד ל-460.6 שקל למניה, ומותירים את ההמלצה ב-'קניה' בשל הפער מול מחיר השוק.

- מנכ״ל ביג: "הפדיונות בגלילות חזקים בכל ימות השבוע - לא רק בסופי שבוע"

- שופרסל משביחה נדל"ן בראשון לציון - זאת רק ההתחלה

- המלצת המערכת: כל הכותרות 24/7

מחיר יעד של 460 שקל - עדכון ההמלצה של לאומי על ביג

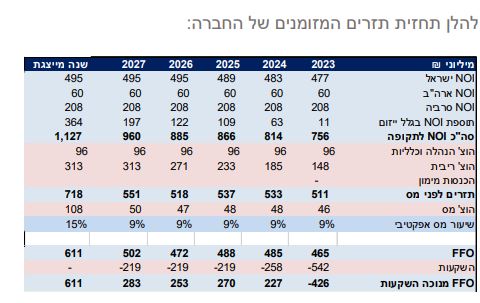

תחזית התזרים של ביג

תחזית התזרים של ביג

תחזית התזרים של ביג

לגבי הפעילות בישראל: ה-NOI ברבעון השלישי עמד על 118 מיליון שקל, כאשר נרשם קיטון של 4.5 מיליון שקל לעומת הרבעון הקודם עקב השפעות חד פעמיות שכוללות הוצאות שיווק מוגברות שמאפיינות את הרבעון השלישי ועיתוי רישום הפרשות. בהשוואה לתקופה מקבילה אשתקד.

הפדיון בנכסים זהים בתשעת החודשים הראשונים של השנה עלה בכ-4%. בנוסף, ביג דיווחה גם ברבעון הנוכחי על המשך עליה בשכ"ד למ"ר בחוזים חדשים ובחידושים. יזום: לחברה 9 פרויקטים בהקמה בישראל המתקדמים כמתוכנן, כזכור לפני מספר חודשים דיווחה על תחילת הקמה של פרויקט קניאל פ"ת, מגה פרויקט של מסחר ומשרדים, הצפוי להסתיים בשנת 2027 (בו חתמה הסכם שכירות משמעותי מול חברת פוקס לשכירות של כ-40% מהנכס ורכישת 20%), וכן דיווחה שבהמשך השנה תחל בביצוע של עוד מגה פרויקט בנס ציונה.

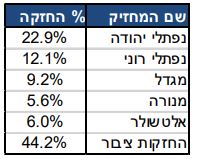

בעלי המניות בביג

- סאמיט מנצלת משבר דה זראסאי בהצעה לרכישת נכסים ב-450 מיליון דולר

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% -...

בעלי המניות ביג

לגבי הפעילות של ביג באזור הבלקן: ה-NOI ברבעון השלישי עמד על 13.6 מיליון אירו, בדומה לרבעון הקודם. שיעור התפוסה בסך הנכסים באזור נותר גבוה. אסטרטגית הקבוצה היא להרחיב נוכחות באזור הבלקן, כאשר בסרביה ביג הינה שחקן מרכזי מאוד בתחום המרכזים המסחריים והמרכזים הפתוחים בפרט. בהשוואה לתקופה מקבילה אשתקד הפדיון בנכסים הזהים של הקבוצה בסרביה בתשעת החודשים הראשונים של השנה עלה ב-10%.

יחד עם זאת, בשל קצב עליית הריבית במזרח אירופה מציינים בלאומי כי הם מוסיפים לשיעור ההיוון הכולל של ביג פרמיה העומדת על 1%, הנובעת מהריבית הממשלתית הריאלית בסרביה בשקלול של שיעור הנכסים בסרביה מכלל נכסי ביג.

רק עוד 4 נכסים למימוש

לגבי פעילות ביג ארה"ב: מציינים בלאומי כי עד כה ביג השלימה מימוש 24 נכסים מסחריים בארה"ב בהיקף של 648 מיליון דולר וכי נותרו לה 4 נכסים בלבד המיועדים למימוש. כאשר כל המימושים בוצעו עד כה לפי שווים בספרים או גבוה ממנו.

ה-NOI בארה"ב ברבעון השני עמד על 4 מיליון דולר בדומה לרבעון הקודם. כאשר בביג מתכוונים להפנות את כספי מימוש הנכסים בארה"ב להרחבת פעילותה ביתר טריטוריות הפעילות, ובכלל זה לפתח פעילות בתחום האנרגיה המתחדשת.

בתחום פעילות אנרגיה מתחדשת של החברה מציינים בלאומי כי בתחילת 2022 החברה נכנסה עם מגה-אור לשותפות (50% החזקה כל אחת) לרכישת והקמת פרויקטי רוח וסולאר במזרח אירופה.

בלאומי מציינים כי יחד עם זאת, לאור עליית התשואות באזורים אלו, איננו רואים כעת אפסייד משמעותי בפעילות זו, ומטעמי שמרנות איננו נותנים להם שווי כעת.

מזומן של 1 מיליארד שקל

לגבי החוב ונזילות החברה מציינים בלאומי כי ביג מציגה שיעור מינוף ממוצע לעומת חברות הנדל"ן המסוקרות על ידינו עם שיעור חוב נטו ל-CAP נטו של 44% על בסיס דוח אפקטיבי ללא אפי נכסים (בו אפי רשומה כחברה כלולה).

עד לסוף שנת 2023 החברה צפויה לבצע פרעונות חוב בסך 375 מיליון שקל, מנגד, לחברה יתרות מזומן של כ-1 מיליארד שקל. וכן מסגרות אשראי פנויות בהיקף של כ-730 מיליון שקל, ונגישות טובה לשוק ההון כך שהנזילות שהחברה מציגה טובה.

לגבי הפעילות של אפי נכסים, מציינים בלאומי כי בישראל החברה מציגה יציבות בקצב ההכנסות המייצג מנכסים זהים ביחס להערכת החברה ברבעון הקודם. בחו"ל נרשמה עליה של 7% במונחים שקליים, בעיקר לאור היחלשות נוספת של השקל.

- 2.אי.טי 30/11/2023 15:55הגב לתגובה זוחברה שמחרימה חצי מהעם לא תצליח לאורך זמן.

- 1.יאללה לדחוף את הסחורה הגרועה לפראיירים (ל"ת)מנהל כספים 30/11/2023 11:11הגב לתגובה זו

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Gemini

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Geminiהדילמה של המשקיעים - הם רוצים לממש מניות, אבל לא רוצים לשלם מס; מה לעשות?

צרות של עשירים - משקיעים רבים סבורים שהשוק עלה מדי ורוצים לממש, אבל אז הם נזכרים במס על רווחים ומתחרטים - למה זו טעות ונאחל לכם לשלם כמה שיותר מסים על רווחים בבורסה

אחרי שנה שבה שוק המניות המקומי רשם עליות חריגות ( שיא מאז 1992) ואחרי שנים שוול סטריט שוברת שיאים, אתם לא תשמעו אנשים שאומרים באמת שזה זמן מצוין להשקיע בבורסות. סליחה, טעות - אתם תקראו מנהלי השקעות, מנכ"לים, אנליסטים שאומרים שהשווקים ימשיכו לעלות, אבל הם לא אומרים את האמת שלהם, ואם כן - הם כנראה לא יודעים מה זה שוק מניות, מה זו מחזוריות ולא בטוח שהם יודעים לתמחר חברות ושווקים. וזה לא שאנחנו מבינים יותר, ממש לא, אלו מספרים, עובדות, זו מתמטיקה פשוטה. ככל שהשווקים עולים התמחור של הפירמות גבוה יותר וזה במבחנים שונים כמו - מכפילי רווח, מכפילי הון ועוד.

ההקדמה הזו חשובה למי שרואה את התחזיות של המומחים. אין באמת מומחים, יש פוזיציה ענקית שמחייבת את המומחה להאמין בעליות - זה הביזנס שלו. הוא חייב להיות אופטימי. מה שכן יש אלו בעלי שליטה שמממשים. שי את זה בלי סוף, ולמי הם מוכרים - לנו. פראיירים כנראה רק מתחלפים. הגופים המוסדיים מקבלים מאיתנו כסף גדול דרך הפרשות לפנסיה, גמל השתלמות ועוד וקונים מניות גם במחירים של פי 2-3 משנה שעברה, גם במכפילי רווח של 40.

ומה אתם באופן ישיר עושים? כלומר בקרנות נאמנות, במניות וכו'? יש כאלו ומסתבר שהם רבים מאוד שאומרים לנו - "השוק יקר, טאואר הגיעה ל-90 דולר מכרתי חצי מהכמות, זינקה ל-100 מכרתי עוד חצי. קניתי באזור 32-33 דולר. אבל עכשיו היא ב-120 דולר. גם לא הרווחתי את העלייה הנוספת וגם שילמתי מס ענק".

בואו נחלק את הדילמה לשתיים: לתזמן את טאואר בשיא - אף אחד לא יכול. לתזמן את המסים - כולם יכולים.

- המשקיע הגדול ביותר של אנבידיה מוכר מניות ב-150 מיליון דולר

- היום שאחרי באפט - מה תעשה ברקשייר עם קופת המזומנים העצומה שלה?

- המלצת המערכת: כל הכותרות 24/7

משקיעים חוששים מ-FOMO, אבל ככל שהשוק עולה, הם משתכנעים למכור. הבעיה שאחרי שהם משתכנעים למכור יש דילמה חדשה. למכור עכשיו ולשם מס? זו היתה שנה מופלאה, אין כמעט ניירות שירדו, התיקים מפוצצים ברווחים וגם במס תיאורטי (מס של 25% על הרווח בעת המימוש). ברגע שתבוצע מכירה, המס התיאורטי יהפוך למס בפועל.

ואז משקיעים רבים אומרים - נחכה כבר לשנה הבאה, ודוחים את העסקה. הכל יכול להית בעתיד - אולי יתברר שהם צדקו, אבל זו חוכמה שבדיעבד.