בכירים מוכרים מניות פריון - האם הגיע הזמן לממש?

המנכ"ל היוצא דורון גרסטל שהביא את החברה משווי של עשרות מיליוני דולרים ל-1.7 מיליארד דולר; מממש מניות ב-1.5 מיליון דולר ומביך את המנכ"ל החדש - טל יעקובסון שהציג היום את הדוח הראשון בניהולו; והנה מימושים נוספים של בכירים נוספים בחברה

מניית פריון פריון נטוורק (US) אומנם עולה אחרי הדוחות הכספיים, אבל האיש שאחראי על המהפך של פריון והפך אותה מחברה כושלת שמחפשת דרך בשווי עשרות מיליוני דולרים לחברה צומחת ורווחית שנסחרת ב-1.7 מיליארד דולר, מביע אי אמון במניה. דורון גרסטל המנכ"ל הקודם של פריון מכר אתמול מניות בסכום של 1.5 מיליון דולר.

מניית פריון - פי 12 ב-6 שנים

גרסטל נכנס לתפקיד מנכ"ל פריון ב-2017 וב-6 שנים עשה מהפכה בחברה כשבמקביל הוא מקבל אופציות במחירי מימוש אפסיים ומניות עד לכ-1 מיליון מניות. האחזקה שלו מסתכמת בכ-35 מיליון דולר כשבדרך הוא מרוויח שכר שנתי מרשים - בשנה שעברה זה היה 3.8 מיליון דולר. בגדול גרסטל הרוויח מעל 50 מיליון דולר בתקופה שלו בפריון, וזה כנראה מוצדק לאור עליית השווי של החברה.

אבל, גרסטל לא נותן למנכ"ל החדש, טל יעקובסון שיחת ועידה אחת של שקט. היום פרסמה פריון דוחות ובמקביל לפרסום הדוחות נודע על המימוש של גרסטל. למה לא לחכות, מר גרסטל כמה חודשים אחרי העזיבה, לתת למנכ"ל החדש כמה חודשים של שקט? אז המכירה הזו היא חלק "ממכירה עיוורת", אבל אפשר היה כמובן להגדיר אותה אחרת, מכל מקום דווקא מכירה עיוורת עלולה להעיד על כוונה למכור את כל ההחזקה שלו בחברה. משהו בסגנון - אם אני לא שם, אז גם הכסף שלי לא שם.

- שוב מעל התחזית: פריון צופה צמיחה של 20% בהכנסות ל-176 מיליון דולר

- פריון עם תוצאות ותחזית מעל צפי האנליסטים ועולה ב-5% בטרום

- המלצת המערכת: כל הכותרות 24/7

כשמנכ"ל ששינה את פני החברה עוזב, זה מעלה חששות אצל המשקיעים. כשהוא מוכר מניות זה מגדיל את החששות. פריון בתקופה טובה והדוחות היום מעידים על כך, אבל אל תתנו למימוש של גרסטל לעבור לכם מתחת לרדאר. יש לזה משמעות בעיקר אם הוא ימשיך לממש מניות למרות שהוא כבר לא חלק מהחברה.

גרסטל לא לבד. דניאל אקס נשיא אנדרטאון אחת מהחטיבות המרכזיות של פריון מכר בימים האחרונים מניות בסכום נכבד, מעוז סגרון סמנכ"ל הכספים של החברה מכר מניות ב-1.3 מיליון דולר בחודשים האחרונים.

פריון הפכה בשנים האחרונות לאחת מהמניות הפופולאריות בתיקים של הגופים המוסדיים, אחרי שהייתה לה תקופה מאוד ארוכה של דשדוש בשווים של קרוב למזומן (עד שנת 2019). החברה פועלת בשוק הפרסום הדיגיטלי והיא מהווה נתח שולי בו, כך שהנהלתה תמיד אמרה שהיא לא תלויה לשוק הפרסום כמכלול ושהיא תלויה רק ביכולת שלה להציף ערך למפרסמים. השאלה אם זה יימשך תחת ההנהלה אחרי העידן של גרסטל.

דוחות טובים לפריון

- סאמיט מנצלת משבר דה זראסאי בהצעה לרכישת נכסים ב-450 מיליון דולר

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% -...

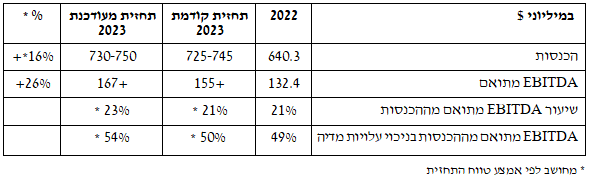

כך או אחרת, חברת פריון המספקת פתרונות טכנולוגיים וכלים שיווקיים למפתחי אפליקציות ומפרסמים, רשמה ברבעון רווח מתואם של 84 סנט למניה על הכנסות של 178.5 מיליון דולר, מעל לצפי האנליסטים בוול סטריט לרווח מתואם של 42 סנט למניה על הכנסות של 173.66 מיליון דולר. במקביל החברה מעלה את התחזית שלה לשנה כולה וצופה הכנסות של 730-750 מיליון דולר ו-EBITDA מתואם של למעלה מ-167 מיליון דולר. האנליסטים בוול סטריט מצפים להכנסה שנתית של 737.89 מיליון דולר (להרחבה לדוח המלא).

- 4.משקיע 04/08/2023 13:00הגב לתגובה זוהם מקבלים אופציות

- 3.השפוי 02/08/2023 22:01הגב לתגובה זוהבן אדם מכר 40k מניות ונשאר לו 500k. לא צריך כל דבר לעשות שחור וכמה רע פה. סה"כ חברה מצויינת צוות הנהלה משובח שיהיה בהצלחה!

- 2.פיצוחים מכרו חלק זניח ביותר (ל"ת)גוגו 02/08/2023 20:41הגב לתגובה זו

- 1.איתן 02/08/2023 17:56הגב לתגובה זובס"ד הדוחות מעולים וצפי חזק. הגיוני מאוד שמישהו שקיבל במחיר אפסי ועכשיו יכול להכניס במחירי שיא לכיס, יכניס קצת. לרוב המשקיעים זה לא המצב ולכן הכתבה לא כל כך רלוונטית. למעשה אפשק להסתכל על זה גם הפוך- בן אדם משאיר 97% מההחזקה שלו בחברה, למרות שעזב. מה זה 3%? אולי רצה לתת לבן שלו לקנות דירה? זה בערך סכום המימוש. לדעתי הכתבה נותנת נקודת מאוד חלקית שאפשר אפילו להגדיר לא נכונה. אני גם מכרתי חלק מההחזקה שלי לפי כמה חודשים לאחר 100% רווח, זה אומר שאני לא מאמין בחברה? הפוך! את הרוב השארתי ומה שמכרתי- אם הייתי משאיר הייתי מרוויח יותר, אבל רציתי כסף ביד

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

נבות בר, מנכ"ל קיסטון קרדיט: דודי מוסקויץ

נבות בר, מנכ"ל קיסטון קרדיט: דודי מוסקויץלאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

לאומי הצליח "לגנוב" את המימון לקיסטון - יממן את שותפות אגד בעסקה שתכניס לבנק כ-100 מיליון שקל בשנה והרווח עלייה יהיה כ-30 מיליון; וגם איך שה שהבטוחה ההדרת - חברת אגד שווה פחות לביטחון מהדירה שלכם?

קיסטון קיסטון אינפרא -1.11% , בעלת השליטה בקבוצת אגד, משלימה מימון מחדש בשותפות אגד, כשבנק לאומי מוביל מימון בהיקף של כ-1.75 מיליארד ש"ח בחיתום מלא. קיסטון נסחרת סביב ה-10 שקלים. מתחילת החודש היא עולה ב-2.2%, מתחילת השנה היא קפצה ב-74.8%, וב-12 החודשים האחרונים היא עלתה ב-71%. שווי השוק של החברה עומד על כ-1.9 מיליארד ש"ח.

המהלך מחליף שני הסכמי מימון נפרדים שהיו בעבר, וכל אחד מהם נשען על קונסורציום של כמה גופים מממנים. כעת המימון מתרכז בבנק אחד ובהסכם אחד, מה שמפשט את ניהול החוב בשוטף.

המימון החדש מיועד למחזור החוב הקיים, והוא כולל גם מסגרת למימון רכישת יתרת 13.2% מאגד במסגרת אופציית ה-PUT השנייה והאחרונה, שצפויה בפברואר 2026. מבחינת השותפות, זה גם מייצר מסגרת מימון מראש לאירוע המימוש, ולא רק מחליף חוב קיים.

מה הריבית האפקטיבית ולמה היא גבוהה יותר ממשכנתא

הריבית האפקטיבית המשוקללת בעסקה עומדת על כ-6% נכון להיום. חלק משמעותי מהחוב בריבית משתנה, כך שאם סביבת הריבית יורדת, גם עלות המימון עשויה להתעדכן כלפי מטה לפי התמהיל בפועל.

- קיסטון קופצת לאחר זינוק בהכנסות וברווח

- קיסטון: זינוק בהכנסות וברווח - מעלה את תחזית התזרים בכ-57%

- המלצת המערכת: כל הכותרות 24/7

כדי להבין איך מתקבל המספר צריך להסתכל על ריביות הבסיס ועל מרווחי האשראי שמתווספים אליהן. חלק מההלוואה בריבית פריים, חלק בריבית בסיס שקלית או צמודה שמחוברת לשוק האג"ח, ובמסלול הצמוד נכנסת גם ההצמדה למדד שמעלה את העלות האפקטיבית כשמגלמים אינפלציה. סיכוי טוב שהריבית תרד בהמשך השנה הבאה. אם בנק ישראל אכן יוריד את המשכנתא בלפחות 0.5%, הריבית על החוב תרד ל-5.5%.