יולי הוא עוד חודש חזק בקופות הגמל והפנסיה - ההפסדים של השנה שעברה כמעט נמחקו

גם חודש יולי היה חודש מצוין בשווקים והתוצאה היא עליות חדות בקופות הגמל, קרנות ההשתלמות והפנסיה. הקופות במסלולים הכלליים צפויות להציג תשואה חודשית חזקה של 2.4% בממוצע ותשואה ממוצעת של 7.8% מתחילת השנה, כך מעריך אבי ברקוביץ, משנה למנהל השקעות ראשי מיטב גמל ופנסיה. למעשה, התשואה הזו כבר מחקה כמעט את כל הירידות (8%) של השנה שעברה, מה ששוב מוכיח - אף אחד לא יודע לחזות או לתזמן את השווקים, כל 'המומחים' אמרו שהשנה הנוכחית תהיה קטסטרופה בשווקים ולא כדאי להיות במניות, אבל השווקים צוחקים על כולם ומטפסים. אם אתם חוסכים לטווח ארוך אתם צריכים כנראה להמשיך לחסוך ולא להיבהל משנים של ירידות בשווקים. בסופו של דבר, בדרך כלל, בטווח הארוך זה משתלם.

בחודש יולי השווקים בישראל עלו משמעותית יותר מאשר בעולם, זה היה חודש חיובי במיוחד לשוק המקומי כאשר מדד ת"א 35 קפץ ב-7%, ת"א 125 עלה ב-6.4%, מדד ת"א 90 עלה ב-4.8% ומדד יתר 60 עלה ב-3.1%. באג"ח הקונצרני המקומי נרשמה מגמה חיובית. מדד התל בונד 20, מדד התל בונד 40 ומדד התל בונד 60 עלו ב-0.4%, 0.6% ו-0.5% בהתאמה. איגרות החוב הלא מדורגות עלו בשיעור של 1.4%. מדד אג"ח קונצרני כללי עלה ב-0.8%. מדד איגרות החוב הממשלתיות נותר ללא שינוי, כאשר איגרות החוב הצמודות למדד ירדו ב-0.2% ואיגרות החוב השקליות עלו ב-0.1%.

אבל מי שברח והוציא את הכספים שלו מישראל בגלל החשש מהפוליטיקה המקומית דווקא הרוויח פחות. בארה"ב מדד הדאו עלה ב-3.3%, ה-S&P עלה ב-3.1% ומדד הנאסד"ק עלה ב-4%. באירופה הדאקס הגרמני עלה ב-1.9%, הקאק הצרפתי ב-1.3% וה-Eurostoxx 50 עלה ב-1.6%. לעומת זאת, מדד הניקיי ביפן ירד בשיעור זעיר של 0.1%, זאת לאחר עלייה חדה במיוחד בחודשים האחרונים. המדד העולמי של השווקים המתפתחים עלה ב-5.8%.

- הרפורמה בפנסיה להבטחת תשואה נדחתה: המנגנון הקיים יהיה עד סוף 2028

- כמה מס משלמים על פנסיה ואיך אפשר לחסוך במס?

- המלצת המערכת: כל הכותרות 24/7

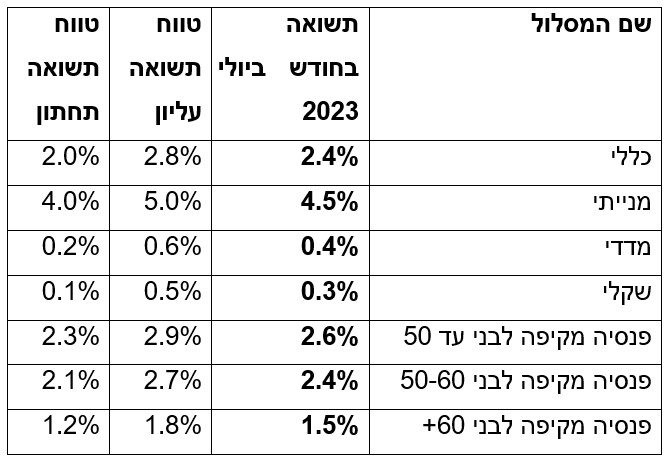

תחזית התשואות לחודש יולי 2023. מקור: מיטב

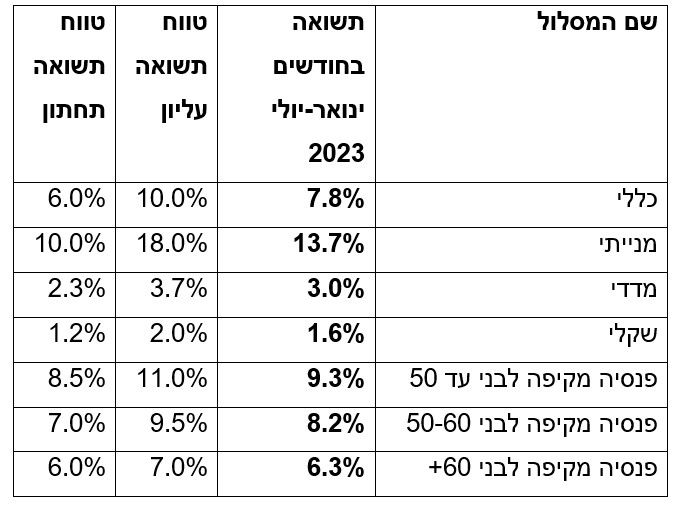

מתחילת השנה התשואה היא כאמור 7.8% בסמלולים הכלליים ו-13.7% בממוצע במסלולים המנייתיים (טווח של 10% עד 18%), וזאת בעקבות העליות החדות בעולם. מדד ה-500 S&P טיפס ב-19.5%, הדאו ג'ונס עלה ב-7.3% ומדד הנאסד"ק זינק ב-37.1%. גם באירופה - הדאקס הגרמני קפץ ב-18%, הקאק הצרפתי טיפס ב-15.8% ויורוסטוקס50 ב-17.9%. ביפן השווקים עלו ב-27% ומדד השווקים המתפתחים עלה ב-9.5%.

ומה לגבי הארץ? אנחנו עדיין בפיגור ניכר. מדד ת"א 35 עלה ב-4.1%, ת"א 125 ות"א 90 עלו ב-4.2%. מדד אג"ח קונצרני עלה ב-3.6% והאג"ח הממשלתיות עלו מתחילת השנה ב-0.9%.

- קרן השתלמות, קופת גמל להשקעה או פוליסת חיסכון איך לבחור נכון ולהרוויח יותר

- מס בדלת האחורית על קרנות השתלמות - ככה התכווצה ההטבה ב-33%

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- מס בדלת האחורית על קרנות השתלמות - ככה התכווצה ההטבה ב-33%

תחזית התשואות מתחילת השנה. מקור: מיטב

- 3.יהודה 01/08/2023 22:11הגב לתגובה זושהשקל נופל זה בגלל ההפיכה המשטרתי,שהשקל עולה זה בגלל הדולר שיורד בעולם.די עם הנדסת התודעה!בימים הקרובים הבורסה תעלה הדולר ירד ל3.4ושימשיכו להפגין.

- 2.מני 01/08/2023 18:30הגב לתגובה זוזאת לא כתבה רצינית

- 1.פנסיונר 01/08/2023 15:54הגב לתגובה זוחברים אל תספידו את אלטשולר שחם גם החודש הם חוזרים בגגול.

חיסכון (בעזרת AI)

חיסכון (בעזרת AI)הרפורמה בפנסיה להבטחת תשואה נדחתה: המנגנון הקיים יהיה עד סוף 2028

איך עובד המנגנון כיום ולמה הוא כל כך חשוב, מה האוצר רצה לשנות ואיך זה היה משפיע על החוסכים

ועדת הכספים אישרה הארכה נוספת של הוראת השעה במנגנון הבטחת התשואה בקרנות הפנסיה עד סוף 2028. זו דחייה משמעותית של הרפורמה שמשרד האוצר ביקש להחיל על חלוקת רשת הביטחון הממשלתית לחוסכים. התכנון המקורי היה להתחיל ביישום המודל החדש בינואר 2025, אך זה נדחה תחילה לינואר 2026, וכעת שוב - לתקופה ארוכה בשלוש שנים נוספות.

הבטחת התשואה מהווה רכיב מרכזי ביציבות המוצר הפנסיוני בישראל, במיוחד עבור חוסכים קרובים לפרישה או אלו שכבר נמצאים בשלב קבלת הקצבה. המנגנון מפחית את התנודתיות בשווקים ומאפשר לקרנות לספוג תקופות חלשות מבלי לגרום לזעזוע חד בגובה הקצבה החודשית. בעוד השיח הציבורי מתמקד בדמי ניהול ובתשואות, חשיבות ההגנה הזו אינה נופלת מהם כלל.

המנגנון הנוכחי החליף את האג"ח המיועדות שהבטיחו בעבר ריבית קבועה של 4.86% לחוסכים. מאז 2023, הכספים מושקעים בשוק ההון הפתוח, אך המדינה מתחייבת להשלים תשואה של 5.15% בשנה על כ-30% מנכסי הקרן, אם התשואה בפועל נמוכה מכך. זהו מנגנון המפחית משמעותית את הסיכון בתקופות חלשות בשווקים, ובולט במיוחד אצל מקבלי קצבה חודשית, שם היעד המרכזי הוא לצמצם תנודתיות ולמנוע פגיעה ישירה בקצבה.

האם יש באמת הבטחת תשואה? תלוי בגיל שלכם

החלוקה הנוכחית של ההגנה בין קבוצות הגיל נותנת עדיפות את הפנסיונרים, שמקבלים הגנה על כ-60% מהנכסים שלהם. אצל שאר החוסכים, ההגנה מתחלקת באופן שוויוני יותר. קיים כאן עיוות מסוים, שכן נראה הגיוני שחוסך בן 30 יקבל פחות הגנה מחוסך בן 62, אך המנגנון הנוכחי מנסה לאזן בין הצרכים השונים של כל קבוצות הגיל.

- חושבים להתחיל להשקיע בשוק ההון ולא בטוחים מתי? פשוט תתחילו

- לבחור שלא לבחור: הטעות הגדולה ביותר של החוסך הישראלי בשנת 2025

- המלצת המערכת: כל הכותרות 24/7

האוצר קידם מודל שבו רק חוסכים מעל גיל 60 היו מקבלים הבטחת תשואה מוגדלת, עם הגנה על 40% מהחיסכון, בעוד חוסכים צעירים יותר היו נשארים עם הגנה נמוכה משמעותית. הבעיה המרכזית היא מבנית: במסלול השקעה אחד, כל העמיתים מחזיקים באותו סל נכסים בדיוק, ולא ניתן לתת השלמת תשואה שונה לאנשים שונים באותו מסלול.