מהן חברות החזקה והאם מניית פיבי תעלה?

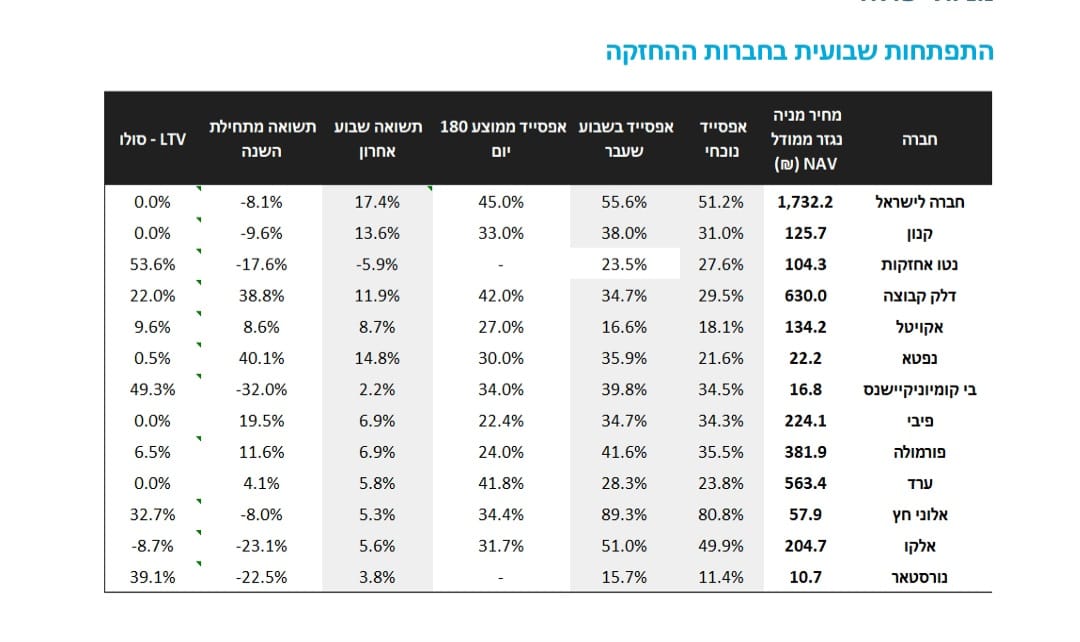

"משקיע שקורא את הטבלה לא יכול לקבל החלטת השקעה על סמך זה בלבד אבל זה נותן אינדיקציות למניות שכדאי להסתכל עליהן ולבחון אותן לעומק. אני מציג את המינוף של חברת ההחזקות ומה היה האפסייד ההיסטורי ואיפה המניה כעת ביחס אליו, כדי לתת למשקיעים תחושה איפה המניה ביחס להיסטוריה שלה. אין כאן כללים מדויקים אבל כאשר לחברה יש מינוף נמוך (בטח בתקופה של הריבית הנוכחית. נ"א) והאפסייד גבוה יותר מההיסטוריה - זו מניה שכדאי לבחון יותר לעומק", כך אומר לירן לובלין, מנהל מחלקת המחקר של בית ההשקעות IBI, בראיון לביזפורטל.

בית ההשקעות פרסם סקירה שבועית על מצב חברות ההחזקה ועל פי הטבלה - החברות הזולות כעת הן פיבי -0.04% ששולטת בבנק הבינלאומי, אלוני חץ 0.69% ששולטת באמות אנרג'יקס (ומספר חברות פרטיות בחו"ל בתחום הנדל"ן המניב), וגם אלקו 2.09% ששולטת באלקטרה על זרועותיה, הן הכי מעניינות. האפסייד בהן גבוה יותר מאשר מול האפסייד הממוצע שלהן בחצי השנה האחרונה וגם פחות ממונפות.

אבל על מה מדובר? נתחיל מההתחלה. חברות החזקה הן חברות שעיקר קיומן היא החזקה בחברות שנמצאות מתחתיהן. אין להם פעילות עצמית. אבל עם סכום קטן יחסית אפשר להחזיק בחברות הרבה יותר גדולות. אם למשל מחזיקים בשליטה בחברת ההחזקות, נניח יותר מ-25%, אז בשרשור מחזיקים בחברה הנשלטת רק ב-7.5% ועדיין שולטים בדירקטוריון. במילים אחרות: מדובר במינוף של הכסף "כשהכל טוב זה עובד סבבה. אתה נהנה מתזרים גבוה יותר ממה שהיית מקבל אם היית מחזיק ישירות בנכס, זו מהות הדיסקאונט. אבל הבעיה היא כשמשהו לא עובד - אז הדרך למטה בגלל המינוף הופכת להיות מהירה ורעה למשקיע" אומר לובלין.

חברת ההחזקות גם נסחרת בדיסקאונט של 20-30% בדרך כלל ביחס לערך הנכסים, כך שהיא זולה עוד יותר לקנייה. לובלין: "חברת החזקות תמיד נסחרת בדיסקאונט מסוים. בטח בסביבת הריבית הנוכחית לא אוהבים מינוף, אז גובה המינוף הוא גם עוד אינדיקטור - אם המינוף נמוך אפשר להרגיש יותר בנוח בהחזקה". כך למשל, חברה לישראל מחזיקה באיי.סי.אל, קנון מחזיקה בצים, נורסטאר מחזיקה בג'י סיטי ונטו אחזקות מחזיקה בנטו מלינדה.

- אלקטרה נדל"ן גייסה 200 מיליון שקל בדיסקאונט של 7%; המניה יורדת

- אלקטרה נדל"ן מוכרת נכסים בפלורידה ב-300 מיליון דולר

- המלצת המערכת: כל הכותרות 24/7

מה בעצם אפשר ללמוד מהטבלה?

"לא תמצא פה המלצת קניה או מכירה אלא תמונת מצב ביחס לסטטיסטיקה היסטורית. היא מייצגת מה היה קורה אם עכשיו היית מפרק את חברת ההחזקות ומוכר כל אחד מהנכסים בשווי השוק שלהם ומחלק את כל הכסף כדיבידנד. בעצם, היית מקבל 50% מעל השווי שלהן בשוק.

"מהטבלה אפשר להסתכל על ההיסטוריה ולהגיד 'היה דיסקאונט 60%' ולבדוק האם כעת היא נסחרת מעל או מתחת. וכמובן - תוך הנחה שאין הסבר אחר שמפיל את המניה. ואז אפשר להגיד ששווה לקנות, כי הפער בשווי שלה גדל מעבר לשווי ההיסטורי שלו".

- ה"תכנית אסטרטגית" של אוגווינד נחשפת: הנפקה בדיסקאונט למנהלים

- אלטשולר שחם בדרך לעסקת בעלי עניין: הפעילות הפרטית עשויה להימכר לחברה הציבורית

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- אלו המניות שיזכו לביקושים והיצעים בשל עדכון המדדים

למה חברות החזקה נסחרות בדיסקאונט?

"יש 4 סיבות. הראשונה היא כי אין סיבה לכאורה להחזיק בהן ישירות. אפשר להחזיק יש הוצאות הנהלה וכלליות, הוצאות מימון גבוהות יותר או פחות, פרמטרים שעלולים להכביד על ההחזקה (אבל לא בהכרח).

"סיבה נוספת היא שבסופו של דבר כשאתה מחזיק בחברת החזקה אתה רוצה לקבל דיבידנדים מהחברות הבנות. אבל אם הן ממונפות מדי או לא מחלקות דיבידנד והכל הולך לפירעונות של אג"חים או תשלומי ריבית של אג"חים אז חברת האחזקות לא נהנות מתזרים שוטף של מזומנים. הן כן נהנות מעליית ערך של מניית החברה הנשלטת אבל לא מתזרים. אבל אני כמחזיק חברת אחזקה רוצה לראות מזומנים מחברת האחזקה. לכן אדרוש דיסקאונט".

איך משפיע המינוף על הדיסקאונט?

"הדיסקואנט יכול להיפתח או להיסגר לפי המינוף. אם חברת בת של חברת אחזקה יורדת ב-2% זה לא אומר שחברת ההחזקה יורדת ב-2%, אלא בהתאם לגובה המינוף. אם הסיכון בחברת ההחזקה הלך ועלה, כמו למשל דסק"ש שלקחו חוב מאוד משמעותי על מנת לקנות את החברות הבנות - אם יש הרעה בעסקי החברה הבת או עליית ריבית זה יכול להגיע למצב ששווי חברת ההחזקה מתאפס. לדוגמה, אם לקחו 100 מיליון שקל כדי לקנות חברה בשווי של 200 מיליון ומניית החברה נפלה ב-50%, אז השווי למעלה בחברת ההחזקה מתאפס. זה יכול גם להגיע למצב שבו החוב גבוה משווי ההחזקה. לכן, חברת החזקה היא בעצם אופציה על חברות הבנות וגם זה פותח דיסקאונט. כשהסיכון בחברות הבנות עולה, או כאשר מחיר החוב עולה (בעקבות עליית הריבית במשק. נ"א) אז הדיסקאונט נפתח". מצד שני - כשהריבית יורדת זה יכול לבוא לטובת המשקיעים.

לירן לובלין. צילום: אילן בשור

ומה לגבי חברות פרטיות שמוחזקות ע"י חברות החזקה?

"במקרה של נכסים פרטיים, השוק יכול לבקש דיסקאונט גבוה יותר כי השוק אומר 'אני לא יודע להעריך עד הסוף את השווי של החברות הפרטיות הללו' ולכן הוא לוקח פרמיית סיכון מסוימת על השווי בספרים או על הערכת השווי האחרונה, וכך נפתח דיסקאונט נוסף. בחברה שיש לה הרבה חברות פרטיות הדיסקאונט יכול להגיע גם ל-40%.

"אם לסכם: הרעה בשווי חברות ציבוריות, ירידה ביכולת ההחזר של החובות, עצירת דיבידנדים בחברת האם או הבנות וחברות פרטיות כאשר הן מהוות רכיב לא מבוטל מהשווי, ארבעת אלה הם גורמים שפוגעים בשווי של חברת החזקה".

אתה יכול לתת דוגמה מובהקת?

- 3.דני חובב מניות 26/07/2023 22:39הגב לתגובה זוראשית אומר שלא ממליץ כלום. לכו לבדוק.שווי של פריורטק לעומת האחזקה שלה בקמטק. כרגע פער של מעל 50 אחוז. וזאת בלי לתמחר בכלל את האחזקה באקסס שלדעתי שווה לא מעט אך היא לא נסחרת.

- 2.מה?! 26/07/2023 17:54הגב לתגובה זושום בנק בישראל לא ירוויח יותר 20%, ללא קשר לאירועים בממשלה. אם זה אכן ציטוט שלו, זה מאוד מוריד מהיחס הרציני למאמר. כמו מניית מזרחי טפחות - גם מניות הבינלאומי ופיבי זו אנומליה!

- 1.סוחר ותיק 26/07/2023 14:14הגב לתגובה זולא בכדי אתם רואים חברות דואליות שהדוח הכספי שלהן בארץ משקף רווח לפי המודל החשבונאי הישראלי הקקיונרי, ובדוחות שמוצגים בוול סטריט הדוח מראה הפסד. תראו לי חברת החזקה רצינית אחרת שנסחרת בS&P - פשוט אין כי שם לא ניתן לחרטט את המשקיעים כמו בארץ.

אופנהיימר: אפסייד של 30% בטבע

בבית ההשקעות אופנהיימר מציינים לחיוב את השיפור בכל חטיבות הפעילות של חברת התרופות, את העלאת התחזיות להכנסות מאוסטדו ויוזדי, והתקדמות בפיתוח מולקולת ה-TL1A; מחיר היעד למניה על 30 דולר עם המלצת "תשואת יתר"

אופנהיימר מפרסמים סקירה חיובית על טבע טבע 1.19% בעקבות דוחות הרבעון השלישי, שבהם הציגה החברה הכנסות של 4.5 מיליארד דולר - עלייה של 3% מהתקופה המקבילה וגבוהה מהצפי שעמד על 4.34 מיליארד דולר.

כל חטיבות הפעילות - הגנריקה, הביוסימילרס ותרופות המקור - הראו שיפור בתוצאות, וטבע העלתה את התחזיות השנתיות שלה. בבית ההשקעות אופנהיימר משאירים את המלצת ה-Outperform ומחיר היעד על 30 דולר למניה, כשהם מתבססים על מכפיל 6.7 לרווח התפעולי המתואם של 2026.

צמיחה בכל החטיבות

בחטיבת הגנריקה נרשמה צמיחה של 2% בהכנסות, ל-2.58 מיליארד דולר, מעל תחזית השוק שעמדה על 2.41 מיליארד דולר. בארה"ב בלטה עלייה של 7% (במונחי מטבע מקומי), שהובילה להכנסות של 1.18 מיליארד דולר, בעוד שבאירופה נרשמה ירידה של 5% עקב בסיס השוואה גבוה. שאר העולם הציג צמיחה מתונה של 3%. תחת אותה חטיבה משולבות גם תרופות הביוסימילרס, שמהן כבר הושקו 10 תרופות, ועוד שש צפויות עד סוף 2027. אופנהיימר מציין כי השקת התרופות באירופה ב-2027 צפויה להאיץ את קצב הצמיחה בתחום, כאשר התחזית להכנסות נותרת על 800 מיליון דולר.

בחטיבת תרופות המקור הממוסחרות בלטה צמיחה משמעותית באוסטדו (Austedo) - עלייה של 38% ל-618 מיליון דולר. גם יוזדי (Uzedy) הציגה צמיחה של 24% ל-43 מיליון דולר, ואג’ובי (Ajovy) עלתה ב-19% ל-168 מיליון דולר. טבע מאשררת את תחזית ההכנסות לאוסטדו לשנת 2027 - 2.5 מיליארד דולר - וצופה כי לאחר חדירה לשוק האירופי היא תגיע להכנסות שיא של כ-3 מיליארד דולר. בהתאם לכך, החברה העלתה את התחזית השנתית ל-2025 ל-2.05-2.15 מיליארד דולר. גם יוזדי מתקדמת בקצב מהיר מהצפי - עם תחזית מעודכנת של 190-200 מיליון דולר השנה, לעומת 150 מיליון בתחזית הקודמת. שתי התרופות, יחד עם האולנזפין שצפויה להגיע לשוק ב-2026, מוערכות לייצר בשיאן בין 1.5 ל-2 מיליארד דולר.

- האם טבע היא הזדמנות? סמנכ"ל הכספים של טבע: “הוכחנו שהאסטרטגיה שלנו עובדת"

- טבע מזנקת ב-21% - האנליסטים צופים אפסייד של עוד 25%

- המלצת המערכת: כל הכותרות 24/7

בצד של הפיתוח, טבע מתכננת להגיש את זריקת האולנזפין (לטיפול בסכיזופרניה) ל-FDA עד סוף 2025, עם צפי למכירות מ-2026 והכנסות של עד 1.5 מיליארד דולר. מולקולת ה-TL1A, שמפותחת יחד עם סנופי, מתקדמת כמתוכנן, והחברה צופה לקבל בגינה תשלום ראשון של 250 מיליון דולר ברבעון הרביעי של השנה ועוד 250 מיליון נוספים ברבעון הראשון של 2026. בטווח הארוך מעריכה טבע כי מדובר בפוטנציאל הכנסות של 2-5 מיליארד דולר, לא כולל אינדיקציות נוספות.

ה"תכנית אסטרטגית" של אוגווינד נחשפת: הנפקה בדיסקאונט למנהלים

אחרי זינוק ביותר מ-50% בעקבות ההבטחות והראיון על "פרק חדש" אוגווינד מודיעה על הנפקה פרטית בדיסקאונט של 30% ובדילול של 42% בהון - המשקיעים הקטנים נשארים בחוץ, וההנהלה "מביעה אמון בחברה" במחיר מבצע; אישור הגיוס תלוי בבעלי המניות - אל תהיו פרייארים!

מתחילת נובמבר אוגווינד זינקה יותר כ-57%, בעקבות הבאזז סביב ה“תוכנית האסטרטגית” וגם ההבטחות שהיו"ר יפתח רון-טל והמנכ"ל טל רז נתנו לנו שעכשיו זו כבר לא חברת מו״פ, אלא “שחקן אנרגיה יזמי באירופה”. אבל היום מתברר מה באמת מסתתר מאחורי כל ההצהרות האחרונות,

דבר שעצוב לומר היה כתוב על הקיר לכל אורך הדרך - גיוס הון בדיסקאונט למקורבים ולבעלי עניין, כשהציבור נשאר בחוץ. כשפורסמה התכנית ניתחנו אותה - מה מסתתר

מאחורי ה"תכנית האסטרטגית" של אוגווינד? כבר בחודש הקודם כתבנו לכם שהחברה לא באמת מתקדמת לשלב מסחרי, אלא מכינה את הקרקע לגיוס הון נוסף. כבר אז כתבנו שאוגווינד מנסה לצייר חזון על התרחבות לאירופה, אבל בפועל זה איתות לשוק שהיא צריכה כסף כדי לשרוד. והנה זה הגיע.

אוגווינד הודיעה כי ועדת הביקורת אישרה הנפקה פרטית של 14.3 מיליון מניות במחיר של 3.5 שקלים למניה יחד עם 14.3 מיליון אופציות במחיר מימוש של 5 שקלים עד סוף 2028. אם לוקחים בחשבון את כל האופציות, זה משקף דילול של כמעט

42% מההון. בשוק המניה נסחרת סביב 4.96 שקלים, כך שהמשתתפים בהנפקה יקבלו את המניות בכ-30% הנחה למחיר המניה בשוק ערב ההנפקה, ובחישוב אפקטיבי קרוב ל-2 שקלים למניה, כלומר דיסקאונט של יותר מ-50%.

בזמן שהמשקיעים

הקטנים רכשו מניות בשערים גבוהים, בזמן שהמשקיעים הסכימו לתת לאוגווינד שאכזבה לא פעם ולא פעמיים - צ'אנס נוסף. אוגווינד חוזרת על הדפוס, ההנהלה תקבל אופציות ומניות במחירי רצפה. ואם זה לא מספיק, החברה גם מודיעה על כוונה לגייס עד

30 מיליון שקל נוספים ממוסדיים באותם תנאים שפירטנו.

לפי ההודעה לבורסה זה עדיין לא סופי ותלוי באישור האסיפה הכללית של בעלי המניות. לכאורה זה בקשה מוגזמת מהמשקיעים שקנו מניות במחיר מלא. להנהלה לא מגיעה כזאת מתנה לפני שיש בכלל הכנסות משמעותיות

שלא לדבר על רווחים, כשכל מה שנראה הוא שהתכנית האסטרטגית בסופו של דבר מדללת את המשקיעים בחיר נמוך.

- יפתח רון-טל: “אוגווינד משנה כיוון - מאוויר דחוס לפרויקטים של מאות מיליוני אירו באירופה”

- מה מסתתר מאחורי ה"תכנית האסטרטגית" של אוגווינד?

- המלצת המערכת: כל הכותרות 24/7

מה שהובטח ומה שבאמת קרה

כשדיברנו עם ההנהלה בתחילת החודש, גם אנחנו רצינו להאמין. רצינו לחשוב שאולי הפעם באמת יש שינוי אמיתי, שאוגווינד עברה

שלב. הם דיברו על “פרק חדש באירופה”, על פרויקטים של מאות מיליוני אירו, על מימון מוסדי חכם ועל שלב מסחרי שמתחיל סוף-סוף לקרום עור וגידים - יפתח רון-טל:

“אוגווינד משנה כיוון - מאוויר דחוס לפרויקטים של מאות מיליוני אירו באירופה”