ההסתבכות של צחי נחמיאס והאחים זלקינד - ואיך זה שאין הערת עסק חי בדוחות של נכסים ובנין?

אגרות חוב והלוואות לשלם בשנה הקרובה בסך של 2 מיליארד שקל, מזומנים ונכסים פיננסים של מיליארד שקל, מעלים שאלה - מאיפה יגיעו מיליארד שקל נוספים לשלם את החובות? השאלה הזו פותחת כנראה את דיוני הדירקטוריון בחברת נכסים ובנין וגם בחברה האם - דיסקונט השקעות. השאלה הזו מרחפת במוחם של הפעילים בשוק ההון שלאט לאט מאבדים סבלנות - אומנם האחים זלקינד וצחי נחמיאס ששולטים בפירמידה של דסק"ש אנשים רציניים, אבל ראינו גם אנשים רציניים שמתקשים להחזיר חובות.

האחים זלקינד, צילום: ישראל הדרי

פער של מיליארד שקל בין המקורות הפיננסים לבין התשלומים הוא לא בהכרח מדאיג. חברות שחיות ובועטות יודעות לייצר מזומנים, להתגלגל, לקחת הלוואות. נכסים ובנין חיה ובועטת, אבל פחות מבעבר. המצב הפיננסי שלה מתדרדר בהדרגה והופך להיות מסוכן וגם כאן - הכתובת היתה על הקיר.

שני נכסים גדולים יש לנכסים ובנין - שליטה בגב ים שהיא חברה מוכרת, מצליחה וטובה, אבל גם בחברות טובות אפשר להפסיד הרבה ומגדל HSBC בניו יורק, המגדל הלוהט. הזלקינדים - האחים דני ומייק זלקינד וצחי נחמיאס שרכשו את דסק"ש דרך אלקו ומגה אור בהתאמה, בשל ההחזקות בנדל"ן (נכסים ובנין-גב ים) התפתו לנצח במלחמה "למי יש גדול יותר" מול אהרון פרנקל ורכשו ממנו את ההחזקה בגב ים במחיר מופקע. הם גם לא "הרשו לעצמם" להתפשר על המחיר במו"מ למכירת בניין HSBC והמחיר מאבד גובה.

- נכסים ובניין - איך בניין אחד יכול להפיל את כל הפירמידה של דסק"ש

- האחים זלקינד וצחי נחמיאס בעקבות נוחי דנקנר - אמונה עיוורת בדסק"ש עלולה לסבך אותם

- המלצת המערכת: כל הכותרות 24/7

שתי החזקות האלו רשומות בערכים מנותקים מהמציאות במאזן - גב ים לפי מחיר של 38.5 שקל למניה, בבורסה היא ב-26 שקל. כשמתרגמים את זה לסכומים אבסולוטיים מקבלים שהשקעה שרשומה במאזן ב-7.2 מיליארד שקל שווה בשוק כ-4.8-4.9 מיליארד. סדר גודל של הפסד בסך 2.3 מיליארד שקל. דמיינו מה יקרה אם מניית גב ים תרד ב-20% - מינוס של מיליארד שקל בערך של נכסים ובניין (ואז היא ממש מתקרבת לרצפה - ערך נכסי של מאות בודדות). מנגד, עלייה של 20% מגדילה את הערך הנכסי במיליארד שקל למצב שנראה חוף מבטחים.

הפער של ה-2.3 מיליארד שקל מסביר את רוב ההפרש בין השווי של נכסים ובנין בבורסה - 1.25 מיליארד שקל להון העצמי שלה - כ-4 מיליארד שקל. ההחזקה ב-HSBC מסבירה את יתרת הפער. מדובר על מגדל מרשים שרשום בספרים ב-720 מיליון דולר (בעבר היה רשום במעל מיליארד). הבניין הזה סובל מכך שהשוכר הגדול, בנק HSBC עוזב עוד כשנתיים. זה יכול להיות בתקופות טובות בכלכלה, דווקא הזדמנות. HSBC נהנה משכר דירה יחסית נמוך מהממוצע, ובחברה מנפנפים בעסקאות עתידיות בשכר דירה גבוה יותר, אבל זה שוכר עוגן. הוא מפחית את ההתעסקות השוטפת, התפעולית מול כל השוכרים. וגם - הבניין יעבור שינויים-התאמות לשוכרים החדשים, יהיה אולי גרייס בשכר הדירה, להשכיר את כל שטחי הבניין ממש לא יהיה קל, במיוחד בשעה שהמחירים בירידה. יש כאן יותר סיכון מסיכוי ורוכשים פוטנציאלים של הנכס בדקו, ניהלו מו"מ ועזבו את השולחן. זה אומר משהו.

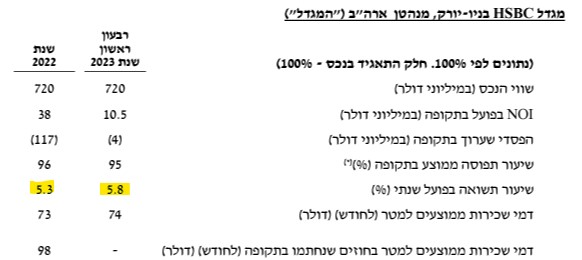

מנגד, הזלקינדים ונחמיאס מתעקשים. כנראה גם במו"מ ובעיקר בדוחות הכספיים. הם אומנם הפחיתו בדוחות 2022 את שווי של המגדל, אבל בדוחות שהתפרסמו היום הם משאירים את השווי ומציגים את הטבלה הבאה:

- קניתם דירה ב-80/20 לפני שנתיים - האם תוכלו לבטל את העסקה?

- אזורים תקים 147 יח"ד בבאר יעקב לאחר שזכתה במכרז רמ"י

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- חובת דיווח על הכנסות משכר דירה: בעד ונגד והסיכויים להצלחה

המגדל הלוהט

הנתון המעניין ביותר בטבלה הזו הוא התשואה - 5.8%. הנכס הזה מניב תשואה של 5.8%, אבל כשריבית הבנק האמריקאי 5.25%, האם תשואה של 5.8% על נכס כזה מעניינת? (וזה עוד לפני התייחסות להשקעות הנדרשות ולהשגת שוכרים חדשים). כנראה שלא. כנראה שרוכש פוטנציאלי ירצה לקבל תשואה גבוהה יותר, זה כבר קורה בשוק המשרדים, וכל פיפס למעלה בתשואה מוריד למטה את השווי.

זה יכול להיות דרמטי, ההבדל בין שווי של 720 מיליון דולר ל-550-600 מיליון דולר הוא חצי אחוז אולי אחוז בתשואה הנדרשת. נכסים ובניין בונה על מימוש לפי שווי של 720 מיליון דולר שבהינתן שיש לה חוב מול ההחזקה בבניין, יניב לה מיליארד שקל בשנה הקרובה - בדיוק מה שהיא צריכה לסגור את החור בין התשלומים לבין המקורות שלה. מימוש במחיר ריאלי עלול להשאיר בקופתה מאות מיליונים ואפילו חצי מיליארד שקל, מתחת להערכתה.

הזלקינדים וצחי נחמיאס מחפשים פתרונות

אז מה עושים? דירקטוריון החברה וכל החבורה של הזלקינדים וצחי נחמיאס החליטו לנסות למזג בין דסק"ש לנכסים ובניין, נכסים ובניין תרכוש את דסק"ש, תיווצר חברה גדולה יותר, לא בטוח שחזקה יותר, לא בטוח שהרעיון הזה ישים - יש סדרות אג"ח לכל אחת מהחברות, ומחזיקי האג"ח ירצו תמורה בגין השינויים כשמבחינתם מדובר בהגדלת סיכון והן ידרשו תוספת בריבית.

אז מה עוד מנסים לעשות? להרגיע. דירקטוריון החברה מסביר לנו בדוח שאין מה לדאוג. הם בודקים בשוטף את המצב והכל בסדר - רק אל תדאגו. מקסימום אם תהיה בעיה, יש מספיק מקורות. גם רואי החשבון, קסלמן וקסלמן PWC חותם על זה. אין הערה בסקירת רואי החשבון, הכל חלק. החיים דבש. רואי החשבון נשען על המקורות שמציגה הנהלת החברה והוא חי עם זה בשלום.

ועדיין - לא בטוח שאין מקום לדאגה. זה עובד כך - הדירקטוריון טוען שיהיו דיבידנדים מחברות בנות. זה נכון, גב ים תחלק, אבל גם אצלה יש האטה ודיבידנדים מגב ים לא יסגרו את החור הצפוי בתזרים. אז יש גם מימושים של נכסים בארץ ובכלל - כל תחום הבנייה המקומי של נכסים ובנין על המדף. זה נכס טוב, יש לו ערך, אבל לממש עכשיו יהיה בתמחור כנראה פושר. ויש עוד מקורות - מחזור חוב. כן, הדירקטוריון מדבר על מחזור חוב. אבל כדאי שיציץ בתשואות אגרות החוב הקונצרניות - הן לא נמוכות בכלל וזה עוד לפני שהשוק סבור שתהיה לחברה בעיה לשרת את החוב. ברגע שהחשש יגדל - היכולת לגלגל חובות בשוק לא תהיה קיימת.

ולא לדאוג, יש עוד מקור מימון. מימוש של מניות גב ים. האמת שזה פתרון נהדר. אבל זה פתרון שמעיד יותר מכל על הבעיה הגדולה בדוחות של נכסים ובנין - הם לא נכונים. אם הדירקטוריון אומר לנו שהוא עשוי לממש מניות של גב ים והמחיר הוא 26 שקל, איך אותו דירקטוריון חותם בדוחות על מחיר מניה של 38.5 שקל?

זו הודאה במצג שווא, וגם אם יגידו לנו שזה בגלל שליטה (ההחזקה בספרים מבטאת פרמיית שליטה), אנחנו לא קונים את זה. חברה במצבה של נכסים ובנין לא שולטת באמת במה שקורה מסביב, המאקרו שולט עליה. הריבית מנהלת אותה.

נכסים ובנין = אופציה מסוכנת

הריבית בעצם חשפה את פניה האמיתיות של נכסים ובנין - זו לא חברת נדל"ן חזקה, גדולה, יציבה, זו אופציה ממונפת ומסוכנת. זו חברה עם נכסים של 20 מיליארד שקל וחוב של מעל 12 מיליארד שקל. זו חברה שמחזיקה בכוח את שווי הנכסים גבוה, אבל השוק מעריך מחיקות עתידיות של 2.6-2.8 מיליארד שקל. זו חברה שהרעה בתנאי המאקרו יכולה להפיל אותה לקרשים, אבל שיפור יזניק אותה לשמיים, זו חברה על סטרואידים - הכל פי כמה - השוק משתפר, היא תשתפר פי כמה, השוק נחלש, היא תיחלש פי כמה. זה טיבה של אופציה.

- 14.לא פעם ראשונה אתם מפרסמים למעשה ממחזרים כתבות , הכ 20/09/2023 13:48הגב לתגובה זולא פעם ראשונה אתם מפרסמים למעשה ממחזרים כתבות , הכתבה התפרסמה במאי 23 עכשיו אנחנו בסוף אוקטובר 23 , מעניין מה סיבת המחזור

- 13.ילין לפידות הסתבכה 28/05/2023 09:00הגב לתגובה זומתפלא על הנהלת חברת ילין לפידות שלא ראתה את הנולד. לפי נתוני פנדר מ-28.2/23, היא מחזיקה בכמות גדולה מאד של נכסים ובנין שאמורה לרדת בצורה תלולה. אלא אם כן בטווח הזמן שבין פברואר למאי, הצליחה להיפטר מחלק נכבד ממניות אלה. פאשלה חברת ההשקעות המוערכת הזאת. עשרות מיליוני שקלים שלהם מושקעים במניה הזאת.

- סופה של הכת היהודית 17/07/2023 19:33הגב לתגובה זווהמנהלים והאנליסטים יחגגו

- 12.במצא 26/05/2023 07:43הגב לתגובה זוהמחיר הריאלי לכניסה להשקעה בגב ים 1800 !!

- 11.במצא 26/05/2023 07:40הגב לתגובה זו"להשכיר את כל שטחי הבניין ממש לא יהיה קל, במיוחד בשעה שהמחירים בירידה. יש כאן יותר סיכון מסיכוי ורוכשים פוטנציאלים של הנכס בדקו, ניהלו מו"מ ועזבו את השולחן. זה אומר משהו"

- 10.מעניין. (ל"ת)הקורא 25/05/2023 21:07הגב לתגובה זו

- 9.תמיר 25/05/2023 16:26הגב לתגובה זופקוח

- 8.מילקן 25/05/2023 13:56הגב לתגובה זוזלקינד בתור אוהדים שרופים שלה הפועל חיפה - הגיע הזמן להגיע ולרכוש את המועדון ולהפוך את הפועל חיפה לאימפריה

- 7.לא מתעסקים עם הרבי מילובביץ והמבין יבין 25/05/2023 13:07הגב לתגובה זולא מתעסקים עם הרבי מילובביץ והמבין יבין

- שזה אומר? (ל"ת)הרבי 25/05/2023 21:21הגב לתגובה זו

- 6.חוזליטו 25/05/2023 12:09הגב לתגובה זוהאם זה מתעדכן? כל כמה זמן?

- 5.כתיבה מקצועית ביותר (ל"ת)תמיר 25/05/2023 11:23הגב לתגובה זו

- 4.יריב 25/05/2023 10:32הגב לתגובה זוהרי אם ימכרו בזול הם יראו מטומטמים וכולם יבינו שפרנקל עדה עליהם סיבוב. האגו משחק כנראה תפקיד יותר מאשר מה שכתוב בדוחות.

- 3.למדינת ישראל יש לרשום הערה,, תקציב מוטה שחיתות ונבילה (ל"ת)גרנדמייזר 25/05/2023 10:28הגב לתגובה זו

- וואלה ? אז תמכור את המניה, לך ! (ל"ת)שלמה 25/05/2023 14:10הגב לתגובה זו

- 2.ניתוח נהדר, היא חייבת לגייס (ל"ת)שרון 25/05/2023 10:07הגב לתגובה זו

- החיים 25/05/2023 16:56הגב לתגובה זוכל מי שרכש את החברה פושטת הרגל הפסיד בתורו למה להשקיע בחברת אחזקות כושלת ולגלות שבמורד הדרך השקעתך ירדה לטמיון

- 1.ארז 25/05/2023 09:39הגב לתגובה זומאוד מעניין ותודה

רז אברהם. קרדיט: רון כהן

רז אברהם. קרדיט: רון כהןמבצעי הייאוש של הקבלנים מלמדים שירידת מחירי הדירות תימשך

רז אברהם, משפטן ושמאי מקרקעין, על המלאי הענק, הטריקים להשארת מחיר הדירה הרשמי יציב כשבפועל המחיר בירידה דרמטית

שוק הדיור הישראלי עבר בשנתיים האחרונות שינוי משמעותי: יותר תנודתיות והרבה יותר יצירתיות שיווקית מצד יזמים. מי שמחפש תשובה פשוטה (עולה/יורד) מפספס את הסיפור. מי שמנסה להבין מה באמת קורה למחיר - לא צריך להסתכל על המספרים, אלא על מה שמנסים להסתיר מאחוריהם.

עודף מלאי חדש: כשההיצע נהיה שחקן פעיל

עפ״י נתוני הלמ״ס בסוף אוקטובר 2025 נותרו למכירה כ־83,580 דירות חדשות, עם 29.2 חודשי היצע. כלומר בקצב המכירות הנוכחי יידרשו מעל שנתיים עד לסיום מכירת המלאי הקיים. כבר כאן עולה מצוקת היזמים

על פני השטח: כשיש כל כך הרבה דירות על המדף, הקבלן חייב למכור כדי לפתור לעצמו בעיות מימון, תזרים וודאות.

ועוד נתון שמחדד איפה הלחץ יושב: כ-32% מהמלאי שנותר למכירה נמצא במחוז תל אביב (26,570 דירות) וכ-25% במחוז המרכז (20,750 דירות). כלומר: עודף

המלאי מתרכז באזורי ביקוש - בדיוק המקומות שבהם הקונים הכי רגישים למחיר, לריבית ולתחושת הסיכון.

בשלושת החודשים אוגוסט- אוקטובר 2025 נמכרו כ-19,870 דירות (חדשות + יד שנייה, ירידה של 9.8% לעומת שלושת החודשים הקודמים). מתוך זה, 40.2% דירות חדשות (כ-7,990),

ומתוכן כ־35.6% מהדירות החדשות שנמכרו היו במסגרת סבסוד ממשלתי.

- אושרה תכנית להקמת שכונת "מצפה תלפיות" בהיקף של כ-900 יח"ד

- לזה הקבלנים לא ציפו - מבול של ביטולי עסקאות בפתח

- המלצת המערכת: כל הכותרות 24/7

זה אומר משהו לא נעים לקבלנים אבל אמיתי: כשחלק גדול מהפעילות נשען על מסלולים מסובסדים, השוק החופשי מאותת שהוא מתקשה לייצר ביקוש במחירים שהיזמים רוצים - והפער הזה הוא הדלק למבצעים.

קניתם דירה ב-80/20 לפני שנתיים - האם תוכלו לבטל את העסקה?

גל של ביטולים צפוי להגיע למבצעי ה-90/10, 80/20, אבל במקרים רבים הרוכשים לא יוכלו לבטל - הנה התרחישים הצפויים

הרוכשים במבצעים של 80/20 ו-90/10 מגלים שהעסקה שעשו פחות טובה ממה שהעריכו. בשלוש השנים האחרונות השוק היה מוצף בהצעות כאלו, ומסתבר שבמקרים רבים על רקע הירידה במחירי הדירות, העסקה כבר לא משתלמת. כלומר, ההנחה שמתבטאת במבצע המימוני נמוכה מהירידה במחיר הדירה בפועל. כלכלית - הרוכש אמור לקום וללכת. משפטית - הוא לא תמיד יכול.

הביטולים החלו השנה ומוערכים בקרוב ל-2,000 בעיקר בדרום - רוכשים שלא יכלו לעמוד בתנאים, ובעסקאות יוקרה בת"א בהם רוכשים הפסידו והעדיפו לצאת מהעסקה. אבל זה יכול להיות כדור שלג שיתעצם. אנחנו לפני גל של מסירות וביטולים משיקולים כלכליים. אבל לרוכשים יש כמה משוכות לעבור.

ראשית, הם צריכים להבין שהמקדמה ששמו כנראה הלכה "לפח". האם שווה להפסיד את המקדמה של ה-10%, או 20% כקנס כדי להימנע מההפסד הכלכלי על הדירה שמסתכם כנראה בכמה אחוזים (ירידת מחירים של 5%-10% מול הנחת מימון של כ-5%)? השאלה מה ההסכם מול הקבלן. מבירורים שערכנו עולה כי ברוב המקרים הקנס מסתכם ל-10% מערך הדירה. כלומר במבצעים של 90/10 אתם אמורים להשאיר את ה-10% אצל הקבלן. בעסקאות של 80/20 (בהנחה שזה לפי המודל של קנס 10%) אתם אמורים לקבל החזר מהקבלן כי שילמתם כבר 20%. לכו תרדפו אחרי הקבלן וגם יהיו לכם משוכות משפטיות - סילוק המשכנתא שלקחתם במקביל לרכישה שהיתה בערבות של הקבלן שמימן אותה (עד למסירה). גם בעסקאות בשיעורי מבצעים אחרים יהיה כמובן צורך להסיר את המשכנתא. בסוף המשכנתא עליכם וכדי להסיר אותה צריך הסכמה של הקבלן ושל הבנק.

עורכי דין בתחום הנדל"ן מספרים שיש צורות שונות של הסכמי רכישה בעסקאות כאלו. יש הסכמים עם הגנות על הרוכשים ויש שחשופים לחלוטין לחסדי הקבלן. כלומר, יכול להיות שלמרות שצפוי גל של ביטולים בגלל הפסדים, התוצאה תהיה אחרת כי הקבלנים לא יוותרו לרוכשים ואלו יצטרכו לשלם את ה-80%-90% או להגיע למאבק משפטי מול הקבלן.

- אושרה תכנית להקמת שכונת "מצפה תלפיות" בהיקף של כ-900 יח"ד

- לזה הקבלנים לא ציפו - מבול של ביטולי עסקאות בפתח

- המלצת המערכת: כל הכותרות 24/7

מאבק משפטי זה לרוב נזק לשני הצדדים. יכול להיות שלפני השלב הזה, הצדדים ינסו להידבר. השלב הזה של המו"מ - השלב המסחרי עשוי להיות חבל הצלה לשני הצדדים. הקבלן רואה כעת שוק קשה. שוק של קונים. היקף העסקאות יורד, המחירים יורדים. הדבר האחרון שהוא צריך זה ביטולי עסקאות. הוא ינסה לשמור על העסקה וכדי לשמור עליה הוא עשוי לספק לרוכש הנחה נוספת - כספית או מימונית. הוא לא ירצה להגיע לבית משפט או למצב שהרוכש לא יכול או לא ישלם לו את היתרה של ה-80%. במקרה כזה הלכה העסקה, וזה עלול להיות בעיה גדולה מול הבנק הממן-מלווה ובכלל - לא רק שאין מכירות יהיו ביטולים (מכירות שליליות).