מציעים לכם תשואה גבוהה - תברחו; המקרה של קרן הגשמה ואיך מזהים נוכלים?

לפני 5 שנים קרן הגשמה של אבי כץ וחנן שמש היתה בשיא. היא סיפקה על פי המצגים שלה תשואה שנתית של 18% למשקיעים בפרויקטים חדשים ותשואה משוקללת שנתית של 13% על מכלול הפרויקטים. לפני 5 שנים הריבית היתה אפס, אז תשואה כזו היתה פנומנלית.

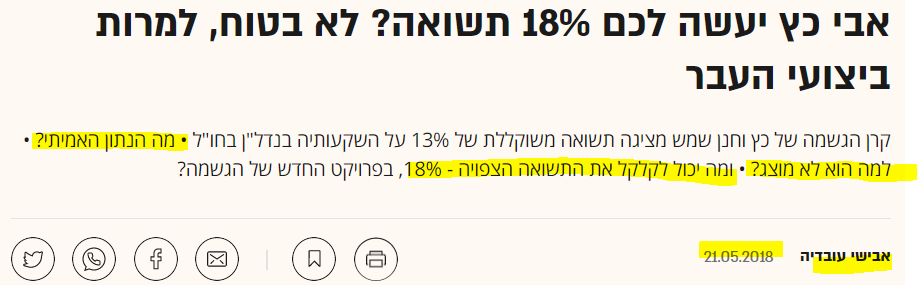

אבי כץ, צילום: שלומי יוסף

משקיעים נהרו לפרויקטים של הגשמה ולכל מיני קרנות-שותפויות שהשקיעו בנדל"ן בחו"ל, הן נדל"ן יזמי והן נדל"ן מניב. אף אחד לא עצר אותם - לא הרגולטור על שלוחותיו, לא התקשורת (למרות הניסיונות), לא ההיגיון הבריא שאמור היה להדליק נורת אזהרה. הפיתוי היה גדול מכל דבר, תאוות הבצע היתה בשמיים. האשמים הם השרלטנים והנוכלים, אבל הרשלנים הם המשקיעים עצמם.

תשואה לא נכונה בתשקיף

לפני 5 שנים פתחתי את התשקיף של קרן הגשמה והבנתי שזה פלופ אחד גדול וזאת באמת לא היתה חוכמה גדולה. הכל היה כתוב שחור על גבי לבן בתשקיף ובנתונים:

- האם כדאי להשקיע בקרן הגשמה?

- כניסת רמי לוי לקופיקס שיפרה את תנאי הסחר עם הספקים

- המלצת המערכת: כל הכותרות 24/7

התשואה שהקרן הציגה - 13%, היא הצגה של בחירת הפרויקטים המועדפים-הטובים ולא של כל הפרויקטים. הקרן הציגה את הפרויקטים שהסתיימו שהם הפרויקטים עם התשואה הטובה, אבל היא לא הציגה את הפרויקטים שנתקעו, שהתעכבו, את אלו שגלומים בהם הפסדים. דמיינו את המצב הזה - קרן שיש לה שני פרויקטים, אחד מניב 10%, והשני מפסיד 20%. הקרן חיה על הצלחות, היא לא יכולה לדווח על הכישלון, אז היא "מרחיקה" אותו. היא מסיימת את הפרויקט הרווחי וכותבת - התשואה שלנו בפרויקטים שהסתיימו היא 10%, אבל היא לא מספרת לכם שיש תשואה שלילית ענקית בפרויקט שלא הסתיים והיא גם לא מתכוונת לסיים אותו, בשביל מה להראות הפסדים.

זה בדיוק מה שעלה בתשקיף לפני 5 שנים, וזה זעק לשמיים. אחרי כמה שנים החלו תביעות, חקירות, אבל זה כבר היה אחרי מאות פרויקטים באוויר ורבבות של משקיעים שנכנסו להשקעות. חלק מהפרויקטים הרוויחו, אבל התשואה המשוקללת לא מתקרבת למה שאבי כץ וחנן שמש הציגו למשקיעים. למה לא עצרו את הפלופ הזה בזמן? אין לי תשובה.

למה שבית המשפט יגן על קרן הגשמה?

וגם עכשיו בשעה שהחברה המנהלת את הקרנות מבקשת את הגנת בית המשפט היא מציינת את התשואה שהשיגה - 6.2%, כנראה באופן מעוות. זו לא התשואה המשוקללת, זו התשואה על הפרויקטים שהסתיימו, קחו את הפרויקטים שנתקעו ותקבלו פחות, תקבלו שאין קוסמים, שאף אחד לא יכול לייצר תשואה בלי סיכון, ושהסיכון יכול שלא להופיע פעם, פעמיים, שלוש, אבל בסוף הוא מגיע. ובכלל - גם אם נניח שהתשואה היא אפילו 6.2%, הרי שלהשיג לאורך 7 שנות הפעילות תשואה כזו בנדל"ן , בנכסים לא סחירים, זה לא ביג דיל. התשואות בפועל בנדל"ן היו גבוהות יותר.- סאמיט מנצלת משבר דה זראסאי בהצעה לרכישת נכסים ב-450 מיליון דולר

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% -...

אז אחרי 7 שנים, אבי כץ וחנן שמש פונים לבית המשפט בבקשה להגנה מפני נושים בטענה כי בקרוב תגיע החברה לכדי חדלות פירעון תזרימית ולא תוכל להמשיך בפעילותה כעסק חי. אבל לאן נעלם כל הכסף?

במהלך חייה גייסה קרן הגשמה משקיעים עבור 245 פרויקטים מעל 3 מיליארד שקל ביותר מ־300 השקעות שונות ברחבי העולם - ישראל, ארה"ב, אנגליה, קנדה, גרמניה, הולנד. בכל פרויקט הוקמה שותפות מוגבלת ייעודית וקרן הגשמה היתה השותף הכללי ונהנתה מדמי ניהול, גיוס, ייזום והצלחה. כלומר, היא כמובן רצתה-קיוותה להצלחה, אבל היא הרוויחה בכל מצב. המשקיעים העבירו לה דמי ניהול וייזום שמנים, אם גם היתה תשואה, אז הקרן קיבלה נתח מהתשואה. איפה הכספים האלו? למה הקרן מבקשת את עזרת בית המשפט אם היא היתה רווחית מאוד בעבר? הכספים האלו הועברו-חולקו לבעלי המניות, שימשו להוצאות שוטפות, גם לעורכי דין רבים שמנהלים את ההגנה מפני עשרות משקיעים שתובעים בשנתיים האחרונות.

ועדיין - הכסף זרם גם לבעלי השליטה. הוא זרם בשעה שהיה ברור שהצגת המידע שגויה, שמשקיעים נוהרים לפרויקטים בהסתמך על מידע לקוי במקרה הטוב, שקרי במקרה הרע. כלומר, הקרן בעצם מבקשת הגנה מפני נושים שביניהם גם התובעים שאיבדו את כספם וזה בשעה שהכסף-רווחים זרמו בעבר לבעלי המניות שלה. למה שבית המשפט יגן על הגוף הזה בשעה שיש אחראים למחדל?

ומי עוד אחראי? איך זה בכלל קרה תחת האף של רשות ניירות ערך? יש תשקיפים שעברו את רשות ניירות ערך לחלק מהפרויקטים (בשל כוונה להפיץ את "הסחורה" לכמות גדולה של משקיעים - הצעה פרטית מוגבלת בעד 35 ניצעים, בתשקיף לבורסה זה מעל המספר הזה). אז רשות ניירות ערך חקרה-בדקה, האשימה וקנסה את הקרן ובעלי מניותיה, אבל זה לא היה מספיק. אם הרשות היתה תקיפה וחזקה יותר, המשקיעים היו מקבלים גילוי מלא ונכון יותר, וכנראה שחלקם לא היה משקיע ומאבד את כספו.

רבבות משקיעים השקיעו 3 מיליארד שקל

ההון שהושק על ידי משקיעם בקרנות הגשמה הגיע למעל 3 מיליארד שקל, כשעל פי הבקשה לבית המשפט, נותרו 36 פרויקטים פעילים שטרם הסתיימו והם צפויים להניב מעל 180 מיליון שקל. מדובר בעיקר ב-13 פרויקטים בישראל, ב-11 פרויקטים בארה"ב ו-7 באנגליה. נכסים נוספים שמשוערכים באפס הם 24 פרויקטים, שלהערכת החברה הם פרויקטים אבודים, וכן לחברה השקעות בחברות טכנולוגיות שצפוי שלא יניבו תקבולים עתידיים במימושן, למעט השקעה בחברת פינטק בלונדון EZBOB שהקרן צופה שהיא תקבל במימושה 13.5 מיליון שקל.

החברה הפסידה בשנים האחרונות כשהאשמים העיקריים, לטענתה הם הקורונה והברקזיט. זה נחמד וטוב שיש את מי להאשים ועכשיו - תובנות מהסיפור הזה ולקחים לעתיד.

איך מזהים פלופ

אם מבטיחים לכם תשואה גבוהה - תברחו. אי אפשר להרוויח הרבה בלי להסתכן. זה כלל ברזל בהשקעות - סיכון הולך יחד עם סיכוי לתשואה. רוצים תשואה סולידית? כמעט ואין סיכון. רוצים יותר? אפשר, רק תדעו שיש גם סיכון. יש מדרג ברור בהשקעות - איגרות חוב ממשלתיות בסיכון נמוך (תלוי גם במח"מ), איגרות חוב קונצרניות בסיכון מעט גבוה יותר (כתלות בחברה עצמה), מניות (מסוכנות יותר כתלות בחברה ומצבה הפיננסי). מי שלוקח סיכון בהשקעה במניות מקבל על פני זמן תשואה טובה יותר. הסיכון שהוא לוקח מתבטא בפיצוי - תשואה.

אלו הנכסים הסחירים. בנכסים הלא סחירים זה מסובך יותר, אבל ככלל, אי הסחירות היא אי שקיפות, חוסר במידע שוטף, אין ציטוטים יומיים, יש חיסרון גדול. בפועל, זה גם במקרים רבים לא מפוקח כמו ניירות ערך סחירים. זה בהגדרה מסוכן יותר, אבל זה לא אומר שאין השקעות טובות שאינן סחירות, זה אומר שצריך להיות אמון אבסולוטי עם מנהל ההשקעות וצריך להבין את הסיכונים. אין מצב של תשואה גבוהה בלי סיכון.

- 27.לא מדובר בכשלון אלא בנוכלות (ל"ת)שימי 10/06/2023 23:13הגב לתגובה זו

- 26.שלום 28/05/2023 03:03הגב לתגובה זו1. מדוע רשות ניע לא בודקת האם זו הצעת ניע ללא תשקיף? צופה 26/05/2014 18:04 הגב לתגובה זו 3 0 אז מציעים פרוייקט אחר כל פעם אך עם תנאים דומים למשקיעים לא מסווגים - מדוע אין פה בדיקה של הפעילות? סגור

- 25.שילכו לעזאזל (ל"ת)ש 27/05/2023 17:46הגב לתגובה זו

- 24.אבי 26/05/2023 17:04הגב לתגובה זומציעים לכם קרן הגשמה וקיבלתם קדחת כי לא אמרו הגשמה למי התכוונו לעצמם ולא לכם אותו סיפור על לפיד הציע לנו יש עתיד ושוב קיבלנו קדחת כי לא אמר למי יש עתיד עד שהבנות שהתכוון שיש עתיד רק לו ולעשירים ששכרו אותו מצפון תל אביב הרצליה פיתוח רעננה והדומים להם

- 23.רח 26/05/2023 14:21הגב לתגובה זוהכי טוב לאדם הפשוט לבטוח רק בבנקים. מרוויחים מעט אבל בטוח.

- 22.פלוני חבר של אלמוני 25/05/2023 14:26הגב לתגובה זולמעט תמרור אדום של תשואה גבוהה מידי. הרי אותם נוכלים היו יכולים להעריך תשואה של נניח 8%. זה אומר שההשקעה היא טובה? נכתב שיש השקעות דומות טובות אבל צריך אמון מלא בקרן. כיצד ניתן להעריך זאת? לזה אין תשובות וחבל

- 21.עומר 25/05/2023 13:25הגב לתגובה זובכל העסקים שהוא הקים יש רק מרוויח אחד, אבי כץ. בכפר השעשועים הזכיינים הפסידו את כספם. בקופיקס הפסידו את כספם. וכמובן גם בקרן הגשמה. הוא נוכל שמקים עסקים משווק אותם בתקשורת בלי סוף, עושק את הזכיינים כל הזמן ללא אפשרות להרוויח, ואז מוכר את העסק לחברה גדולה שרק רוצה להציג מחזורים גדולים, ולא אכפת לה מההפסדים. אין אף פעם אפשרות להרוויח אצלו, בגלל שברגע שהזכיין/משקיע מתחיל להרוויח, אז הוא מעלה לו את המחיר. אצל אבי כץ, משקיעים פעם בחיים ואז במשך שאר החיים אוספים את השברים...

- יריב 26/05/2023 12:22הגב לתגובה זוגיליונות אלקטרוניים שמראים מכירות במיליארדים תוך שנתיים ואז החברה קורסת אחרי שהיזמים חלבו אותה במשכורות יחד עם עוד כמה עובדים בכירים. ואז מגלגלים עיניים ואומרים איזה משהו "חכם" על "דיראפשן" בשוק שגרם לכל ההערכות שלהם להתבדות. לפעמים זה נעשה בפני קרנות ומשקיעים מתוחכמים - מילא. אבל הרבה פעמים משקיעי הסיד הם אנשים תמימים כמו משקיעי קרן הגשמה.

- 20.חיים 25/05/2023 06:04הגב לתגובה זואבישי עובדיה נותן פה חומר למחשבה להרבה משקיעים,שחשיב שיפנימו ,אין ארוחות חינם,ואם זה היה כלמכך טוב הוא משקיעים מקצוענים היו נכנסים בהמוניהם,כל הכבוד לגזור ולשמור.

- 19.מכלוף ניתאי 24/05/2023 23:28הגב לתגובה זואיך אבי כץ לא בבית הסוהר !?

- 18.הנרי 24/05/2023 19:37הגב לתגובה זוציינו את האפשרות שהקרן תעלם, כמו שקרה ברוב מכריע של הפרויקטים לשלם. לא מבין למה בית המשפט אינו מחייב אותם לפחות להחזיר את הנתח שלהם שלקחו מכל פרויקט גם מאלו שנעלמו

- 17.זה לא היה סיכון. זו הייתה נוכלות (ל"ת)הנרי 24/05/2023 19:32הגב לתגובה זו

- 16.צדיק 24/05/2023 19:17הגב לתגובה זוהגיע הזמן להכניס אנשים כאלה לכלא...הגיע הזמן להגשים את הצדק

- 15.אחד העם 24/05/2023 18:55הגב לתגובה זומבט של "איך אני הולך לתחמן אותך, למכור לך סיפורי מעשיות ולחלוב ממך כסף".

- 14.אור 24/05/2023 15:47הגב לתגובה זוב 2015 התקשורת שיבחה את הקרן, תוכנית לילה כלכלי נתנה לנוכל כץ רוח גבית וראיונות מפרגנים כץ ,משאיר אבק למיידוף הישראלי, הוא צריך לסיים חייו בכלא ביחד עם השותף שלו. לא חושב שמשהו סומך על רשות שוק ההון שכשלה גם הפעם.

- 13.נוכלים זבל לאנשים מטומטמים,שילוב קטלני (ל"ת)אוהד 24/05/2023 14:48הגב לתגובה זו

- 12.שגכ 24/05/2023 13:45הגב לתגובה זולא כל הציבור מכיר אותו אז אין איך להתגונן

- 11.ירון 24/05/2023 13:39הגב לתגובה זומי שלמד חכמת הפנים יודע בקלות לאבחן אנשים ולראות בבירור מי נוכל ומי אדם ישר,,, והתמונה מאוד ברורה,,,

- 10.טט 24/05/2023 13:20הגב לתגובה זופריירים. מגיע לכם

- 9.חזק ... (ל"ת)דן 24/05/2023 12:57הגב לתגובה זו

- 8.שיטחי יש לך סקופ תבד 24/05/2023 12:45הגב לתגובה זומדובר בנוכלים. רק שמשטרת ישראל והרשות חסרות שיניים.

- 7.נתניהו נוכל יותר גדול משני נוכלים אלה... (ל"ת)בצלאל דרעי 24/05/2023 12:35הגב לתגובה זו

- 6.גם אני נפגעה של קרן הגשמה, הפסדתי 30,000 דולר (ל"ת)בן יהודה 24/05/2023 12:14הגב לתגובה זו

- אור 24/05/2023 18:24הגב לתגובה זומכיר כאלו שהפסידו למעלה מ 1 מיליון שח

- 5.צדקי 24/05/2023 12:01הגב לתגובה זובתחילת כל השקעה הגשמה גזרו קופה מכל נרשם אחר כך אם ההשקעה לא הולכת הבנק המלווה לוקח את כל הכסף וזה מה שנץהמשקיעים לא הבינו. שקודם הבנק גונב להם את כל ההקשעה בלי לשאול

- 4.שמי 24/05/2023 11:22הגב לתגובה זוכתבה יפה ברורה ומסבירה נכון וכל הכבוד לך על כך

- 3.ניר 24/05/2023 11:16הגב לתגובה זוכיועץ השקעות בבנק אני נתקל פעם אחר פעם בלקוחות שמתלוננים על התשואות הנמוכות בהשקעות בבנק, והולכים לכל מני הרפתקאות שמבטיחות הרים וגבעות, רק כדי לגלות אחרי כמה שנים שאיבדו הכל. תקשיבו לבעלי המקצוע, לבעלי הניסיון, לא כל הנוצץ זהב הוא!

- 2.לרון 24/05/2023 10:22הגב לתגובה זושהורשעו ניראו להורי הילדים "מקסימות"

- 1.לרון 24/05/2023 10:21הגב לתגובה זוהולך לפתגמים והפעם "אין ניסים בעולם"וכל מה שניראה מוגזם מבחינת הענקת הטוב התשואתי לדוגמא הוא אכן מוגזם

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

נבות בר, מנכ"ל קיסטון קרדיט: דודי מוסקויץ

נבות בר, מנכ"ל קיסטון קרדיט: דודי מוסקויץלאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

לאומי הצליח "לגנוב" את המימון לקיסטון - יממן את שותפות אגד בעסקה שתכניס לבנק כ-100 מיליון שקל בשנה והרווח עלייה יהיה כ-30 מיליון; וגם איך שה שהבטוחה ההדרת - חברת אגד שווה פחות לביטחון מהדירה שלכם?

קיסטון קיסטון אינפרא -1.11% , בעלת השליטה בקבוצת אגד, משלימה מימון מחדש בשותפות אגד, כשבנק לאומי מוביל מימון בהיקף של כ-1.75 מיליארד ש"ח בחיתום מלא. קיסטון נסחרת סביב ה-10 שקלים. מתחילת החודש היא עולה ב-2.2%, מתחילת השנה היא קפצה ב-74.8%, וב-12 החודשים האחרונים היא עלתה ב-71%. שווי השוק של החברה עומד על כ-1.9 מיליארד ש"ח.

המהלך מחליף שני הסכמי מימון נפרדים שהיו בעבר, וכל אחד מהם נשען על קונסורציום של כמה גופים מממנים. כעת המימון מתרכז בבנק אחד ובהסכם אחד, מה שמפשט את ניהול החוב בשוטף.

המימון החדש מיועד למחזור החוב הקיים, והוא כולל גם מסגרת למימון רכישת יתרת 13.2% מאגד במסגרת אופציית ה-PUT השנייה והאחרונה, שצפויה בפברואר 2026. מבחינת השותפות, זה גם מייצר מסגרת מימון מראש לאירוע המימוש, ולא רק מחליף חוב קיים.

מה הריבית האפקטיבית ולמה היא גבוהה יותר ממשכנתא

הריבית האפקטיבית המשוקללת בעסקה עומדת על כ-6% נכון להיום. חלק משמעותי מהחוב בריבית משתנה, כך שאם סביבת הריבית יורדת, גם עלות המימון עשויה להתעדכן כלפי מטה לפי התמהיל בפועל.

- קיסטון קופצת לאחר זינוק בהכנסות וברווח

- קיסטון: זינוק בהכנסות וברווח - מעלה את תחזית התזרים בכ-57%

- המלצת המערכת: כל הכותרות 24/7

כדי להבין איך מתקבל המספר צריך להסתכל על ריביות הבסיס ועל מרווחי האשראי שמתווספים אליהן. חלק מההלוואה בריבית פריים, חלק בריבית בסיס שקלית או צמודה שמחוברת לשוק האג"ח, ובמסלול הצמוד נכנסת גם ההצמדה למדד שמעלה את העלות האפקטיבית כשמגלמים אינפלציה. סיכוי טוב שהריבית תרד בהמשך השנה הבאה. אם בנק ישראל אכן יוריד את המשכנתא בלפחות 0.5%, הריבית על החוב תרד ל-5.5%.