מנכ"ל ארית: "העסקה נותנת לנו אורך רוח אך לא ננוח על זרי הדפנה; משקיעים גם בתחום הסולארי"

חברת ארית ארית תעשיות -3.68% העוסקת בפיתוח, ייצור ושיווק מרעומים ומוצרי אלקטרוניקה צבאיים, קיבלה באמצעות החברה הבת רשף הזמנה לספק חצי מיליון מרעומי ארטילריה בשנה לתקופה של 10 שנים למדינה בדרום אסיה.

רשף היא קבלנית משנה של חברה זרה שמולה נחתמה העסקה הכוללת. חלקה של רשף בתמורה במכרז הרב שנתי, בהתאם לתנאי ההסכם המסחרי, הוא כ-19-17 מיליון דולר ממוצע בשנה - כ-190-170 מיליון דולר על פני תקופה של 10 שנים.

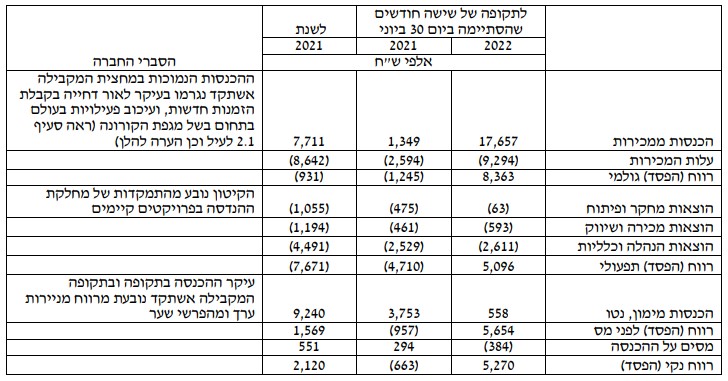

זו עסקת ענק לארית שמוכרת בקצב של כ-10 מיליון דולר בשנה (על פי דוח המחצית הראשונה):

על פי ההסכם, רשף תסייע לחברה הזרה בהקמת מפעל להרכבת מרעומים אלקטרוניים עבור תחמושת קרקעית, וכן תספק סיוע טכני בכל הקשור לייצור והרכבת מרעומים. החברה הזרה תוכל לרכוש מצדדים שלישיים ו/או ולייצר את כל רכיבי המרעומים בעצמה, למעט רכיב קריטי במרעום שיסופק על ידי רשף וכן למעט רכיבים נוספים במרעום שיסופקו על ידי רשף בכל מקרה שבו רשף תבחר לממש אופציה שהוקנתה לה על פי ההסכם.

חיים שטפלר, מנכ"ל ארית, אומר בראיון לביזפורטל כי "העסקה הזו נותנת לנו שקט ל-10 שנים כמו כל חברה שמבטיחים לה X דולרים של הכנסות עם רווח Y קבוע לתקופה ארוכה. היתרון הוא הטווח הארוך, נגיד חברה מקבלת הזמנה של 100 מיליון דולר לשנה אחת, מה יהיה בשנה הבאה? צריכים לדאוג לתזרים קבוע ושלא תהיינה נפילות. העסקה הזו יכולה לאפשר לנו לייצב את המערכות שלנו טוב יותר ובאופן מסודר יותר. אנחנו כמובן לא ננוח על זרי הדפנה אבל זה נותן כאמור איזושהי מערכת יציבה לאורך שנים.

- התותחים החדשים של צה"ל והאם ארית תספק להם את המרעומים

- 3 הערות על הנפקת ארית

- המלצת המערכת: כל הכותרות 24/7

"רובה המוחלט של פעילות רשף היא כאן בארץ עם צה"ל והתעשייה האווירית אך יש גם לא מעט חברות בחו"ל. אנחנו עובדים היום ועושים מהלכים להגיע לעוד כמה מדינות בעולם מלבד המדינה המדוברת כרגע שאיתה אנחנו בקשר בערך מ-2015".

מרגישים עליכם ו/או על שאר הסקטור השפעה בגלל המלחמה באוקראינה?

"הבעיה של חברות כמו שלנו, בהן אלביט, היא שאנחנו לא יכולים למכור למדינה שאנחנו רוצים ולבטח שלא לאוקראינה. אנחנו צריכים לקבל אישור מסודר לכל מקום אליו אנחנו רוצים למכור. ישנן מדינות אליהן יותר קל לנו לקבל אישור למכור. בשלב זה לא הרווחנו משהו מהמלחמה באוקראינה בעיקר בגלל שאנחנו לא יכולים לייצא למדינות תחת מלחמה. לעתים ישנם מקרים בהם אפשר למכור בצורה עקיפה ואפקט המלחמה מורגש מהר יותר במכירות. אנחנו מייצרים מרעומים אבל אלביט למשל שמייצרת מכלול של מוצרים וגם נשק עבור טנקים כבר מוכרת למדינות באירופה בגלל המצב באוקראינה. זה מחלחל לכולם ואני מעריך שזה יגיע גם אלינו".

כיצד אתם מעריכים את היכולת שלכם לחדור לשווקים רחבים יותר מעבר לעסקה הנוכחית?

"אנחנו מעריכים שיש לנו סיכוי מאוד גבוה ואנחנו עושים פעולות מסוימות לחדור למספר שווקים בחו"ל שמותר לנו להיכנס אליהם. כפי שניתן לראות בדוחות שלנו לבורסה, אנחנו נותנים תחזית (שבנויה על מקומות חדשים בחו"ל) די גבוהה לשנים הבאות".

- סאמיט מנצלת משבר דה זראסאי בהצעה לרכישת נכסים ב-450 מיליון דולר

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% -...

מה מאפיין את המדינות שאתם מוכרים להן?

"מדובר במדינות שמאופיינות בתקציב ביטחון מאוד גבוה ורק אליהן אנחנו נכנסים. אין לנו טעם להיכנס למדינות קטנות. הזכייה הנוכחית עם כמות כה גדולה של מרעומים מסבירה את זה".

איך נראית שאר הפעילות שלה חברה? מהי אסטרטגיית הצמיחה?

"אנחנו שואפים לגדול כרגע בפעילות הנוכחית של המרעומים על ידי הגדלה של סל המוצרים עם מרעומים נוספים ומדויקים יותר. במקביל אנחנו נכנסים להשקעה בחברות מהתחום הסולארי מכיוון שאנחנו מעריכים שיש שם מקום לגדילה מאוד נרחבת.

"האסטרטגייה שלנו היא בעיקר לזהות שווקים ולחדור אליהם בצורה נכונה. אנו בונים כרגע תכנית שיווקית מאוד מתוחכמת בהתאם לזמנים העכשוויים. כלומר להיכנס לשווקים בעלי פוטנציאל גדול, להשקיע בהם כסף, ולא לבזבז זמן על שווקים פחות מעניינים".

איפה תהיו בעוד שנתיים?

"הגדרנו לעצמנו לגדול בתחום המרעומים בכמה עשרות אחוזים בשנתיים הקרובות וגם בתחום ההשקעות אנחנו רוצים להשקיע בעוד חברה אחת לפחות. השאיפה היא כמובן להגיע לצמיחה דו ספרתית בשנה אבל אני עוד לא יודע להגיד אם נצליח להגיע לזה היות שמדובר באתגר גדול. הזכייה הנוכחית מאוד מקלה עלינו להגיע לזה אבל אנחנו מסתכלים לאורך זמן כי צריך לגדול נכון".

- 1.עמי 09/03/2023 11:43הגב לתגובה זועסקה כזאת גדולה מתאימה להודים

- חומי 10/03/2023 17:48הגב לתגובה זואני מעריך לפי הנתונים ווהזמנות הכפלת שער לפחות ל300

- גם דרום קוריאה וסינגפור באות בחשבון (ל"ת)יריב 09/03/2023 12:46הגב לתגובה זו

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

מיליארד שקל בייבי - עמירם לוין בתשואה חלומית

פי 1,200 - עמירם לוין, אלוף במיל מלמד את כולנו שהשקעות זה כמובן גם - מזל, אבל גם הרבה שכל-ידע

800 אלף שקל של השקעה הפכו בעת שנקסט ויז'ן הונפקה ל-31 מיליון שקל. זה היה לפני 4 שנים, מאז האלוף עמירם לוין מימש מספר פעמים וירד מרף הדיווח של ה-5%, אבל לביזפורטל נודע שהוא עדיין מחזיק במניות החברה. אם לוין לא היה מממש הוא היה מחזיק כיום מניות ב-1 מיליארד שקל. אבל לוין מימש ובצדק - אף אחד לא יכול היה לדעת שזו השקעה שתניב פי 1,200! ופי 40 מאז שהיא החלה להיסחר.

על פי ההערכות ובהסתמך על מכירות שכן דווחו, לוין נפגש עם כ-250 מיליון שקל במזומן והוא עדיין מחזיק בכמות מניות משמעותית, - לאחר שהמניה עלתה פי ארבע בשנה האחרונה - בלכל הפחות 400 מיליון שקל. בסך הכל מדובר על 650 מיליון שקל, וזו הערכה שמרנית. בפעם הקודמת שניסינו לשאול את לוין על ההשקעה הוא אמר - "בטח שאני מחזיק, אבל זו השקעה פרטית ואני לא מדווח".

עמירם לוין מלווה את החברה מההתחלה. המייסדים היו צריכים דמות מוכרת, דומיננטית, פותחת דלתות ולוין הצטרף. הוא האמין בחברה, השקיע בה, והצליח. ההצלחה של נקסט ויז'ן היא הרבה מזל. לוין הרוויח תשואה של כ-120,000%, זה מזל, אבל לא רק. זו ידיעה, זה ניסיון, זה הרבה שכל. שכל של בניית הדברים הנכונים, הסתכלות מאוד ממוקדת על מה שטוב לחברה ולא מקלישאה, בניית חברה אמיתית והבנה שוטפת של צרכי השוק במטרה לספק את המוצרים הטובים והנכונים לצבאות ולמשתמשים.

- יו"ר נקסט ויז'ן: "יהיו עוד הזמנות גדולות, לא יודע אם כזאת, אבל הביקוש מאוד חזק"

- נקסט ויז׳ן: מי הרוויח מהעלייה ומי נשאר מאחור

- המלצת המערכת: כל הכותרות 24/7

אם תרצו - היה אולי הרבה מזל, אבל המזל הולך עם הטובים - נקסט ויז'ן היא חברה אמיתית ולוין זיהה את האנשים וההנהלה ואת המוצר ועזר להביא אותו למקומות הגבוהים. עכשיו הוא מחוץ לחברה, אין לו תפקיד רשמי, אך הוא עדיין מאמין בחברה ומשקיע בה.