אומרים לכם לברוח מהשוק - אתם עלולים להפסיד הרבה כסף

"ברבעון הראשון מדדי המניות יירדו ב-20%", כותבים כלכלני מורגן סטנלי, וניתוח דומה מפרסמים בבנק אוף אמריקה. "בחודשיים הבאים המניות יירדו. מוטב להיכנס בעוד חודשיים", מספרת לנו מיכל אלשיך מנהלת המחקר של הברוקראז' בדיסקונט בראיון לדהמרקר. זאת רק "דוגמית", אוסף מרשים וגדול של כלכלנים ואנליסטים פסימיים מאוד לגבי שנת 2023. הם מדברים על מיתון, על האינפלציה שתתקשה לרדת, על ירידה בצמיחה ובצריכה. הם מדברים על מחירי מניות עדיין גבוהים, ולי יש רק שאלה אחת – אתם חושבים שהשוק מטומטם ולא מגלם את זה? "מר שוק" אמור לדעת יותר טוב מכולם והוא מגלם את הציפיות.

בורסה היא המקום שבו נפגשות ההערכות של האופטימיים והפסימיים לסוג של שיווי משקל. שיווי משקל שמרכז את כל המידע שיש בשוק לגבי ההווה והעבר, ובעיקר לגבי העתיד. מחירים של מניות לא נגזרים מדוחות העבר. הרווחים ההיסטוריים הם פשוט היסטוריה. השוק מתמחר חברות על פי הציפיות בעתיד. כלומר, כמה מיליוני אנשים לוחצים כל יום על פקודות מכירה וקנייה וקובעים את השערים בבורסות בהינתן מה שיהיה בהמשך. הם מגלמים בלחיצת הכפתור הזו את מה שהם חושבים על האינפלציה, הריבית, ההאטה הכלכלית והמיתון. הם מצביעים בכסף שלהם. עם כל הכבוד לאנליסטים ולכלכלנים של מורגן סטנלי, בנק אוף אמריקה ודיסקונט, הם לא ירגישו בכיס את הטעות אם תהיה טעות ואם השווקים לא יקרסו. אז הם נתנו הערכה. אולי היא תתממש ואולי לא.

אף אחד לא חושב שהכלכלה הריאלית במצב טוב. הבנקים המרכזיים בעולם שרויים בדילמה גדולה עם השלכות הרסניות. הם נלחמים באינפלציה באמצעות העלאות ריבית. זה עוזר, אבל כולם יודעים ומבינים שלהוריד את האינפלציה מ-9% ל-7% זה קל יותר מאשר להוריד אותה באותו שיעור מ-7% ל-5%. במילים אחרות, הדרך עוד ארוכה. הדרך תהיה עם העלאות ריבית נוספות, העלאות שיכבידו על שוקי המניות כי כשהריבית עולה, האג"ח הופכות לאטרקטיביות יותר וכספים עוברים משוק המניות לשוק האג"ח.

אז כן, הפסימיות של אותם כלכלנים ואנליסטים ברורה – יש הרבה אי ודאות, יש סיכון בשוק המניות, אבל כל עוד הדברים ידועים וצפויים, זה אמור להיות מגולם במחירים. זה כן ישפיע על השערים אם המצב יהיה קשה יותר מהציפיות. כלומר, אם הבנק המרכזי בארה"ב ימשיך להעלות את הריבית ובכל זאת האינפלציה לא תרד, זו תהיה הפתעה לרעה. אם אפל תיפול ברווחים דרמטית לעומת הצפי, כל השוק כנראה ייפול אחריה. אם רוסיה תסלים את הלחימה באוקראינה וכמה טילים יגלשו לפולין, זה יפיל את השווקים. אם סין תפלוש לטייוואן זה יפיל את השווקים. הכל זה ב"כנראה", "מר שוק" לא מתרגש מתחזיות והערכות, יש לו עמוד שדרה ונוכחות, והוא לא מתחשב בהערכות.

- מכפיל רווח, מכפיל הון ועוד - האינדיקטורים החשובים שיעזרו לכם לקבל החלטות השקעה

- סיסקו מדווחת על רבעון חזק, המניה עולה בעקבות ביקושים לתשתיות AI

- המלצת המערכת: כל הכותרות 24/7

"מר שוק" זינק במהלך הקורונה לשיאים חדשים למרות שהכלכלה היתה בהאטה חריפה והמגפה שברה שיאים. הוא העריך שהכלכלה תתאושש לאחר מכן ושם פס על ההווה. אף אחד לא חזה מראש את התיקון המדהים והמהיר בשוקי המניות שקרסו 30%-40% ותיקנו בתוך חודשים ספורים לשיאים חדשים. כל אותם אלו שמדברים כעת על נפילות בפתח, לא התריעו בתחילת השנה ולקראת סוף 21 על השנה הקשה שצפויה לבוא. ההיפך, הם היו אופטימיים. אז בוקר טוב לכלכלנים ולאנליסטים רואי השחורות, רק שאלה אחת – אני מסתכל בנתונים של החברות, אני קורא דוחות כספיים, אני מנסה לגזור מה יהיה בהמשך גם מדברי הנהלת החברות. אני יודע שמנהלים אופטימיים מלידה, אז אני מנמיך את ההערכות שלהם ולוקח עוד הגנות, ורואה הרבה מאוד מניות שנסחרות בזול.

המניות הן האטומים של המדדים. מניות שנסחרות בזול הן מדדים שנסחרים בזול. אני יודע שזול זה עניין יחסי וכמובן לא מוחלט. מה זה זול? הכלי הבסיסי ביותר והנפוץ והמקובל ביותר לבחינת תמחור של מניות הוא מכפיל רווח עתידי שמבטא בעקיפין מה התשואה האפקטיבית הצפויה על ההשקעה. אבל בעולם של ריבית עולה, מכפילי הרווח הנדרשים בשוקי המניות יורדים והתשואה הנדרשת על ידי משקיעים עולה. כשמקבלים בשוק הסולידי 4% בשנה, מכפיל רווח של 15 שמבטא תשואה של 6.6% זה לא ביג דיל, אז משקיעים ירצו, לדוגמה, חברות במכפיל רווח של 12 שזה כבר תשואה גלומה של 8.33%. למניות יש ערך מעבר למכפיל ולתשואה בנקודת זמן מסוימת. הן אמורות לצמוח ומכפיל הרווח אמור עם הזמן לרדת (שווי שוק חלקי רווחים שגדלים), אבל מטעמי שמרנות, נוותר על הצמיחה.

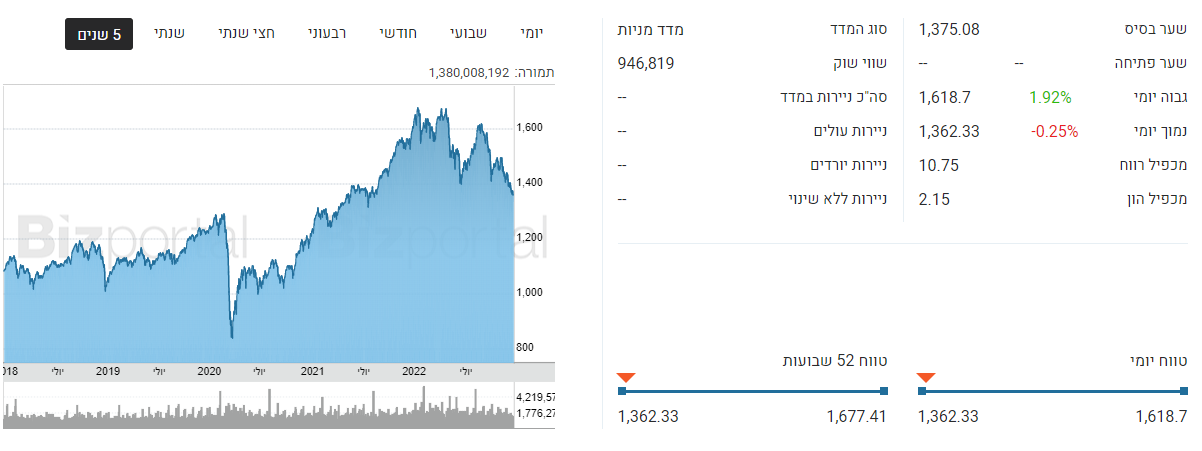

מכפיל הרווח המשוקלל ההיסטורי של כל המניות בבורסה הוא 10.8. כל השווי של החברות בבורסה חלקי כל הרווחים מספק את המכפיל הזה, שמבטא תשואה של 9.3%. זו תשואה מצוינת, אבל יש בה רווחים חריגים של הבנקים. מצד שני, יש בה רווחים נמוכים של חברות הטכנולוגיה והדואליות כי בהגדרה אנחנו מתייחסים לרווח חשבונאי, בעוד שבוול סטריט מסתכלים על הרווח הכלכלי-הרווח המתואם. רק עדכון הרווח של נייס וטבע עולה על התיקון למטה של רווחי הבנקים. וגם – חברות הביטוח בשנה גרועה בגלל ההפסדים בשוק ההון, הרווח המייצג שלהן גבוה משמעותית מהמצב הנוכחי.

- סאמיט מנצלת משבר דה זראסאי בהצעה לרכישת נכסים ב-450 מיליון דולר

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% -...

חוץ מזה, המכפיל הזה אינו לוקח בחשבון את המזומנים בקופה שיש לחברות רבות וגם לא את ההתחייבויות הפיננסיות. זה מכפיל רווח "טיפש" והיסטורי. אבל הטיפש הזה הוא ברמה נמוכה היסטורית.

זו אינדיקציה ראשונה לתמחור, מה שיותר חשוב זה העתיד. אין לי יומרות בקשר לניבוי העתיד. אבל כשמסתכלים על רווחי הבנקים השנה וגם על הרווחים לפני שנתיים ושלוש וארבע ומנסים להגדיר מה הרווח המייצג, אז הוא כנראה סביב 25%-30% מתחת לרווח בשנה הזו. אולי ב-2023 הוא יהיה מתחת לזה כי זו תהיה שנה של הפרשות גדולות. אולי. אבל אם מנסים להסתכל מעבר לאופק כמו "מר שוק" שהסתכל בשיא מגפת הקורונה מה יהיה בהמשך, ניתן להעריך בשמרנות שהבנקים ירוויחו 30% פחות מקצב הרווחים הנוכחי. מנגד, חברות הביטוח יחזרו לרווח מייצג כשכעת הן מפסידות, כשהגדולות ירוויחו 300-400 מיליון שקל, בהערכה מאוד שמרנית.

בהערכה גסה, ומבלי להיות גס רוח, האנליסטים והכלכלנים מבלבלים את המוח. מכפיל הרווח המייצג של הבורסה המקומית הוא 10-11. אולי לא ב-2023, אבל מי מסתכל על 2023? זאת בורסה, זה לא קזינו. מניות הן השקעה לטווח בינוני וארוך, לא לחצי שנה ושנה.

ומה המצב בעולם? גם מפתיע. חברות ה-S&P במכפיל של כ-16.6 על רווחי שנה הבאה, ובמכפיל רווח של 15 על רווחי 2024. זה מכפיל נמוך לכאורה בראייה היסטורית, אבל בעוד שבעבר השוו את המכפיל הזה והתשואה הגלומה בו – כ-6% (7% בהינתן רווחי 2024) - לריבית אפסית, היום האלטרנטיבה היא ריבית של 4%. אז קשה להגיד שהמדדים זולים. ממש לא. גם לא בטוח שהנתון הזה מבטא רווחים מייצגים, אם כי הוא לוקח בחשבון קונצנזוס של הרבה אנליסטים. אבל הוא בטח לא שמרני. אז כאן יש אולי יותר ספקות, יותר סימני שאלה. אבל דווקא אם תשאלו את האנליסטים של המניות הם יגידו - "קנייה", בעוד כלכלני המאקרו אמרו לנו – "מכירה".

- 44.צדקת (ל"ת)איציק 23/01/2023 17:36הגב לתגובה זו

- 43.לרון 30/12/2022 11:05הגב לתגובה זוגם אחרי אטום יהיה שיקום ,חוץ מלנפגעים

- 42.מנשה - תקצוב ציבורי 29/12/2022 08:13הגב לתגובה זואולי המגמה תתהפך במחצית השניה של 2023, אולי קודם אם יתחילו להוריד ריביות הנדלן למגורים הוא מנוע צמיחה ונמצא עכשיו בבעיה . והנדלן המסחרי עוד יותר . ממליץ לא להכניס כסף חדש לשוק ואולי לחשוב על איזה סקטור שבטוח יהיה טוב

- לרון 30/12/2022 11:07הגב לתגובה זואיש אינו יודע,כולל כולם,לכן משקיעים ל 10 שנים סכום שאינך זקוק לו

- 41.מודאג 27/12/2022 08:47הגב לתגובה זוניתוח מעולה

- 40.אמיר 26/12/2022 12:57הגב לתגובה זומכפיל 10 הוא באמת מכפיל שמרני מאוד.

- 39.תתנחמו בזה שאם הפסדתם 50% עד עכשיו, עוד 50%- זה = 25%- (ל"ת)יש מבין? ): 26/12/2022 12:02הגב לתגובה זו

- 38.ברוך עם הבלורית 25/12/2022 17:59הגב לתגובה זולמדד הנסדק לקח 13 שנים לחזור לשיא של שנת 2000, מוזמנים לבדוק. אף אחד לא יודע מה יהיה

- מישהו בדק כמה זמן לקח לשוק לתקן את מפולת הקורונה? (ל"ת)Sassi6 26/12/2022 01:25הגב לתגובה זו

- 37.אהוד 25/12/2022 17:27הגב לתגובה זוכולם נעשו רוביני

- Sassi6 26/12/2022 01:58הגב לתגובה זואכן צדקו כלכלני מורגן סטנלי, אכן צדקו כלכלני בנק אוף אמריקה, אכן צדקה מיכל אלשיך, ובכל זאת, אל תהיה צודק - תהיה חכם, זאת יען כי זה כמו קבוצת כדורגל, תערוק לקבוצה המנצחת - ותרגיש אחלה, תערוק מאנליסטים פסימיים לאנליסטים אופטימיים - ותרגיש אחלה, אממה ולמה זורקים כסף למפעל הפיס? כי באופק יש את הפרס הגדול, אממה ולמה שוחים הדגים ברשת? כי באופק יש את מבול העליות הגדול

- 36.ביבי הקוסם חזר 25/12/2022 17:13הגב לתגובה זווהפעם גם החרדים והתפילות שלהם איתו

- 35.גדליה 25/12/2022 17:04הגב לתגובה זואצלנו בארץ הכול הולך להישרף על ידי בן גביר , סמרטוטיהו, גולדפלוצ אז שום ניתוח לא רלוונטי חוץ מלברוח מהשוק !!

- 34.לאנס 25/12/2022 15:59הגב לתגובה זושוק עולה שוק יורד העיקר לעשות ניתוח נכון ולקנות חברות טובות וחזקות.. כל השאר הבל הבלים

- עם הממשלה ההזויה עדיף לקנות קרנות סל מחקות מדדים בארה"ב (ל"ת)ד"ר מאני 25/12/2022 18:47הגב לתגובה זו

- לכשיורד הגשם - כולם נרטבים - גם חברות טובות (ל"ת)Sassi6 26/12/2022 01:22

- 33.אחד העם55 25/12/2022 14:53הגב לתגובה זוכל הפרופסורים לכלכלה היו מיליארדרים והם לא . בורסה זה ענין של מניפולציות אין סופיות. הריצו פה בועה בין הגדולות בהיסטוריה . כל מה שעולה גם יורד בהצלחה לכל הלונגיסטים המחפשים תחתית

- שחר 25/12/2022 17:52הגב לתגובה זובמאומה אין מאה אחוז, אבל זו המגמה

- 32.אבישי כתב לפני שנה שיקר וצדק (ל"ת)דני 25/12/2022 14:46הגב לתגובה זו

- 31.מקצוען, כרגיל (ל"ת)קובי 25/12/2022 14:29הגב לתגובה זו

- 30.בני 25/12/2022 13:07הגב לתגובה זומסכימ איתו לגמרי

- אידיוט 25/12/2022 14:31הגב לתגובה זוגם אתה גאון

- 29.י 25/12/2022 12:33הגב לתגובה זוב2008 BAC היתה 2$ זאת דוגמה קלאסית לסיבה שהירידות רק התחילו הבעיה שגם ככה כבר אחרי ירידות של 90% לא נשאר כסף לברוח . זה עומד להיות הריסוק הגדול בהיסטוריה .הדקו חגורות

- 28.במיה 25/12/2022 12:27הגב לתגובה זומפולת מתגלגלת

- 27.Boris 25/12/2022 12:23הגב לתגובה זוShuk is going bad

- 26.אידיוט 25/12/2022 12:00הגב לתגובה זוכל התחזיות הן לטווח שבוחרים להתייחס אליו.

- 25.אידיוט 25/12/2022 11:53הגב לתגובה זוכשהריבית עולה בארץ וגם בארה"ב החברות מרוויחות פחות, לכן המניות יורדות.

- 24.צרנוחה 25/12/2022 11:44הגב לתגובה זולעוף מהבורסה.מדד 35 יגיע ל 1000עד סוף 2023.

- 23.מרדכי 25/12/2022 11:26הגב לתגובה זומדד הונג קונג מכפיל 7 אני בנתונים כאלה משקיע

- 22.תודה רבה (ל"ת)אנונימי 25/12/2022 11:19הגב לתגובה זו

- 21.ביידן פשוט כלום..... (ל"ת)פעם היה כאן ראש חכם 25/12/2022 11:15הגב לתגובה זו

- האחד 25/12/2022 15:17הגב לתגובה זושנים גובנים אותכם ען שווי הזוי של חברות וניפוח בועה של נדלן , עכשיו אומרים לכם שחור על גבי לבן שהתקופה לא פשוטה ואתם בוכים שהשוק כל הזמן יורד . למי את באים בטענות רק לעצמכם .

- 20.נכון מאוד. אין אחד שיודע מה יהיה (ל"ת)ליאון 25/12/2022 10:47הגב לתגובה זו

- 19.תמים 25/12/2022 10:36הגב לתגובה זומי שיוצא מהבורסה מפסיד, מי שנשאר בבורסה יפסיד

- 18.שועל ערבות 25/12/2022 10:32הגב לתגובה זומסכים לגמרי.כל הניחושים של אנליסט זה או אחר לא משנה מאיזה בנק הוא ניחוש בלבד

- 17.אנונימי 25/12/2022 10:29הגב לתגובה זוככל שהמצב יותר טוב והחברות מרוויחות יותר, כך יש סיכוי גבוהה יותר לאינפלציה ועליית ריבית. מיתון הוא בלתי נמנע.

- 16.עידו 25/12/2022 10:19הגב לתגובה זומהמצב הזמני שכרגע יש ריבית גבוהה. להיפך, אתה זה שמסתכל לתווך קצר. עוד שנתיים, כשהריבית תחזור לריבית נורמלית של 2%, כולם פתאום יתפכחו ויגידו "וואי! המכפילים נמוכים, בואו נקנה מניות" ועד אז המניות כבר יזנזקו. מי שרוצה רווחים של 50% עוד שנתיים אוסף מניות עם שופל כבר היום!!

- זה מה שהוא אומר, יש לך בעיה בהבנת הנקרא (ל"ת)עידו 25/12/2022 10:49הגב לתגובה זו

- דב 25/12/2022 14:08בידיעת עברית

- 15.אני הילד 25/12/2022 10:12הגב לתגובה זובניגוד לאבישי אני לא יודע אם השוק ירד או יעלה. אבל ההנחה שעשויה להפיל את השווקים היא ההנחה ש"בעוד 4-5 חודשים הריבית תגיע לשיא ומשם הדרך למטה". אם היא תתברר כשגויה. הדרך למטה עוד ארוכה. והערה קטנה.. להפסיד כסף זה לא להפסיד מול רווח אפשרי למרות מה שלומדים בכלכלה. המזומן מפסיד אבל רק משחיקת אינפלציה. אגח ממשלתי קצר מועד יחפה גם על זה. כל אחד לפי רמת הסיכון שלו.

- 14.רועי 25/12/2022 10:02הגב לתגובה זוהיום שהריבית כבר 4 % ועולה לכיוון ה5% .. זה כבר סיפור אחר, אנשים לא לוקחים הלוואות ,לא מחזירים כספים,חברות מגייסות פחות,קונים פחות, ועוד מעט יתחילו פיטורים.. אז הכל בהערכות וזה אחלה אבל תחזית צריכה ותשתנה לפי הנתונים.

- 13.ח 25/12/2022 09:48הגב לתגובה זוהצחקתם אותי . מה זה הכותרת הזו . תחליפו את המילה לברוח בלהתפלל חברים .זאת התקווה היחידה שלנו . המפולת עדין לא הגיע עד עכשיו ראינו את הפרומו . גם ככה כבר לא נשאר עם מה לברוח . ריסקו אותנו .

- 12.8 25/12/2022 09:43הגב לתגובה זואבל בסך הכל הניתוח שלך הגיוני. מי שמשקיע לטווח ארוך, עדיף לו פשוט לא לעשות כעת כלום.

- 11.ראייה מאוזנת של המצב. מסכים. (ל"ת)גבי 25/12/2022 09:37הגב לתגובה זו

- 10.גפ 25/12/2022 09:34הגב לתגובה זובקשר למכפילים הם יכולים להשתנות לרעה ברגע שהמיתון יגבר או לטובה אם לא יהיה מיתון .עוצמת המיתון היא מה שתקבע .

- 9.007 25/12/2022 09:32הגב לתגובה זולא ברור מהכתבה, מה הצפי למחירי מניות הבנקים ב 2023. האם המחיר היום אטרקטיבי לקנייה או לא ?

- יואל 25/12/2022 12:27הגב לתגובה זוהיום ביחס למצב המחיר גבוה מאוד. .כמו כן ביחס שווהב2008 צללו גם הבנקים הנ"ל - gs ms c wf wfc jpm

- 8.אחד שמבין 25/12/2022 09:29הגב לתגובה זוהאינטרס שלהם הוא שתשאר בשוק והם ירוויחו מהתיווך כרגיל... העניין שהם תמיד יצטרפו לתחזיות פסימיות באיחור רק בשביל להגיד "גם אנחנו ידענו" בנוסף כמו שראינו בשיאים אין בהכרח קשר בין מכפיל להגיון ...כאשר יש עודף כסף וחוסר איזון בזה מתפתחת בועה כאשר יש פאסימיות ופחד אף אחד לא קונה כי המכפיל מעניין

- 7.מנתח דוחות 25/12/2022 09:22הגב לתגובה זויש חברות טובות אני לא חושב שהכותב טועה..אבל יש להם מחזורי מסחר של קיוסקים...ורק מתי שירצו לעלות יעלו אותם..לגבי הסחירות..שם בכלל הכסף הגדול והאלגו ייקחו לכם את הכסף..ועוד לחשוב שהפנסיות של כולנו בבורסה

- 6.מיקי רוזנברג 25/12/2022 09:19הגב לתגובה זואבישי אני אוהב לקרוא את הכתבות שלך! ישר כח ! אני אופטימי ביחס לעוד שנה מהיום , יתכן ותהיה זליגה נוספת ואף כואבת לתחתיות חדשות , ואז יהיה שווה לבחון כניסה ללונג

- 5.א 25/12/2022 09:14הגב לתגובה זולא משקיעים שקל, בשוק שאין בו דמוקרטיה יציבה וחזקה, ישראל מתקרבת בצעדי ענק ללבנון ולאירן, לא בדיוק מקום לשים בו כסף

- 4.פרופ' לכלכלה לאבישי 25/12/2022 09:12הגב לתגובה זו2)חוק בסיסי: אי רווח ממש אינו הפסד... 3)היזהר עם הערכותיך...השווקים עומדים לרדת עשרות רבות של אחוזים וגם אז ספק אם יהיה כדאי לקנות...

- לרון 30/12/2022 11:02הגב לתגובה זואיצ הפך עתה פרופ' לכלכלה,מה ההמשך? פרופ' למדעי חלל?

- אנונימי 25/12/2022 11:54הגב לתגובה זואדוני הפרופסור, התואר שלך לא מחסן אותך מטעויות. גם פרופסורים לרפואה טועים טעויות יקרות מאד. שמור על בריאותך וכספך.

- 3.רוניקו 25/12/2022 09:03הגב לתגובה זובכל שלב של הירידות שרק המשיכו יש האומרים דווקא,שמסוכן לתפוס סכין חד בנפילתו….

- 2.סופסוף אני מסכים עם מה שכתוב בכתבה (ל"ת)יעקב 25/12/2022 08:58הגב לתגובה זו

- 1.תקנה אבישי-יש מספיק-אף אחד לא מחזיק אותך (ל"ת)דוד 25/12/2022 08:55הגב לתגובה זו

- לטווח בינוני הוא צודק (ל"ת)עדי 25/12/2022 09:27הגב לתגובה זו

- Sassi6 26/12/2022 01:07מי שבהכרח הוברח - כספו זרח ופרח, מי שישן ונשאר - כספו נמרח וסרח - אכן סירחון בנידון, אז חכו והמתינו עד לכשיתקבל המינימום בתחתית, שם תאספו מניות מהרצפה

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

נבות בר, מנכ"ל קיסטון קרדיט: דודי מוסקויץ

נבות בר, מנכ"ל קיסטון קרדיט: דודי מוסקויץלאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

לאומי הצליח "לגנוב" את המימון לקיסטון - יממן את שותפות אגד בעסקה שתכניס לבנק כ-100 מיליון שקל בשנה והרווח עלייה יהיה כ-30 מיליון; וגם איך שה שהבטוחה ההדרת - חברת אגד שווה פחות לביטחון מהדירה שלכם?

קיסטון קיסטון אינפרא -1.11% , בעלת השליטה בקבוצת אגד, משלימה מימון מחדש בשותפות אגד, כשבנק לאומי מוביל מימון בהיקף של כ-1.75 מיליארד ש"ח בחיתום מלא. קיסטון נסחרת סביב ה-10 שקלים. מתחילת החודש היא עולה ב-2.2%, מתחילת השנה היא קפצה ב-74.8%, וב-12 החודשים האחרונים היא עלתה ב-71%. שווי השוק של החברה עומד על כ-1.9 מיליארד ש"ח.

המהלך מחליף שני הסכמי מימון נפרדים שהיו בעבר, וכל אחד מהם נשען על קונסורציום של כמה גופים מממנים. כעת המימון מתרכז בבנק אחד ובהסכם אחד, מה שמפשט את ניהול החוב בשוטף.

המימון החדש מיועד למחזור החוב הקיים, והוא כולל גם מסגרת למימון רכישת יתרת 13.2% מאגד במסגרת אופציית ה-PUT השנייה והאחרונה, שצפויה בפברואר 2026. מבחינת השותפות, זה גם מייצר מסגרת מימון מראש לאירוע המימוש, ולא רק מחליף חוב קיים.

מה הריבית האפקטיבית ולמה היא גבוהה יותר ממשכנתא

הריבית האפקטיבית המשוקללת בעסקה עומדת על כ-6% נכון להיום. חלק משמעותי מהחוב בריבית משתנה, כך שאם סביבת הריבית יורדת, גם עלות המימון עשויה להתעדכן כלפי מטה לפי התמהיל בפועל.

- קיסטון קופצת לאחר זינוק בהכנסות וברווח

- קיסטון: זינוק בהכנסות וברווח - מעלה את תחזית התזרים בכ-57%

- המלצת המערכת: כל הכותרות 24/7

כדי להבין איך מתקבל המספר צריך להסתכל על ריביות הבסיס ועל מרווחי האשראי שמתווספים אליהן. חלק מההלוואה בריבית פריים, חלק בריבית בסיס שקלית או צמודה שמחוברת לשוק האג"ח, ובמסלול הצמוד נכנסת גם ההצמדה למדד שמעלה את העלות האפקטיבית כשמגלמים אינפלציה. סיכוי טוב שהריבית תרד בהמשך השנה הבאה. אם בנק ישראל אכן יוריד את המשכנתא בלפחות 0.5%, הריבית על החוב תרד ל-5.5%.