קרנות נאמנות באוקטובר - הקרנות הכספיות גייסו 5.8 מיליארד שקל, המסורתיות פדו 3 מיליארד

הקרנות הכספיות הפכו להיות מעניינות בעקבות העלאת הריבית וגייסו 20 מיליארד שקל בחצי שנה. המסורתיות מאבדות השנה 20 מיליארד; למדריך קרנות כספיות

בעקבות חגי תשרי, בחודש אוקטובר היו פחות ימי מסחר מאשר בשאר השנה (16 ימים לעומת כ-22 ימים בחודש, כאשר בתוכם נכללים 3 ימי המסחר הקצרים של חול המועד סוכות). ובכל זאת - נרשמו גיוסים משמעותיים בקרנות הכספיות ומנגד פדיונות גדולים בקרנות המסורתיות.

למה הציבור עובר לקרנות הכספיות? עד העלאת הריבית אף אחד לא הסתכל על הקרנות הכספיות, אבל בחצי השנה האחרונה הן חזרו לאופנה והן מובילות את התעשייה. בעוד המסורתיות מדממות כספים, הקרנות הכספיות מגייסות 20 מיליארד שקל רק מאז חודש יוני האחרון. נכון, עדיין מדובר בהפסד אבל השווקים השנה מאבדים גובה והציבור רוצה לפחות להשיג תשואה חסרת סיכון (ללא מס כל עוד אין רווח הון ריאלי, כלומר אחרי התחשבות באינפלציה) ומעביר את הכסף לקרנות הכספיות. אל תצפו לרווחים גדולים בטווח הארוך בקרנות אבל בטווח הקצר הן עוזרות למשקיעים להתמודד עם הירידות בשווקים.

נזכיר כי חודש אוקטובר היה חיובי מאוד בשווקים. מדד הדאו ג'ונס זינק ב-14%, ה-S&P500 קפץ ב-8% והנאסד"ק היה החלש יותר עם עליה של 3.9%. באירופה הדאקס הגרמני קפץ ב-10.7%, הקאק הצרפתי עלה ב-9% ומדד יורוטסוקס 50 עלה ב-9%. בארץ גם כן נרשמו עליות כאשר מדד ת"א 35 עלה ב-6% ות"א 125 עלה ב-4% (מדד ת"א 90 דווקא ירד קלות ב-0.5%). המגמה החיובית בחודש אוקטובר השפיעה לטובה על ביצועי קופות הגמל שהניבו בממוצע תשואה של 1.5% במסלול הכללי ו-4.2% במנייתי (מתחילת השנה עדיין מדובר על ירידות של 7.7% במסלול הכללי ו-14.3% במלול הכללי)

- מליסרון בתחזית חיובית ל-2025: ה-FFO יגדל ל-1.27 מיליון שקל

- IBI קוואליטי נכנסת לתחום המשכנתאות הארוכות

- המלצת המערכת: כל הכותרות 24/7

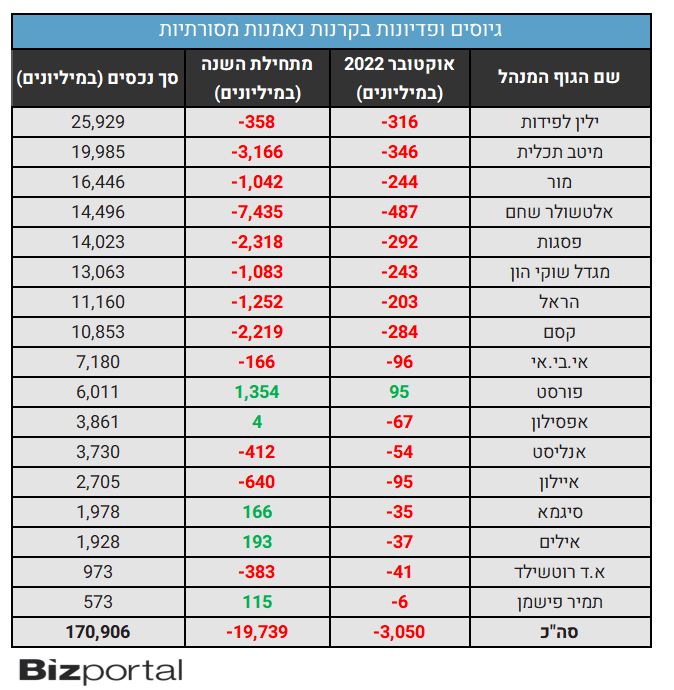

התעשייה המסורתית ממשיכה לדמם כסף

הקרנות המנוהלות ממשיכות לאבד כסף בקצב מהיר. בחודש אוקטובר הן איבדו 3.05 מיליארד שקל ומתחילת השנה מדובר על יציאה של 19.7 מיליארד שקל. בקרנות המחקות נמשכו גם החודש הפדיונות (צנועים מאוד ביחס למסורתיות) ויצאו 297 מיליון שקל. כשמנגד קרנות הסל גייסו 95 מיליון שקל, ובסך הכל בתעשייה מחקת המדד יצאו 184 מיליון שקל - אבל מתחילת השנה התעשייה הפסיבית עדיין בפלוס גדול וגייסה 5.1 מיליארד שקל.

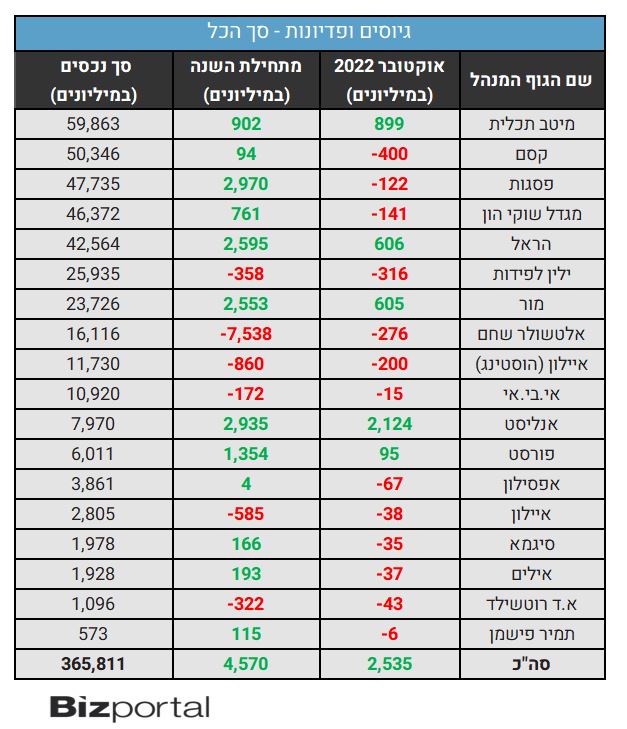

בכל מקרה, כאמור, הקרנות הכספיות הן אלה שמובילות את הגיוסים הגדולים כעת, מה שהעביר את הגיוסים בכל תעשיית קרנות הנאמנות כולה לגיוס חיובי של 2.54 מיליארד שקל. מתחילת השנה הגיוס הוא חיובי ועומד על 4.57 מיליארד שקל, כאמור - בעיקר בזכות הקרנות הכספיות (וגם התעשייה הפאסיבית).

טבלת המנהלים:

- סאמיט מנצלת משבר דה זראסאי בהצעה לרכישת נכסים ב-450 מיליון דולר

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% -...

בקרנות הנאמנות המסורתיות: פורסט היחידה שמגייסת עם גיוס של 95 מיליון שקל. הפודות הגדולות הן אלטשולר, מיטב, ילין. על רקע התשואות החלשות, אלטשולר שחם איבד מתחילת השנה 7.45 מיליארד שקל, ממיטב יצאו 3.17 מיליארד, מפסגות 2.4 מיליארד, מקסם 2.2 מיליארד ומהראל 1.25 מיליארד.

למדור קרנות נאמנות של ביזפורטל

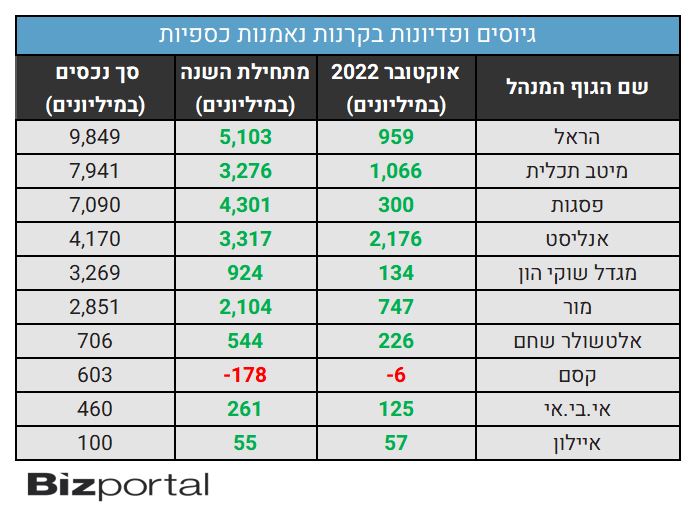

בקרנות הכספיות: גיוסים חזקים מאוד של של 5.8 מיליארד שקל

הציבור כאמור רואה את עליית הריבית ועובר לקרנות הכספיות. בחודש אוקטובר הן גייסו 5.8 מיליארד שקל. החודש מי שהובילה את הגיוסים בפער גדול היא אנליסט עם גיוס של 2.18 מיליארד שקל, אחריה מיטב עם 1.07 מיליארד.

בחודשים האחרונים יש חולשה בגיוסים בקרנות הפסיביות. אבל גם אצלם מדובר בכניסה של 5.1 מיליארד שקל מתחילת השנה. באוקטובר יצאו 297 מיליון שקל מהקרנות המחקות אבל נכנסו 95 לקרנות הסל

- 1.רוני 03/11/2022 12:44הגב לתגובה זועל מה הרעש ש 0.25% הולך לדמי ניהול, מי שמוכן לסגור לשנה בבנק מקבל 4.3%.

- בקרנות כספיות ממשלתיות אין דמי ניהול או קניה ומכירה (ל"ת)Xantippe 24/11/2022 08:20הגב לתגובה זו

- סוסו 03/11/2022 13:03הגב לתגובה זוגם על פיקדון משלמים מס 15%

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

נבות בר, מנכ"ל קיסטון קרדיט: דודי מוסקויץ

נבות בר, מנכ"ל קיסטון קרדיט: דודי מוסקויץלאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

לאומי הצליח "לגנוב" את המימון לקיסטון - יממן את שותפות אגד בעסקה שתכניס לבנק כ-100 מיליון שקל בשנה והרווח עלייה יהיה כ-30 מיליון; וגם איך שה שהבטוחה ההדרת - חברת אגד שווה פחות לביטחון מהדירה שלכם?

קיסטון קיסטון אינפרא -1.11% , בעלת השליטה בקבוצת אגד, משלימה מימון מחדש בשותפות אגד, כשבנק לאומי מוביל מימון בהיקף של כ-1.75 מיליארד ש"ח בחיתום מלא. קיסטון נסחרת סביב ה-10 שקלים. מתחילת החודש היא עולה ב-2.2%, מתחילת השנה היא קפצה ב-74.8%, וב-12 החודשים האחרונים היא עלתה ב-71%. שווי השוק של החברה עומד על כ-1.9 מיליארד ש"ח.

המהלך מחליף שני הסכמי מימון נפרדים שהיו בעבר, וכל אחד מהם נשען על קונסורציום של כמה גופים מממנים. כעת המימון מתרכז בבנק אחד ובהסכם אחד, מה שמפשט את ניהול החוב בשוטף.

המימון החדש מיועד למחזור החוב הקיים, והוא כולל גם מסגרת למימון רכישת יתרת 13.2% מאגד במסגרת אופציית ה-PUT השנייה והאחרונה, שצפויה בפברואר 2026. מבחינת השותפות, זה גם מייצר מסגרת מימון מראש לאירוע המימוש, ולא רק מחליף חוב קיים.

מה הריבית האפקטיבית ולמה היא גבוהה יותר ממשכנתא

הריבית האפקטיבית המשוקללת בעסקה עומדת על כ-6% נכון להיום. חלק משמעותי מהחוב בריבית משתנה, כך שאם סביבת הריבית יורדת, גם עלות המימון עשויה להתעדכן כלפי מטה לפי התמהיל בפועל.

- קיסטון קופצת לאחר זינוק בהכנסות וברווח

- קיסטון: זינוק בהכנסות וברווח - מעלה את תחזית התזרים בכ-57%

- המלצת המערכת: כל הכותרות 24/7

כדי להבין איך מתקבל המספר צריך להסתכל על ריביות הבסיס ועל מרווחי האשראי שמתווספים אליהן. חלק מההלוואה בריבית פריים, חלק בריבית בסיס שקלית או צמודה שמחוברת לשוק האג"ח, ובמסלול הצמוד נכנסת גם ההצמדה למדד שמעלה את העלות האפקטיבית כשמגלמים אינפלציה. סיכוי טוב שהריבית תרד בהמשך השנה הבאה. אם בנק ישראל אכן יוריד את המשכנתא בלפחות 0.5%, הריבית על החוב תרד ל-5.5%.