האם מניות הבנקים האמריקאים מעניינות ומה מכפיל הרווח של סיטי?

סימנים מעודדים שהציגו הבנקים הגדולים בדוחות הכספיים מייצרים נקודת מבט חיובית יותר לגבי פעילותם בהמשך; מניות הענף הגיבו בעליות משמעותיות אחרי תקופה ארוכה של ירידות שערים - לאן הבנקים האמריקאיים הולכים מכאן?

כבר תקופה ארוכה שאת מניות הבנקים האמריקאים הגדולים מלווים לא מעט חששות נוכח המצב בשווקים וסימני השאלה לגבי כיוון הכלכלה האמריקאית בהמשך, מה שהוביל את חלקן לירידות בשיעורים דו-ספרתיים חדים מתחילת השנה.

הדוחות הכספיים לרבעון השלישי של השנה שפרסמו כמה מהבנקים האמריקאים הגדולים בימים האחרונים הובילו לאנחת רווחה בקרב לא מעט משקיעים – וזו באה לידי ביטוי בעליות משמעותיות שהציגו מניות הענף.

כך לדוגמה, מניות בנק אוף אמריקה BANK OF AMERICA וג'י.פי מורגן JP MORGAN הגיבו לפרסום התוצאות הכספיות בקפיצות של כ-5%-6% וסיכמו את שבוע המסחר בטיפוס של כ-10% כל אחת, ואילו מניות וולס פארגו WELLS FARGO & CO וגולדמן זאקס GOLDMAN SACHS הוסיפו לערכן כ-2%-2.5% בעקבות פרסום הדוחות וסיכמו את השבוע בעליות של כ-6% כל אחת. מניית בנק אוף ניו יורק מלון BANK OF NEW YORK MELLON הגיבה לפרסום התוצאות בעלייה של כ-5% והציגה עלייה דומה בסיכום שבועי.

עונת הדוחות של הבנקים נפתחה בסוף השבוע הקודם, עם פרסום התוצאות הכספיות של שלל בנקים בולטים בשוק האמריקאי, בהם אלה שמניותיהן הוזכרו ועוד.

אותם בנקים, כמו גם בנקים נוספים, הציגו תוצאות שכללו כמה הפתעות ביחס לציפיות האנליסטים – מה שהוביל את מניות הענף להתחיל לטפס כבר ביום שישי הקודם – בניגוד לכיוון השוק הכללי. המגמה החיובית המשיכה גם בשבוע החולף והענף בלט בעליות שהציג בסיכום שבועי.

- בנק אוף אמריקה: ״תגדילו חשיפה לקריפטו״

- "אנבידיה נסחרת במכפיל שפל היסטורי" בנק אוף אמריקה ממליץ לנצל את ההזדמנות

- המלצת המערכת: כל הכותרות 24/7

דוחות הבנקים נחשבים לאינדיקטור משמעותי בהבנת מצב הכלכלה, בזכות המידע הרב הגלום בהם בקשר למרווחי הריבית, הלוואות, הפרשות לחובות מסופקים ועוד - מה שמסייע ללמוד על מגמות צרכניות, מצב החברות העסקיות והכיוון הכללי של המשק.

הדוחות המדוברים, לסיכום הרבעון השלישי, סיפקו כמה אינדיקציות חיוביות לגבי כיוון הכלכלה האמריקאית – בראשם העלייה המשמעותית שהציגו הבנקים בסעיף הכנסות ריבית נטו (NII) – שמקורה בעליית מרווחי האשראי של הבנקים, שנרשמה בעקבות עליית הריבית במשק.

נוסף לכך, המשקיעים קיבלו זריקת עידוד מהעלייה בתיקי האשראי הצרכני שהעניקו – עניין העשוי לאותת על חוסנה של הכלכלה האמריקאית הנהנית מהמשך צריכה בקצב גבוה של האזרחים.

- סאמיט מנצלת משבר דה זראסאי בהצעה לרכישת נכסים ב-450 מיליון דולר

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% -...

נקודה חיובית שלישית שהשתקפה בדוחות הבנקים הגיעה מסעיפי ההפרשות לחובות מסופקים שהם מבצעים מדי רבעון. הגם שאותן הפרשות נמצאו במגמת עלייה, היקפן ושיעוריהן ממאזני הבנקים לא נמצאו ברמות גבוהות ולכן, ככלל, הדבר לא מטריד את המשקיעים.

כפי שסיכמו חלק ממנהלי הבנקים בשיחות ועידה שקיימו לאחר פרסום הדוחות, בשלב הנוכחי הם לא מזהים "סדקים" מהותיים בסעיפי הליבה של הפעילות, הכוללים את תיקי ההלוואות, היקפי ההפרשות ועוד.

בלט בדבריו בראיין מויניהאן, מנכ"ל בנק אוף אמריקה, המוטה לפעילות המקומית בארה"ב שאמר, כי "צרכנים המשיכו להוציא בהיקפים גבוהים". נוסף לכך ציין מויניהאן, כי רמת הפיקדונות של הצרכנים דומה לזו שנרשמה טרם משבר הקורונה וכן כי יש בשלב הנוכחי לצרכנים יש יכולת גבוהה לקבלת הלוואות.

יחד עם זאת, יש לציין כי לא הכל וורוד. לא מעט מהבנקים הציגו בדוחותיהם הרבעוניים ירידה משמעותית בהיקפי המשכנתאות החדשות שהעניקו לצרכנים מתחילת השנה, וכן ירידה ניכרת בהלוואות לענף הרכב, מה שעשוי לשקף חלק מהסיכונים שיבואו לידי ביטוי בפעילות הכלכלית בארה"ב בהמשך.

הנקודות החיוביות שהשתקפו מהדוחות בלטו מול הציפיות המוקדמות של המשקיעים, שהתמקדו עד כה בהשפעות השליליות העלולות להיגרם כתוצאה מהעלאת שיעורי הריבית על-ידי הפד, ובמרכזן החששות מכניסה למיתון והאטה בפעילות הכלכלית.

זאת כשברקע כמה ממניות הבנקים המובילות מציגות ירידות בשיעור שנע סביב כ-30% מתחילת השנה – מה שהופך חלק מהן להיסחר לפי מכפיל רווח נמוך מהממוצע בשנים האחרונות.

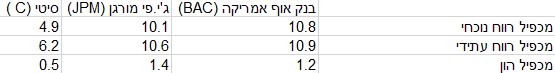

במגדל שוקי הון סבורים כי בתימחור הנוכחי ישנן כמה מניות בנקים אמריקאים בהן עדיין גלום פוטנציאל משמעותי:

בנק אוף אמריקה

בנק אוף אמריקה בלט כשלצד פרסום הדוחות העלה את תחזיותיו השנתיות בזכות הביטחון שקיבל מחוסנם של הצרכנים. החוסן בשוק הצרכני בא לידי ביטוי בכמה פרמטרים שהציג הבנק, בהם עליה רבעונית של 9% בחיובי אשראי שנרשמו ללקוחותיו הפרטיים, נוסף לעליה שהציג בהיקפי ההלוואות שנלקחו על-ידי צרכנים פרטיים – שבמקביל הצליחו להציג היקפי פיקדונות גבוהים יותר מאלה שנרשמו טרם משבר הקורונה. מול זאת נדרש להתמודד בנק אוף אמריקה עם החששות ממיתון אפשרי, העולים בעקבות מדיניות העלאת הריבית של הפד'.

בסיכום רבעוני הציג בנק אוף אמריקה שחיקה בפעילות מול לקוחות עסקיים, וחוסר הוודאות לגבי עתיד הכלכלה האמריקאית הובילו לירידה חדה בעמלות מפעילות השקעות. אולם, בנק אוף אמריקה, בדומה לחלק ממתחריו, גם נהנה ממדיניות העלאת הריבית של הפד, שסייעה לו ליהנות מקפיצה של יותר מ-20% בסעיף הכנסות ריבית נטו (NII), וגם בסעיף זה הוא העלה את תחזיותיו לסיכום שנתי. למרות העליות החדות שהציגה מניית בנק אוף אמריקה על רקע התוצאות (כ-10% בשבוע), מתחילת השנה ביצועיה עדיין חלשים עם ירידה חדה של כ-25%.

ג'י.פי מורגן

אמנם השורה התחתונה הרבעונית של ג'י.פי מורגן הייתה שלילית, עם שחיקה של כ-17% ברווחיו, אולם דוחותיו היו רחוקים מלשדר קשיים משמעותיים בהשפעת שינוי המצב הכלכלי בארה"ב.

ג'י.פי מורגן נהנה מעליה בשיעור דו-ספרתי בהכנסותיו הרבעוניות, ומנכ"ל הבנק, ג'יימי דיימון ציין בהצהרה שפורסמה במקביל לדוחות, כי בסיכום רבעוני הצרכנים האמריקאים המשיכו להוציא ולשמור על מאזנים יציבים. עוד ציין דיימון כי בתקופת הרבעון פעילות המגזר העסקי האמריקאי התאפיין ביציבות וכי המשק האמריקאי מציע במצבו הנוכחי אפשרויות תעסוקה נרחבות. יחד עם זאת דיימון גם התייחס לסיכונים הקיימים בשוק, ובהם ציין אינפלציה "עקשנית" המובילה לסביבת ריבית גבוהה, חוסר בהירות לגבי השפעות הצמצום הכמותי של הפד', המלחמה הנמשכת באוקראינה המגדילה את הסיכונים הגיאופוליטיים ועוד. ג'י.פי מורגן סבל גם הוא מירידה משמעותית בהכנסותיו מבנקאות השקעות, אולם מול זאת הציג שיפור בפעילות הצרכנים הפרטיים ועסקים קטנים.

ככלל, התוצאות שהציג ג'י.פי מורגן עלו על תחזיות האנליסטים ובבנק ציינו בין היתר, כי למרות חוסר הוודאות לגבי כיוון הכלכלה, הצרכנים נהנים מנקודת פתיחה חזקה יחסית, משום שרבים מהם עדיין מחזיקים בחסכונות ובמזומנים שצברו מתחילת משבר הקורונה. למרות העלייה בסיכום שבועי (כ-10%), מתחילת השנה מציגה מניית ג'י.פי מורגן שחיקה של כ-25% בערכה.

סיטיבנק

גם סיטיבנק נפגע בסיכום רבעוני מירידה ניכרת של כ-25% ברווחיו, אולם גם במקרה של סיטי הדוחות, ככלל, הפתיעו את המשקיעים. בסיכום רבעוני סיטי הצליח ליהנות משיעורי הריבית העולים כדי לחזק את פעילות ההלוואות שלו בבנקאות הפרטית וניהול עושר, וכן נהנה מהגדלת הכנסותיו מריבית גם במגזר העסקי. בין היתר הציג סיטי שיפור של 10% בהכנסותיו מפעילות הבנקאות הפרטית – שבלטה בצד החיובי של התוצאות.

מנכ"לית סיטי, ג'יין פרייזר, ציינה, כי הבנק הצליח להתקדם בחלק גדול מפעילויות הליבה שלו למרות מצב המאקרו המאתגר, שהוביל בין היתר לירידה במספר העסקאות הנעשות בשוק וכחלק מכך מירידה בהיקפי המיזוגים והרכישות שמבצעות חברות. סיטי ביצע כמה מהלכים שהשפיעו על התוצאות הרבעוניות, בהם מכירת פעילות בנקאית באסיה, וכן ציין כי הוא פועל לסגור את מרבית השירותים המוענקים ללקוחות ברוסיה עד תחילת השנה הבאה, אולם גם לאחר מהלכים אלה הוא מחזיק בפעילויות מעבר לים בהיקפים גדולים יותר ביחס למרבית מתחריו בשוק האמריקאי. מניית סיטי הגיבה באיפוק ביחס למתחרים, וסיכמה את השבוע בעליה של כ-3%. גם מתחילת השנה בולטת מניית סיטי לשלילה ביחס למתחרים, עם צלילה של כ-30%.

הכותב מנהל תיקים במגדל שוקי הון. אין באמור התחייבות להשגת תשואה/רווח ו/או למניעת הפסדים. האמור אינו תחליף לייעוץ/שיווק השקעות, המתחשב בצרכים המיוחדים לכל אדם. לקבוצת מגדל שוקי הון ו/או למי מטעמה עשוי להיות עניין אישי בנושא והם מנהלים ו/או עשויים לנהל ו/או משקיעים בנכסים מהסוג שהוזכר. ההערכות בכתבה, מהוות מידע צופה פני עתיד ולכן התממשותן אינה וודאית

- 2.חיים. א. 25/10/2022 20:35הגב לתגובה זוהשנה המניות לא עלו..ירדו מאחר והרבית עולה גם בארץ ובארהב..יש פוטנציל שעד סוף השנה המניות הבנקאיות יעלו בערך כ 20 אחוז.

- 1.מעניין (ל"ת)א.ב 25/10/2022 14:35הגב לתגובה זו

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Gemini

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Geminiהדילמה של המשקיעים - הם רוצים לממש מניות, אבל לא רוצים לשלם מס; מה לעשות?

צרות של עשירים - משקיעים רבים סבורים שהשוק עלה מדי ורוצים לממש, אבל אז הם נזכרים במס על רווחים ומתחרטים - למה זו טעות ונאחל לכם לשלם כמה שיותר מסים על רווחים בבורסה

אחרי שנה שבה שוק המניות המקומי רשם עליות חריגות ( שיא מאז 1992) ואחרי שנים שוול סטריט שוברת שיאים, אתם לא תשמעו אנשים שאומרים באמת שזה זמן מצוין להשקיע בבורסות. סליחה, טעות - אתם תקראו מנהלי השקעות, מנכ"לים, אנליסטים שאומרים שהשווקים ימשיכו לעלות, אבל הם לא אומרים את האמת שלהם, ואם כן - הם כנראה לא יודעים מה זה שוק מניות, מה זו מחזוריות ולא בטוח שהם יודעים לתמחר חברות ושווקים. וזה לא שאנחנו מבינים יותר, ממש לא, אלו מספרים, עובדות, זו מתמטיקה פשוטה. ככל שהשווקים עולים התמחור של הפירמות גבוה יותר וזה במבחנים שונים כמו - מכפילי רווח, מכפילי הון ועוד.

ההקדמה הזו חשובה למי שרואה את התחזיות של המומחים. אין באמת מומחים, יש פוזיציה ענקית שמחייבת את המומחה להאמין בעליות - זה הביזנס שלו. הוא חייב להיות אופטימי. מה שכן יש אלו בעלי שליטה שמממשים. שי את זה בלי סוף, ולמי הם מוכרים - לנו. פראיירים כנראה רק מתחלפים. הגופים המוסדיים מקבלים מאיתנו כסף גדול דרך הפרשות לפנסיה, גמל השתלמות ועוד וקונים מניות גם במחירים של פי 2-3 משנה שעברה, גם במכפילי רווח של 40.

ומה אתם באופן ישיר עושים? כלומר בקרנות נאמנות, במניות וכו'? יש כאלו ומסתבר שהם רבים מאוד שאומרים לנו - "השוק יקר, טאואר הגיעה ל-90 דולר מכרתי חצי מהכמות, זינקה ל-100 מכרתי עוד חצי. קניתי באזור 32-33 דולר. אבל עכשיו היא ב-120 דולר. גם לא הרווחתי את העלייה הנוספת וגם שילמתי מס ענק".

בואו נחלק את הדילמה לשתיים: לתזמן את טאואר בשיא - אף אחד לא יכול. לתזמן את המסים - כולם יכולים.

- המשקיע הגדול ביותר של אנבידיה מוכר מניות ב-150 מיליון דולר

- היום שאחרי באפט - מה תעשה ברקשייר עם קופת המזומנים העצומה שלה?

- המלצת המערכת: כל הכותרות 24/7

משקיעים חוששים מ-FOMO, אבל ככל שהשוק עולה, הם משתכנעים למכור. הבעיה שאחרי שהם משתכנעים למכור יש דילמה חדשה. למכור עכשיו ולשם מס? זו היתה שנה מופלאה, אין כמעט ניירות שירדו, התיקים מפוצצים ברווחים וגם במס תיאורטי (מס של 25% על הרווח בעת המימוש). ברגע שתבוצע מכירה, המס התיאורטי יהפוך למס בפועל.

ואז משקיעים רבים אומרים - נחכה כבר לשנה הבאה, ודוחים את העסקה. הכל יכול להית בעתיד - אולי יתברר שהם צדקו, אבל זו חוכמה שבדיעבד.