מניות האשראי החוץ בנקאי נסחרות במכפילים נמוכים; מי הכי מעניינת?

אפשר לדבר רבות על שוק האשראי החוץ בנקאי בישראל בכלל, ובבורסה המקומית בפרט. מדובר על שוק שבעבר הצטייר בעיני הציבור הכללי כשוק אפור, איפה שהוא בין העולם העסקי – לכלא איילון. קונספציה ציבורית שיש לומר בשעתה הייתה עם בסיס עובדתי מסוים, בלשון המעטה. אך מאז התפתח הענף והפך להיות כמעין זרוע משלימה לבנקים; לקוחות עם פרופיל סיכון גבוה ולקוחות שצריכים הלוואות מהירות, ללא שיהוי ובירוקרטיה – פנו לענף, שהלך וצבר לגיטימציה וחברות שעוסקות בו החלו להתרבות ואף להגיע לשערי הבורסה המקומית, בעיקר על מנת להוזיל עלויות אשראי באמצעות גיוס של אג"ח.

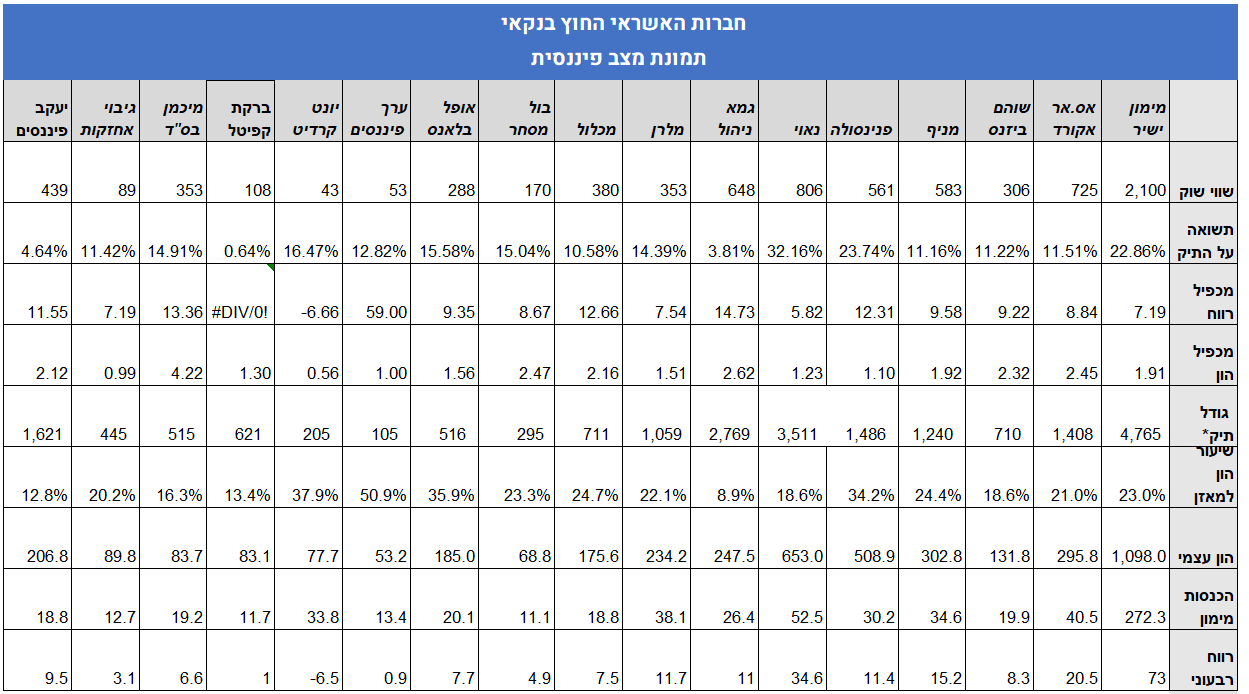

מסקירה שערכנו, כיום – עומד תיק ההלוואות הכולל של החברות בענף על לא פחות מ-21 מיליארד שקל, אומנם הסכום הזה מצטייר גדול – אבל אם ננסה להשוות אותו לסדרי הגודל של הבנקים, יוצא שהוא רק גרוסו מודו 3.5% מהיקף הנכסים של בנק הפועלים. בסקירה, מכפיל הרווח חושב על בסיס הרווח ברבעון הראשון של השנה כאשר הוא מנורמל למונחים שנתיים, שכן אין בענף עונתיות משמעותיות ועל כן ניתן להסתמך על תוצאות רבעון אחד – וכן בגלל שמאז שנת 2021 צמחו חלק מהחברות בעשרות אחוזים בנתונים הכלכליים, ועל כן נתוני הרבעון הראשון של השנה יכולים להעניק תמונת מצב יותר מהימנה.

כמו כן, בחישוב תיק האשראי לקחנו את כלל הנכסים של החברות, שכן בדרך כלל אין לחברות הרבה מזומן בקופה – אלא הן עובדות על ניצול של קווי אשראי בהתאם להיצע, ביקוש ומגבלות המלווה - ומשכך הרוב המוחץ של הנכסים משויכים לתיק האשראי של החברות.

נתון מעניין נוסף, נוגע לכמות החברות הפועלות בשוק שכן רבות דובר על מגמת קונסולידציה בענף, ועל הציפיה שחברות ירכשו האחת את השנייה ויווצרו מספר גופים גדולים שיובילו את השוק. אלא שהתקוות הללו התבדו, שכן התברר שמדובר בענף הפועל על בסיס אישיות, ושני היתרונות הגדולים שלו – יעילות ומקוריות, עלולים להיעלם אם רק 3 חברות יחלשו על כל השוק.

- ישראכרט וקרן מרתון משיקות מודל מימון נדל”ן בהיקף מאות מיליוני שקלים

- טען שחברת האשראי עשקה אותו - השופט אמר - "התחייבת - תשלם"

- המלצת המערכת: כל הכותרות 24/7

מבין חברות הענף, שוהם ביזנס -0.04% מניף -2.28% אס אר אקורד -1.17% נחשבות לאיכותיות יותר, מבחינת החיתום ומבחינת סוג הפעילות – אם כי הדבר התבטא ביתר שאת בתמחורים בעבר, ולא כל כך כיום. בתוך כך, כל החברות של הענף נסחרות מעל להון שלהן – מלבד גיבוי אחזקות 0% שנסחרת פסע מההון, אך לא מעל – שכן יש לה "חיסרון לקוטן" בגלל ההיקפי הפעילות הקטנים שלה – וכן מלבד יונט קרדיט , חברה הפסדית בראשה עמד שר האוצר לשעבר משה כחלון ושהמנכ"ל שלה נחשד במעילה, אחד הסניפים שלה נשדד בהיקף משמעותי (3.5 מיליון שקל) מאז הדוחות וכן נמצאו אי סדרים בהיקף של מיליוני שקלים בדוחות החברה.

חברה נוספת שנחשבת איכותית היא חברת נאוי 0.36% - החברה הגדולה ביותר מבין "חברות האשראי חוץ בנקאי פר אקסלנס", והיא כיום בעלת תיק האשראי הגדול ביותר בענף מלבד מימון ישיר.

מימון ישיר -1.64% היא לחלוטין החברה הציבורית הגדולה ביותר בתחום האשראי החוץ בנקאי הן במונחי האשראי שניתן והן במונחי שווי השוק, אך לא מדובר בחברת אשראי חוץ בנקאי "קלאסית". ראשית – לחברה יש פעילות ענפה בכל הקשור לאשראי צרכני, בעוד שאר חברות האשראי החוץ בנקאי מתמקדות באשראי עסקי. שנית – החברה כמעט ולא פועלת בשיטת ניכוי ממסרי אשראי, שיטה במסגרתה הלווה נותן צ'ק שקיבל מלקוח כבטוחה למתן ההלוואה ולמלווה ניתנת בעצם בטוחה כפולה – גם הלווה עצמו שחב למלווה את החוב, וגם נותן הצ'ק – שהומחה לטובת המלווה; ושיטה שנפוצה מאוד בקשר שאר חברות האשראי החוץ בנקאי.

- סאמיט מנצלת משבר דה זראסאי בהצעה לרכישת נכסים ב-450 מיליון דולר

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% -...

מיתון; האם מדובר בברכה משמיים או ממכה לענף?

למרות הצמיחה הרוחבית שרשמו בתוצאות חברות הענף, למרות רווחיות ולמרות חלוקת דיבידנדים נדיבה למדי של החברות – ניתן לראות שעדיין רבות מהן מתומחרות במכפילים דו ספרתיים נמוכים, חלק אף במכפילים חד ספרתיים על הרווח ברבעון הראשון.

מדוע הדבר קורה? חשוב להדגיש – שלא מדובר בתמחורים "נורמטיביים" בשוק האח"ב (אשראי חוץ בנקאי, ר.ש) – כי אם תופעה שהופיעה בחצי השנה האחרונה. התופעה מופיעה בעיקרה מתוך חשש מירידה במחירי הדיור - שמשפיעה על החברות שחלק ניכר מלקוחותיהן, בחלק מהחברות אפילו רוב הלקוחות קשורות באופן הדוק לענף הנדל"ן ומכיוון שהם בדרך כלל לא לקוחות "AAA" בלשון המעטה, הם מושפעים יותר מירידות שעלולות לקרות בענף.

בנוסף, מיתון אפשרי – שלאחרונה עננת החשש ממנו מרחפת על גבי שוק ההון והכלכלה העולמית, עלול לפגוע בחברות האלו. מנגד, מנהלי מרבית החברות בענף גורסים כי מיתון יגרום לעוד לקוחות להגיע לענף ודווקא לרווחיות מוגברת. אנחנו סוברים כי יש לנקוט במשנה זהירות ולהסתכל, כמו שמסתכלים בכל חברה – על הנתון של יחס ההון למאזן של כל חברה, בהשוואה לממוצע הענף העומד על יחס הון למאזן של כ-25%.

עוד דבר שחשוב לקחת אותו בחשבון הוא ההשפעה של העלאות הריבית על החברות. על מרבית החברות בענף ההשפעה בטווח הארוך וגם בטווח הקצר צפויה להיות יחסית מתונה – שכן מח"מ ההלוואות שלהן נמוך מאוד. מרביתן עושות ניכיון ממסרים ומח"מ ההלוואות שלהן עומד בדרך כלל בפרפזה לאג"ח – על בערך 0.4, 0.5. השאלה העיקרית היא לגבי העדכון והאם יצליחו לגלגל ללקוח את עליית הריבית במלואה.

הכותב הוא מנכ"ל חברת פיינאל קפיטל

אין בנכתב המלצה לפעול בניירות ערך, כל העושה זאת עושה על דעתו בלבד ואין בית ההשקעות ו/או עובדיו אחראים לאי אלו פעולות במסחר שיבוצעו בעקבות המאמר. יובהר כי פיינאל קפיטל נותנת שירותים לחלק מהחברות המצוינות בטבלה והיא עלולה להחזיק מעת לעת בניירות הערך של החברות המצויינות מעלה

- 14.רולטה אמריקאית (ל"ת)דני 23/06/2022 04:16הגב לתגובה זו

- 13.חברות מובילות יעלו. חברות קטנות ימחקו. 20/06/2022 15:19הגב לתגובה זוחברות מובילות יעלו. חברות קטנות ימחקו.

- 12.משה 20/06/2022 14:22הגב לתגובה זומעניין שלא מדברים בשוק על תביעה ייצוגית כנגד מימון ישיר שאושרה במחוזי וערעור על ההחלתה נדחה בעליון יש מצב שיחזירו משהו כמו 250 מיליון שקל על עמלות שניגבו שלא כחוק

- 11.יואב 19/06/2022 22:08הגב לתגובה זומכפילים נמוכים מבטאים את העבר .אף אחד לא מדבר על מכפיל עתידי. למה? כי לא יודעים . צריך לנקוט משנה זהירות .אנחנו עומדים בפתחו של עולם כלכלי מאוד סגרירי . זה מקרין על הרבה מאוד חברות . בכללן גם אשראי חוץ בנקאי

- 10.מה לגבי 19/06/2022 19:05הגב לתגובה זוגם סוג של אשראי חוץ בנקאי

- 9.יעקב אגמון 19/06/2022 16:55הגב לתגובה זוכמו ויזה מאסטרכארד אמריקן אקספרס וכו׳

- 8.המשיח 19/06/2022 15:41הגב לתגובה זותזכורת: ההצבעה של חברת ביו ויו ביום שלישי השבוע. נשאר רק יום אחד להצביע, מאבק השליטה בחברת ביו ויו מקבל תפנית מפתיעה. החברה מקדמת מהלך לרכישת פעילות בתחום שירותי הרפואה כנגד הקצאת 82% מהמניות. החברה מתעסקת בתחום בדיקות הקורונה בישראל עם הפעילות של צ'ק טו פליי. המהלך שמקדמת ביו ויו הוא לטעמי מהלך טיפשי מאוד אשר מעיד על חוסר היכולת של החברה להתקדם בצורה עצמאית, שזאת בעצם הטענה המרכזית של הקבוצה בראשותו של שיר חן המנסים להשתלט על החברה. למהלך זה גם אין כל משמעות אמיתית - מאחר ואם אסיפת בעלי המניות שתתכנס בשבוע הבא תחליט על החלפת הדירקטוריון, אז ברור מאליו שהדירקטוריון החדש יטרפד את העסקה - מהר מאוד. אז בעלי מניות ביו ויו בואו נציל את החברה ממיזוג רע מאוד לבעלי המניות, אתם יכולים ליצור קשר עם ליאת בידס בטלפון 054-454-3490

- 7.יוניט קרגיט הכי מנעניינת אחלה סיפור של פישלון (ל"ת)מוישה וינטלאטור 19/06/2022 13:26הגב לתגובה זו

- 6.כשמדברים איתי על מניה מעניינת יש פריחת חררה לא באתי פה (ל"ת)לקרוא ספרות יפה 19/06/2022 13:24הגב לתגובה זו

- 5.כשחברת אשראי מרויחה 20 ו30% זה שוק אפור. (ל"ת)עדי 19/06/2022 13:16הגב לתגובה זו

- 4.מ ומ ו 19/06/2022 13:01הגב לתגובה זורק לצורך הפרופורציות והדחקה

- 3.גידי 19/06/2022 12:44הגב לתגובה זוציבורי

- 2.יגלגלו את הריבית והלקוח יפשוט רגל, תהיה ירידה במרווחים (ל"ת)אורן 19/06/2022 12:21הגב לתגובה זו

- 1.יש ר אלי 19/06/2022 12:12הגב לתגובה זותבדקו את כל המכפילים, תשואה, תוסיפו וותק ומומחיות בשוק.

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Gemini

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Geminiהדילמה של המשקיעים - הם רוצים לממש מניות, אבל לא רוצים לשלם מס; מה לעשות?

צרות של עשירים - משקיעים רבים סבורים שהשוק עלה מדי ורוצים לממש, אבל אז הם נזכרים במס על רווחים ומתחרטים - למה זו טעות ונאחל לכם לשלם כמה שיותר מסים על רווחים בבורסה

אחרי שנה שבה שוק המניות המקומי רשם עליות חריגות ( שיא מאז 1992) ואחרי שנים שוול סטריט שוברת שיאים, אתם לא תשמעו אנשים שאומרים באמת שזה זמן מצוין להשקיע בבורסות. סליחה, טעות - אתם תקראו מנהלי השקעות, מנכ"לים, אנליסטים שאומרים שהשווקים ימשיכו לעלות, אבל הם לא אומרים את האמת שלהם, ואם כן - הם כנראה לא יודעים מה זה שוק מניות, מה זו מחזוריות ולא בטוח שהם יודעים לתמחר חברות ושווקים. וזה לא שאנחנו מבינים יותר, ממש לא, אלו מספרים, עובדות, זו מתמטיקה פשוטה. ככל שהשווקים עולים התמחור של הפירמות גבוה יותר וזה במבחנים שונים כמו - מכפילי רווח, מכפילי הון ועוד.

ההקדמה הזו חשובה למי שרואה את התחזיות של המומחים. אין באמת מומחים, יש פוזיציה ענקית שמחייבת את המומחה להאמין בעליות - זה הביזנס שלו. הוא חייב להיות אופטימי. מה שכן יש אלו בעלי שליטה שמממשים. שי את זה בלי סוף, ולמי הם מוכרים - לנו. פראיירים כנראה רק מתחלפים. הגופים המוסדיים מקבלים מאיתנו כסף גדול דרך הפרשות לפנסיה, גמל השתלמות ועוד וקונים מניות גם במחירים של פי 2-3 משנה שעברה, גם במכפילי רווח של 40.

ומה אתם באופן ישיר עושים? כלומר בקרנות נאמנות, במניות וכו'? יש כאלו ומסתבר שהם רבים מאוד שאומרים לנו - "השוק יקר, טאואר הגיעה ל-90 דולר מכרתי חצי מהכמות, זינקה ל-100 מכרתי עוד חצי. קניתי באזור 32-33 דולר. אבל עכשיו היא ב-120 דולר. גם לא הרווחתי את העלייה הנוספת וגם שילמתי מס ענק".

בואו נחלק את הדילמה לשתיים: לתזמן את טאואר בשיא - אף אחד לא יכול. לתזמן את המסים - כולם יכולים.

- המשקיע הגדול ביותר של אנבידיה מוכר מניות ב-150 מיליון דולר

- היום שאחרי באפט - מה תעשה ברקשייר עם קופת המזומנים העצומה שלה?

- המלצת המערכת: כל הכותרות 24/7

משקיעים חוששים מ-FOMO, אבל ככל שהשוק עולה, הם משתכנעים למכור. הבעיה שאחרי שהם משתכנעים למכור יש דילמה חדשה. למכור עכשיו ולשם מס? זו היתה שנה מופלאה, אין כמעט ניירות שירדו, התיקים מפוצצים ברווחים וגם במס תיאורטי (מס של 25% על הרווח בעת המימוש). ברגע שתבוצע מכירה, המס התיאורטי יהפוך למס בפועל.

ואז משקיעים רבים אומרים - נחכה כבר לשנה הבאה, ודוחים את העסקה. הכל יכול להית בעתיד - אולי יתברר שהם צדקו, אבל זו חוכמה שבדיעבד.