המלצת המכירה של קסלמן PWC למניית אדגר

ביטוח ישיר היא חברת האם ששולטת בחברת הנדל"ן המניב אדגר -0.08% , שמחזיקה נדל"ן מניב בישראל, קנדה, פולין, וקצת בבלגיה. בתוך הערכת השווי של ביטוח ישיר ניתן למצוא התייחסות מעניינת של פירמת רואי החשבון קסלמן PWC שנותנת הערכת שווי - שהיא המלצת מכירה בפועל - למניית אדגר.

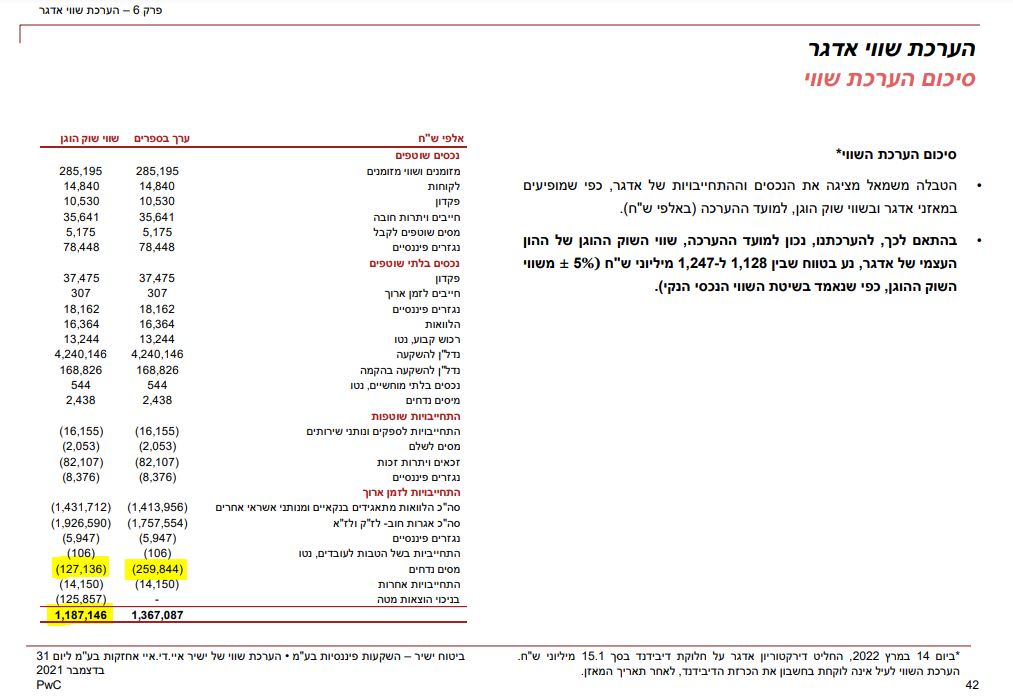

בסך הכל, בפירמה מקבלים את הנתונים של החברה די כפשוטם, ולמעשה רוב המספרים שרשומים בספרים מקובלים על רואי החשבון. למעט נתון אחד משמעותי מאוד, שעושה את ההבדל הגדול: מדובר על "מסים נדחים", כאשר אדגר רושמת בספרים שיש לה מסים נדחים בהיקף של 259.85 מיליון שקל, ואילו בקסלמן מעריכים את השווי של המסים הנדחים בחצי מכך: 127.1 מיליון שקל בלבד. מדוע? בקסלמן מציינים כי מכיוון שמדובר בנכסי מס נדחה בטווח של 5-10 שנים, הרי שכאשר מהוונים את הערך להיום בשיעור היוון של 10% ל-7.5 שנים (מחלקים את השווי היום בריבית המשוערת בחזקת מספר השנים הרלוונטיות) ומקבלים את הערך הנמוך בחצי והפרש של 133 מיליון שקל.

עליית הריבית בעקבות האינפלציה צפויה להוביל להיוון אגרסיבי יותר

אבל האמת היא שפירמת רואי החשבון עושה קצת חיים קלים מדי לאדגר. הערכת השווי לא לוקחת בחשבון את העובדה שהריבית במשק כבר החלה לעלות (כדי להילחם באינפלציה), ובארה"ב מדברים על ריביות של 3% תוך שנה. אם בנק ישראל ילך אחרי ארה"ב הרי שהריבית בפועל תהיה גבוהה יותר - והמשמעות: שווי נמוך יותר למסים הנדחים, ואולי גם לנכסים של החברה עצמם.

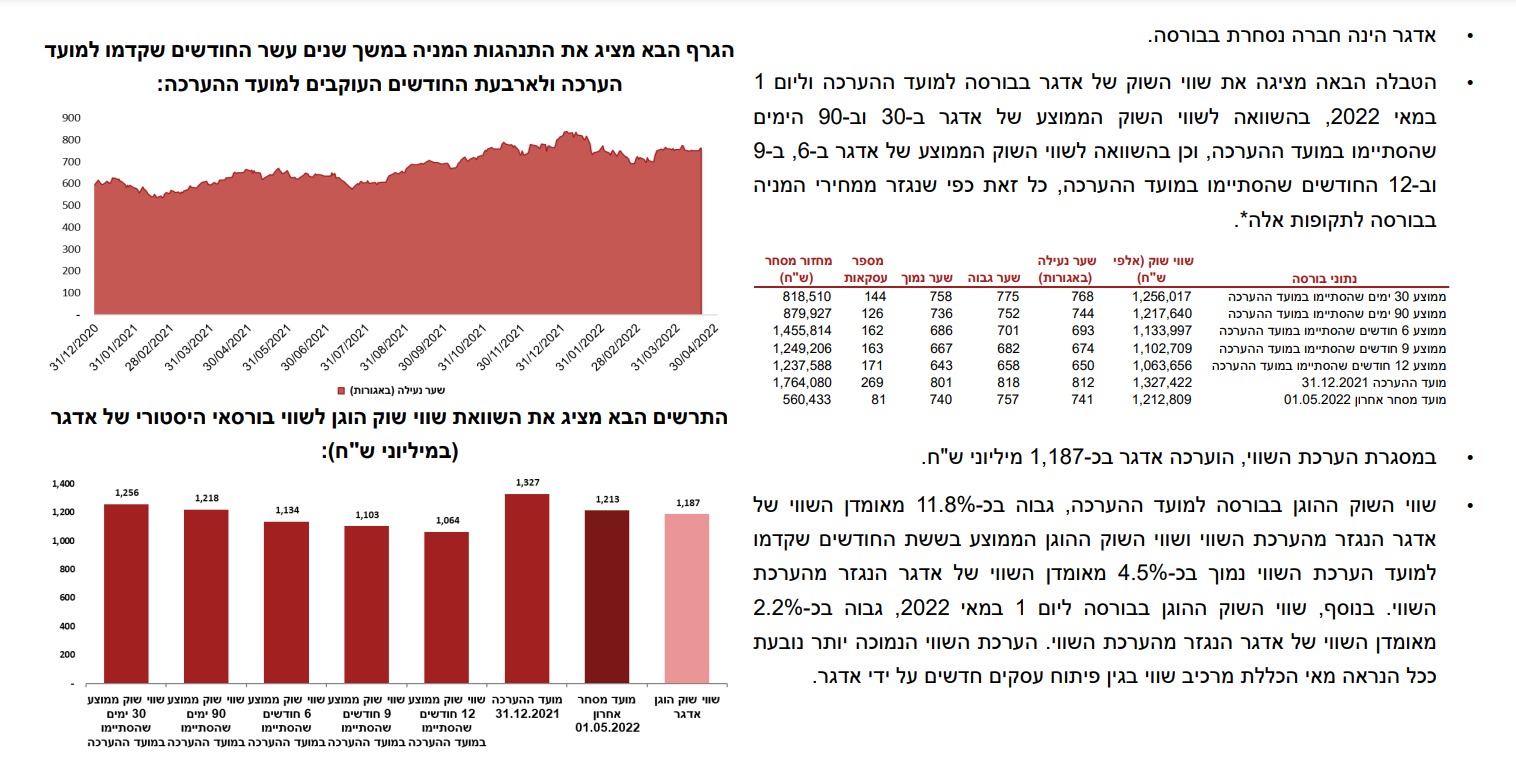

בכל מקרה, גם אם לא לוקחים בחשבון את אותה הורדת שווי, אדגר נסחרת כבר היום בשווי די דומה לשווי שמעריכים בפירמת רואי החשבון (טווח של 1.247-1.128 מיליארד שקל, לעומת שווי של 1.141 מיליארד שקל נכון להבוקר, וממילא אין לדעתם אפסייד במניה. אין לה לאן לעלות - ושוב, מדובר בהמלצת מכירה בפועל.

- אורקל תפרסם דוחות השבוע: מהזינוק מעל 305 דולר לנפילה של 37%

- זינוק במכירות החזירה את קבוצת חג'ג' לרווחיות

- המלצת המערכת: כל הכותרות 24/7

הנה הערכת השווי:

וזו המסקנה הרשמית של הפירמה. בשפה קצת פחות דיפלומטית זו למעשה המלצת מכירה:

תוצאותיה של אדגר לרבעון הראשון

בכל מקרה, אדגר מפרסמת היום דוחות לרבעון הראשון של 2022 ומציגה עליה של 4.1% ב-NOI ל-62.1 מיליון שקל, לעומת 59.6 מיליון שקל ברבעון המקביל. ה-FFO של החברה עמד על 29 מיליון שקל, עליה של 17.6% לעומת 24.7 מיליון שקל ברבעון המקביל בשנת 2021. ההון העצמי לבעלי המניו עומד על 1.38 מיליארד שקל, ותזרים המזומנים ברבעון עמד על 31.6 מיליון שקל.

- העלאת דירוג לטבע; מניית החברה בשיא של 8 שנים

- פשיטה על משרדי אירודרום - אמרנו לכם שיש סימני שאלה על עסקת הכטב"מים

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- מיליארד שקל בייבי - עמירם לוין בתשואה חלומית

תחזית להמשך - החברה שומרת על ההערכה שלה לשנים 2022-2023

ברבעון הנוכחי, החברה שומרת על אותו צפי שנתנה ברבעון הקודם וצופה כי במהלך 2022 יסתכם ה-NOI בטווח של 255-265 מיליון שקל, לעומת 248.5 מיליון בשנת 2021, עליה של 2.5%-6.5%. החברה מעריכה כי ה-FFO יעמוד בטווח של 110-120

מיליון שקל, עליה של בין 2.5%-12% לעומת 107.2 מיליון בשנה הקודמת.

בשנת 2023 צופה החברה כי ה-NOI יהיה בטווח של 265-275 מיליון דולר, וה-FFO יהיה בטווח של 120-130 מיליון דולר.

- 2.nav 27/06/2022 13:35הגב לתגובה זושהחברה שווה גורניישט

- 1.מה זה אומר בעצם (ל"ת)מוטי 20/05/2022 00:41הגב לתגובה זו

אלי כליף (צילום: עידו לביא)

אלי כליף (צילום: עידו לביא)העלאת דירוג לטבע; מניית החברה בשיא של 8 שנים

סוכנות הדירוג S&P מעלה את טבע לדירוג BB+ וסוכנות הדירוג Moody’s מעלה את התחזית לחיובית מיציבה; גיוס החוב הבא של טבע יהיה בריבית נמוכה יותר

הנהלת טבע מקבלת גושפנקא שפעלה נכון בשנים האחרונות. סוכנות הדירוג S&P מעלה את טבע לדירוג BB+ על רקע ביצוע חזק של אסטרטגיית Pivot to Growth וסוכנות הדירוג Moody’s מעלה את התחזית לחיובית מיציבה. כמובן שרואים את זה טוב במחיר המניה - מניית טבע ב-31 דולר - מחיר שיא של 8 שנים. שווי החברה מעל 34 מיליארד דולר. השווי כבר משמעותית מעל החוב, הסיכון שבקושי לשרת את החוב ירד דרמטית, והמכפיל רווח עלה לאור התפיסה של השוק שהסיכון ירד, טבע נסחרת במכפיל של כ-10-12 אחרי שבמשך תקופה ארוכה נסחרה במכפיל חד ספרתי , לפני כשנה וחצי היא נסחרה במכפיל 5.

מכל מקום, Moody’s אישררה את דירוג B1a של טבע והעלתה את תחזית הדירוג לחיובית במקום יציבה. S&P העלתה את דירוג טבע ל BB+ מ-BB עם תחזית יציבה.העלאות הדירוג נשענות על מגמת הפחתת המינוף העקבית של טבע, כאשר S&P ציינה כי המינוף המתואם ירד ל-4.4x נכון ל-30 בספטמבר 2025, וצפוי לרדת מתחת ל-4.25x ברבעונים הקרובים – רמה העומדת בסף הנדרש לדירוג הגבוה יותר. סוכנות הדירוג הדגישה גם את המשמעת הפיננסית של טבע, את חוזקת עסקיה ואת פרופיל הנזילות שלה, לצד חזרה לצמיחה בהכנסות לאחר חמש שנות ירידה, הודות לביצועים חזקים בתחום התרופות הממותגות ולייצוב תחום הגנריקה.

Moody’s ציינה את המשך השיפור בביצועים התפעוליים של טבע ואת המדיניות הפיננסית הממושמעת המתמקדת בהפחתת חוב. הסוכנות הדגישה את המומנטום החזק במותגים המובילים של טבע ואת השקות המוצרים הצפויות – הן בתחום התרופות הממותגות והן בתחום הביוסימילרס - אשר צפויות לקזז את האתגרים בתחום הגנריקה. Moody’s עוד ציינה את עמדת הנזילות החזקה של טבע, התומכת ביכולתה לנהל את פירעונות החוב הקרובים. הסוכנות הוסיפה כי גורמים אלה, יחד עם הציפייה לירידה במינוף לכיוון 3.5x בתוך 12-18 חודשים, תומכים בתחזית החיובית ובפוטנציאל להעלאת דירוג נוספת.

אלי כליף, סמנכ"ל בכיר ומנהל הכספים הראשי של טבע, אמר: "עדכוני הדירוג הללו הם עדות חזקה לחזון האסטרטגי שלנו ולביצוע הממושמע שלו, במיוחד לאחר רצף של העלאות דירוג בחודשים האחרונים. באמצעות הובלת אסטרטגיית ה-Pivot to Growth, מתן עדיפות לניהול תזרים מזומנים חזק והקצאת הון קפדנית, הוכחנו מחויבות בלתי מתפשרת להפחתת מינוף ולצמיחה עסקית בת קיימא. התוצאות הללו ממחישות בבירור כיצד האסטרטגיה הממוקדת שלנו מייצרת ערך ממשי לטבע וממצבת אותנו להמשך הצלחה."

- טבע מגישה בקשה ל‑FDA לזריקה חודשית לסכיזופרניה

- אופנהיימר: אפסייד של 30% בטבע

- המלצת המערכת: כל הכותרות 24/7

העלאת הדירוג תוביל לגיוס חוב בריבית נמוכה מהריבית הנקובה כעת באג"ח והיא גם תבטיח את היכולת של טבע לשרת את הפירעונות הגדולים של השנתיים-שלוש שנים הקרובות.

מניית טבע חזרה השנה להוביל את הבורסה המקומית. המחצית הראשונה היתה צולעת והמניה דווקא נפלה, אבל בארבעה חודשים מניית טבע הכפילה את ערכה:

.jpg)