הדולר מזנק - איך זה משפיע על רווחי החברות האמריקאיות ומה זה עלול לגרום למניית אפל?

שער הדולר מזנק וזה לא רק בישראל. הדולר מזנק מול המטבעות בעולם ויש לכך השפעה שלילית על החברות האמריקאיות. לא מספיק שהן בלב הסערה בשווקים הפיננסים, הן עלולות לספוג מכה בגלל דולר חזק. אם תקראו את הדוחות הכספיים של החברות ברבעון האחרון תתגלו שם השפעות שליליות בשל התחזקות הדולר ובעיקר חששות-אזהרות מפני דולר חזק בהמשך.

דולר שקל רציף

דולר ארה"ב לשער היציג לחצו כאן

אירו שקל רציף

ובהמשך, ברבעון שמתחיל באפריל הדולר ממשיך להתחזק. החוזקה הזו שנובעת גם מכך שדולר נחשב חוף מבטחים ועוגן בזמנים של סערות פיננסיות בשווקים, גורמת לכך שהמכירות של חברות אמריקאיות בעולם "שוות פחות" בדולרים. אם אפל APPLE מוכרת לספק המקומי בישראל אייפון ב-3,000 שקל אזי כעת מדובר על עסקה של 882 דולר (לפי שער של 3.4 שקל לדולר), בעוד שלפני מספר חודשים בודדים זה היה סביב 967 דולר (3.1 שקל לדולר). יש כאן ירידה דרמטית בהכנסות. מנגד, יש גם ירידה בהוצאות באם לאפל יש הוצאות בשקלים. בפועל, אין לה הוצאות שקשורות לשיווק והפצת האייפונים, יש לה הוצאות בגין מרכזי הפיתוח כאן. כך או כך, אפל מכניסה פחות, אולי גם מוציאה פחות, אבל בשורה התחתונה מרוויחה פחות כאשר הדולר מתחזק וזו לא רק אפל. מיקרוסופט, מקדונלדס ומאות רבות של חברות אמריקאיות ירוויחו פחות ובזמן שהשקים סוערים, זה עוד דלק למדורה.

אפל - מחברת צמיחה לחברת ערך

אפל צפויה למכור השנה ב-394 מיליארד דולר ובשנה הבאה ב-415.9 מיליארד דולר. מדובר על צמיחה של 5.5% בהכנסות. לא ביג דיל. הרווח צפוי להסתכם השנה ב-6.14 דולר למניה ובשנה הבאה ב-6.55 דולר למניה. צמיחה של 6.7%. כאשר ההכנסות עולות צפוי שהרווח יעלה ביותר. עם זאת, פגיעה בהכנסות בגלל שערי המט"ח צפויה לפגוע בצמיחה ברבעון הבא בשיעור של 0.3% בהכנסות. זו היתה השערה מקדמית של אפל, זה יכול להיות משמעותי יותר. זה נראה שולי, אבל גריעה של 0.3% בכל אחד מהרבעונים זה כבר משמעותי – זה מוריד את הצמיחה הכוללת לכ-4% לעומת 5.5%.

בחברות צמיחה התמחור מיוחס בעיקר ליכולת לצמוח בעתיד, צמיחה של 4% היא לא משמעותית, היא הופכת את ההשקעה במניית אפל להשקעת ערך (להבדיל מהשקעת צמיחה). זה אומר שהשוק לא יתמחר את אפל במכפילי צמיחה אלא במכפילי ערך, לא 25-30, אלא 15+-. וזה מה שקרה בחודשים האחרונים. גם מחשש הצמיחה תרד מדרגה בשל המשבר בשווקים שזורם גם לעולם הריאלי וגם בגלל ענייני המט"ח.

- יוטיובר חשף את האייפון המתקפל - כמה זה הולך לעלות?

- אפל סוגרת את 2025 בין התאוששות בסין ללחץ משפטי בארה״ב

- המלצת המערכת: כל הכותרות 24/7

מניית אפל ירדה עם הנפילות של השבוע האחרון ל-158 דולר שזה מכפיל רווח עתידי של 24. מכפיל כזה מבטא תשואה של 5% בערך בשנה. האם זו תשואה טובה בהינתן שהאפיק של אג"ח ממשלתי כבר מספק תשואה של מעל 3.1% (לעשר שנים). יכול להיות שכן, כי אפל בכל זאת צומחת, אלא שבפועל הסיכון גדול מבעבר. רבים מעדיפים לקבל 3.1% בטוח ולא לקבל 5% עם סיכון.

למה הדולר עולה?

- 9.ישראל 11/05/2022 08:19הגב לתגובה זויופי

- 8.מיקליס 09/05/2022 19:38הגב לתגובה זוכשהאינפלציה חלשה והריבית אפסית אז יש מלחמת מטבעות וכולם רוכשים דולר כרזרבה במטרה להחליש את המטבע הלאומי וכשהאינפלציה גוהה והריביות עולות כולם מתחילים להיפטר לאט לאט מהדולר, המלחמה גם משחקת תפקיד ותשואות האגח האמריקניות רק עולות ומקרבות אותם לפשיטת רגל, הדפסת כסף כבר לא תעזור להם והרוסים מייצרים סדר עולמי כלכלי חדש בדיוק כמו שהבטיחו

- 7.נדב 09/05/2022 14:30הגב לתגובה זוכתבה מצויינת הכי טובה עד כה באתר

- 6.מתעניין 09/05/2022 14:16הגב לתגובה זומכפיל של 24 מבטא תשואה של כמעט 4%. לא 5% כפי שכתבת. הבדל מאוד משמעותי, בעיקר כשתשואת האג"ח הממשלתי של ארה"ב היא כבר 3.1% (כפי שכתבת)

- 5.אפליסט 09/05/2022 13:55הגב לתגובה זוהמחירים מול החברה נקובים בדולרים. את אפל לא מעניין בכמה שקלים נמכור את המוצרים שלה. מניח שגם החברות האחרות נוהגות בצורה דומה, כך שעלית השער משפיעה בעיקר לטובה על הוצאות הפיתוח שלהן בישראל, סין, הודו וכו

- 4.לא מבין אפל מוכרת פלאפונים ישירות בשקלים? (ל"ת)שמשון 09/05/2022 13:43הגב לתגובה זו

- 3.לקנות דולרים 09/05/2022 13:43הגב לתגובה זולקנות דולרים זה הדבר הבא

- מיקליס 09/05/2022 19:41הגב לתגובה זובהמשך הדולר יעלה שני שקל כי יבינו שכלום לא עומד מאחורי המטבע הזה חוץ מחוב לאומי אמריקני של 31 טריליון ואי יכולת לשלם את תשואות האגח

- 2.פד טיפש ומשקיעים יותר (ל"ת)הפד והמשקיעים 09/05/2022 13:38הגב לתגובה זו

- 1.עובדיה 09/05/2022 12:50הגב לתגובה זומעניין איך זה משפיע על מיליארדי הדולרים ששמורים בבנק ישראל כי מהנגיד לא שומכים שו התיחסות

וול סטריט, Photo by Keenan

וול סטריט, Photo by Keenanוול-סטריט בדרך לסיים את 2025 בשיא - מה האנליסטים צופים?

שוק המניות האמריקאי מתקרב לסיום 2025 כשהוא בשיאים היסטוריים, והציפייה בקרב המשקיעים היא לנעילה חיובית של השנה. המדדים המובילים נסחרים סמוך לרמות שיא, לאחר שהתאוששו מתנודתיות מוקדמת יותר בדצמבר, שנבעה בעיקר מחולשה במניות הטכנולוגיה על רקע חששות מהיקף ההשקעות בבינה מלאכותית.

מדד S&P 500 רשם שיא חדש לפני חג המולד, והוא נמצא במרחק של כ־1% בלבד מרמת 7,000 נקודות, רף סמלי שמעולם לא נפרץ. אם המגמה הנוכחית תימשך, זה יהיה החודש השמיני ברציפות של עליות במדד, רצף העליות החודשי הארוך ביותר מאז השנים 2017–2018. גם מדד נאסד"ק, המוטה לטכנולוגיה, מסכם שנה חזקה עם עלייה דו־ספרתית.

מדיניות הפד במוקד

על רקע סיום השנה, תשומת הלב של השווקים מופנית בעיקר למדיניות הפדרל ריזרב. הבנק המרכזי הוריד את הריבית המצטברת ב־75 נקודות בסיס בשלושת ישיבותיו האחרונות, לרמה של 3.50%–3.75%, אך ההחלטה האחרונה התקבלה ברוב דחוק, והתחזיות של חברי הוועדה לגבי המשך השנה הקרובה אינן אחידות. פרסום פרוטוקול הישיבה הקרובה עשוי לשפוך אור על חילוקי הדעות בתוך הבנק.

נושא נוסף שמרחף מעל השווקים הוא זהות יו"ר הפד הבא. כהונתו של ג'רום פאוול מסתיימת במאי, והמשקיעים ממתינים להודעת הנשיא דונלד טראמפ על מועמדותו להחלפה. כל רמז להחלטה צפוי להשפיע על המסחר בטווח הקצר, במיוחד בתקופה של נזילות נמוכה.

- נייקי עולה 2%, אינטל יורדת 3% ומהי המגמה בחוזים?

- התמ״ג עלה 4.3% בניגוד לציפיות

- המלצת המערכת: כל הכותרות 24/7

למרות העליות במדדים, הרכב העליות בשוק השתנה בחודשים האחרונים. מניות הטכנולוגיה, שהיו המנוע המרכזי של העליות בשנים האחרונות, רשמו ביצועי חסר מאז נובמבר, בעוד שסקטורים אחרים תפסו את מקומן כמובילי השוק. מניות פיננסים, תחבורה, בריאות וחברות קטנות הציגו תשואות עודפות, תופעה שבוול-סטריט מגדירים כרוטציה של משקיעים לעבר תחומים שבהם רמות התמחור נמוכות יחסית והחשיפה לסיכונים בענף הטכנולוגיה מוגבלת יותר.

טראמפ ומאסק (X)

טראמפ ומאסק (X)מי אנשי השנה שלי בוול סטריט?

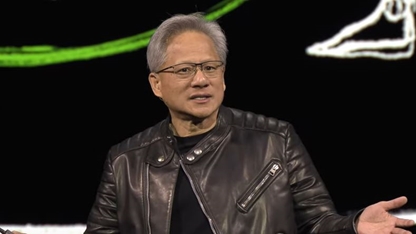

כרגיל עם סיומה של השנה האזרחית, מגיע מבול הערכות לגבי "איש השנה" בוול סטריט, מי השפיע הכי הרבה על התנהגות השוק וכיכב הכי הרבה בכותרות. ברשימה שלי זו השלישייה המנצחת: נשיא ארה"ב דונלד טראמפ, אילון מאסק וג'נסן הואנג, מנכ"ל ומייסד אנבידיה שהוביל את מהפכת ה-AI

"אנחנו אוהבים לחשוב שהבאנו חדשנות לעסקי החדשות, אבל יש דברים שאי אפשר להמציא מחדש וסקירת סוף השנה היא אחד מהם," כתבה ליז הופמן, עורכת Semafore ולשעבר עיתונאית בכירה בניו יורק טיימס. ברוח צנועה זו, הופמן מונה את תשעת הסיפורים העסקיים הגדולים לשנת 2025, ביניהם היווצרות בועת ה-AI, הקפיטליזם המדיני של הנשיא טראמפ, התפתחות כלכלת הקזינו ועוד. אזקק מכאן את הסיפורים הגדולים שלהם יש אימפאקט משמעותי על השוק גם השנה וגם לשנים הבאות.

ראשית כל, נראה כי למרות אופן הדיבור שלו, המדיניות של טראמפ בכול התחומים מצליחה, כאשר לדעתי הטענה הזו תאומת יותר במהלך שנת 2026 שעומדת בפתח וגם במזרח התיכון. טראמפ הוא ללא ספק האדם המשפיע ביותר על העולם הכלכלי שוול סטריט בתוכו.

הופמן מדייקת כשהיא כותבת כי "המכסים של הנשיא דונלד טראמפ היו או תיקון הכרחי לשנים של מדיניות סחר קלוקלת או מס מיותר ומעוות שוק על האמריקאים. מה שהם לא היו, להפתעתם של כלכלנים ומשקיעים רבים שציפו לכך, זה אסון כלכלי. עסקים הסתגלו, המחירים עלו מעט, ומנהלים, שקראו נכון את הקהל, מיהרו לעצב מחדש את סדרי העדיפויות שלהם כביטחון לאומי. "יום השחרור" (השם שהעניק טראמפ ליום הטלת המכסים) היה מטח הפתיחה של שכתוב גורף של המדיניות הכלכלית של ארה"ב, שראה את הממשלה מפנה משאבי מדינה הן לתעשיות לאומיות חיוניות והן למופעי צד שהעשירו את המעגל הפנימי של הנשיא. גם הרפובליקנים וגם הדמוקרטים עוסקים כעת בבחירת מנצחים ומפסידים ודוחפים את ארה"ב לעבר מודל ממשלתי שמדינות אחרות, בעיקר באסיה ובמזרח התיכון, מתרחקות ממנו".

- טראמפ: אם השווקים חזקים יו״ר הפד צריך להוריד ריבית

- טראמפ מתקרב להכרעה על יו״ר הפד הבא ודורש ריבית נמוכה בהרבה

- המלצת המערכת: כל הכותרות 24/7

עם אילון מאסק וג'נסן הואנג הסיפור הוא שונה וסנסציוני, מאחר והשניים הללו משנים את העולם באמצעות מהפכת הטכנולוגיה. הואנג, יליד טייוואן שהיגר לארה"ב, סיים את לימודיו באוניברסיטת סטאנפורד והקים את אנבידיה ב-1993 אותה הוא מוביל מאז. הוא הצליח למזג את הבינה המלאכותית לתעשייה, הרבה קודם לתחזיות ושינה לחלוטין את כלכלת העולם. אין שום ספק שהתואר "הארכיטקט של ה-AI" שניתן לו ע"י מגזין Time מוצדק וכך גם הערך המטורף שהשוק מעניק לחברה שלו. כל זה ללא קשר להחלטה שלו להקים מרכז פיתוח בישראל, החלטה שמלמדת אותנו גם לקח, לפיו אם נפסיק להתעסק או לבכות על מר גורלנו ובמקום זאת נמשיך בדרך שהתוו מנהיגי הציונות, מבלי לחשוד בכל אחד שהוא נגדנו, אז המילים "אור לגויים" לא יהוו סיסמה בלבד, אלא הן יהיו למציאות.