הנאסד"ק צנח ב-3.6%, אבל...

מי שעקב אחרי המסחר בוול סטריט אמש חזה בקרבות קשים בין האופטימיים לפסימיים. הפסימיים הגיעו עם תחמושת טובה יותר. הם "ירו" בארטילריה כבדה – "הנפט מזנק, מחירי האנרגיה בעלייה, האינפלציה תמשיך לעלות". בארסנל שלהם יש גם את "העלייה הצפויה בריבית", נשק שקשה להתמודד איתו וגם כמובן את ההסלמה באוקראינה שמבטאת חשש גדול להידרדרות במערכת היחסים בין המערב לרוסיה-סין וגיבוש של סדר עולמי חדש. אז כן, הפסימיים חזקים בעת הזו, אבל האופטימיים נתנו פייט.

עד לפני ימים בודדים המלחמה באוקראינה דווקא לא הורידה את וול סטריט (מאז המלחמה ועד לסוף שבוע שעבר המדדים עלו ב-4%). הסיבה היא ההערכה שהריבית תעלה פחות מהציפיות בגלל המצב הגיאופוליטי. כלומר האופטימיים קיבלו מתנה – לצד הפגיעה של המלחמה באוקראינה תהיה הפחתה בקצב העלאות הריבית, שתומכת בשווקים. ההפחתה הצפויה הזו היא לא בשל סיבות כלכליות אמיתיות, ההיפך. צריך להעלות את הריבית ובקצב מהיר. אבל האמריקאים לא רוצים לזעזע את השווקים שלהם בתקופה רגישה גיאופוליטית.

הם שלחו רמזים עבים שהריבית תעלה כנראה לאט יותר, אבל השאירו סימני שאלה גדולים לגבי ההמשך ולא סיפקו מענה לשאלה הבוערת ביותר – איך נלחמים באינפלציה ובעלייה במחירי הנפט והסחורות. במקביל, חלק מהאופטימיים נשברו. אלו שהעריכו שהמלחמה תגיע מהר לסיום דיפלומטי, ראו שפגישה אחרי פגישה, המגעים נפסקים בלי התקדמות והפנימו שלא מדובר בתרגיל צבאי גדול, אלא במלחמה של ממש.

ואז הגיעו הפירמות הענקיות, הפירמות המערביות שבזו אחר זו החרימו את הרוסים. זה אולי נועד ללחוץ על הרוסים, לבודד אותם, אולי לשאוף לכך שפוטין יגיד – "אוי מה עשיתי, עכשיו אני לא יכול לראות נטפליקס, אני חייב לסיים את המלחמה". אבל זה כמובן לא קרה. אולי ההיפך, וזה גם העלה שאלות מאוד מטרידות על החברות האלו שהופכות להיות עוצמתיות, אולי כמו מדינות.

- יוטיובר חשף את האייפון המתקפל - כמה זה הולך לעלות?

- אפל סוגרת את 2025 בין התאוששות בסין ללחץ משפטי בארה״ב

- המלצת המערכת: כל הכותרות 24/7

והגיעו הימים האחרונים. ימים של ירידות, אבל ירידות שאפשר לעכל אותן. ירידות בהילוך שלישי, עד אתמול. אתמול רשם הנאסד"ק ירידה של 3.6%. זה מתואר בתקשורת הכלכלית האמריקאית כשבירה. אבל מי שהיה צמוד אתמול למסכים ראה קרבות קשים. שבירה וכניעה מתבטאות בנפילות חדות – הנאסד"ק יכול לרדת תוך דקות ב-3%-4%. היו ויהיו ימים כאלו. אבל אתמול הירידות היו מדורגות, הנאסד"ק איבד 1.8%, ורק אחרי 30 דקות זה הגיע ל-2%, ורק אחרי שעה זה הגיע ל-2.5%. הירידות אומנם הלכו והתעצמו, אבל לא היתה שבירה שבה האופטימיים נכנעו.

זה מעניין, כי יש קונים, יש עדיין אופטימיות, וזה למרות שהנשק של הפסימיים נראה כאמור הרבה יותר מרשים. אז איך זה שבינתיים לא ראינו שבירה גדולה? לא יודע. ייתכן, אגב, ששבירה גדולה תגיע. אבל אני יכול לנחש מאיפה האופטימיים שואבים את הכוח שלהם – מהמיקרו. שוק המניות הוא אוסף של חברות. המאקרו שמבטא את הסביבה הכלכלית כמובן משפיע, אבל בסופו של יום מנהל השקעות אמור לבחור מניות ספציפיות. הוא בוחר אותן לפי הציפיות - הרווח הצפוי של החברה. הוא מודד את הרווח הזה ביחס לרווח השנה, הוא מבין כמה החברה צפויה לצמוח, ובשלב הבא הוא בוחן אם התמחור של החברה מתאים לו.

הנה דוגמה – פייסבוק צפויה להרוויח השנה 12.4 דולר למניה ובשנה הבאה 14.6 דולר למניה. מחיר המניה ירד ל-187 דולר. מכפיל הרווח (שווי שוק חלקי רווח או – מחיר מניה חלקי רווח למניה) עומד על 12.8 לשנה הבאה ו-15 לשנה הנוכחית. פייסבוק אף פעם לא היתה כל כך זולה במונחי מכפילי רווח. זה בגלל הירידה הכללית בשווקים (כ-20% מהשיא) ובגלל בעיות ספציפיות של פייסבוק – צמיחה נמוכה ביחס לעבר – צמיחה צפויה בהכנסות של 12% השנה לעומת 2021 (נמוך מהערכות קודמות) וצמיחה צפויה של כ-17% בין 2022 ל-2023 כאשר ההכנסות הצפויות ב-2023 יסתכמו ב-154.9 מיליארד דולר, לעומת 132.4 מיליארד דולר ב-2022. על התחזיות האלו חתומים עשרות רבות של אנליסטים, כלומר זאת הערכת השוק נכון לעכשיו.

- הסנאט הארגנטינאי אישר את תקציב 2026: הישג פוליטי ראשון למיליי מאז הבחירות

- מייקל ברי חוזר להמר נגד השוק: "בועת ה-AI מזכירה את הדוט-קום"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שהונפקה, זינקה כמעט 400% ונופלת היום ב-60%

פייסבוק מעולם לא היתה לכאורה זולה יותר

ההערכה הזו יכולה להשתנות, אבל יושב לו מנהל השקעות בכיר בגוף השקעות ושואל את עצמו – "לקנות או לא לקנות". הוא נזכר שבשנתיים האחרונות כל פעם שהוא התלבט הוא פספס את השוק, אז הוא קונה. הוא קונה לתוך הירידות, זה אמיץ, אבל מבחינתו – המיקרו מנצח את המאקרו. השאלה הגדולה ולאף אחד אין בשלב הזה תובנות – האם המאקרו יחלחל למיקרו ובאיזה אופן?

פייסבוק אומנם נראית זולה אופטית, אבל האם כל המסביב ישפיע עליה ויגרום לכך שהצמיחה שלה תרד מדרגה? בהחלט יכול להיות. אם מונעים מפייסבוק להיות ברוסיה, זה איבוד קהל, אם מונעים תקשורת בווטסאפ וכניסה לאינסטגרם, זה יזיק למספרים של פייסבוק. אומנם חברות טכנולוגיה יחסית פחות פגיעות מנתוני מאקרו וממצב גיאופוליטי מאשר חברות מסורתיות-תפעוליות, אבל גם בהן זה יכול לפגוע. והפגיעה בהן עלולה להתגלגל למכה קשה יותר במחיר המניה. וול סטריט מתמחרת בעיקר צמיחה. השווי של חברות הטכנולוגיה לא נובע לרוב מהרווחים שלהן בפועל אלא ממה שיהיה בהמשך (אגב, פייסבוק דווקא לא חברת צמיחה קלאסית, היא הפכה לסוג של חברה היברידית, אפילו מוטה יותר לחברת ערך), וכל פיפס של אחוז בצמיחה קדימה מוחק שווי משמעותי. חברה שתדווח על ירידה בצמיחה מ-10% ל-5% תאבד משווייה עשרות אחוזים. למה ללכת רחוק – זה מה שקרה לפייסבוק – ירידה מצמיחה של כ-17%-18% לקצב של כ-12% הורידה את המניה ביום אחד ב-27% (מחיקת הערך היומית הגדולה בהיסטוריה – 240 מיליארד דולר).

ולכן, השאלה הגדולה היא איך האירועים בעולם ישפיעו על הצמיחה של החברות בוול סטריט ושאלה מקבילה היא איך האירועים ישפיעו על הצמיחה העולמית, כי הרי הצמיחה העולמית היא בעצם החיבור של הצמיחה של הכל, לרבות הפירמות.

האופטימיים כנראה לא הגיעו לשאלה הזו או שהם סבורים שהצמיחה לא תחלחל משמעותית לציפיות העתידיות של הפירמות. הפסימיים סבורים שזה יחלחל. כאן נמצא הקרב האמיתי. זה קרב קשה, האופטימיים לא נשברים והם גם מנפנפים במשבר המשמעותי הקודם בשוקי המניות – התפרצות הקורונה – היתה ירידה, אפילו מפולת, אבל מעז יצא מתוק והשווקים תיקנו במהרה ושברו שיאים. המאקרו אומנם היה חלש בתקופת הקורונה, אבל הצרכנים החזירו את הירידה בצמיחה בריבית דריבית – הם יצאו מהמשבר עם תיאבון עז לקניות. הצמיחה אחרי הקורונה תיקנה את הירידה בעת הקורונה. "ואם כך" – טוענים האופטימיים, "גם אם תהיה ירידה בצמיחה, תוך זמן קצר יסתכלו אל מעבר למשבר ויראו חזרה לצמיחה. לכן לא שווה להיות בחוץ, אולי ההיפך. למצוא הזדמנויות".

אף אחד לא יודע באמת מה יהיה. אף אחד לא יודע אם זה העיתוי לקנות או למכור. יצא לנו לפגוע לפני מספר חודשים (לקוות לטוב להיערך לרע), אבל כמובן שיכולנו גם לפספס. מי שמשקיע לטווח ארוך, צריך שלא להיות מושפע מהמשבר הנוכחי, מי שמשקיע לזמן קצר הוא מלכתחילה מהמר. אחרים שמשקיעים בלי לדעת לכמה זמן, צריכים לעשות חושבים ולהעריך את יכולת הספיגה שלהם. אולי הם לא יזדקקו לה, אבל היא תמיד צריכה להילקח בחשבון.

צריך גם להפנים שלמרות הכל, אנחנו בסה"כ 20% מתחת לשיא בנאסד"ק. ביתר המדדים, קצת מעל 10% מהשיא. זה לא ביג דיל, בשלב הזה מדובר בתיקון. בארץ, מצבנו יחסית עדיין טוב מאוד ביחס לעולם. אז אולי חטפתם מכה, אבל בשלב הזה היא לא גדולה.

הנתון הכי חשוב לשווקים הפיננסיים

אז כל אחד צריך להחליט באיזה צד הוא – אופטימי או פסימי, וצריך גם להסתכל על המספר שכנראה יקבע הכל. ריבית, מלחמה, רוסיה, נפט, אינפלציה – כל הגורמים האלו מתנקזים כאמור לציפיות של הפירמות ומשפיעים או עלולים להשפיע על הצמיחה. מבין כל הפירמות יש פירמה אחת שהיא מעל כולן וגם כעת היא די חסינה – אפל, שירדה 11% בלבד מהשיא. מבין כל המספרים של אפל המספר הכי חשוב הוא שיעור הצמיחה.

נכון שאפל לא הענקית היחידה וגם אמזון וגוגל הן גורילות על, אבל אפל זאת אפל. אפל צפויה ב-2022 למכור ב-395.6 מיליארד דולר – צמיחה של 8.2% ביחס ל-2021. היא צפויה להרוויח 6.16 דולר למניה. המניה נסחרת ב-159 דולר, מדובר במכפיל רווח של 26 לשנה הנוכחית. בשנה הבאה על פי התחזיות (ויש עשרות רבות של אנליסטים שמעריכים), החברה תרוויח 6.57 דולר למניה על 418 מיליארד דולר – מדובר בצמיחה בהכנסות של 5.6% בלבד. כל זעזוע בצמיחה של אפל יציף את השאלה אם היא חברת צמיחה או חברת ערך. חברה מדהימה, הכי מדהימה בעולם, אבל ככל שאתה גדול יותר כך קשה יותר לצמוח, בטח כשהסביבה מקשה. אפל היא הפָנים של השווקים הפיננסיים. היא מחזיקה מעמד כמו סלע בתקופה האחרונה. אם משהו יחלחל אליה, זה עלול לסמן את השבירה הגדולה של השוק.

כתבות אחרונות של אבישי עובדיה:

>> קוויק צפויה לזנק היום, האם הפעם זה אמיתי?

>> יינות ביתן - הסיפור האמיתי: קרפור היא מסך עשן למצב הבעייתי של הרשת

- 18.מעניין מאוד. תודה. (ל"ת)הקורא 11/03/2022 01:59הגב לתגובה זו

- 17.יוס 09/03/2022 23:04הגב לתגובה זובתחושה שלי - מה שהיה הוא לא מה שיהיה. תחילת נפילת המערב כולל ארה"ב, הפסדים בשוקי המניות לאורך זמן, דווקא בגלל שכולם בטוחים שהמניות יחזרו לעלות, דווקא בגלל זה התחושות שלי הפוכות

- 16.שי 09/03/2022 00:15הגב לתגובה זומה יהיה לכל המשקיעים אם הבורסה תיפול חזק? אם כל הכלכלה תתרסק? אפל ופייסבוק מניות ברזל? הן יכולות להיעלם מחר!!! ממתי לשחק באיזה משחק מטופש בנייד יותר חשוב וקודם לחיטה ולחימום בחורף? חצי מהבורסה זה חברות פנאי שלא באמת צריך אותם בחיים וכנראה היינו מסתדרים יופי בלעדיהן. כל הסיפור הוא שמכרו לנו שאי אפשר בלי... אפשר ואפשר.

- 15.שף וקוסם 08/03/2022 21:33הגב לתגובה זוהיום. עד 7 שבועות לאחר מכן היא תעלם מההסטוריה..

- 14.יובי 08/03/2022 15:14הגב לתגובה זואמרתה את כל האמת בפנים!!! דרך אגב אני אופטימי :)

- מה זה אמרתה? (ל"ת)HEY U 08/03/2022 21:34הגב לתגובה זו

- 13.משקיע 08/03/2022 13:55הגב לתגובה זוהמון מניות בארה"ב התרסקו בעוצמה אדירה - תבדקו לבד: BA TSLA BABA TEVA PYPL ועוד אלפי חברות קרסו אנו קרובים לתחתית ובתנאי שתהיה רגיעה כל שהיא עם פוטין השטן שמסכן את שלום העולם.

- אנו רחוקים 93% עד לתחתית ומשם ריסוק טוטאלי. (ל"ת)למשקיע במבי 08/03/2022 21:36הגב לתגובה זו

- 12..... 08/03/2022 13:26הגב לתגובה זויודע שכשהשווקים בירידות וכשיש דם ברחובות זאת ההזדמנות הכי טובה לרווחים הכי גבוהים..אני מתחיל לקנות ומשאיר בצד למקרה שהשוק ירד עוד 10%-15%מי שמשקיע לטווח ארוך וינהג ככה יראה בעתיד רווחים הרבה יותר גדולים

- לקושקוש 08/03/2022 21:43הגב לתגובה זווהגופים הפסידו רוב או כל כספם. מצגת השקר כאילו לטווח ארוך תמיד מרוויחים זה הבל ורעות רוח.. 90 אחוז מהחברות תהיינה ברגרסיה קשה או שתעלמנה לחלוטין...והפעם המקרה אף יותר גרוע..עשרת החברות בלון שסחבו את השווקים מעלה בפארש...אם בכלל תהיינה קיימות..הן תהיינה במחיר שחותר למגע עם 0(אפס)!!!!!!

- למקושקש 10/03/2022 00:12איפה הלכת.. טווח ארוך כוונה לטווח של 10 עד 25 שנה, כמובן שהכל בהתאם לשינויים בצריכה, בכלכלה, טכנולוגיה וההתפתחות האנושית, אבל אם לצורך העניין תשקיע במחקות מדד תקופות כאלה הן תקופות טובות להתחיל לאסוף

- 11.הדלק של העליות זה כמות הכסף האדירה שהזרים הפד , לכן די ברור הוא שמה שהיה הוא לא מה שיהייה , אנחנו נכנסים לתקופה של ירידות חדות מאוד הן במניות והן בנדל"ן. (ל"ת)זה רק תחילת הירידות 08/03/2022 13:25הגב לתגובה זו

- בכל סוגי האגח והסחורות והנדלן...העולם הולך לכאוס נוראי. (ל"ת)וגם 08/03/2022 21:44הגב לתגובה זו

- 10.סמי 08/03/2022 12:47הגב לתגובה זוהמומ עם רוסיה נדון לכשלון פוטין זה רק אלימות וכח המלחמה צפויה לעלות מדרגה לכן הבורסות לא יוכלו לתקן למעלה כל זמן שאין וודאות לכיוון של סיום הלחימה. בלי קשר לאיכות החברות, אנשים בפאניקה והם מוכרים וחוזרים למזומן חוסר הוודאות פשוט גדול מדי והסיכון להפסיד עולה כל הזמן לכן הירידות

- 9.משקיע 08/03/2022 12:16הגב לתגובה זותוצאות בודקים במבחן הזמן של שנים , וזו עובדה שהשקעה לטווח ארוך תמיד עובדת.

- 8.יפה נאמר (ל"ת)אקבולבול 08/03/2022 10:42הגב לתגובה זו

- 7.קראתי פעמיים - כתב משובח (ל"ת)מנחם 08/03/2022 10:33הגב לתגובה זו

- 6.משקיע קטן 08/03/2022 10:10הגב לתגובה זוהאסטרטגיה שלי זה להשקיע לטווח אורך... הרי הכל על הנייר, רווחים והפסדים נמדדים ביום שמוכרים את האחזקות. לא ממליץ כלום רק רשמתי את דעתי.

- HEY U 08/03/2022 13:25הגב לתגובה זולא הוא מה שיהיה...העתיד שחור משחור...אלפי חברות כולל המנופחות שהובילוט את העולם בכחש מעלה...לא תהיינה קיימות בשנים קדימה..

- 5.מבין2 08/03/2022 10:03הגב לתגובה זוובחודשים הקרובים ירידות

- 4.יוסי ק 08/03/2022 10:01הגב לתגובה זופעם מוביל האחד ופעם השני.

- הגדולים עושים סיבוב כרגיל, הקטנים יפסידו (ל"ת)סמי 08/03/2022 12:48הגב לתגובה זו

- 3.מעניין (ל"ת)דניאל 08/03/2022 09:47הגב לתגובה זו

- 2.איציק 08/03/2022 09:32הגב לתגובה זובשנת 2020 בעת הנפילות הפד נחלץ לעזרה והזרים טריליונים לשוק, לא בטוח שהפעם הוא יכול לחזור על התרגיל נזה

- F.R הוא במצב גרוע בהרבה מסוס מת!!! (ל"ת)איצ 08/03/2022 13:25הגב לתגובה זו

- סמי 08/03/2022 12:51הגב לתגובה זופוטין תכנן הכל, כולל העיתוי הוא יודע שלפד נגמר הנשק ושכל מהלך כלכלי של סנקציות יפגע בכלכלות של המערב (גם של סין) לכן הוא לא חושש, הוא דיקטטור מצידו שהעם שלו יסבול, המערב לא מסוגל לסבול הוא בנה תוכנית מסודרת ולקח בחשבון את כל התרחישים, אבל כנראה לא בהיקפי הסנקציות בפועל עדיין הוא דיקטטור, הוא לא יכול לוותר ופשוט לסגת, הוא חייב תמונת נצחון ואת כיבוש קייב לכן לא משנה מה - הוא יהרוס את קייב, השאלה רק כמה אנשים יהרגו בדרך ואותו זה לא ממש מעניין הוא יקריב גם עשרות אלפי חיילים בשביל זה

- 1.מספיק לקשקש-המצב גרוע-מלחמה ואינפלציה של נגמרת (ל"ת)יוסי 08/03/2022 09:29הגב לתגובה זו

- קיסוס 08/03/2022 13:28הגב לתגובה זוהמלחמה והאינפלציה..יש עוד אלפי פרמטרים שהם שחורים משחור..

וול סטריט, Photo by Keenan

וול סטריט, Photo by Keenanוול-סטריט בדרך לסיים את 2025 בשיא - מה האנליסטים צופים?

שוק המניות האמריקאי מתקרב לסיום 2025 כשהוא בשיאים היסטוריים, והציפייה בקרב המשקיעים היא לנעילה חיובית של השנה. המדדים המובילים נסחרים סמוך לרמות שיא, לאחר שהתאוששו מתנודתיות מוקדמת יותר בדצמבר, שנבעה בעיקר מחולשה במניות הטכנולוגיה על רקע חששות מהיקף ההשקעות בבינה מלאכותית.

מדד S&P 500 רשם שיא חדש לפני חג המולד, והוא נמצא במרחק של כ־1% בלבד מרמת 7,000 נקודות, רף סמלי שמעולם לא נפרץ. אם המגמה הנוכחית תימשך, זה יהיה החודש השמיני ברציפות של עליות במדד, רצף העליות החודשי הארוך ביותר מאז השנים 2017–2018. גם מדד נאסד"ק, המוטה לטכנולוגיה, מסכם שנה חזקה עם עלייה דו־ספרתית.

מדיניות הפד במוקד

על רקע סיום השנה, תשומת הלב של השווקים מופנית בעיקר למדיניות הפדרל ריזרב. הבנק המרכזי הוריד את הריבית המצטברת ב־75 נקודות בסיס בשלושת ישיבותיו האחרונות, לרמה של 3.50%–3.75%, אך ההחלטה האחרונה התקבלה ברוב דחוק, והתחזיות של חברי הוועדה לגבי המשך השנה הקרובה אינן אחידות. פרסום פרוטוקול הישיבה הקרובה עשוי לשפוך אור על חילוקי הדעות בתוך הבנק.

נושא נוסף שמרחף מעל השווקים הוא זהות יו"ר הפד הבא. כהונתו של ג'רום פאוול מסתיימת במאי, והמשקיעים ממתינים להודעת הנשיא דונלד טראמפ על מועמדותו להחלפה. כל רמז להחלטה צפוי להשפיע על המסחר בטווח הקצר, במיוחד בתקופה של נזילות נמוכה.

- נייקי עולה 2%, אינטל יורדת 3% ומהי המגמה בחוזים?

- התמ״ג עלה 4.3% בניגוד לציפיות

- המלצת המערכת: כל הכותרות 24/7

למרות העליות במדדים, הרכב העליות בשוק השתנה בחודשים האחרונים. מניות הטכנולוגיה, שהיו המנוע המרכזי של העליות בשנים האחרונות, רשמו ביצועי חסר מאז נובמבר, בעוד שסקטורים אחרים תפסו את מקומן כמובילי השוק. מניות פיננסים, תחבורה, בריאות וחברות קטנות הציגו תשואות עודפות, תופעה שבוול-סטריט מגדירים כרוטציה של משקיעים לעבר תחומים שבהם רמות התמחור נמוכות יחסית והחשיפה לסיכונים בענף הטכנולוגיה מוגבלת יותר.

טראמפ ומאסק (X)

טראמפ ומאסק (X)מי אנשי השנה שלי בוול סטריט?

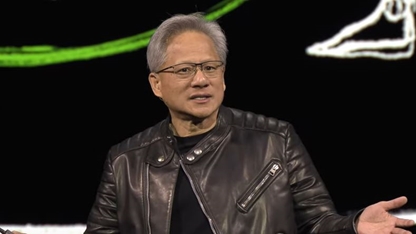

כרגיל עם סיומה של השנה האזרחית, מגיע מבול הערכות לגבי "איש השנה" בוול סטריט, מי השפיע הכי הרבה על התנהגות השוק וכיכב הכי הרבה בכותרות. ברשימה שלי זו השלישייה המנצחת: נשיא ארה"ב דונלד טראמפ, אילון מאסק וג'נסן הואנג, מנכ"ל ומייסד אנבידיה שהוביל את מהפכת ה-AI

"אנחנו אוהבים לחשוב שהבאנו חדשנות לעסקי החדשות, אבל יש דברים שאי אפשר להמציא מחדש וסקירת סוף השנה היא אחד מהם," כתבה ליז הופמן, עורכת Semafore ולשעבר עיתונאית בכירה בניו יורק טיימס. ברוח צנועה זו, הופמן מונה את תשעת הסיפורים העסקיים הגדולים לשנת 2025, ביניהם היווצרות בועת ה-AI, הקפיטליזם המדיני של הנשיא טראמפ, התפתחות כלכלת הקזינו ועוד. אזקק מכאן את הסיפורים הגדולים שלהם יש אימפאקט משמעותי על השוק גם השנה וגם לשנים הבאות.

ראשית כל, נראה כי למרות אופן הדיבור שלו, המדיניות של טראמפ בכול התחומים מצליחה, כאשר לדעתי הטענה הזו תאומת יותר במהלך שנת 2026 שעומדת בפתח וגם במזרח התיכון. טראמפ הוא ללא ספק האדם המשפיע ביותר על העולם הכלכלי שוול סטריט בתוכו.

הופמן מדייקת כשהיא כותבת כי "המכסים של הנשיא דונלד טראמפ היו או תיקון הכרחי לשנים של מדיניות סחר קלוקלת או מס מיותר ומעוות שוק על האמריקאים. מה שהם לא היו, להפתעתם של כלכלנים ומשקיעים רבים שציפו לכך, זה אסון כלכלי. עסקים הסתגלו, המחירים עלו מעט, ומנהלים, שקראו נכון את הקהל, מיהרו לעצב מחדש את סדרי העדיפויות שלהם כביטחון לאומי. "יום השחרור" (השם שהעניק טראמפ ליום הטלת המכסים) היה מטח הפתיחה של שכתוב גורף של המדיניות הכלכלית של ארה"ב, שראה את הממשלה מפנה משאבי מדינה הן לתעשיות לאומיות חיוניות והן למופעי צד שהעשירו את המעגל הפנימי של הנשיא. גם הרפובליקנים וגם הדמוקרטים עוסקים כעת בבחירת מנצחים ומפסידים ודוחפים את ארה"ב לעבר מודל ממשלתי שמדינות אחרות, בעיקר באסיה ובמזרח התיכון, מתרחקות ממנו".

- טראמפ: אם השווקים חזקים יו״ר הפד צריך להוריד ריבית

- טראמפ מתקרב להכרעה על יו״ר הפד הבא ודורש ריבית נמוכה בהרבה

- המלצת המערכת: כל הכותרות 24/7

עם אילון מאסק וג'נסן הואנג הסיפור הוא שונה וסנסציוני, מאחר והשניים הללו משנים את העולם באמצעות מהפכת הטכנולוגיה. הואנג, יליד טייוואן שהיגר לארה"ב, סיים את לימודיו באוניברסיטת סטאנפורד והקים את אנבידיה ב-1993 אותה הוא מוביל מאז. הוא הצליח למזג את הבינה המלאכותית לתעשייה, הרבה קודם לתחזיות ושינה לחלוטין את כלכלת העולם. אין שום ספק שהתואר "הארכיטקט של ה-AI" שניתן לו ע"י מגזין Time מוצדק וכך גם הערך המטורף שהשוק מעניק לחברה שלו. כל זה ללא קשר להחלטה שלו להקים מרכז פיתוח בישראל, החלטה שמלמדת אותנו גם לקח, לפיו אם נפסיק להתעסק או לבכות על מר גורלנו ובמקום זאת נמשיך בדרך שהתוו מנהיגי הציונות, מבלי לחשוד בכל אחד שהוא נגדנו, אז המילים "אור לגויים" לא יהוו סיסמה בלבד, אלא הן יהיו למציאות.