למה המלחמה כל כך מפחידה את המשקיעים ואיך היא משפיעה על המניות?

מתחילת שנת 2022 אין שקט בשווקים. ביום המסחר הראשון של השנה ה-S&P 500 עוד שבר את שיא כל הזמנים פעם נוספת, לאחר שעשה זאת מעל 70 פעם בשנת 2021, אך מאז הוא הולך מדחי אל דחי, וכעת הוא רחוק כבר 13% מאותו שיא נשכח, וחזרה אל השיא לא נראית בינתיים באופק. בכל זאת כדאי לשים את הירידות האחרונות בפרופורציות ולזכור שגם אחרי הירידות האחרונות השוק נמצא עדיין גבוה מאוד היסטורית, וחזר רק שנה אחרונה, לרמות של מרץ 2021. מדדי קייפ של חתן פרס נובל רוברט שילר וכן המדד המיוחס לבאפט מראים כי מבחינה פונדמנטלית השוק עדיין יקר.

הסיבות לפסימיות בשווקים התחלפו. אם בתחילת השנה השיח בשוק ההון הגלובלי התרכז סביב נושא האינפלציה והריבית, כעת עיקר החשש הוא מהמלחמה באוקראינה וממחירי האנרגיה והסחורות. שני הנושאים כמובן קשורים זה בזה. המלחמה הגיעה בעיתוי גרוע במיוחד, כאשר נתוני האינפלציה גבוהים גם כך עקב מגוון בעיות, החל מבעיות היצע בגלל שרשרת האספקה, ועד בעיות ביקוש עקב התעוררות הביקושים לאחר ההתאוששות מהקורונה. כך לדוגמה מחיר הנפט זינק ב-50% עוד לפני שהמתיחות התגברה, והאינפלציה בחודש ינואר בארצות הברית הגיעה ל-7.5%. כך גם מחירי המזון עלו בהיקף שנתי של 20% עוד לפני פרוץ המלחמה.

התפרצות המלחמה הביאה להחמרת החששות הנוכחיים, וכעת נראה שהתרחיש הגרוע ביותר הוא זה שקורה בפועל. לפני המלחמה דיברו על ההשפעה שתהיה לה לו תפרוץ על מחירי הנפט והסחורות, והתוצאה בפועל גרועה בהרבה. תחזית של 120 דולר לחבית הייתה נראית מופרכת, אבל הנפט כמעט נגע ב-140 אתמול. דיברו על זינוק במחיר החיטה, אבל לא ציפו ליום שישי רצוף של הפעלת מנתקי זרם בבורסה בשיקגו עקב קפיצה יומית מקסימלית. כך גם במחירי שאר הסחורות שמזנקים לשיאים היסטוריים.

כמה מן הסוחרים אולי אף קיוו בסתר ליבם שהמלחמה תסתיים מהר, אולי לא תהיה יותר אוקראינה ונוכל לחזור לסחור ב'נחת'. אבל האוקראינים מתעקשים להמשיך להתקיים ונאבקים בגבורה על עצמאותם, והמלחמה מתארכת. התארכות המלחמה והלחץ בדעת הקהל מחייב את מקבלי ההחלטות במערב להחמיר את הסנקציות, שבסופו של דבר עלולות להוביל לניתוק כולל מהגז והנפט הרוסי, תרחיש שד"ר עמית מור, מומחה לאנרגיה, כינה "תרחיש יום הדין" שעלול להקפיץ את מחיר הנפט אפילו עד 200 דולר לחבית, כששר החוץ הרוסי דיבר אתמול אף על 300 דולר לחבית.

- ארדואן לפוטין: איסטנבול מוכנה לתווך בין רוסיה לאוקראינה

- המספר היומי - 180 אלף דולר. מי מקבלת את הסכום הזה ועבור מה?

- המלצת המערכת: כל הכותרות 24/7

איך כל זה משפיע בסופו של דבר על מחיר המניה של חברה מסוימת? ממה חוששים כל כך בשווקים, כשימים עם נפילות של 2% ו-3% במדדים הופכים להיות שכיחים יותר ויותר? התשובה מתמצית במילה אחת: צמיחה.

מחיר המניה של כל חברה משקף לא רק את מה שהיא הרוויחה עד עכשיו, אלא גם, ובעיקר, את הציפיות החיוביות או השליליות לגבי עתידה. כמה היא עוד עתידה ליצר בהמשך? האם היא תמשיך להרוויח ותגדיל את רווחיה או לא? במרץ לפני שנתיים בשיא משבר הקורונה, שוקי המניות נכנסו לדיכאון עמוק, כשהיו בטוחים שהקורונה הולכת לפגוע בכלכלת העולם בצורה חריפה ולטווח ארוך. באותם ימים המדדים נפלו לא בגלל שבאותו חודש נמכרו פחות אייפונים או כי גוגל מכרה אולי פחות פרסומות, אלא בגלל שהציפיות היו שהצמיחה החזקה שאיפיינה את החברות השונות תיפגע באופן דרסטי ולאורך זמן.

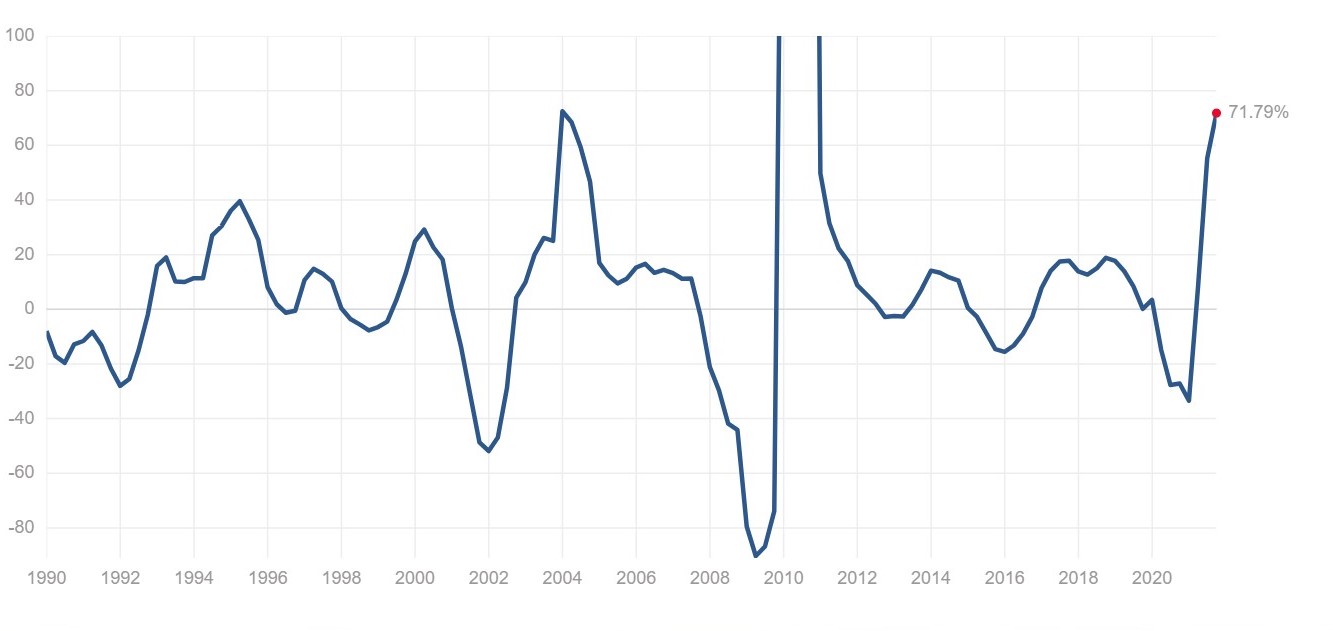

לצורך העניין, נבחן את המגמות השונות של מדד ה-SP500 שמהווה מעין בנצ'מרק של שוק המניות האמריקאי, שבתורו משפיע על כל העולם. הגרף הבא מראה את הצמיחה השנתית במכירות של מניות המדד:

- הסנאט הארגנטינאי אישר את תקציב 2026: הישג פוליטי ראשון למיליי מאז הבחירות

- מייקל ברי חוזר להמר נגד השוק: "בועת ה-AI מזכירה את הדוט-קום"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שהונפקה, זינקה כמעט 400% ונופלת היום ב-60%

המכירות אכן נפגעו באופן משמעותי בשנות הקורונה והראו צמיחה שלילית, כלומר ירידה במכירות, אולם התאוששות היא חזקה ומשמעותית, וכעת הצמיחה השנתית במכירות של חברות המדד הגיעה ל-72%.

המכירות אכן נפגעו באופן משמעותי בשנות הקורונה והראו צמיחה שלילית, כלומר ירידה במכירות, אולם התאוששות היא חזקה ומשמעותית, וכעת הצמיחה השנתית במכירות של חברות המדד הגיעה ל-72%.

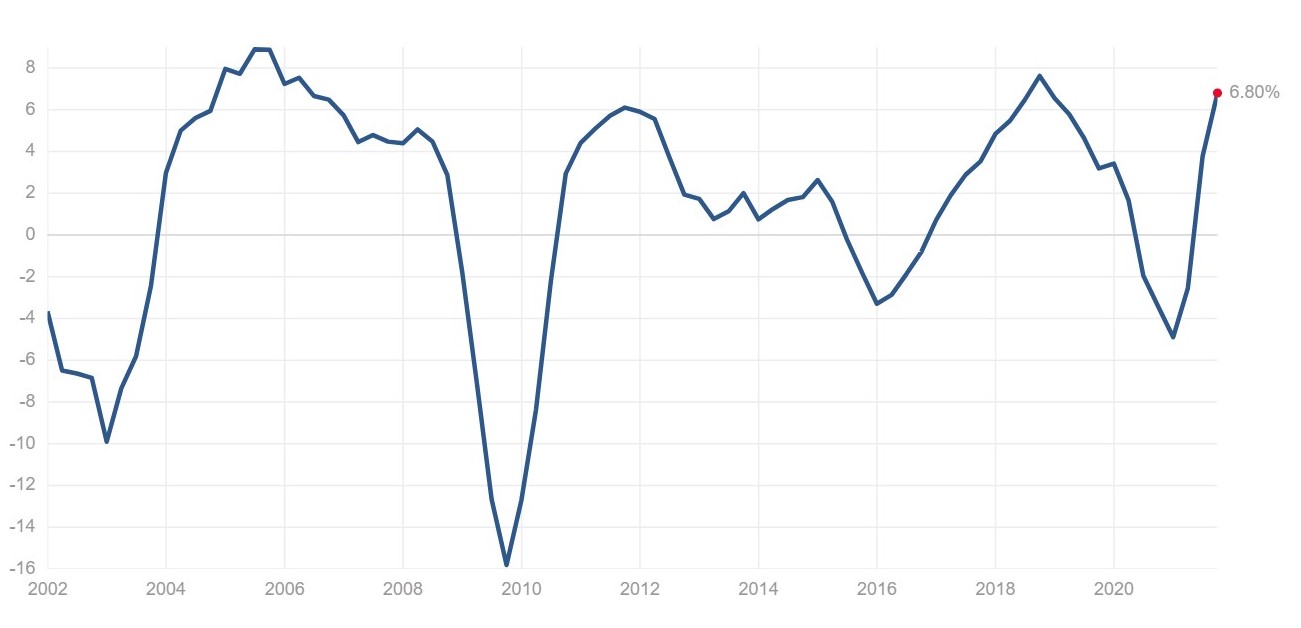

מגמה דומה ניתן לראות כמובן גם בגרף הרווחים:

רווחי חברות המדד ירדו בתקופת הקורונה באופן משמעותי, אך חזרו להתאושש באופן מרשים עם החזרה לשיגרה.

מדוע הגרפים כעת עדיין למעלה?

בשלב זה שני הגרפים עוד לא מראים שינוי כיוון כלשהו, כיון שהכנסות ורווחי החברות טרם נפגעו, אך השוק כבר חוזה את המשך מהלך העניינים. עליית מחירי הסחורות והאנרגיה תביא לאינפלציה שתפגע ביכולת הצרכנים להמשיך לצרוך ותוריד את רווחי החברות. במקביל העלייה באינפלציה תחייב את הבנקים המרכזיים להעלות ריבית כדי שזו לא תצא משליטה, מה שיפגע ביכולת החברות לגייס חוב במחירים זולים - והנה שוב פגיעה ברווחים. כמו כן יפגעו הלוואות לצרכנים (קניית בית, מכוניות וכו'), ושוב - תפגענה ההכנסות.

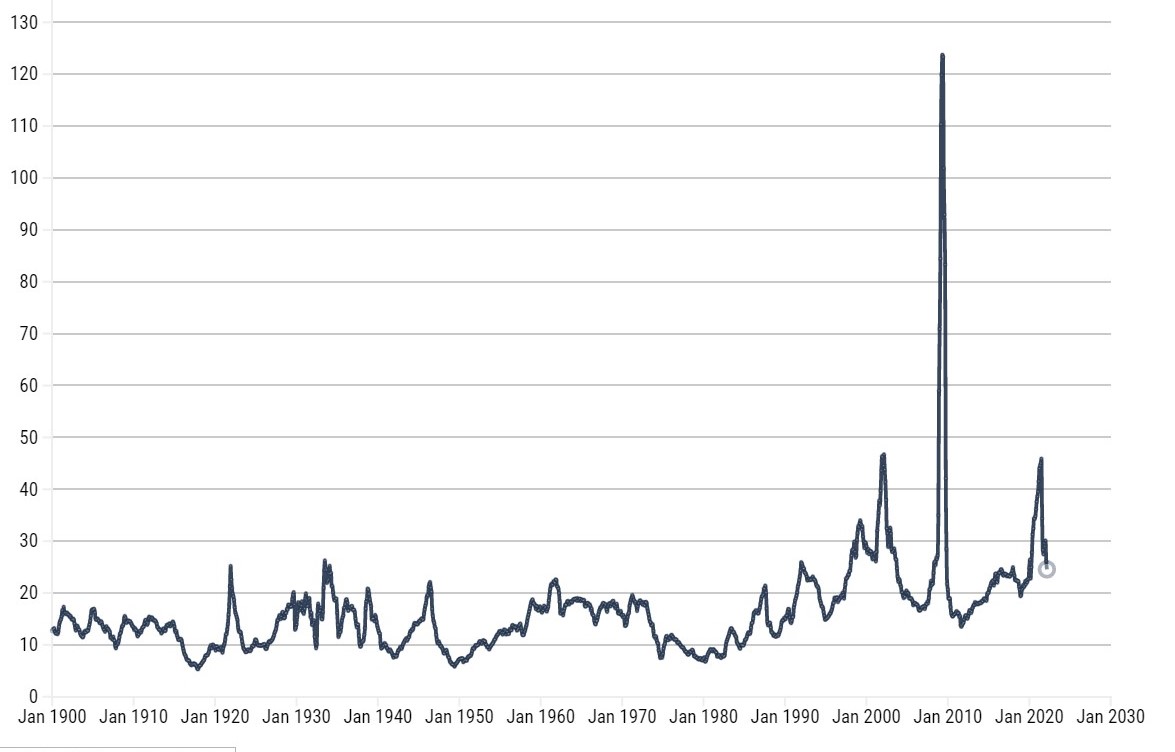

כלומר, השוק צופה את הפיתול הבא בשני הגרפים הללו. התופעה משתקפת בגרף נוסף - מכפיל הרווח ההיסטורי: מכפיל הרווח משקף את השווי שנותן השוק לחברות ביחס לרווחים שהן מייצרות. כאשר חברה מרוויחה יותר שווי השוק שלה נוטה לעלות בהתאמה. עלייה במכפיל הרווח משמעותה שהשוק צופה שרווחי החברות יצמחו בעתיד יותר מהר מאשר כיום, לכן כבר עכשיו השוק מוכן לתת שווי גבוה יותר לחברה. (אם כבר כעת החברות מרוויחות יותר, אז שווי השוק של החברה היה עולה, אך המכפיל היה נשאר אותו דבר).

כשמכפיל הרווח יורד המשמעות היא כמובן הפוכה - שהשוק מצפה לירידה בהכנסות וברווחים של החברות. לכן מכפילי הרווח תמיד מקדימים את הביצועים בפועל, ומשקפים את ציפיות השוק ביחס לעתיד החברה:

שוק ההון מקדים את הכלכלה הריאלית - לטוב ולרע

אם נתמקד בחלק האחרון של הגרף, ניתן לראות את העלייה החדה במכפיל הרווח של המדד עם ההתאוששות ממשבר הקורונה, אז המכפיל של המדד התקרב ל-50. המשקיעים היו אופטימיים וראו בעיני רוחם את רווחי החברות מטפסים באופן שיצדיק את השווי הגבוה שהעניקו למניות. אך עם תחילת 2022 המגמה משתנה בבת אחת ומכפיל הרווח נמצא בירידה חדה, למרות שהחששות טרם באו לידי ביטוי בדוחות החברות - שוק ההון תמיד מקדים את הכלכלה הריאלית, הציפיות לעתיד מזיזות את השווקים כבר היום.

נתוני המאקרו הקרובים כנראה יהיו עוד יותר קשים - אבל כפי שקורה בדרך כלל בשוק ההון, בטווח הארוך הבורסה עולה

כיוון שכל הדיון מתמקד בעתיד, והעתיד כמובן לא ידוע לאיש, אנו רואים תנודתיות גבוהה ומעין מניה דיפרסיה שמאפיינת שווקים בחוסר וודאות. כל ידיעה או התרחשות יכולים להקפיץ או לרסק את המדדים, אך הנתונים הקשיחים לא משקרים. מחירי הנפט אכן מגיעים לשיאים היסטוריים, נתוני האינפלציה שכבר פורסמו אכן גבוהים, ודי בוודאות יהיו גבוהים יותר עקב העליות האחרונות במחירי הסחורות והאנרגיה. אי אפשר לצפות את צעדי הבנקים המרכזיים, אך כל ההערכות בשוק הן שהעלאות ריבית כלשהו אכן יתרחשו. אין מנוס מהמסקנה שהכנסות ורווחי החברות ישנו כיוון לפחות בטווח של השנה הקרובה, ולכן מגיעה הירידה הנוכחית במכפילים.

- 2.תקראו את הסקירה של שחקן מעוף מאוד מדויקת וממש עושה סדר (ל"ת)קרן 08/03/2022 13:26הגב לתגובה זו

- 1.גאון של אמא קריאת הכתבה שלך בזבוז זמן חסר תכלית (ל"ת)אבו זיגזאג הלוך ושוב 08/03/2022 12:45הגב לתגובה זו

- פרופ' איצ 08/03/2022 15:34הגב לתגובה זולהבין מה הוא כותב ומתכוון אז אולי תרגע..

וול סטריט, Photo by Keenan

וול סטריט, Photo by Keenanוול-סטריט בדרך לסיים את 2025 בשיא - מה האנליסטים צופים?

שוק המניות האמריקאי מתקרב לסיום 2025 כשהוא בשיאים היסטוריים, והציפייה בקרב המשקיעים היא לנעילה חיובית של השנה. המדדים המובילים נסחרים סמוך לרמות שיא, לאחר שהתאוששו מתנודתיות מוקדמת יותר בדצמבר, שנבעה בעיקר מחולשה במניות הטכנולוגיה על רקע חששות מהיקף ההשקעות בבינה מלאכותית.

מדד S&P 500 רשם שיא חדש לפני חג המולד, והוא נמצא במרחק של כ־1% בלבד מרמת 7,000 נקודות, רף סמלי שמעולם לא נפרץ. אם המגמה הנוכחית תימשך, זה יהיה החודש השמיני ברציפות של עליות במדד, רצף העליות החודשי הארוך ביותר מאז השנים 2017–2018. גם מדד נאסד"ק, המוטה לטכנולוגיה, מסכם שנה חזקה עם עלייה דו־ספרתית.

מדיניות הפד במוקד

על רקע סיום השנה, תשומת הלב של השווקים מופנית בעיקר למדיניות הפדרל ריזרב. הבנק המרכזי הוריד את הריבית המצטברת ב־75 נקודות בסיס בשלושת ישיבותיו האחרונות, לרמה של 3.50%–3.75%, אך ההחלטה האחרונה התקבלה ברוב דחוק, והתחזיות של חברי הוועדה לגבי המשך השנה הקרובה אינן אחידות. פרסום פרוטוקול הישיבה הקרובה עשוי לשפוך אור על חילוקי הדעות בתוך הבנק.

נושא נוסף שמרחף מעל השווקים הוא זהות יו"ר הפד הבא. כהונתו של ג'רום פאוול מסתיימת במאי, והמשקיעים ממתינים להודעת הנשיא דונלד טראמפ על מועמדותו להחלפה. כל רמז להחלטה צפוי להשפיע על המסחר בטווח הקצר, במיוחד בתקופה של נזילות נמוכה.

- נייקי עולה 2%, אינטל יורדת 3% ומהי המגמה בחוזים?

- התמ״ג עלה 4.3% בניגוד לציפיות

- המלצת המערכת: כל הכותרות 24/7

למרות העליות במדדים, הרכב העליות בשוק השתנה בחודשים האחרונים. מניות הטכנולוגיה, שהיו המנוע המרכזי של העליות בשנים האחרונות, רשמו ביצועי חסר מאז נובמבר, בעוד שסקטורים אחרים תפסו את מקומן כמובילי השוק. מניות פיננסים, תחבורה, בריאות וחברות קטנות הציגו תשואות עודפות, תופעה שבוול-סטריט מגדירים כרוטציה של משקיעים לעבר תחומים שבהם רמות התמחור נמוכות יחסית והחשיפה לסיכונים בענף הטכנולוגיה מוגבלת יותר.

טראמפ ומאסק (X)

טראמפ ומאסק (X)מי אנשי השנה שלי בוול סטריט?

כרגיל עם סיומה של השנה האזרחית, מגיע מבול הערכות לגבי "איש השנה" בוול סטריט, מי השפיע הכי הרבה על התנהגות השוק וכיכב הכי הרבה בכותרות. ברשימה שלי זו השלישייה המנצחת: נשיא ארה"ב דונלד טראמפ, אילון מאסק וג'נסן הואנג, מנכ"ל ומייסד אנבידיה שהוביל את מהפכת ה-AI

"אנחנו אוהבים לחשוב שהבאנו חדשנות לעסקי החדשות, אבל יש דברים שאי אפשר להמציא מחדש וסקירת סוף השנה היא אחד מהם," כתבה ליז הופמן, עורכת Semafore ולשעבר עיתונאית בכירה בניו יורק טיימס. ברוח צנועה זו, הופמן מונה את תשעת הסיפורים העסקיים הגדולים לשנת 2025, ביניהם היווצרות בועת ה-AI, הקפיטליזם המדיני של הנשיא טראמפ, התפתחות כלכלת הקזינו ועוד. אזקק מכאן את הסיפורים הגדולים שלהם יש אימפאקט משמעותי על השוק גם השנה וגם לשנים הבאות.

ראשית כל, נראה כי למרות אופן הדיבור שלו, המדיניות של טראמפ בכול התחומים מצליחה, כאשר לדעתי הטענה הזו תאומת יותר במהלך שנת 2026 שעומדת בפתח וגם במזרח התיכון. טראמפ הוא ללא ספק האדם המשפיע ביותר על העולם הכלכלי שוול סטריט בתוכו.

הופמן מדייקת כשהיא כותבת כי "המכסים של הנשיא דונלד טראמפ היו או תיקון הכרחי לשנים של מדיניות סחר קלוקלת או מס מיותר ומעוות שוק על האמריקאים. מה שהם לא היו, להפתעתם של כלכלנים ומשקיעים רבים שציפו לכך, זה אסון כלכלי. עסקים הסתגלו, המחירים עלו מעט, ומנהלים, שקראו נכון את הקהל, מיהרו לעצב מחדש את סדרי העדיפויות שלהם כביטחון לאומי. "יום השחרור" (השם שהעניק טראמפ ליום הטלת המכסים) היה מטח הפתיחה של שכתוב גורף של המדיניות הכלכלית של ארה"ב, שראה את הממשלה מפנה משאבי מדינה הן לתעשיות לאומיות חיוניות והן למופעי צד שהעשירו את המעגל הפנימי של הנשיא. גם הרפובליקנים וגם הדמוקרטים עוסקים כעת בבחירת מנצחים ומפסידים ודוחפים את ארה"ב לעבר מודל ממשלתי שמדינות אחרות, בעיקר באסיה ובמזרח התיכון, מתרחקות ממנו".

- טראמפ: אם השווקים חזקים יו״ר הפד צריך להוריד ריבית

- טראמפ מתקרב להכרעה על יו״ר הפד הבא ודורש ריבית נמוכה בהרבה

- המלצת המערכת: כל הכותרות 24/7

עם אילון מאסק וג'נסן הואנג הסיפור הוא שונה וסנסציוני, מאחר והשניים הללו משנים את העולם באמצעות מהפכת הטכנולוגיה. הואנג, יליד טייוואן שהיגר לארה"ב, סיים את לימודיו באוניברסיטת סטאנפורד והקים את אנבידיה ב-1993 אותה הוא מוביל מאז. הוא הצליח למזג את הבינה המלאכותית לתעשייה, הרבה קודם לתחזיות ושינה לחלוטין את כלכלת העולם. אין שום ספק שהתואר "הארכיטקט של ה-AI" שניתן לו ע"י מגזין Time מוצדק וכך גם הערך המטורף שהשוק מעניק לחברה שלו. כל זה ללא קשר להחלטה שלו להקים מרכז פיתוח בישראל, החלטה שמלמדת אותנו גם לקח, לפיו אם נפסיק להתעסק או לבכות על מר גורלנו ובמקום זאת נמשיך בדרך שהתוו מנהיגי הציונות, מבלי לחשוד בכל אחד שהוא נגדנו, אז המילים "אור לגויים" לא יהוו סיסמה בלבד, אלא הן יהיו למציאות.