אוגווינד מסבירה התרסקות של 70% בשנה

חברת אוגווינד -1.29% שפיתחה מערכת תת קרקעית לאגירת אנרגיה באמצעות אוויר דחוס, מדווחת על תוצאות חלשות. בשלב הזה (מחצית ראשונה של 2021) היא היתה אמורה להיות במקום אחר. כשפסגות השקיעו 120 מיליון שקל לפני יותר משנה בחברה הזו במחיר כמעט כפול מהמחיר הנוכחי (רכשו בכ-80 שקל למניה, כעת 47 שקל), פסגות רשמה רווח מידי של עשרות מיליונים בזכות מתן אופציות בחבילה ("שוחד" האופציות) כשהכניסה של פסגות עצמה להשקעה, הזניקה את המניה למחיר של 125-130 שקל למניה. זה היה בלון. אולי היה לו סיכוי, אבל אחרי עלייה של מאות אחוזים מה לפסגות ולהשקעת חלל כזו? כתבנו על זה - וחטפנו ביקורת מכל עבר ואפילו איומים בתביעה. אבל מה לעשות, זה לא היה שווה 2.6 מיליארד שקל, גם לא 2 מיליארד שקל. בינתיים השווי ירד ל-1 מיליארד שקל.

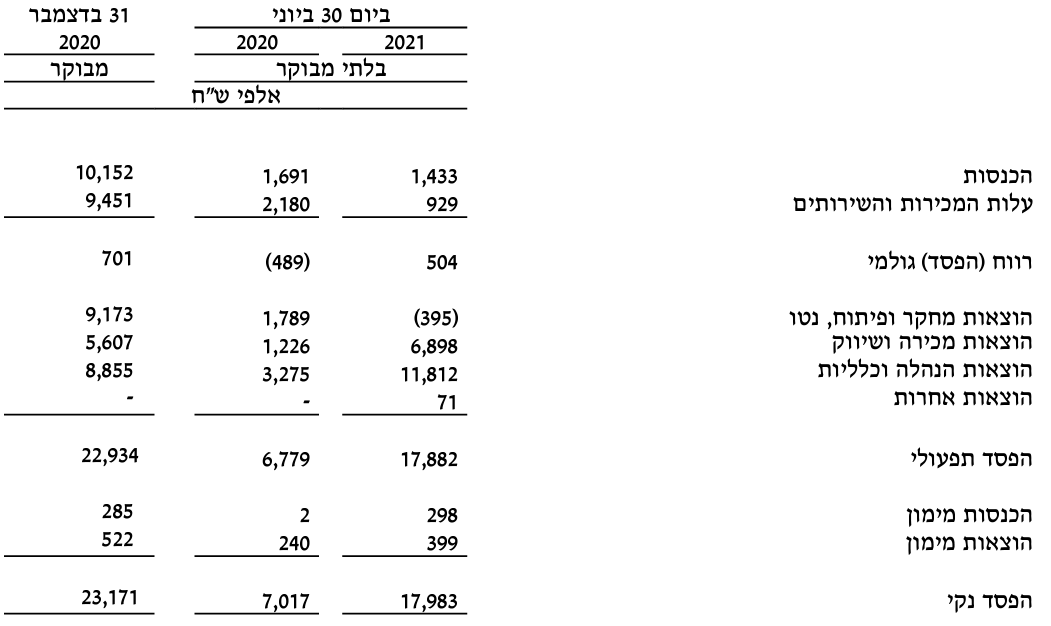

זה לא אומר שלא מדובר בחברה טובה, זה לא אומר שהחלום לא יכול להתגשם. זה אומר שהתמחור היה יקר, כמו שהיה גם בשורה של חברות נוספות. הדוחות הכספיים היום של אוגווינד חלשים - ההכנסות לא מתרוממות, ההפסדים גדולים. נכון, יש כסף בקופה. תודה לפסגות. אבל זה לא זה. הלוואי ויהיה מהפך, בינתיים הנהלת החברה בעיקר מסבירה איך היא הולכת להצליח בעתיד, וכמה הפוטנציאל גדול. אבל חברים מספיק לדבר - הגיע הזמן לספק קבלות. הסכמים משמעותיים, שת"פים משמעותיים. בכל זאת - אתם כבר לא חדשים בשכונה, תראו תוצאות. הכנסות של 1.4 מיליון שקל במחצית פחות מבתקופה המקבילה אשתקד הן אכזבה. יתרה מכך - מדובר על ירידה דרמטית של כ-80% ביחס למחצית השנייה של 2020 וכך צריך למדוד את התוצאות - הרי זאת חברת צמיחה.

לאחרונה עדכנה החברה את המשקיעים על גיבוש אסטרטגיה חדשה תחת היו"ר הנכנס גבי זליגסון. היא סיפרה הערכות לפיהן למוצר ההתייעלות האנרגטית שלהם שוק רלוונטי של 3.5 מיליארד דולר נכון ל-2021, ולמערכת האגירה יהיה שוק פוטנציאלי של 40 מיליארד דולר ב-2030.

- ה"תכנית אסטרטגית" של אוגווינד נחשפת: הנפקה בדיסקאונט למנהלים

- יפתח רון-טל: “אוגווינד משנה כיוון - מאוויר דחוס לפרויקטים של מאות מיליוני אירו באירופה”

- המלצת המערכת: כל הכותרות 24/7

מכירות מערכת ההתייעלות AirSmart נעשות בשני מודלים: מודל מכר (CapEx) בו גודל עסקה ממוצע הוא בין 250-350 אלף דולר בצד הסכמים נפרדים לתחזוקת מערכות ל-10-15 שנים; ומודל השתתפות ברווחים (OpEx) בו גודל עסקה ממוצעת הוא 1,000-1,250 אלף דולר לתקופה ממוצעת של 15 שנה. בהתחשב בהנחות אלה, מעריכה אוגווינד פוטנציאל שוק ב-2021 למוצר זה בהיקף 470 מיליון דולר בארצות הברית, 30 מיליון דולר בישראל, 258 מיליון דולר בגרמניה, 113 מיליון דולר באיטליה ו-48 מיליון דולר באנגליה.

הבשורה הגדולה לה מחכים בשוק מצד אוגווינד, היא מערכת אגירת החשמל באמצעות דחיסת אוויר. הפיתוח מיועד עבור צרכני שמל תעשייתיים ומסחריים ורשתות פרטיות או מרוחקות מרשת החשמל, וכן לשימוש עבור מתקני יצור אנרגיה מתחדשת שצריכים לאגור את החשמל המופקה. עוד מיועד המוצר לשמש תחליף לשדרוג תשתיות של רשת הולכת וחלוקת החשמל באזורי הפעילות.

גם כאן באוגווינד מדברים על שני מודלים של מכירה: מכירה קפיטלית עבור פרוייקטים בהיקף טיפוסי של 20 מגה-וואט הספק (ואגירה בהיקף של 80 מגה-וואט שעה) במחיר משוער של 18-22 מיליון דולר בצד הכנסות מהסכמי תחזוקה שנתיים; ומכירה במסגרת ייזום משותף שתאפשר לאוגווינד להיות שותפה בהכנסות מכל פרויקט על פני תקופה ממוצעת של 20 שנה ולרשום תזרים מזומנים חוזר בסכום מוערך של 500-800 אלף דולר זאת בהנחת ביצוע מחזור פריקה אחד ביממה, ובין 0.6-1 מיליון דולר בהנחת ביצוע של שני מחזורי פריקה ביממה.

- סאמיט מנצלת משבר דה זראסאי בהצעה לרכישת נכסים ב-450 מיליון דולר

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% -...

בינתיים המספרים של צבר ההזמנות וגם של ההכנסות נמוכים - החברה כבר לא מספקת צבר הזמנות בדוח לרבעון השני (האמת בצדק - היא לא באמת מצליחה לספק אותו, הוא לא מרמז על ההכנסות העתידיות). נכון לסוף מרץ צבר ההזמנות של AirSmart עמד על כ-3.8 מיליון שקל. בסוף 2020 צבר ההזמנות למערכת האגירה AirBattery עמד על 166 מגה-וואט. כמו כן מכירות AirSmart הכניסו 10 מיליון שקל ב-2020 (כלל הכנסות החברה בשנה זו) מול 7 מיליון שקל ב-2019, ו-3 מיליון שקל ב-2018. את 2020 סגרה החברה עם הפסד של כ-23 מיליון שקל מול הפסד של 2 מיליון שקל ב-2019 בנטרול הוצאות רישום למסחר. כלומר, התוצאות במחצית 2021 הן חלשות מהמחצית השנייה של 2020 - זאת חברת צמיחה, זה לא צריך להיות כך.

- 23.בלון 05/09/2021 17:09הגב לתגובה זו1. מה העלות שלכם לקילווואט שעה אגירה? מה הרווח (אם בכלל) במחיר זה? 2. האם המחיר שאתם הולכים לקבל כשותפים במכרז האחרון (17.5 אגורות לקילוואט ייצור + 4 קילוואט שעה אגירה) ריווחי עבורכם? אם לא, מהיכן תממנו את הפסדי הפרוייקט ואיך זה ישפיע על השורה התחתונה שלכם? 3. האם גוף מקצועי וניטראלי בחן את נתוני היעילות (75+%) שאתם מצהירים עליהם? אם כן, מדוע לא מפורסם באופן רשמי? 4. אתה טוען שהמערכת שלכם מחזיקה 30 שנים (בניגוד ל 10 שנים של סוללות ליתיום). מאיפה המספר הזה? איך אתה מוכיח את זה? האם החברה מוכנה לתת ביטוח ללקוחות שלה ל 30 שנה? אם אתה טוען שזה אורך החיים לא תתנגד לספק ביטוח שכזה נכון? זו ההשוואה שנכונה שאתה צריך לעשות בתור חברה עיסקית ולא כל הקשקושים על חומרים מזיקים בסוללות (על מיחזור שמעת?) וכל הציונות של ייצור בישראל וכו' שבאמת לא רלוונטיים לחברה שרוצה להנפיק בארה"ב. יש לי הרגשה שלא נקבל תשובות לאף אחת מהשאלות הללו...

- 22.איש עסקים 02/09/2021 06:19הגב לתגובה זוניסיתי לעבוד איתם. שחצנים, שוכחים שהם על אוויר חם שמתקרר בהדרגה. אם כעת הם מתנהלים כך, אני מאמין שהדרך למטה מובטחת.

- 21.עסקי אוויר - האוויר יצא מהבלון (ל"ת)לילי 01/09/2021 13:50הגב לתגובה זו

- 20.ביזיון של כספי המשקיעים (ל"ת)גת מגידו השקיעה בחברה? 01/09/2021 13:03הגב לתגובה זו

- 19.אני אנוכי ועצמי 01/09/2021 12:03הגב לתגובה זואיך דורשים חזרה את הכסף על פרסומות שראיתי? ויפה שאתם מדברים על זה שהחברה ירדה 60-70% אבל לא מדברים על זה שמי שמחזיק בה מ2020 עשה מאותאחוזים ומי שמחזיק בה מ2018 עשה אלפי אחוזים ובשיא עשרות אלפי אחוזים הרבה חברות קטנות עשו את התנועה הזאת השנה והקשר לטיב החברה לא באמת קיים אלא אירועי מקרו אמני לא מחזיק באוגווינדולא חקרתי אותם הרבה, אבל אתם מדברים שטויות על הרבה מאוד חברות ויש לכם כאתר שנאה לא ברורה לחברות ישראליות

- יאסר 01/09/2021 13:32הגב לתגובה זוכנראה שלא לא הבנת את הכתבה לא נורא תחפש את המניה הבאה שתעשה מיליוני אחוזים בהצלחה

- 18.אנונימי 01/09/2021 01:08הגב לתגובה זומה שמגעיל בכם ביז שאתם צודקים אתם לא מפסיקים לרשום את זה אבל שאתם טועים ואתם טועים המון אתם בשקט

- אני לא מצדד בהם, אבל הם צודקים כל השנה האחרונה (ל"ת)מיקי 01/09/2021 14:12הגב לתגובה זו

- 17.אנונימי 01/09/2021 00:29הגב לתגובה זוכיף כיף כיף לגעת במניות פח אשפה כאלה כיף להפסיד כי קונים כמובן שמאוחר ולא לוקחים סטופים ונשארים בפנים והכי מטורפים זה הממצעים אלה גומרים את הסיפור שלהם בשוק ההון.לא לגעת במניות בארץ.אין פה כלום חוץ מבנקים ונדלן.לא לגעת בסיניות.רק מניות ארהב.איזה בורסה פח אשפה תא מביאה לנו מניות שקורסות וגם לא נותנים שורטים

- 16.בלדה לניפוח 01/09/2021 00:22הגב לתגובה זויש למצות הדין לחלט את רכושם ואת הכסף שלקחו מהמניות ולבדוק שוחד לחתמים ולמנהלי תיקים

- 15.פייק אנרגיות למי שלא למד פיזיקה (ל"ת)שמוליק 31/08/2021 20:59הגב לתגובה זו

- 14.ואלקטראון מאותם בעלים של אוייגונד בלון שיוצא האוויר. (ל"ת)שגיא 31/08/2021 20:35הגב לתגובה זו

- 13.רק מזומן 31/08/2021 20:22הגב לתגובה זועוד בלון ועוד בועה ועוד כסף קל בספאק ספאנק וקוברינאק.תמשיכו להשקיע בזבל הכסף של הפנסיונרים לא של מנהלי התיקים והחתמים.להעמטד את כולם מול כיתת יורים

- 12.שחקן 31/08/2021 20:10הגב לתגובה זואלרטריאון אוגווינד ואקסיליון ונור ועכשיו ברצינות איך פסגות נכנס לעסקה במעל 150 מיליון וקונה מניות ובאותו יום הקרנות רושמות רווח ? ברור שזה פתח למנהלי קרנות כושלים כמו פסגות ומור לעשות השקעות "תרגילים"

- 11.ברקבת הזו יש עוד הרבה קרונות (ל"ת)דן 31/08/2021 19:58הגב לתגובה זו

- 10.אמיר 31/08/2021 19:50הגב לתגובה זומקווה שיצליחו וכל כתבי התגובות יאכלו את הכובע. מודה לא מושקע כי חשבתי שהאווליואציב גבוהה מדי. כך גם יצאתי מאפולו פאוואר כשנסקה לכמעט 2 מליארד שקל. אבל אני מאחל להן בהצלחה ויגיעו ל 10 מליארד בזכות מכירות

- 9.נגידים פושעים 31/08/2021 19:41הגב לתגובה זוטפשות

- 8.שמעון פרס המקורי 31/08/2021 19:32הגב לתגובה זוכרגע אותו סיפור אחד לאחד מתחיל באפולו פאוור. חברות בלי שום תוכן ועם תמחור בגובה של הירח . שם הירידות רק התחילו.

- 7.ומיליארד זה זול??? חחחחחחחחח (ל"ת)שמואל 31/08/2021 19:30הגב לתגובה זו

- 6.אכן אמרתם וצדקתם 31/08/2021 19:21הגב לתגובה זונקווה שאוגווינד תמצא את השותף שבעזרתו תפרוץ את הדרך

- 5.מני מור עקץ שוב 31/08/2021 19:21הגב לתגובה זוזהו הבעיה רקר הפנסיות משלמים את המחיר אבל הנוכלים חוגגים והכל לפי הספר

- 4.אלי 31/08/2021 19:17הגב לתגובה זומנהלי פסגות לשעבר במיוחד אותה גברת שהשחילה לתיקים של הפנסיה את הפח זבל הזה ביותר מ100 מיליון שקל בכספי חסכונות שכל החיים אנשים עבדו בשביל הפנסיה וגברת משקיעה בחברה שאין בה כלום חוץ מאויר הם יצטרכו למכור את הדירות שלהם בקרוב מאד אחד אחד יהיה לפני שופט ויצטרכו לתת הסברים מה סיבת השקעה בפח אשפה הזה

- 3.ירון 31/08/2021 19:14הגב לתגובה זומזמן רציתי לקנות פוט על החברה, לצערי אין אפשרות.

- 2.המוסדי 31/08/2021 19:12הגב לתגובה זופסגות ומור פמפמו זבל כדי להעלות תשואות ולגייס פראיירים. היה ברור שככה זה ייגמר וטוב עשיתם שלפחות ניסיתם להתריע

- 1.עוד חברה שמוכרת אויר (ל"ת)אנונימי 31/08/2021 19:09הגב לתגובה זו

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Gemini

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Geminiהדילמה של המשקיעים - הם רוצים לממש מניות, אבל לא רוצים לשלם מס; מה לעשות?

צרות של עשירים - משקיעים רבים סבורים שהשוק עלה מדי ורוצים לממש, אבל אז הם נזכרים במס על רווחים ומתחרטים - למה זו טעות ונאחל לכם לשלם כמה שיותר מסים על רווחים בבורסה

אחרי שנה שבה שוק המניות המקומי רשם עליות חריגות ( שיא מאז 1992) ואחרי שנים שוול סטריט שוברת שיאים, אתם לא תשמעו אנשים שאומרים באמת שזה זמן מצוין להשקיע בבורסות. סליחה, טעות - אתם תקראו מנהלי השקעות, מנכ"לים, אנליסטים שאומרים שהשווקים ימשיכו לעלות, אבל הם לא אומרים את האמת שלהם, ואם כן - הם כנראה לא יודעים מה זה שוק מניות, מה זו מחזוריות ולא בטוח שהם יודעים לתמחר חברות ושווקים. וזה לא שאנחנו מבינים יותר, ממש לא, אלו מספרים, עובדות, זו מתמטיקה פשוטה. ככל שהשווקים עולים התמחור של הפירמות גבוה יותר וזה במבחנים שונים כמו - מכפילי רווח, מכפילי הון ועוד.

ההקדמה הזו חשובה למי שרואה את התחזיות של המומחים. אין באמת מומחים, יש פוזיציה ענקית שמחייבת את המומחה להאמין בעליות - זה הביזנס שלו. הוא חייב להיות אופטימי. מה שכן יש אלו בעלי שליטה שמממשים. שי את זה בלי סוף, ולמי הם מוכרים - לנו. פראיירים כנראה רק מתחלפים. הגופים המוסדיים מקבלים מאיתנו כסף גדול דרך הפרשות לפנסיה, גמל השתלמות ועוד וקונים מניות גם במחירים של פי 2-3 משנה שעברה, גם במכפילי רווח של 40.

ומה אתם באופן ישיר עושים? כלומר בקרנות נאמנות, במניות וכו'? יש כאלו ומסתבר שהם רבים מאוד שאומרים לנו - "השוק יקר, טאואר הגיעה ל-90 דולר מכרתי חצי מהכמות, זינקה ל-100 מכרתי עוד חצי. קניתי באזור 32-33 דולר. אבל עכשיו היא ב-120 דולר. גם לא הרווחתי את העלייה הנוספת וגם שילמתי מס ענק".

בואו נחלק את הדילמה לשתיים: לתזמן את טאואר בשיא - אף אחד לא יכול. לתזמן את המסים - כולם יכולים.

- המשקיע הגדול ביותר של אנבידיה מוכר מניות ב-150 מיליון דולר

- היום שאחרי באפט - מה תעשה ברקשייר עם קופת המזומנים העצומה שלה?

- המלצת המערכת: כל הכותרות 24/7

משקיעים חוששים מ-FOMO, אבל ככל שהשוק עולה, הם משתכנעים למכור. הבעיה שאחרי שהם משתכנעים למכור יש דילמה חדשה. למכור עכשיו ולשם מס? זו היתה שנה מופלאה, אין כמעט ניירות שירדו, התיקים מפוצצים ברווחים וגם במס תיאורטי (מס של 25% על הרווח בעת המימוש). ברגע שתבוצע מכירה, המס התיאורטי יהפוך למס בפועל.

ואז משקיעים רבים אומרים - נחכה כבר לשנה הבאה, ודוחים את העסקה. הכל יכול להית בעתיד - אולי יתברר שהם צדקו, אבל זו חוכמה שבדיעבד.