הפד' מגביל את הבנקים מלבצע רכישות חוזרות וחלוקת דיבידנדים

כמדי שנה, הפד' עורך לבנקים בארה"ב "מבחני לחץ" במטרה לאמוד את היכולת של הבנקים להתמודד עם משבר כלכלי בתקופה הקרובה. למרות שהפד' ושאר הבנקים המרכזיים מנסים להציג "רצינות" סביב מבחנים אלו, די ברור שמדובר בהצגה אחת גדולה - לא ניתן להכשיל בנק מסויים במבחנים כאלו. כישלון ב"מבחן לחץ" יגרום ל-"ריצה אל הבנק" מיד לאחר מכן והבנק יתמוטט זמן קצר לאחר מכן.

אמש לאחר הסגירה פרסם הפד' את תוצאות המבחן השנה. האופטימיות הקבועה (שהפעם מוצדקת בניגוד לשנים הקודמות) הייתה שם שוב: "מערכת הבנקאות שלנו הייתה נקודת חוזקה במהלך המשבר הנוכחי. התוצאות של מבחני הלחץ מראות כי הבנקים שלנו נותרו חזקים למרות ההלם הגדול", טען רנדל קווארלס, יו"ר הוועדה המפקחת של הפד' בדוחות. מה ניתן לטעון? אם לאחר הזרמה של יותר מ-3.3 טריליון דולר למערכת הבנקאית תוך מספר חודשים המערכת לא הייתה חזקה, המצב היה רע.

ובכל זאת, למרות הציניות של המשקיעים בנוגע למבחנים (שגם אנחנו הפגנו אתמול), הפד' הצליח להפתיע את המשקיעים עם הכרזה כי איסור ביצוע רכישות חוזרות (BUYBACK) עד לסוף הרבעון האחרון, כאשר במקביל הבנק הכריז על הגבלות בחלוקת דיבידנדים. בנוגע לרכישות העצמיות, לא מדובר בהפתעה גדולה, שכן הבנקים וויתרו מיוזמתם בחודשים האחרונים על ביצוע רכישות אלו. ההגבלה על הדיבידנדים הייתה מפתיעה, והמניות של הבנקים יורדות כעת במסחר המוקדם לאחר הריצה אמש.

בניגוד לשנים שעברו, הפד' לא פרסם ציון "עובר" או "נכשל" לבנקים, אלא רק פירט את השינויים במאזניהם ב-3 תרחישים שונים: מיתון והתאוששות בצורת V, התאוששות הדרגתית יותר בצורה של U ותרחיש של W, כלומר עוד גל יורד בשווקים.

- בנק אוף אמריקה: ״תגדילו חשיפה לקריפטו״

- "אנבידיה נסחרת במכפיל שפל היסטורי" בנק אוף אמריקה ממליץ לנצל את ההזדמנות

- המלצת המערכת: כל הכותרות 24/7

לפי התסריט הגרוע ביותר, הבנקים הבעייתיים ביותר הם Ally Financial (סימול:ALLY) ובנק אוף מונטריאול (סימול:BMO), כאשר יחס ההון הליבה (רובד1) צפוי לרדת לרמה של 6.3% ו-5.4% בלבד. קפיטל וואן (סימול:COF), שעלה לכותרות בחודשים האחרונים, דיסקברי (סימול:DFS) וברקלייס הם הגופים שצפויים לרשום את הפסד האשראי הגדולים ביותר. קרדיט סוויס (סימול:CS) הוא הבנק הפגיע ביותר בתרחיש הגרוע למתרחש בשוק הנדל"ן המניב.

הפסדי האשראי של הבנקים בתרחיש הגרוע

אם לאמר את האמת, תוצאות התרחישים של הפד' כבר לא רלוונטיות - בעקבות הפעולות של הפד' בחודשים האחרונים, לבנקים בארה"ב יש כל כך הרבה נזילות כרגע (בשיא המשבר החמור מאז שנות ה-30), כך שקשה לדמיין תרחיש שיגרום לבעיה גדולה למערכת הבנקאית. במקביל, חשוב להדגיש כי לא מעט מהרגולציה על הסקטור בשנים האחרונות הוסרה בחודשים האחרונים, כך שאין באמת קריטריונים משמעותיים שהבנקים נאלצים להתמודד איתם. אתמול לדוגמה קיבלו הבנקים בארה"ב הקלה רגולטורית נוספת בשינויים בחוקי וולקר.

- הסנאט הארגנטינאי אישר את תקציב 2026: הישג פוליטי ראשון למיליי מאז הבחירות

- מייקל ברי חוזר להמר נגד השוק: "בועת ה-AI מזכירה את הדוט-קום"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שהונפקה, זינקה כמעט 400% ונופלת היום ב-60%

נכון, ההודעה על הגבלת הדיבידנדים היא אמנם מכה קטנה למשקיעים בבנקים, אך לטווח קצר יותר ארוך מיום - מדובר על הודעה טובה גם לשאר השוק. המצב של הבנקים בארה"ב טוב בהרבה מהמצב בכל השנים האחרונות, וכאשר הפד' מגביל את הוצאת הון על רכישות חוזרות ודיבידנדים - יש תקווה שהכסף יופנה לפעולות קצת יותר פרודקטיביות.

מזומנים בבנקים בארה"ב - שיא כל הזמנים. נראים יציבים מאוד כעת

- 7.גלילון 26/06/2020 18:52הגב לתגובה זואני מושקע שם רק בגלל הדיבידנד

- 6.לא נראה שהם יצליחו להתאפק לאורך זמן. (ל"ת)רבקה 26/06/2020 16:52הגב לתגובה זו

- 5.תודה (ל"ת)י 26/06/2020 16:31הגב לתגובה זו

- 4.הקלפן מלוd 26/06/2020 15:24הגב לתגובה זוהמצב יצא מכלל שליטה.ירידות חדות בפתיחת המסחר

- 3.נדב 26/06/2020 15:20הגב לתגובה זוגם חדשות רעות אתה אלוף בלהציג אותם כטובות. מעניין אותי לדעת איזה בקבוק שמפניה היית פותח אם הפד לא היה מסתייג וזורק משהו רע לאוויר.

- 2.בלי "רכישות חוזרות" הבנק לא יכול לתמוך במחיר המניה שלו (ל"ת)נעם טל, צא מההזייה 26/06/2020 15:12הגב לתגובה זו

- 1.אשר פדלון 26/06/2020 15:04הגב לתגובה זובשום אופן לא נכון מה שהוא עושה

וול סטריט, Photo by Keenan

וול סטריט, Photo by Keenanוול-סטריט בדרך לסיים את 2025 בשיא - מה האנליסטים צופים?

שוק המניות האמריקאי מתקרב לסיום 2025 כשהוא בשיאים היסטוריים, והציפייה בקרב המשקיעים היא לנעילה חיובית של השנה. המדדים המובילים נסחרים סמוך לרמות שיא, לאחר שהתאוששו מתנודתיות מוקדמת יותר בדצמבר, שנבעה בעיקר מחולשה במניות הטכנולוגיה על רקע חששות מהיקף ההשקעות בבינה מלאכותית.

מדד S&P 500 רשם שיא חדש לפני חג המולד, והוא נמצא במרחק של כ־1% בלבד מרמת 7,000 נקודות, רף סמלי שמעולם לא נפרץ. אם המגמה הנוכחית תימשך, זה יהיה החודש השמיני ברציפות של עליות במדד, רצף העליות החודשי הארוך ביותר מאז השנים 2017–2018. גם מדד נאסד"ק, המוטה לטכנולוגיה, מסכם שנה חזקה עם עלייה דו־ספרתית.

מדיניות הפד במוקד

על רקע סיום השנה, תשומת הלב של השווקים מופנית בעיקר למדיניות הפדרל ריזרב. הבנק המרכזי הוריד את הריבית המצטברת ב־75 נקודות בסיס בשלושת ישיבותיו האחרונות, לרמה של 3.50%–3.75%, אך ההחלטה האחרונה התקבלה ברוב דחוק, והתחזיות של חברי הוועדה לגבי המשך השנה הקרובה אינן אחידות. פרסום פרוטוקול הישיבה הקרובה עשוי לשפוך אור על חילוקי הדעות בתוך הבנק.

נושא נוסף שמרחף מעל השווקים הוא זהות יו"ר הפד הבא. כהונתו של ג'רום פאוול מסתיימת במאי, והמשקיעים ממתינים להודעת הנשיא דונלד טראמפ על מועמדותו להחלפה. כל רמז להחלטה צפוי להשפיע על המסחר בטווח הקצר, במיוחד בתקופה של נזילות נמוכה.

- נייקי עולה 2%, אינטל יורדת 3% ומהי המגמה בחוזים?

- התמ״ג עלה 4.3% בניגוד לציפיות

- המלצת המערכת: כל הכותרות 24/7

למרות העליות במדדים, הרכב העליות בשוק השתנה בחודשים האחרונים. מניות הטכנולוגיה, שהיו המנוע המרכזי של העליות בשנים האחרונות, רשמו ביצועי חסר מאז נובמבר, בעוד שסקטורים אחרים תפסו את מקומן כמובילי השוק. מניות פיננסים, תחבורה, בריאות וחברות קטנות הציגו תשואות עודפות, תופעה שבוול-סטריט מגדירים כרוטציה של משקיעים לעבר תחומים שבהם רמות התמחור נמוכות יחסית והחשיפה לסיכונים בענף הטכנולוגיה מוגבלת יותר.

טראמפ ומאסק (X)

טראמפ ומאסק (X)מי אנשי השנה שלי בוול סטריט?

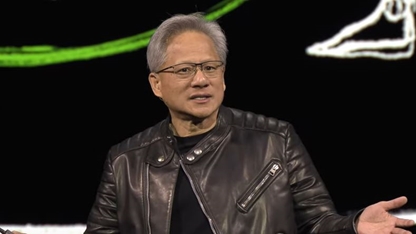

כרגיל עם סיומה של השנה האזרחית, מגיע מבול הערכות לגבי "איש השנה" בוול סטריט, מי השפיע הכי הרבה על התנהגות השוק וכיכב הכי הרבה בכותרות. ברשימה שלי זו השלישייה המנצחת: נשיא ארה"ב דונלד טראמפ, אילון מאסק וג'נסן הואנג, מנכ"ל ומייסד אנבידיה שהוביל את מהפכת ה-AI

"אנחנו אוהבים לחשוב שהבאנו חדשנות לעסקי החדשות, אבל יש דברים שאי אפשר להמציא מחדש וסקירת סוף השנה היא אחד מהם," כתבה ליז הופמן, עורכת Semafore ולשעבר עיתונאית בכירה בניו יורק טיימס. ברוח צנועה זו, הופמן מונה את תשעת הסיפורים העסקיים הגדולים לשנת 2025, ביניהם היווצרות בועת ה-AI, הקפיטליזם המדיני של הנשיא טראמפ, התפתחות כלכלת הקזינו ועוד. אזקק מכאן את הסיפורים הגדולים שלהם יש אימפאקט משמעותי על השוק גם השנה וגם לשנים הבאות.

ראשית כל, נראה כי למרות אופן הדיבור שלו, המדיניות של טראמפ בכול התחומים מצליחה, כאשר לדעתי הטענה הזו תאומת יותר במהלך שנת 2026 שעומדת בפתח וגם במזרח התיכון. טראמפ הוא ללא ספק האדם המשפיע ביותר על העולם הכלכלי שוול סטריט בתוכו.

הופמן מדייקת כשהיא כותבת כי "המכסים של הנשיא דונלד טראמפ היו או תיקון הכרחי לשנים של מדיניות סחר קלוקלת או מס מיותר ומעוות שוק על האמריקאים. מה שהם לא היו, להפתעתם של כלכלנים ומשקיעים רבים שציפו לכך, זה אסון כלכלי. עסקים הסתגלו, המחירים עלו מעט, ומנהלים, שקראו נכון את הקהל, מיהרו לעצב מחדש את סדרי העדיפויות שלהם כביטחון לאומי. "יום השחרור" (השם שהעניק טראמפ ליום הטלת המכסים) היה מטח הפתיחה של שכתוב גורף של המדיניות הכלכלית של ארה"ב, שראה את הממשלה מפנה משאבי מדינה הן לתעשיות לאומיות חיוניות והן למופעי צד שהעשירו את המעגל הפנימי של הנשיא. גם הרפובליקנים וגם הדמוקרטים עוסקים כעת בבחירת מנצחים ומפסידים ודוחפים את ארה"ב לעבר מודל ממשלתי שמדינות אחרות, בעיקר באסיה ובמזרח התיכון, מתרחקות ממנו".

- טראמפ: אם השווקים חזקים יו״ר הפד צריך להוריד ריבית

- טראמפ מתקרב להכרעה על יו״ר הפד הבא ודורש ריבית נמוכה בהרבה

- המלצת המערכת: כל הכותרות 24/7

עם אילון מאסק וג'נסן הואנג הסיפור הוא שונה וסנסציוני, מאחר והשניים הללו משנים את העולם באמצעות מהפכת הטכנולוגיה. הואנג, יליד טייוואן שהיגר לארה"ב, סיים את לימודיו באוניברסיטת סטאנפורד והקים את אנבידיה ב-1993 אותה הוא מוביל מאז. הוא הצליח למזג את הבינה המלאכותית לתעשייה, הרבה קודם לתחזיות ושינה לחלוטין את כלכלת העולם. אין שום ספק שהתואר "הארכיטקט של ה-AI" שניתן לו ע"י מגזין Time מוצדק וכך גם הערך המטורף שהשוק מעניק לחברה שלו. כל זה ללא קשר להחלטה שלו להקים מרכז פיתוח בישראל, החלטה שמלמדת אותנו גם לקח, לפיו אם נפסיק להתעסק או לבכות על מר גורלנו ובמקום זאת נמשיך בדרך שהתוו מנהיגי הציונות, מבלי לחשוד בכל אחד שהוא נגדנו, אז המילים "אור לגויים" לא יהוו סיסמה בלבד, אלא הן יהיו למציאות.