למונייד נפלה ב-5% אחרי שדיווחה על קפיצה ביחס התשלום למבוטחים: "זה חד פעמי"

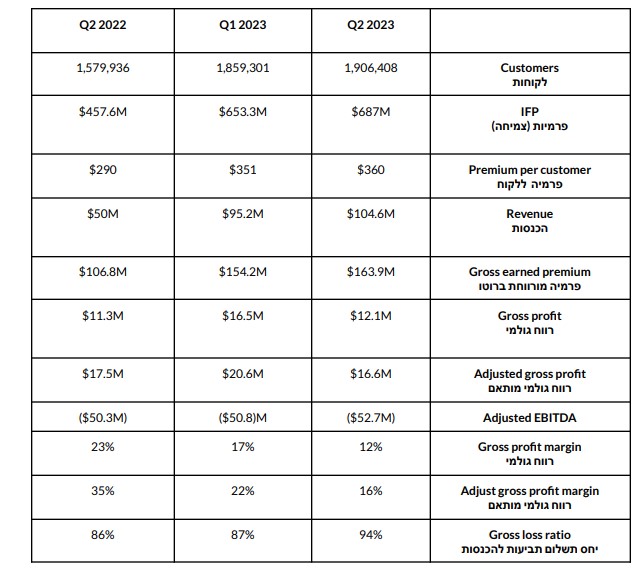

חברת הביטוח הדיגיטלי הישראלית למונייד למונייד (טיקר: LMND) נפלה במסחר המאוחר למרות שעקפה את צפי האנליסטים וגם התחזית שלה טובה יותר. אפשר לומר שזה מגיע כמימוש אחרי עליה של יותר מ-60% מתחילת השנה אבל היו לחברה גם בעיות - יחס תשלום התביעות מתוך ההכנסות (Loss Ratio) עלה ל-94%, כלומר שעל כל דולר שהיא גובה כפרמיה מהמבוטחים שלה היא נאלצת להחזיר 94 סנט, וזאת לעומת 87% ברבעון הקודם. זה קרה גם מכיוון שביטוח מפני אסונות טבע קטסטרופליים (CAT) פגע בה משמעותית והוריד לה את ה-EBITDA ב-5%. אבל מדובר בפגיעה לכל רוחב הסקטור כך שמהבחינה הזו לא מדובר בבעיה ספציפית של למונייד.

לדברי החברה, בניכוי אירועי הקיצון, יחס תשלום התביעות להכנסות של החברה דווקא השתפר משמעותית ועומד על כ-70%, "מה שמחזק את תחושת החברה שהמודלים והצעדים שננקטים מובילים להורדת יחס תשלום התביעות להכנסות". אם מפרקים את הנתון למוצרים - ביטוח שוכרים לראשונה עומד על פחות מ-50% כולל אירועי הקיצון, ביטוח חיות מחמד עומד על כ-77% וביטוח מבנה עומד על כ-69% בניכוי אירועי קיצון.

למונייד צומחת בהכנסות אבל עדיין מפסידה המון כסף והשאלה מתי היא תצליח לצאת מזה. ברבעון השני היא הפסידה 67.2 מיליון דולר, דומה להפסד של 67.9 מיליון דולר אשתקד. גם ה-EBITDA המתואם שלה ממשיך להיות שלילי עם מינוס 52.7 מיליון דולר ברבעון השני של 2023, הרעה לעומת מינוס 50.3 מיליון דולר ברבעון המקביל אשתקד.

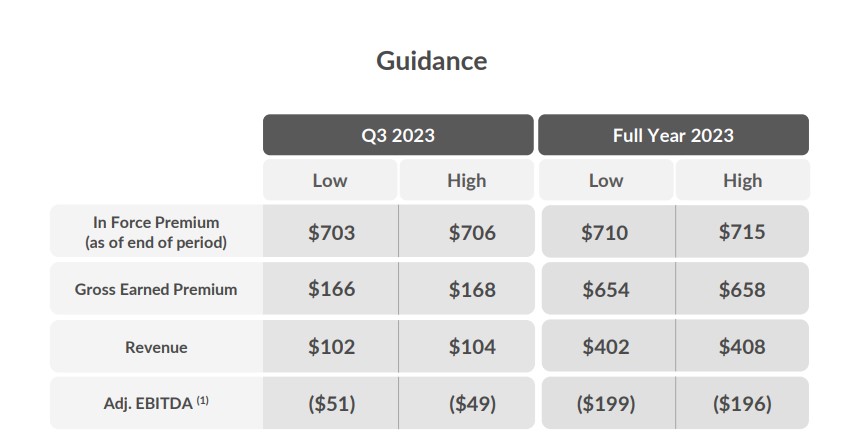

אז בנטרול הבעיות הללו, הדוחות של למונייד היו טובים. התחזית של החברה לרבעון הקרוב היא להכנסות של 103 מיליון דולר, מעט מעל צפי האנליסטים ל-102מיליון דולר. התחזית השנתית שלה היא להכנסות של 405 מיליון דולר, מעל הצפי ל-397 מיליון דולר.

- חברת האינשורטק Faye גייסה 10 מיליון דולר

- חברת האינשורטק click-ins גייסה 7.5 מיליון דולר

- המלצת המערכת: כל הכותרות 24/7

עם זאת, היא ממשיכה לצפות להפסד EBITDA בשנה הנוכחית של 198 מיליון דולר והמשקיעים שואלים את עצמם מתי היא תגיע לרווחיות. בחברה מודעים לכך כמובן אבל לא מספקים תחזית. הם כן אומרים ש"סך הפרמיות השנתיות (IFP) ברבעון השני הסתכם ב-687 מיליון דולר, צמיחה של 50% בהשוואה לרבעון המקביל אשתקד, זאת לצד גידול של 9% בלבד בהוצאה התפעולית וצמצום בהפסד הנקי - "מה שמחזק את הצפי שככל שהחברה תגדל, כך היא תתקרב לרווחיות". שימו לב, היא אפילו לא אומר 'רווחיות', אלא 'תתקרב לרווחיות'. נשמע שהדרך עוד ארוכה.

ברבעון השני של השנה למונייד הפסידה 97 סנט למניה על הכנסות של 104.6 מיליון דולר, טוב מצפי האנליסטים להפסד של 1.03 דולר למניה על הכנסות של 97.5 מיליון דולר.

- שר האוצר האמריקאי מפתיע: ספקולציה סינית טלטלה את הזהב

- מחיר ההטעיה: שיטת ה"מלגות" של מכללת גורילה עלתה לה 4.8 מיליון שקל

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ארה״ב במהלך של 12 מיליארד דולר נגד התלות בסין במינרלים...

תחזיות למונייד. מקור: הדוחות של החברה

לפני הירידה הצפויה היום, מניית למונייד השלימה עליה של 61% מתחילת השנה ובשלושת החודשים האחרונים הכפילה את ערכה. היא נסחרת במחיר של 22.07 דולר למניה ושווי שוק של 1.53 מיליארד דולר, עדיין כמובן נמוך משמעותית משיא ההייפ בשווקים, אז נסחרה במחיר של 145 דולר למניה.

דניאל שרייבר, מייסד ומנכ״ל משותף, למונייד: ״העובדה שסך הפרמיות גדל פי 5 יותר מהר מההוצאה התפעולית, מדגישה את הסקיילביליות של למונייד. צעדים שנקטנו ברבעון האחרון ובהם חידוש ביטוח המשנה והשקת ׳סוכנים סינטטים׳, יסייעו לנו להאיץ את הגדילה - וככל שנגדל, כך אנו צופים שנתקרב לרווחיות״

לדברי החברה, חידוש ביטוח המשנה וההסכם עם קרן ג׳נרל קטליסט, כך שהיא תממן 80% מעלות רכישת לקוח, "יסייעו בגדילה יעילה תוך שמירה על קופת המזומנים - והשפעתם תורגש ברבעונים הבאים ותאפשר ללמונייד להאיץ את ההשקעה בגדילה באופן יעיל, מבלי לגרוע מקופת המזומנים".

למונייד גם קיבלה אישור להעלות מחירים בקליפורניה. עליה של 30% במחיר ביטוח מבנה ו-23% עלייה במחיר ביטוח חיות מחמד. "החברה מעודדת מהאישורים שהתקבלו וקצב ההתנהלות. ככל שהתעריפים החדשים יתעדכנו כך תמשיך להשתפר הרווחיות וישתפר יחס תשלום התביעות להכנסות."

למונייד גם מעדכנת שהחל מהרבעון הבא יחול שינוי בהצגת פרמטרים של החברה (IFP, הכנסות) שכן הושלמה שנה מלאה לרכישת חברת מטרומייל. ברבעונים האחרונים ההשוואות השנתיות בדו״חות כללו את הגדילה בעקבות הרכישה, ומהרבעון הבא אלה ייעלמו. בחברה אומרים שהצמיחה האורגנית בפרמיות ברבעון החולף עומד על 28% על אף שהצמיחה המלאה המדווחת - כולל הרכישה - עמד על 50%.

- 3.וגם מדובר בחברה שלא תגיע לרווחיות גם עוד עשר שיים 03/08/2023 14:33הגב לתגובה זווגם מדובר בחברה שלא תגיע לרווחיות גם עוד עשר שיים

- 2.כבר פעם שניה שיש אירוע טבע "חד פעמי" (ל"ת)חיים 03/08/2023 11:22הגב לתגובה זו

- 1.האם קרנות ומוסדיים משקיעים מתוך נטייה פוליטית ?נו? (ל"ת)אלקין 03/08/2023 11:17הגב לתגובה זו