האם יש דבר כזה אינפלציה טובה, ומה יקרה למדינות המערב בעתיד? הכירו את יפן

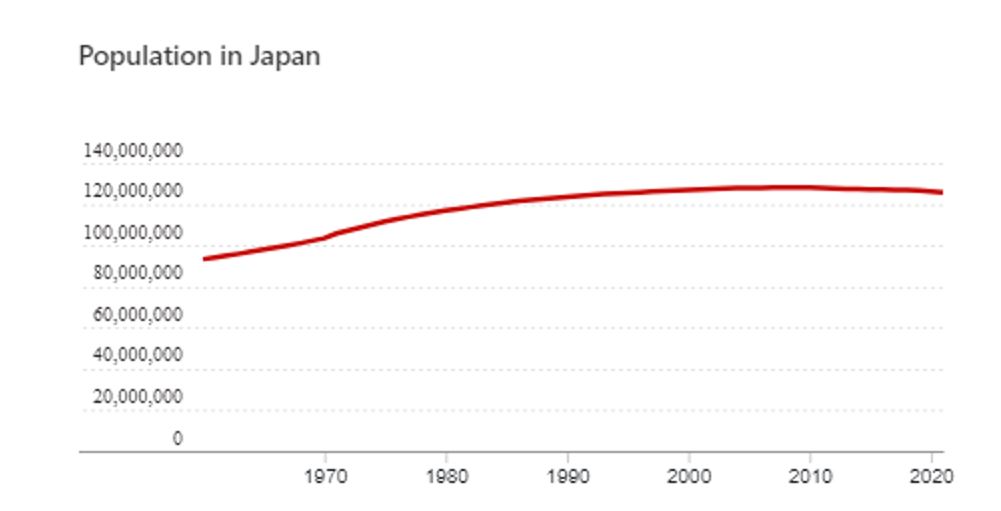

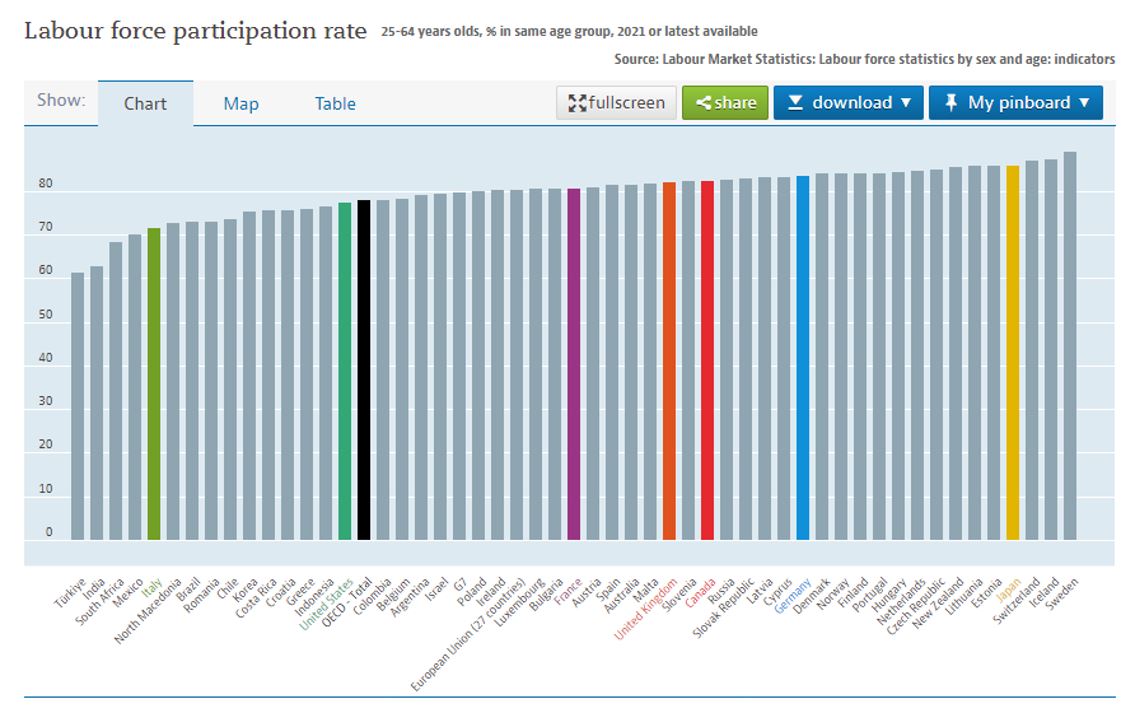

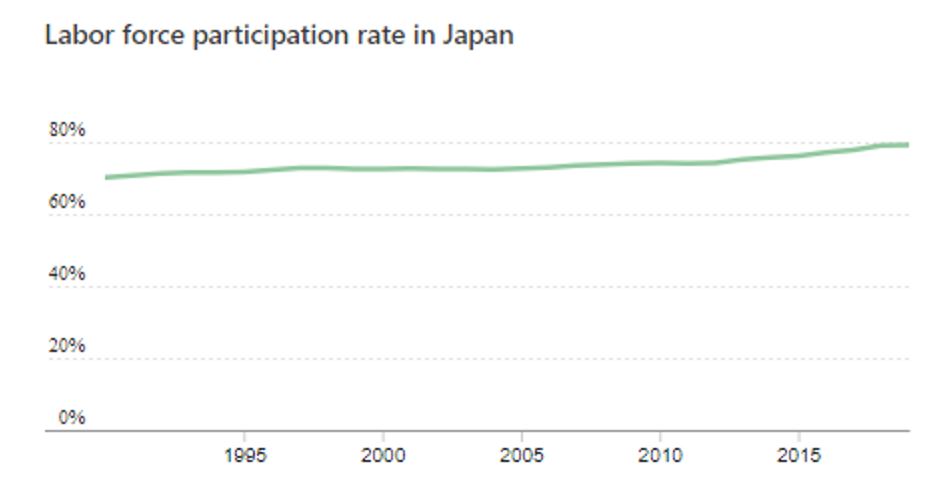

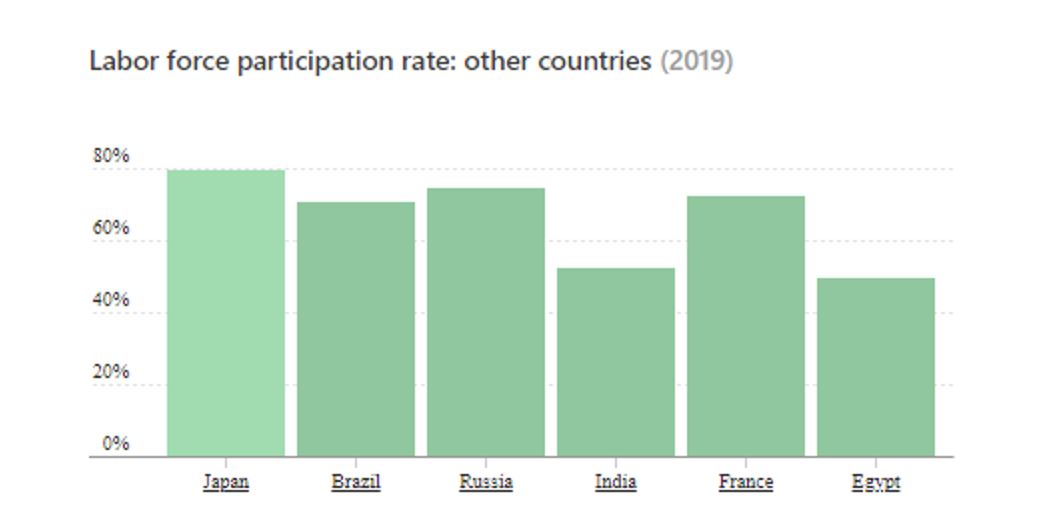

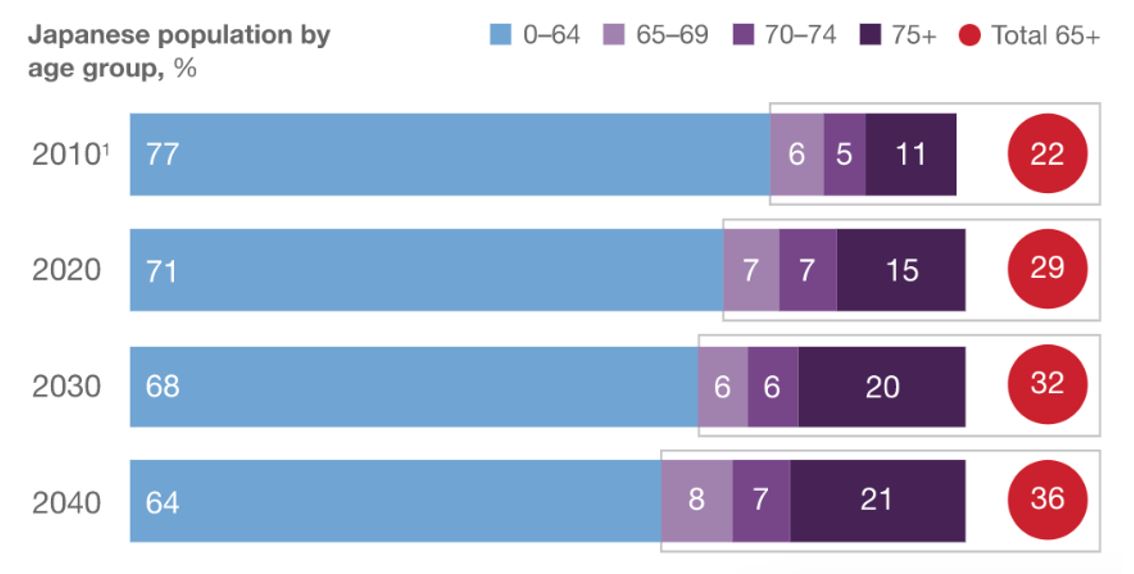

מזה חודשים שה-FED והבנקים המרכזיים באירופה מעלים את הריבית באופן אגרסיבי בכדי לאזן את האינפלציה הגועשת וזאת גם במחיר של פגיעה בכלכלה ובשיעור התעסוקה. גם בישראל אנחנו רואים התנהגות דומה מצד הבנק המרכזי וזאת למרות שאצלנו האינפלציה מתונה יותר. נראה שהנגידים ברחבי העולם מאמינים שיש להם את הכלים המוניטריים והפיסקליים להילחם בשינויי המחירים. האם תמיד כך המצב?המצב הדמוגרפי ביפןיפן, מדינה קטנה יחסית ובה כ-125 מיליון תושבים הינה מקרה מיוחד. מדובר במדינה בעלת שיעור הילודה הנמוך בעולם. הגורמים התורמים לירידה בשיעור הילודה כוללים את הירידה בשיעור המתחתנים, את עליית גילם הממוצע של המתחתנים, את הנטל הכלכלי ואי הוודאות הכלכלית, את נטל הטיפול בילדים המשולב בשינוי בחלוקת התפקידים הביתית כאשר הנשים יוצאות לעבוד (נכון להיום כ-52% מהנשים היפניות בגיל העבודה עובדות), את הלידות המאוחרות ואת אי-הפוריות בגילאים מאוחרים, את אובדן שירותי משק הבית בבתים ואת חוסר הנגישות של שירותי הרפואה לטיפולי פוריות (בניגוד לישראל). לרוב המשפחות ביפן ילד אחד ועל כן, האוכלוסייה פוחתת מדי שנה. הירידה בשיעור הילודה היפני החלה עוד בשנות החמישים של המאה הקודמת ובשנת 2008 מספר הלידות ביפן היה נמוך ב-40% מזה שהיה 60 שנה קודם לכן. לדברי מומחים, המגמות הדמוגרפיות יביאו את אוכלוסיית יפן ל-114 מיליון איש בשנת 2030.השילוב של הצטמצמות הילודה עם העלייה בתוחלת החיים ביפן (תוחלת החיים הממוצעת ביפן הינה 83 שנה) הובילה וממשיכה להוביל למצב בו האוכלוסייה מזדקנת. הצעירים נאלצים לתמוך כלכלית ביותר מבוגרים ובנוסף, מתפתחת ירידה בכמות האנשים שלוקחים חלק במעגל העבודה. ירידה זו צפויה להימשך (לפי ההערכות, יפן תאבד כ-20% מכוח העבודה שלה עד 2040), וזאת למרות ירידה מתמדת בשיעור האבטלה (אשר הינו נמוך מ-3%) ולמרות שביפן יש כ-1.7 מיליון עובדים זרים. הירידה בכוח העבודה דחף נשים לצאת לעבודה, מה שהגביר את הירידה בילודה. האוכלוסייה היפנית מונה כ-2 מיליון איש פחות מאז 2008 ואילו כמות האנשים במעגל התעסוקה פחתה מאז בכ-12 מיליון איש. היחס בין כמות המועסקים לכלל האוכלוסייה כיום הוא כ-58%, בעוד שבשיא הוא היה 69% (לשם השוואה, יחס המועסקים לכלל האוכלוסייה הממוצע במדינות ה-OECD לשנת 2021 היה 78%). הירידה בכוח העבודה מביאה בין היתר, לירידה בהכנסות המדינה ממיסים. השילוב של המצב הדמוגרפי עם המשבר הכלכלי שפקד בשנות התשעים ועליו נרחיב בהמשך הוביל את הכלכלה לסטגנציה, אשר לא נפתרה עד היום והמדינה נמצאת הרחק מהמצב בו הייתה לפני 30 שנה.

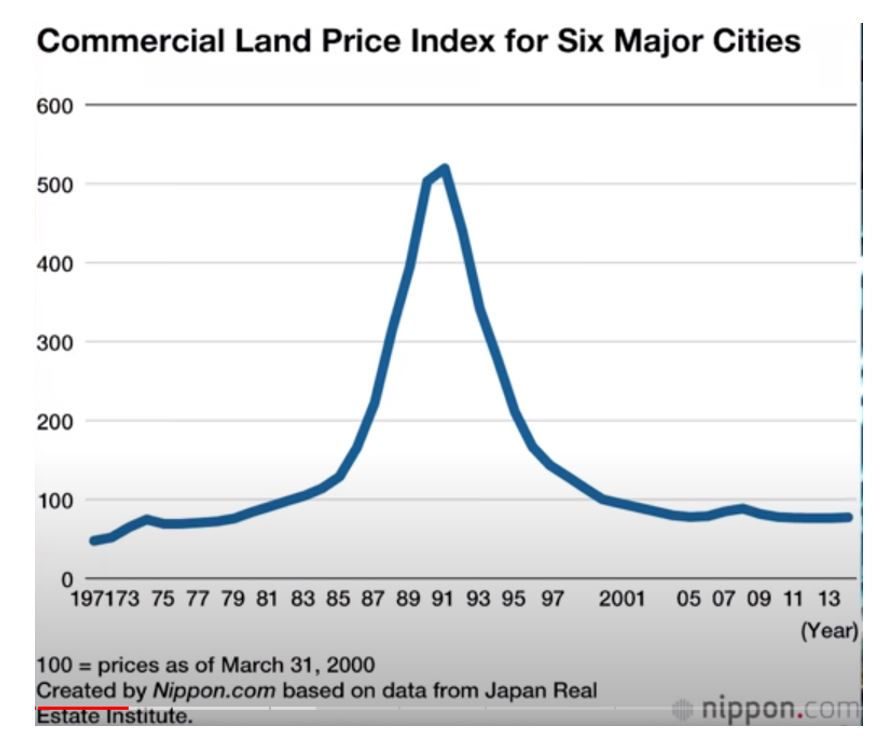

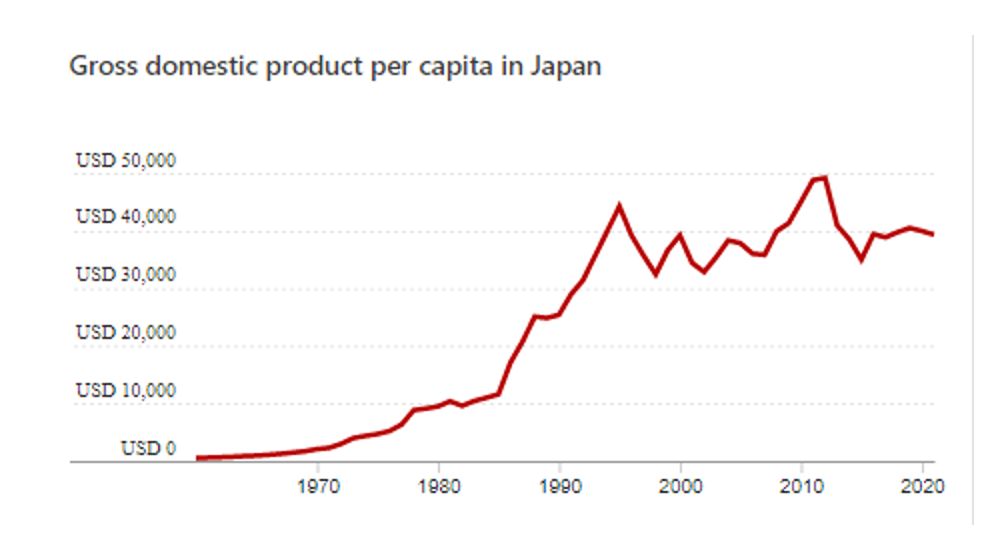

המצב הכלכלי ביפןמשנות השישים ועד שנות השמונים של המאה הקודמת הכלכלה היפנית צמחה באופן מהיר. היפנים היו חלוצי האוטומציה במפעלים והם מובילים בתחום זה עד היום. בנוסף, הצמיחה הביאה להשקעה רבה במפעלים ובציוד יצרני, העלתה את רמת החינוך במדינה ובנתה ליפן שם עולמי כמובילה בתחומי הטכנולוגיה, מכשירי החשמל, הספנות, הרכב, האופטיקה ועוד. עם הצמיחה המהירה בכלכלה המניות היפניות טסו. רוב הכלכלנים צפו שיפן תגבר על ארה"ב ותהפוך לכלכלה הגדולה בעולם עד לשנת 2000. כתוצאה מכך, יפנים רבים ומשקיעים רבים מרחבי העולם החלו להשקיע כספים בבורסות היפניות ובנדל"ן היפני, וגרמו לבועת מחירים שהגיעה לשיאה בתחילת שנות התשעים.בשנת 1989 מחירי הנדל"ן ביפן צנחו ביותר מ-80%, הבורסות התרסקו והחל מיתון כבד ושחיקה של המטבע אל מול מטבעות אחרים בעולם. הלוואות שנטלו הבנקים במט"ח הפכו כבדות עבורם ומוסדות פיננסיים רבים נכנסו לקשיים. הבנק המרכזי ביפן החל במדיניות מרסנת ושיעורי הריבית החלו לרדת.

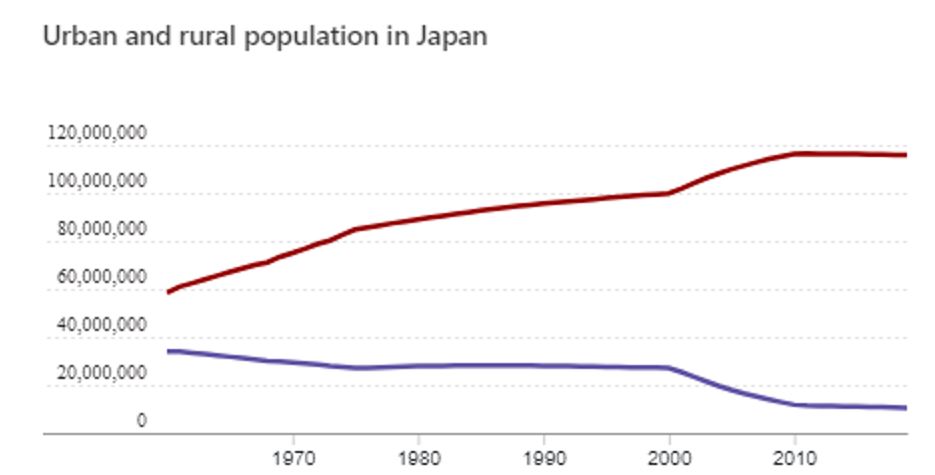

המצב הכלכלי ביפןמשנות השישים ועד שנות השמונים של המאה הקודמת הכלכלה היפנית צמחה באופן מהיר. היפנים היו חלוצי האוטומציה במפעלים והם מובילים בתחום זה עד היום. בנוסף, הצמיחה הביאה להשקעה רבה במפעלים ובציוד יצרני, העלתה את רמת החינוך במדינה ובנתה ליפן שם עולמי כמובילה בתחומי הטכנולוגיה, מכשירי החשמל, הספנות, הרכב, האופטיקה ועוד. עם הצמיחה המהירה בכלכלה המניות היפניות טסו. רוב הכלכלנים צפו שיפן תגבר על ארה"ב ותהפוך לכלכלה הגדולה בעולם עד לשנת 2000. כתוצאה מכך, יפנים רבים ומשקיעים רבים מרחבי העולם החלו להשקיע כספים בבורסות היפניות ובנדל"ן היפני, וגרמו לבועת מחירים שהגיעה לשיאה בתחילת שנות התשעים.בשנת 1989 מחירי הנדל"ן ביפן צנחו ביותר מ-80%, הבורסות התרסקו והחל מיתון כבד ושחיקה של המטבע אל מול מטבעות אחרים בעולם. הלוואות שנטלו הבנקים במט"ח הפכו כבדות עבורם ומוסדות פיננסיים רבים נכנסו לקשיים. הבנק המרכזי ביפן החל במדיניות מרסנת ושיעורי הריבית החלו לרדת. בכדי להתמודד עם המשבר, הבנק המרכזי ביפן בחר להתערב באמצעות מדיניות מוניטרית אגרסיבית ואולי האגרסיבית ביותר שנראתה בהיסטוריית האנושות. החל מ-2010 הפעיל הבנק המרכזי תוכניות בהיקפים של כ-600 טריליון ין, ובמונחים שמוכרים לנו יותר, כ-4 טריליון דולר. זה שווה ערך לכ-81.6% מה-GDP של יפן לשנת 2021 (התוצר הלאומי הגולמי של יפן עמד בשנת 2021 על 4.937 טריליון דולר ובמונחי תושב 39,285 דולר). בינואר 2016 יפן הייתה המדינה הראשונה שעברה לריבית שלילית של 0.1%-. הבנק המרכזי הדפיס כספים והחל להשקיע את הרזרבות שלו, כמדיניות, במניות בבורסות היפניות. ב-2018 הבנק המרכזי היפני הפך להיות בעל מניות מרכזי בכ-40% מהמניות הנסחרות ביפן והמצב נמשך עד היום, כך שאחזקתו של הבנק המרכזי במניות יפניות עומדת על עשרות טריליוני ינים. עולה חשש כי אחזקתו הגדולה של הבנק המרכזי היפני במניות היפניות הופכת את מחירי המניות למנופחים, גורמת לעיוותי שוק ומשכנעת משקיעים להגביר את ההשקעות במניות.למרות ההתערבות, האינפלציה ביפן הייתה נמוכה מהיעד של הבנק המרכזי, שהיה 2%, ואף הגיעה לדפלציה ב-2016.בסביבת ריבית נמוכה, קל לאנשים ללוות כסף ולרכוש דירה חדשה, לדוגמה. לכן, הורדת ריבית הינה מהלך שתורם לעליית מחירי הדירות ולהגברת הבניה, דבר שדוחף את הכלכלה. הורדת ריבית הינה מהלך שגורם למשקיעים להוציא את הכסף מהבנקים ולהשקיע בהשקעות מסוכנות יותר, הדבר מזרים כסף לשוק ההון ומעלה את המחירים של המניות. לחברה בעלת שווי גבוה יותר בבורסה, כתוצאה משיעורי הריבית שירדו, קל ללוות כסף זול, להנפיק מניות נוספות בשוויים גבוהים, לבנות מפעלים חדשים, לספק תעסוקה ליותר עובדים ולהרחיב את האופרציה. הבעיה היא, שכאשר האוכלוסייה פוחתת מבחינה דמוגרפית, מעטים הפרויקטים הקפיטליים אשר יהיו כלכליים, לא משנה כמה נמוכה הריבית וכמה נאה הצמיחה.הצטמצמות האוכלוסייה היפנית, בשילוב עם תהליך העיור המאסיבי ביפן יצרו מצב בו, לפי ההערכות, יש ביפן מעל ל-8 מיליון בתים נטושים, המהווים כ-13% מסך הדירות במדינה (ומחקרים מצביעים על כך ששיעור הבתים הנטושים יגיע לכ-33% עד 2033). פשוט אין מספיק אנשים בשביל לאכלס את הבתים הקיימים מחוץ לערים ולכן, התערבות בצורה של הורדת ריבית פשוט לא עוזרת למחירים לעלות. באיזורים כפריים ניתן לקנות בית מתפקד בכ-500 דולר ובאיזורים מרוחקים, אשר המדינה מנסה לאכלס, אפשר גם לקבל בית בחינם. בערים גדולות, כמו טוקיו, מחירי הדירות עדיין גבוהים.

בכדי להתמודד עם המשבר, הבנק המרכזי ביפן בחר להתערב באמצעות מדיניות מוניטרית אגרסיבית ואולי האגרסיבית ביותר שנראתה בהיסטוריית האנושות. החל מ-2010 הפעיל הבנק המרכזי תוכניות בהיקפים של כ-600 טריליון ין, ובמונחים שמוכרים לנו יותר, כ-4 טריליון דולר. זה שווה ערך לכ-81.6% מה-GDP של יפן לשנת 2021 (התוצר הלאומי הגולמי של יפן עמד בשנת 2021 על 4.937 טריליון דולר ובמונחי תושב 39,285 דולר). בינואר 2016 יפן הייתה המדינה הראשונה שעברה לריבית שלילית של 0.1%-. הבנק המרכזי הדפיס כספים והחל להשקיע את הרזרבות שלו, כמדיניות, במניות בבורסות היפניות. ב-2018 הבנק המרכזי היפני הפך להיות בעל מניות מרכזי בכ-40% מהמניות הנסחרות ביפן והמצב נמשך עד היום, כך שאחזקתו של הבנק המרכזי במניות יפניות עומדת על עשרות טריליוני ינים. עולה חשש כי אחזקתו הגדולה של הבנק המרכזי היפני במניות היפניות הופכת את מחירי המניות למנופחים, גורמת לעיוותי שוק ומשכנעת משקיעים להגביר את ההשקעות במניות.למרות ההתערבות, האינפלציה ביפן הייתה נמוכה מהיעד של הבנק המרכזי, שהיה 2%, ואף הגיעה לדפלציה ב-2016.בסביבת ריבית נמוכה, קל לאנשים ללוות כסף ולרכוש דירה חדשה, לדוגמה. לכן, הורדת ריבית הינה מהלך שתורם לעליית מחירי הדירות ולהגברת הבניה, דבר שדוחף את הכלכלה. הורדת ריבית הינה מהלך שגורם למשקיעים להוציא את הכסף מהבנקים ולהשקיע בהשקעות מסוכנות יותר, הדבר מזרים כסף לשוק ההון ומעלה את המחירים של המניות. לחברה בעלת שווי גבוה יותר בבורסה, כתוצאה משיעורי הריבית שירדו, קל ללוות כסף זול, להנפיק מניות נוספות בשוויים גבוהים, לבנות מפעלים חדשים, לספק תעסוקה ליותר עובדים ולהרחיב את האופרציה. הבעיה היא, שכאשר האוכלוסייה פוחתת מבחינה דמוגרפית, מעטים הפרויקטים הקפיטליים אשר יהיו כלכליים, לא משנה כמה נמוכה הריבית וכמה נאה הצמיחה.הצטמצמות האוכלוסייה היפנית, בשילוב עם תהליך העיור המאסיבי ביפן יצרו מצב בו, לפי ההערכות, יש ביפן מעל ל-8 מיליון בתים נטושים, המהווים כ-13% מסך הדירות במדינה (ומחקרים מצביעים על כך ששיעור הבתים הנטושים יגיע לכ-33% עד 2033). פשוט אין מספיק אנשים בשביל לאכלס את הבתים הקיימים מחוץ לערים ולכן, התערבות בצורה של הורדת ריבית פשוט לא עוזרת למחירים לעלות. באיזורים כפריים ניתן לקנות בית מתפקד בכ-500 דולר ובאיזורים מרוחקים, אשר המדינה מנסה לאכלס, אפשר גם לקבל בית בחינם. בערים גדולות, כמו טוקיו, מחירי הדירות עדיין גבוהים. בהתאם, חברה צומחת אשר רוצה להקים מפעל חדש, תתקשה במציאת עובדים שיעבדו בו, וזאת מפני שהאוכלוסייה מתכווצת וכמות העובדים במשק קטנה בקצב מהיר. לא משנה כמה גבוה מחיר המניה של חברה, ולא משנה כמה זול ללוות כסף, אין הגיון בהתרחבות כשהאוכלוסייה מתכווצת. הבנק המרכזי יכול להדפיס הרים של כסף אך זה לא תמיד יביא אינפלציה או צמיחה כלכלית, במיוחד לא אם גודל האוכלוסייה מתכווץ.

בהתאם, חברה צומחת אשר רוצה להקים מפעל חדש, תתקשה במציאת עובדים שיעבדו בו, וזאת מפני שהאוכלוסייה מתכווצת וכמות העובדים במשק קטנה בקצב מהיר. לא משנה כמה גבוה מחיר המניה של חברה, ולא משנה כמה זול ללוות כסף, אין הגיון בהתרחבות כשהאוכלוסייה מתכווצת. הבנק המרכזי יכול להדפיס הרים של כסף אך זה לא תמיד יביא אינפלציה או צמיחה כלכלית, במיוחד לא אם גודל האוכלוסייה מתכווץ.

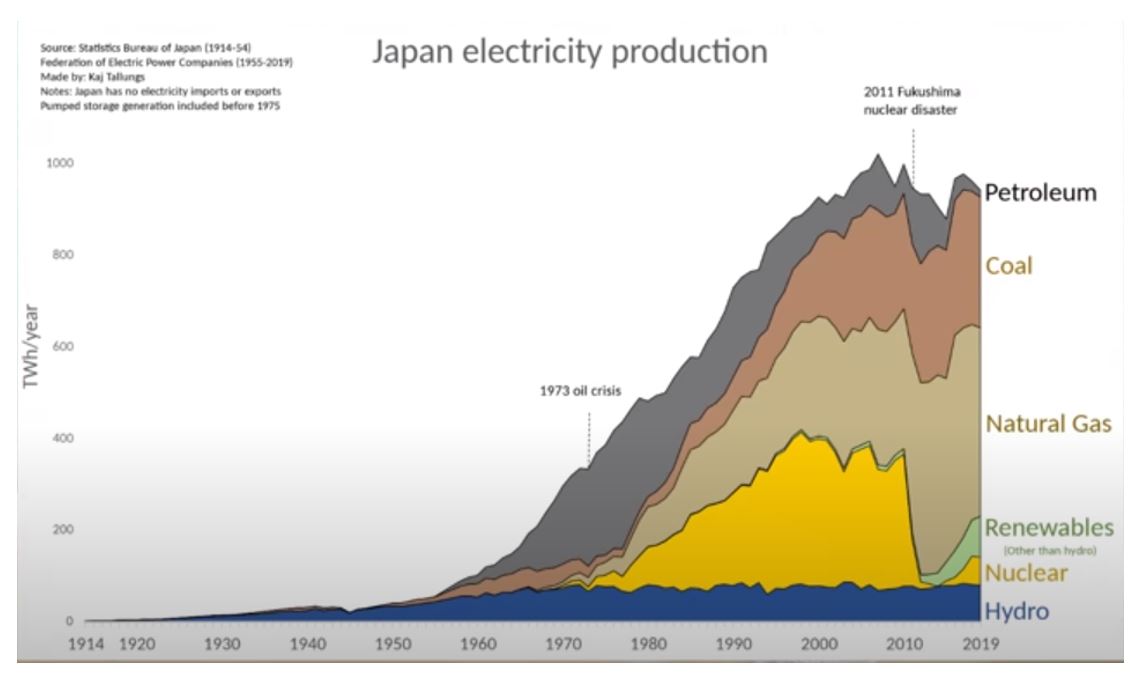

האנרגיה היפניתלצד הסטגפלציה היפנית, בעיה גדולה נוספת ביפן הינה התלות הגדולה שלה בייבוא אנרגיה. יפן אינה עשירה במשאבי טבע וכמעט ואין בה קידוחי נפט וגז טבעי. משכך, יפן הינה יבואנית של דלקים פוסיליים והיא השנייה בגודלה בעולם אחרי סין. יפן נסמכת כמעט באופן מלא על ייבוא של LNG, של פחם ושל נפט. נכון לימים אלו, כ-93% מאמצעי ייצור האנרגיה שלה מיובאים.לאורך השנים, יפן השכילה להבין כי היא מפתחת תלות במדינות זרות ובשלהי המאה העשרים, היא השקיעה בהקמת כורים גרעיניים לייצור חשמל. לאחר האסון בפוקשימה, שהתרחש במרץ 2011, בעקבות רעידת אדמה ולאור הצונאמי שבא בעקבותיה, נסגרו כל הכורים הגרעיניים ביפן. מאוחר יותר חלקם נפתחו מחדש אך גם לאחר הפתיחה, כמות האנרגיה שיוצרה בהם הייתה נמוכה משמעותית מכמות האנרגיה שהגיעה ממקורות גרעיניים בעבר.

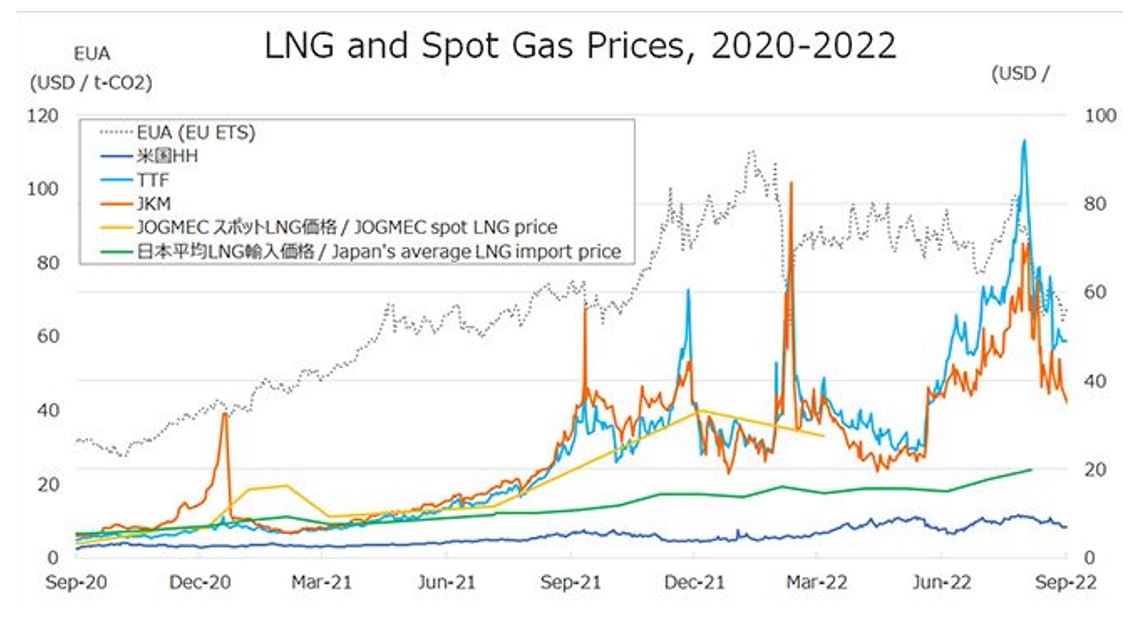

האנרגיה היפניתלצד הסטגפלציה היפנית, בעיה גדולה נוספת ביפן הינה התלות הגדולה שלה בייבוא אנרגיה. יפן אינה עשירה במשאבי טבע וכמעט ואין בה קידוחי נפט וגז טבעי. משכך, יפן הינה יבואנית של דלקים פוסיליים והיא השנייה בגודלה בעולם אחרי סין. יפן נסמכת כמעט באופן מלא על ייבוא של LNG, של פחם ושל נפט. נכון לימים אלו, כ-93% מאמצעי ייצור האנרגיה שלה מיובאים.לאורך השנים, יפן השכילה להבין כי היא מפתחת תלות במדינות זרות ובשלהי המאה העשרים, היא השקיעה בהקמת כורים גרעיניים לייצור חשמל. לאחר האסון בפוקשימה, שהתרחש במרץ 2011, בעקבות רעידת אדמה ולאור הצונאמי שבא בעקבותיה, נסגרו כל הכורים הגרעיניים ביפן. מאוחר יותר חלקם נפתחו מחדש אך גם לאחר הפתיחה, כמות האנרגיה שיוצרה בהם הייתה נמוכה משמעותית מכמות האנרגיה שהגיעה ממקורות גרעיניים בעבר. המחסור באנרגיה גרעינית לאחר אסון פוקושימה הפך את יפן לתלויה עוד יותר בגז הטבעי הנוזלי (LNG) המיובא, שנכון להיום מהווה כ-50% מאמצעי ייצור החשמל שלה. מחירי ה-LNG, בו המדינה תלויה, האמירו, לאור משבר האנרגיה האירופאי שהחל בספטמבר 2021, התגבר ב-2022, והשפיע על כל מדינות העולם. כיבואנית אנרגיה גדולה, הצורך ב-LNG והעלייה במחירים שלו, גורם ליפן לרכוש יותר דולרים. הדבר הגדיל את הוצאות המדינה ואת הגרעון שלה, החליש עוד יותר את הכלכלה והפעיל לחץ על שער הין כך שלמעשה, זו הסיבה העיקרית לשחיקתו. בנוסף, עליית מחירי האנרגיה וחומרי הגלם פוגעת ברווחיות ובתחרותיות בסקטור התעשייתי היפני.עולה השאלה – בהתחשב בתלות של יפן בייבוא אנרגיה יקרה ממדינות העולם, איך ייתכן שהאינפלציה שלה כל כך נמוכה כאשר מחירי האנרגיה גואים? התשובה היא שמרבית חוזי ייבוא הגז של המדינה הינם במחיר קבוע ועל כן, מחירי האנרגיה היפניים עוד לא הגיעו לשיאם. כאשר חוזי ייבוא הגז יפקעו, המחירים החדשים יהיו גבוהים יותר ועלות האנרגיה, וכן נתחה בעלות הייצור היפנית הכוללת יעלו.

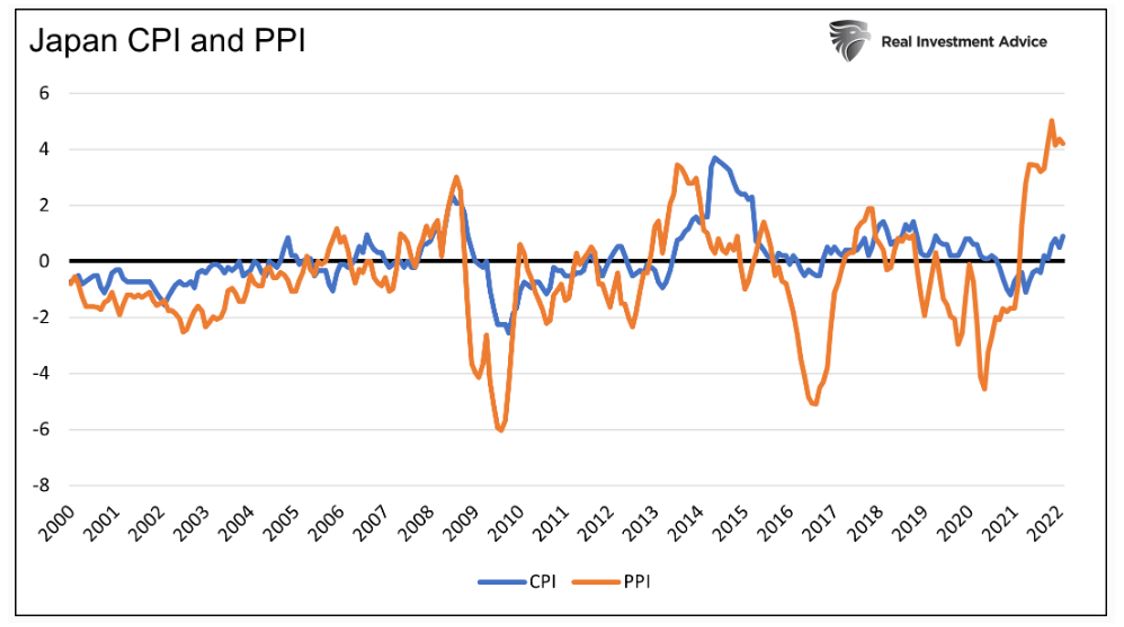

המחסור באנרגיה גרעינית לאחר אסון פוקושימה הפך את יפן לתלויה עוד יותר בגז הטבעי הנוזלי (LNG) המיובא, שנכון להיום מהווה כ-50% מאמצעי ייצור החשמל שלה. מחירי ה-LNG, בו המדינה תלויה, האמירו, לאור משבר האנרגיה האירופאי שהחל בספטמבר 2021, התגבר ב-2022, והשפיע על כל מדינות העולם. כיבואנית אנרגיה גדולה, הצורך ב-LNG והעלייה במחירים שלו, גורם ליפן לרכוש יותר דולרים. הדבר הגדיל את הוצאות המדינה ואת הגרעון שלה, החליש עוד יותר את הכלכלה והפעיל לחץ על שער הין כך שלמעשה, זו הסיבה העיקרית לשחיקתו. בנוסף, עליית מחירי האנרגיה וחומרי הגלם פוגעת ברווחיות ובתחרותיות בסקטור התעשייתי היפני.עולה השאלה – בהתחשב בתלות של יפן בייבוא אנרגיה יקרה ממדינות העולם, איך ייתכן שהאינפלציה שלה כל כך נמוכה כאשר מחירי האנרגיה גואים? התשובה היא שמרבית חוזי ייבוא הגז של המדינה הינם במחיר קבוע ועל כן, מחירי האנרגיה היפניים עוד לא הגיעו לשיאם. כאשר חוזי ייבוא הגז יפקעו, המחירים החדשים יהיו גבוהים יותר ועלות האנרגיה, וכן נתחה בעלות הייצור היפנית הכוללת יעלו. המדיניות של הבנק המרכזי ביפן בימים אלובאוגוסט 2022 שיעור האינפלציה השנתי ביפן עמד על 3%, שיעור נמוך ביחס לשיעור האינפלציה בארה"ב ובאירופה, אך זה שיעור האינפלציה הגבוה ביותר שהיה ביפן מאז 1991. ריבית הבנק המרכזי ביפן הינה שלילית עוד מינואר 2016 והיא עומדת על 0.1%-. הבנק המרכזי ביפן בחר לא להעלות את הריבית ביפן למרות ששיעור האינפלציה הינו גבוה מהיעד שהציב הבנק (יעד של 2%) ולמרות שהבנקים המרכזיים בעולם נוקטים בחודשים האחרונים בהעלאות ריבית אגרסיביות בכדי להילחם באינפלציה העולמית. השכר היפני מתנהג לאורך שנים בקורלציה לאינפלציה ולכן באופן לא מפתיע, לדברי הבנק המרכזי ביפן,בניגוד למדינות אחרות בעולם, צמיחת השכר ביפן הייתה נמוכה (כ-2.1%) והאינפלציה, שאמנם הגיעה גם אליהם סופסוף, אינה גבוהה באופן קיצוני.הבנק אמנם לא התערב באמצעות העלאת ריבית בכדי לחזק את המטבע ובכדי למנוע אינפלציה, אך בגלל שמתחילת 2021, הין היפני נחלש ביותר מ-40% והגיע לרמות הכי נמוכות בהן היה מאז שנות השמונים, בספטמבר הבנק המרכזי ביפן החליט להתערב ורכש ינים בשוק החופשי בהיקף של כ-20 מיליארד דולר, תוך ניסיון לעצור את שחיקת הין. זו ההתערבות הגדולה ביותר שעשה BOJ ביותר מעשרים שנה, אך זה לא מספיק משמעותי ביחס לגודלה של הכלכלה וביחס לפיחות הגדול בין. בבעלות הבנק המרכזי ביפן היו בספטמבר כ-1.3 טריליון דולרים והוא היה יכול תיאורטית להתערב ולמכור דולרים בסכומים גדולים יותר. הבעיה הינה שמרבית הדולרים שמחזיק הבנק המרכזי, מוחזקים באג"חים של ממשלת ארה"ב. אם הבנק המרכזי יחל למכור את האג"חים הללו בהיקפים משמעותיים יותר, הוא יגרום לירידת שערים באג"חים של ארה"ב וזה רק יגביר את הבדלי הריביות בין המטבעות.כאמור, עליית מחירי האנרגיה והעובדה שיפן הינה יבואנית גדולה של אנרגיה, הינה אחד הגורמים העיקריים להיחלשות הין ולפגיעה בסקטור התעשייה היפני בשנה האחרונה. יש לציין כי בנוסף לכך, עליית הריבית במדינות אחרות ובראשן ארה"ב, משפיעה בכיוון זהה על הין. הריבית השלילית ביפן והמרווח שנפתח לאור עליות הריבית במדינות אחרות, הופכים את הין היפני ואת האג"חים היפניות לפחות ופחות אטרקטיביים בהשוואה למקביליהם במדינות אחרות.האם סופסוף יש אינפלציה מתונה וטובה ביפן?האינפלציה היפנית, שהייתה נמוכה ואף שלילית עשרות שנים, עולה בקצב מהיר ודרכו של בנק מרכזי לעצור את הפיחות ב-ין היפני היא, בדרך כלל, באמצעות העלאת ריבית. אך כשהכלכלה בסטגנציה, וכשהאינפלציה עודנה נמוכה בהשוואה לעולם, נראה שזה לא יהיה המהלך בו יבחר הבנק המרכזי.אך נראה כי האינפלציה ביפן אינה משקפת את האינפלציה האמיתית שמתחוללת בה כעת. כאמור, חוזי ייבוא הגז היפניים, אשר מקבעים את מחיר הגז, ייפתחו וכאשר זה יקרה, מחירי האנרגיה ביפן יעלו. בנוסף, מבדיקה עולה כי מדד מחירי היצרנים היפני עלה ב-2022 ביותר מעשרה אחוזים, בעוד שהאינפלציה הייתה כ-3% - כלומר – נכון להיום היצרנים לא מגלגלים לצרכנים את כל העלייה אותה הם חווים בעלות הייצור. מצב זה קורה בשל העובדה שבמשך שנים האינפלציה ביפן הייתה כל כך נמוכה ואנשים לא רגילים לעליית מחירים. אם חברות יעלו מחירים באופן מהיר, הצרכנים פשוט יפסיקו לקנות.

המדיניות של הבנק המרכזי ביפן בימים אלובאוגוסט 2022 שיעור האינפלציה השנתי ביפן עמד על 3%, שיעור נמוך ביחס לשיעור האינפלציה בארה"ב ובאירופה, אך זה שיעור האינפלציה הגבוה ביותר שהיה ביפן מאז 1991. ריבית הבנק המרכזי ביפן הינה שלילית עוד מינואר 2016 והיא עומדת על 0.1%-. הבנק המרכזי ביפן בחר לא להעלות את הריבית ביפן למרות ששיעור האינפלציה הינו גבוה מהיעד שהציב הבנק (יעד של 2%) ולמרות שהבנקים המרכזיים בעולם נוקטים בחודשים האחרונים בהעלאות ריבית אגרסיביות בכדי להילחם באינפלציה העולמית. השכר היפני מתנהג לאורך שנים בקורלציה לאינפלציה ולכן באופן לא מפתיע, לדברי הבנק המרכזי ביפן,בניגוד למדינות אחרות בעולם, צמיחת השכר ביפן הייתה נמוכה (כ-2.1%) והאינפלציה, שאמנם הגיעה גם אליהם סופסוף, אינה גבוהה באופן קיצוני.הבנק אמנם לא התערב באמצעות העלאת ריבית בכדי לחזק את המטבע ובכדי למנוע אינפלציה, אך בגלל שמתחילת 2021, הין היפני נחלש ביותר מ-40% והגיע לרמות הכי נמוכות בהן היה מאז שנות השמונים, בספטמבר הבנק המרכזי ביפן החליט להתערב ורכש ינים בשוק החופשי בהיקף של כ-20 מיליארד דולר, תוך ניסיון לעצור את שחיקת הין. זו ההתערבות הגדולה ביותר שעשה BOJ ביותר מעשרים שנה, אך זה לא מספיק משמעותי ביחס לגודלה של הכלכלה וביחס לפיחות הגדול בין. בבעלות הבנק המרכזי ביפן היו בספטמבר כ-1.3 טריליון דולרים והוא היה יכול תיאורטית להתערב ולמכור דולרים בסכומים גדולים יותר. הבעיה הינה שמרבית הדולרים שמחזיק הבנק המרכזי, מוחזקים באג"חים של ממשלת ארה"ב. אם הבנק המרכזי יחל למכור את האג"חים הללו בהיקפים משמעותיים יותר, הוא יגרום לירידת שערים באג"חים של ארה"ב וזה רק יגביר את הבדלי הריביות בין המטבעות.כאמור, עליית מחירי האנרגיה והעובדה שיפן הינה יבואנית גדולה של אנרגיה, הינה אחד הגורמים העיקריים להיחלשות הין ולפגיעה בסקטור התעשייה היפני בשנה האחרונה. יש לציין כי בנוסף לכך, עליית הריבית במדינות אחרות ובראשן ארה"ב, משפיעה בכיוון זהה על הין. הריבית השלילית ביפן והמרווח שנפתח לאור עליות הריבית במדינות אחרות, הופכים את הין היפני ואת האג"חים היפניות לפחות ופחות אטרקטיביים בהשוואה למקביליהם במדינות אחרות.האם סופסוף יש אינפלציה מתונה וטובה ביפן?האינפלציה היפנית, שהייתה נמוכה ואף שלילית עשרות שנים, עולה בקצב מהיר ודרכו של בנק מרכזי לעצור את הפיחות ב-ין היפני היא, בדרך כלל, באמצעות העלאת ריבית. אך כשהכלכלה בסטגנציה, וכשהאינפלציה עודנה נמוכה בהשוואה לעולם, נראה שזה לא יהיה המהלך בו יבחר הבנק המרכזי.אך נראה כי האינפלציה ביפן אינה משקפת את האינפלציה האמיתית שמתחוללת בה כעת. כאמור, חוזי ייבוא הגז היפניים, אשר מקבעים את מחיר הגז, ייפתחו וכאשר זה יקרה, מחירי האנרגיה ביפן יעלו. בנוסף, מבדיקה עולה כי מדד מחירי היצרנים היפני עלה ב-2022 ביותר מעשרה אחוזים, בעוד שהאינפלציה הייתה כ-3% - כלומר – נכון להיום היצרנים לא מגלגלים לצרכנים את כל העלייה אותה הם חווים בעלות הייצור. מצב זה קורה בשל העובדה שבמשך שנים האינפלציה ביפן הייתה כל כך נמוכה ואנשים לא רגילים לעליית מחירים. אם חברות יעלו מחירים באופן מהיר, הצרכנים פשוט יפסיקו לקנות.

ברור כי מצב בו החברות לא מגלגלות אל הצרכנים את עליית ההוצאות שהן חוות אינו יכול להימשך לאורך זמן. אם מחירי הייצור ימשיכו לעלות, בסופו של דבר, החברות ייאלצו להעלות מחירים ללקוחות. יחד עם זאת, בהסתכלות נקודתית על החברות התעשייתיות הציבוריות ביפן, אפשר לראות רווחים נאים בשנה האחרונה. הדבר נובע מכך שיפן הינה מדינה יצואנית והנפילה של הין הביאה לרווחים רבים שהגיעו מחו"ל וקיזזו את עליית הוצאות האנרגיה. נראה שמי שנפגע יותר מעליית מחירי האנרגיה הם יצרנים מקומיים אשר לא מייצאים מוצרים לעולם.על כן, למרות שהאינפלציה היפנית אינה מרקיעת שחקים כיום, סביר להניח שבהמשך היא תעלה. בנוסף, יש לזכור שלאוכלוסייה המזדקנת יש אפקט דפלציוני. זה מפחית את עלות הדיור והוצאות נוספות אחרות כמו צורך בתשתיות חדשות. בכל אופן, התרומה של ההזדקנות לבלימת האינפלציה לא תימשך לעולם.כאמור, עליית מחירי האנרגיה והעובדה שיפן הינה יבואנית גדולה של אנרגיה, הינה אחד הגורמים העיקריים להיחלשות הין ולפגיעה בסקטור התעשייה היפני בשנה האחרונה. יש לציין כי בנוסף לכך, עליית הריבית במדינות אחרות ובראשן ארה"ב, משפיעה בכיוון זהה על הין. הריבית השלילית ביפן והמרווח שנפתח לאור עליות הריבית במדינות אחרות, הופכים את הין היפני ואת האג"חים היפניות לפחות ופחות אטרקטיביים בהשוואה למקביליהם במדינות אחרות.בשורה התחתונה, נראה שלראשונה מזה שנים, תהיה ביפן אינפלציה אך זו אינה אינפלציה טובה שמגיעה מצמיחה כלכלית ומעליית ביקושים, אלא אינפלציה שזולגת אל יפן ממה שקורה בעולם החיצוני וככל הנראה, המלחמה בדפלציה היפנית צריכה להיעשות בכלים אחרים, אשר אינם בידו של הבנק המרכזי. יפן צריכה כלים אשר יגרמו ליפנים להביא עוד ילדים לעולם.לסיכוםיפן היא חלון ראווה למקרה מיוחד בו האוכלוסייה קטנה ומזדקנת בקצב מהיר בו-זמנית. המקרה הזה חשוב, מפני שכמעט כל הכלכלות המפותחות יתמודדו עם האטה דמוגרפית והזדקנות חסרת תקדים של האוכלוסייה בעשורים הבאים, ובראשן מדינות באירופה כמו איטליה וגרמניה (למעט ישראל בה שיעור הילודה גבוה, אך כך גם שיעור הלא-מועסקים מהמגזר החרדי). ביפן, בניגוד למדינות האחרות, זה פשוט קורה מוקדם יותר ומהר יותר. המשך הירידה בשיעור הילודה במדינות המערב עשוי להביא, מעבר להגירה מרובה של פליטים ועובדים זרים, לשחיקה כלכלית, למצב בו שכבת הצעירים באוכלוסייה הולכת וקטנה ונושאת על גבה שכבה גדולה מאוד של מבוגרים שיצאו לגמלאות, אשר לא תורמים לתוצר הלאומי ובהמשך למשברים כלכליים עמוקים.בניגוד למה שלומדים באוניברסיטה, נראה שבמקרים של ירידה משמעותית בגודל האוכלוסייה ובשיעור המועסקים מסך האוכלוסייה, הכלים המוניטריים והפיסקליים של הבנקים המרכזיים להתמודדות עם אינפלציה מוגבלים. המודל הכלכלי עליו מדינות העולם מושתתות היום בנוי על מנגנון של ילודה ושל גידול דמוגרפי באוכלוסייה. מצב זה מביא עמו צמיחה, צורך בנדל"ן, גידול בצריכה וגידול בכוח העבודה. הכלים של הבנקים המרכזיים ושל משרדי האוצר העולמיים יעילים רק במצב עולמי שכזה. הלחימה של הבנק המרכזי בדפלציה היפנית וכעת באינפלציה החודרת מבחוץ, הינם רק דחיית הקץ והתעלמות מהבעיה התרבותית המושרשת ביפן וככל הנראה, לא יהיה פתרון בכלים כלכליים למצב היפני אלא צריך להביא לשינוי תרבותי של ממש ולגרום לאוכלוסייה היפנית להביא ילדים לעולם.

ברור כי מצב בו החברות לא מגלגלות אל הצרכנים את עליית ההוצאות שהן חוות אינו יכול להימשך לאורך זמן. אם מחירי הייצור ימשיכו לעלות, בסופו של דבר, החברות ייאלצו להעלות מחירים ללקוחות. יחד עם זאת, בהסתכלות נקודתית על החברות התעשייתיות הציבוריות ביפן, אפשר לראות רווחים נאים בשנה האחרונה. הדבר נובע מכך שיפן הינה מדינה יצואנית והנפילה של הין הביאה לרווחים רבים שהגיעו מחו"ל וקיזזו את עליית הוצאות האנרגיה. נראה שמי שנפגע יותר מעליית מחירי האנרגיה הם יצרנים מקומיים אשר לא מייצאים מוצרים לעולם.על כן, למרות שהאינפלציה היפנית אינה מרקיעת שחקים כיום, סביר להניח שבהמשך היא תעלה. בנוסף, יש לזכור שלאוכלוסייה המזדקנת יש אפקט דפלציוני. זה מפחית את עלות הדיור והוצאות נוספות אחרות כמו צורך בתשתיות חדשות. בכל אופן, התרומה של ההזדקנות לבלימת האינפלציה לא תימשך לעולם.כאמור, עליית מחירי האנרגיה והעובדה שיפן הינה יבואנית גדולה של אנרגיה, הינה אחד הגורמים העיקריים להיחלשות הין ולפגיעה בסקטור התעשייה היפני בשנה האחרונה. יש לציין כי בנוסף לכך, עליית הריבית במדינות אחרות ובראשן ארה"ב, משפיעה בכיוון זהה על הין. הריבית השלילית ביפן והמרווח שנפתח לאור עליות הריבית במדינות אחרות, הופכים את הין היפני ואת האג"חים היפניות לפחות ופחות אטרקטיביים בהשוואה למקביליהם במדינות אחרות.בשורה התחתונה, נראה שלראשונה מזה שנים, תהיה ביפן אינפלציה אך זו אינה אינפלציה טובה שמגיעה מצמיחה כלכלית ומעליית ביקושים, אלא אינפלציה שזולגת אל יפן ממה שקורה בעולם החיצוני וככל הנראה, המלחמה בדפלציה היפנית צריכה להיעשות בכלים אחרים, אשר אינם בידו של הבנק המרכזי. יפן צריכה כלים אשר יגרמו ליפנים להביא עוד ילדים לעולם.לסיכוםיפן היא חלון ראווה למקרה מיוחד בו האוכלוסייה קטנה ומזדקנת בקצב מהיר בו-זמנית. המקרה הזה חשוב, מפני שכמעט כל הכלכלות המפותחות יתמודדו עם האטה דמוגרפית והזדקנות חסרת תקדים של האוכלוסייה בעשורים הבאים, ובראשן מדינות באירופה כמו איטליה וגרמניה (למעט ישראל בה שיעור הילודה גבוה, אך כך גם שיעור הלא-מועסקים מהמגזר החרדי). ביפן, בניגוד למדינות האחרות, זה פשוט קורה מוקדם יותר ומהר יותר. המשך הירידה בשיעור הילודה במדינות המערב עשוי להביא, מעבר להגירה מרובה של פליטים ועובדים זרים, לשחיקה כלכלית, למצב בו שכבת הצעירים באוכלוסייה הולכת וקטנה ונושאת על גבה שכבה גדולה מאוד של מבוגרים שיצאו לגמלאות, אשר לא תורמים לתוצר הלאומי ובהמשך למשברים כלכליים עמוקים.בניגוד למה שלומדים באוניברסיטה, נראה שבמקרים של ירידה משמעותית בגודל האוכלוסייה ובשיעור המועסקים מסך האוכלוסייה, הכלים המוניטריים והפיסקליים של הבנקים המרכזיים להתמודדות עם אינפלציה מוגבלים. המודל הכלכלי עליו מדינות העולם מושתתות היום בנוי על מנגנון של ילודה ושל גידול דמוגרפי באוכלוסייה. מצב זה מביא עמו צמיחה, צורך בנדל"ן, גידול בצריכה וגידול בכוח העבודה. הכלים של הבנקים המרכזיים ושל משרדי האוצר העולמיים יעילים רק במצב עולמי שכזה. הלחימה של הבנק המרכזי בדפלציה היפנית וכעת באינפלציה החודרת מבחוץ, הינם רק דחיית הקץ והתעלמות מהבעיה התרבותית המושרשת ביפן וככל הנראה, לא יהיה פתרון בכלים כלכליים למצב היפני אלא צריך להביא לשינוי תרבותי של ממש ולגרום לאוכלוסייה היפנית להביא ילדים לעולם.- 8.יותר משאבים מתחלקים בפחות אנשים ואין צורך להשקיע ב 30/11/2022 12:17הגב לתגובה זויותר משאבים מתחלקים בפחות אנשים ואין צורך להשקיע בתשתיות כמו תחבורה נדל"ן אנרגיה ועוד. זאת אומרת שרמת החיים לא יורדת באופן משמעותי ואולי אף עולה?קל למצוא עבודה יש פחות צפיפות וליפן כמדינה מאוד צפופה זה פלוס גדול.יש כנראה עוד יתרונות כי יש שיפור טכנולוגי בכל אספקט בחיים במודרניים.

- 7.עדי 30/11/2022 08:32הגב לתגובה זואם הבנק המרכזי כלכך מעורב בבורסה וכתוצאה מכך בחברות הגדולות האם יש לו כבעל עניין יכולות להשפיע על המחירים ולא לגלגל אותם על הצרכנים אלא לפגוע בשולי הרווח של החברות

- 6.אר 30/11/2022 08:13הגב לתגובה זוהיפנים אינם מוכנים לקבל מהגרים המדיניות מתנשאת והעם מתנשא. מקובעים ושמרנים

- 5.קורא קבוע 30/11/2022 00:40הגב לתגובה זותענוג לקרוא! מתגעגע גם לעמית נועם טל.

- 4.מרגיש שכל עוד העולם המערבי יצטמצם דמוגרפית, לא נתא 29/11/2022 23:14הגב לתגובה זומרגיש שכל עוד העולם המערבי יצטמצם דמוגרפית, לא נתאושש ממשברים כלכליים שיבואו שוב ושוב

- 3.נפתלי 29/11/2022 20:16הגב לתגובה זואני חושש שהמצב בסין עוד יותר גרוע. כי עברו לקיטון באוכלוסיה ופשוט לא מדווח מספיק. כמות הבתים הריקים גדולה הרבה יותר המון ערי רפאים. וכעת שמגזר הנדלן מתחיל להשמיע קולות של עצירה והתפרקות יתברר שהם במשבר עמוק

- 2.מעניין מאוד, תודה (ל"ת)מאיר 29/11/2022 18:23הגב לתגובה זו

- 1.נ.ש. 29/11/2022 16:04הגב לתגובה זוכפול אם מחשבים את הירידה הדמוגרפית. בסופו של יום כמו שכתבת מדובר במקרה קיצוני ממש הפוך מהתמודדות של כלכלות המערב הצומחות. אגב סין גם בקטסטרופה עם מדיניות הילד האחד שלא מצליחים להיגמל ממנה