הרווחיות של אינטל גבוהה משמעותית מהמתחרות. האם המניה תזנק סוף סוף?

שנה קשה עברה על אינטל ובעלי המניות שלה. התפתחויות עסקיות שליליות מחד (עיכוב בהשקת דורות מתקדמים של מעבדים) ומנגד התפתחויות חיוביות בקרב המתחרות הגדולות NVIDIA ו-AMD (המשך הדומיננטיות במעבדי ה-GPU ורכישת ARM, אצל הראשונה ולקיחת נתח שוק מאינטל על ידי AMD כמו גם ההודעה על רכישת XILINX) השתקפו באופן עוצמתי בתשואת המניות של שלוש החברות הללו במהלך 2020:

| החברה | תשואת המניה ב-2020 |

| אינטל | (19.9%) |

| אנבידיה | 119.2% |

| AMD | 85.4% |

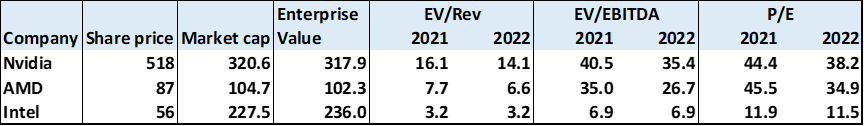

גם רמת המכפילים העתידיים שבהם נסחרות מניות החברות הללו מעידה על הבדלים משמעותיים באופן שבו מעריכים המשקיעים את עתידן של שלוש החברות הללו. בעוד שהציפיות במקרה של אנבידיה ו-AMD הן להמשך צמיחה בקצבים גבוהים, לבסס מעמד דומיננטי כל אחת בתחומה ולקחת נתחי שוק מאינטל, הרי שעבור אינטל ההערכות הן שהחברה נמצאת עכשיו בפרשת דרכים ושזה בדיוק הזמן בשביל לקחת החלטות חשובות מאוד.

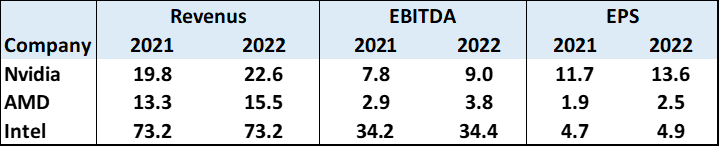

כדאי לשים לב גם להבדלים בתחזיות הפיננסיות של שלוש החברות. בטבלה למטה ניתן לראות את תחזיות ההכנסות, רווח ה-EBITDA (Earnings Before Interest, Tax, Depreciation and Amortization) והרווח למניה, של שלוש החברות ולאמוד את ההבדלים הביצועיים בין החברות.

- מנכ״ל אינטל: החברה תיכנס לשוק ה־GPU, המחסור בזיכרון יימשך שנים

- דו"ח AMD מתקרב: סוכני ה-AI מעלים ביקוש למעבדי שרתים והפוטנציאל עוד לא מגולם בתמחור

- המלצת המערכת: כל הכותרות 24/7

ניתן לראות למשל שההכנסות של אינטל החזויות לשנתיים הקרובות, גבוהות פי 6 בערך מאלו של AMD ויותר מפי 3 מאנבידיה. גם שיעורי הרווחיות החזויים של אינטל גבוהים משמעותית מאלה של מתחרותיה. רק בשביל לשים דברים בפרופורציה, גובה ה-EBITDA של אינטל הוא יותר מפי 3 מכל ההכנסות של AMD, ברבעון הרביעי של 2020.

ועדיין, כפי שמשתקף גם מהתנהגות מחירי המניות, ושווי השוק של שלוש החברות, אינטל נמצאת במצב עסקי לא פשוט וציבור המשקיעים מאמין יותר בסיכויי הצמיחה והדומיננטיות של אנבידיה ו-AMD ופחות באלו של מלכת ה-CPU וממציאת חוק Moore.

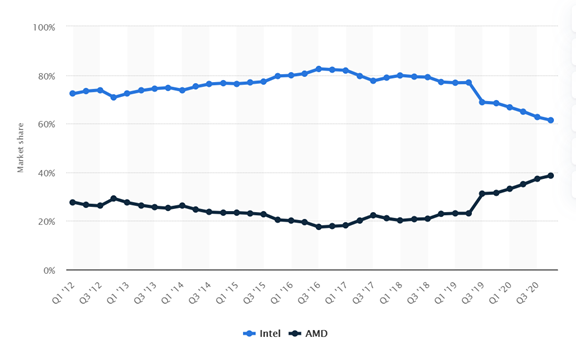

"2020, תמותי" – גירסת אינטל

אחזור בקצרה על האירועים העיקריים. במהלך הרבעון הראשון של השנה שעברה, AMD המשיכה את המגמה של השנתיים האחרונות בהם הצליחה לקחת נתח שוק מאינטל בשוק מעבדי ה-X86 למחשבים אישיים. השינוי הוא תוצאה של מספר שינויים משמעותיים בשוק הזה שחלו בשנים האחרונות. שינויים אלה כוללים את התערערות ברית wintel שבין אינטל למיקרוסופט, העברת היצור של המעבדים של AMD לידי TSMC וכפועל יוצא אשר משפיע על שיפור הרווחיות ב-AMD, צמצום הפער הטכנולוגי בין המעבדים של החברות שהוריד את הצורך של AMD לקחת נתח שוק מאינטל, על ידי מלחמת מחירים.

- סין מורה לבנקים: צמצמו מיד את החשיפה לאג"ח אמריקאי

- שר האוצר האמריקאי מפתיע: ספקולציה סינית טלטלה את הזהב

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ארה״ב במהלך של 12 מיליארד דולר נגד התלות בסין במינרלים...

בגרף הבא ניתן לראות את העלייה בנתח השוק של AMD לעומת הירידה בזה של אינטל בתחום המעבדים למחשבים אישיים ב-8 השנים האחרונות. הפער הצטמצם במיוחד בשנתיים האחרונות כאשר ברבעון השלישי הוא עמד על 62:38 בלבד לטובת אינטל,

מקור: statista.com

ואז הגיע הרבעון השני. למרות תוצאות לא רעות והצלחה לעקוף את התחזיות העסקיות, יצאה הנהלת החברה בהודעה דרמטית לפיה, תחילת יצור המעבדים ברזולוציית 7 ננומטר תידחה בחצי שנה לעומת התחזית המקורית כלומר למחצית הראשונה של 2023. כאשר ברקע הדברים, AMD שמצליחה לקחת נתח שוק מאינטל, רבעון אחר רבעון ושמעבדיה מיוצרים על ידי TSMC ברזולוציית 7 ננומטר, חשש המשקיעים בא לידי ביטוי בירידה של 16% במחיר המניה, ביום שאחרי (24.7.2020). הרושם שנוצר הוא שהפער הטכנולוגי ביצור בין אינטל ל-TSMC הולך ומעמיק. מצד אחד אינטל שצפויה לעבור ליצור ברזולוציית 7 ננומטר רק במהלך 2023, לעומת TSMC שכבר היום מייצרת ב-7 ננומטר וגם ברזולוציות מתקדמות יותר של 5 ואף 3 ננומטר...

התוצאות ברבעון השלישי גם כן איכזבו. אינטל הצליחה ממש בקושי להגיע לתחזית (הנמוכה) שנתנה, אך כשלה באחד מהפרמטרים החשובים – הכנסות חטיבת ה-data centers – שירדו ב-7% לעומת התחזית, וחשש להפסדי נתח שוק למתחרה הגדולה אנבידיה.

אירועים נוספים שהשפיעו במהלך 2020 לרעה על מחיר המניה הם הודעה של אפל על מעבר יצור של המעבדים למחשבי המקינטוש מאינטל ליצור עצמי, אמזון שעברה ליצור עצמי של מעבדים עבור פעילות מיחשוב הענן שלה, וכך גם מיקרוסופט וגוגל.

חילופי מנכלים באינטל

לאחר מבול של התפתחויות עסקיות לא חיוביות, הודיעה אינטל במחצית ינואר 2021 על חילופי מנכ"לים, כאשר לתפקיד המאתגר נכנס פאט גלזינגר, מנכ"ל חברת VMWare ובעברו מנהל הפיתוח הראשי של אינטל ועובד החברה במשך כ-30 שנה. ההודעה שימחה מאוד את בעלי המניות של אינטל וגרמה לזינוק של 12% במחיר המניה (ולירידה של כ-5% במחיר מניית VMWare, דבר שעשוי להעיד על כך שמדובר במחליף משמעותי). בניגוד למנכ"ל הנוכחי, בוב סוואן, גלזינגר הוא מהנדס, כמיטב המסורת ה'אינטלית', והתקוות שתולים בו בעלי המניות הן רבות.

אינטל ניצבת בפני אתגרים אסטרטגיים שמימושם יקח זמן רב. האתגר הגדול והמשמעותי ביותר הוא האם להמשיך בפעילות היצור, בתוך החברה, או להפנות פעילות זאת לגורמים חיצוניים כפי שאנבידיה ו-AMD עושות עם TSMC. התשובה לשאלה הזאת היא מורכבת וחלק ממנה ניתן כבר בשיחת המשקיעים של תוצאות הרבעון הרביעי של 2020, שפורסמו ב22.1.2021. המנכ"ל הנכנס אמר שהוא מרוצה מההתקדמות שחלה בפיתוח המעבדים ברזולוציית 7 ננומטר ושהוא מאמין שמרבית יצור המוצרים השונים במהלך 2023 (שנת השקת תוכנית ה-7 ננומטר) יבוצע בתוך אינטל. יחד עם זאת הוא מעריך שאינטל תגדיל את היצור באמצעות יצרנים חיצוניים במהלך שנה זו לעומת מה שקיים היום. אינטל מייצרת כ-15%-20% מהמוצרים שאינם מעבדים על ידי יצרנים חיצוניים, הרוב על ידי TSMC והיא תתחיל לייצר באמצעות TSMC מעבדים למחשבים אישיים, בטכנולוגיות מתקדמות של 5 ו-3 ננומטר החל מהמחצית השניה של השנה.

למרות התוצאות העסקיות הטובות שהשיגה אינטל ברבעון הזה, שכללו גם העלאת תחזית לרבעון הקרוב, רשמה המניה ירידה של כ-10% כי המשקיעים קיוו לשמוע שהמנכ"ל החדש יבצע פניית פרסה משמעותית ויעביר את החברה למודל של מיקור חוץ של פעילות היצור.

אולם, יש לזכור, כי המנכ"ל החדש רק נכנס לתפקידו וסביר להניח כי יגיש תוכנית אסטרטגית מפורטת ומשמעותית יותר במהלך החודשים הקרובים. אני מעריך כי גם אם יוחלט על הטייה של חלק משמעותי מהיצור של אינטל למיקור חוץ, יישום תוכנית שכזו והשפעתה על התוצאות העסקיות (הטובות, יש לומר) יקח זמן רב.

מה חושבים האנליסטים?

את מניית אינטל מכסים 44 אנליסטים מה-sell side, כמות עצומה לכל הדעות. כפי שניתן לראות בטבלה הבאה, קיימת קורלציה באופן לא מפתיע בין האירועים שעברו על מניות אנבידיה, AMD ואינטל בשנה האחרונה. 38% מהאנליסטים שמסקרים את אינטל הם בהמלצת קניה, לעומת 78% ו-55% עבור אנבידיה ו-AMD בהתאמה.

| מס' אנליסטים | קניה | ניטרלי | מכירה | מחיר יעד ממוצע | % ממחיר היעד | |

| אינטל | 44 | 17 | 17 | 10 | $64 | 12% |

| אנבידיה | 41 | 32 | 6 | 3 | $590 | 10% |

| AMD | 40 | 22 | 14 | 4 | $100 | 15% |

אינטל נמצאת היום בצומת דרכים אסטרטגית והיא נדרשת לקבל החלטות גורליות שישפיעו על עתידה בשנים הקרובות. מוקדם עדיין לדבר על ההסתברות להצלחה, אבל עושה רושם כי המנכ"ל החדש הוא בעל נתוני פתיחה מבטיחים ופרטים נוספים נוכל לדעת לאחר שיפרסם בחודשים הקרובים את תוכניתו האסטרטגית להצלחתה של אינטל ולחזרה לנתיב הצמיחה. אינטל ניצבת בפני תחרות גבוהה מצד אנבידיה ו-AMD כאשר שתי החברות הללו ביצעו ברבעון הרביעי של 2020 שתי רכישות אדירות (אנבידיה רכשה את ARM ו-AMD את Xilinx) ובכך העצימו את מעמדן מול אינטל בתחומי הענן, AI ותשתיות 5G. קיים גם איום מצידן של ענקיות הטכנולוגיה (אמזון, מיקרוסופט וגוגל) לייצר את המעבדים לפעילות הענן שלהן מבית ולא באמצעות אינטל וגם אפל תפסיק להיות לקוחה של אינטל במעבדים החדשים שלה.

עושה רושם ששנת 2021 הולכת להיות שנה מעניינת...

רמי רוזן, אנליסט בכיר ומומחה לקשרי משקיעים.

- 11.מעניין. תודה רבה (ל"ת)אירנה 08/02/2021 17:00הגב לתגובה זו

- 10.בני 08/02/2021 16:25הגב לתגובה זושאלה מעניינת תהיה לראות כיצד מנכל חדש ישפיע על המדיניות. בהחלט נקודה למחשבה בהשפעה של הנהלה וראיה אסטרטגית על הביצועים של החברה ועל אמון המשקיעים. ימים יגידו אם מדובר בירידה לצורך עליה, או שזו עוד לא התחתית.

- 9.אבי 08/02/2021 14:45הגב לתגובה זוניתוח מעמיק, לדעתי אינטל תשאר מאחור!

- 8.דורון 08/02/2021 12:08הגב לתגובה זובהחלט מרתק ומאיר עיניים.תודה לכותב

- 7.עוד תראו שיש לה קלפים בשרוול והשוק יופתע.עד סוף 21 08/02/2021 11:22הגב לתגובה זועוד תראו שיש לה קלפים בשרוול והשוק יופתע.עד סוף 21 המניה תגיע ל$90.

- 6.לרון 08/02/2021 09:39הגב לתגובה זובלי הרבה מילים INTL לא AMD כן על המנכ"לית סו שלה

- 5.דיויד 08/02/2021 08:35הגב לתגובה זוחזק:)

- 4.ר 07/02/2021 22:56הגב לתגובה זואיפה ההמשך?

- 3.באינטל יש הרבה אבטלה גלויה (ל"ת)בוב סוואן 07/02/2021 21:04הגב לתגובה זו

- 2.לא הבנתי איפה הסקירה (ל"ת)מה 07/02/2021 20:56הגב לתגובה זו

- 1.מייק 07/02/2021 19:13הגב לתגובה זואין רווח מפעולות שמצדיק המשך פעילותה כחברה עצמאית

- קוקו 08/02/2021 00:43הגב לתגובה זומרוויחה מעל 20 מיליארד נקי בשנה והטבות מס מקבלים בערך חצי מיליארד ובתמורה משלמים פה המון מי ים אחרים

- רועי 07/02/2021 22:56הגב לתגובה זוזה שלא עברת את מבחני הקבלה, לא מצדיק פייק ניוז...