השווקים רועדים: הנפט צולל ב-33%, החוזים יורדים ב-5%

הלחץ בשווקים מחריף ונראה כי המשבר בשווקים הופך במהירות למשבר נזילות. ירידות חדות של עד 6.1% נרשמות הבוקר בשוקי המניות באסיה. במקביל, החוזים העתידיים על המדדים המובילים יורדים עד 5%, דבר שגרם להפסקה זמנית במסחר. תנודות חדות מורגשות גם בשוקי האג"ח, מט"ח והסחורות.

הנכס הבולט ביותר כעת הוא הנפט, שצונח ביותר מ-33% לרמה של 30 דולר לחבית - מדובר בצניחה היומית החדה ביותר שרושם הנפט מאז 1991. הטריגר לתנודה החדה הוא חוסר ההסכמה בפסגת אופ"ק ביום שישי האחרון וההודעה של סעודיה בסופ"ש האחרון כי היא צפויה "לצאת למלחמה על מחיר הנפט" כאשר היא מגדילה את תפוקתה בצורה דרמטית (לכתבה המלאה). במקביל, מחיר הגז הטבע יורד ב-6.7% לרמה של 1.6 למיליון יחידות תרמיות בריטיות (Btu) - הרמה הנמוכה ביותר ב-21 השנים האחרונות.

גרף שבועי של מחיר הנפט בעשורים האחרונים: הרמה הנמוכה ביותר מאז 2016

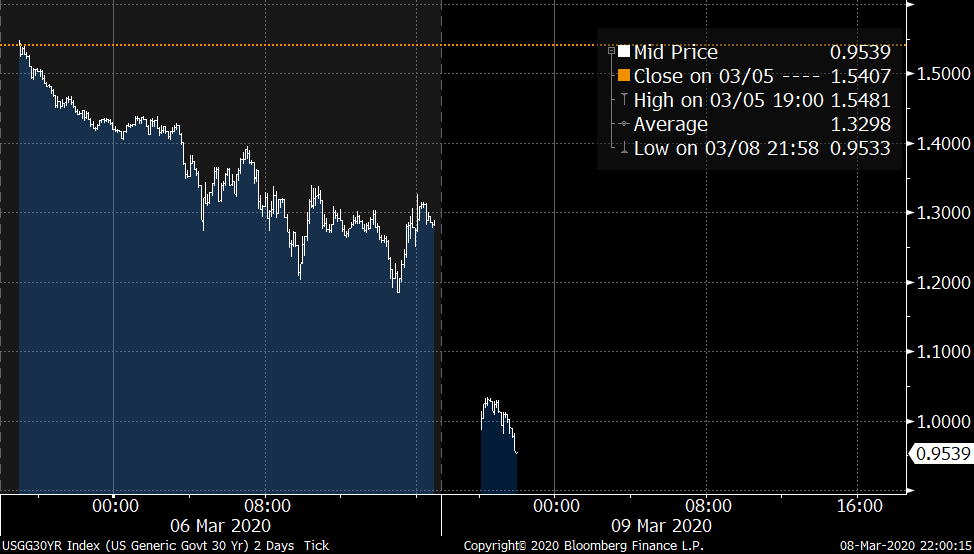

במקביל, תנודות חדות נרשמות גם בשוקי האג"ח. התשואה על אגרות החוב של ארה"ב ל-10 שנים יורדת כעת לרמה של 0.5% בלבד. התשואה ל-30 שנים יורדת מתחת ל-1%.נ ציין כי המהלך בנפט צפוי לגרום ללחץ כבד בהמשך היום בשוקי האג"ח הקונצנרני (לכתבה המלאה).

תשואות האג"חים של ארה"ב ל-30 שנה: לא להאמין

תנודות חדות נרשמות גם בשוקי המט"ח: היין היפני, הנחשב ל"נכס מקלט" מזנק כעת ב-2.5% מול הדולר האמריקני ויורד לרמה של 102 יין לדולר. הרובל הרוסי, שמושפע משמעותית ממחיר הנפט מאבד 6% מול הדולר ונסחר בשפל של 4 שנים. האירו מתחזק ב-1.1% מול המטבע האמריקני. הדולר הקנדי יורד ב-1.8% מול הדולר.

- "הכלכלה האמריקאית - עד כה טובה, הפד חייב להישאר עצמאי"

- מה הדליק לגולדמן זאקס נורות אדומות - ומה זה אומר על התיק שלכם?

- המלצת המערכת: כל הכותרות 24/7

בתוך כך, נראה כי המשבר בשווקים הופך למשבר בנקאות. מרווח ה-FRA/OIS ל-3 חודשים מזנק כעת לרמה של 55 נק'. FRA זה קיצור של Forward Rate Agreement - חוזה על הריבית העתידית. ו-OIS מייצג את הריבית חסרת הסיכון (ריבית הפד'). ככל שהפער גדול יותר, המשמעות היא שהבנקים מוכנים לשלם ריבית גבוה על מנת להשיג מימון. לשם השוואה, הפיק שנרשם בספטמבר האחרון בחוזים אלו התרחש ביום בו שוק ה-REPO קרס (לכתבה המלאה).

מרווח ה-FRA/OIS ל-3 חודשים: מצוקת הנזילות במערכת הבנקאית בשיא

מצוקת הנזילות במערכת הבנקאית תחייב את הפד' להגיב במהירות. עם זאת, כפי שציינו בסופ"ש האחרון בביזפורטל (לכתבה המלאה), הסיטואציה כעת הרבה יותר מורכבת מספטמבר האחרון. מקבלי ההחלטות בפד' נמצאים בסיטואציה מורכבת במיוחד.

- 14.אחת שמבינה א 09/03/2020 12:42הגב לתגובה זווגם בנסדאק, אני ידעתי שאחרי שיאים יגיע התיקון, רק חבל שלא קניתי פוטים, כתבתי 3 קולים וזהו, איזה פספוס... אם ביום שלישי יהיו שוב ירידות כדאי להתחיל לקנות קולים . זה מה שאעשה. פורים שמח!

- 13.האם גם תושבי ישראל יהנו מירידת מחירי הנפט ב33 אחוז????? (ל"ת)דוד 09/03/2020 10:44הגב לתגובה זו

- 12.מוכר (ל"ת)קורוי 09/03/2020 10:31הגב לתגובה זו

- 11.רק דולר 09/03/2020 10:05הגב לתגובה זותעברו מהר לדולר. הפרשנים עוד מעט יתחילו להמליץ על האפיק הזה. הפאניקה תתחיל שיתחילו למכור אגרות חוב ממשלתיות ומלווה קצר מועד,שניהם לא כדאיים לרכישה בגלל תשואות ריאליות שליליות לפידיון, רק בשוק האגח הצמוד יש טריליון שח. הכסף יעבור ללא ספק למטבע חוץ. פקדונות דולריים וכו. נראה את הדולר מעל 3.8 בתוך שבוע לדעתי . אירופה קורסת היום 8%

- 10.Peter schiff was right (ל"ת)אבי 09/03/2020 10:02הגב לתגובה זו

- 9.עמוס 09/03/2020 08:13הגב לתגובה זוהמשבר שחיכו לו יותר מעשור הגיע. קורונה היא רק הסיכה שגרמה לפיצוץ הבלון. הפעם הבעיה היא חוב ומטבע !

- לעמוס 09/03/2020 09:27הגב לתגובה זודבר יפה.

- 8.מומי 09/03/2020 08:07הגב לתגובה זולקח לי דקה לקרוא את הכתבה בפחד ובסוף נזכרתי שאני בכלל בחוץ

- שרון הסקסית 09/03/2020 09:44הגב לתגובה זובעצם לא כי אתה בחוץ :(

- 7.יש להוריד את מחיר הבנזין ב50%!!!! (ל"ת)שרפו לנו את הפנסיה 09/03/2020 07:51הגב לתגובה זו

- ח 09/03/2020 09:36הגב לתגובה זוהצחקת . מאיפה ישלמו את הפנסיות התקציביות של עובדי המדינה

- 6.ביפ...ביפ.... זהירות... בלי קולים אני לא הולך לישון!!! (ל"ת)מתי קידוח? 09/03/2020 07:25הגב לתגובה זו

- 5.אל על עליות חדות (ל"ת)טייס 09/03/2020 07:03הגב לתגובה זו

- כמה אתה טחון שם 50%? (ל"ת)כריש השוק 09/03/2020 10:10הגב לתגובה זו

- 4.. 09/03/2020 06:45הגב לתגובה זואני מבין שהישכמת קום בכדי להביא לעולם את הבשורה הקשה על המצב הקשה של עולמנו...אז...הדבר שהיה כתוב באותיות לבנה בשמיים ממש בתוכנו תקופה ארוכה והוא הולך להעלות לרמה הקשה ביותר של בעיתיות שהיו לעולם ובטח הכלכלי מאז ומעולם.

- 3.בקיצור מפולת 09/03/2020 06:41הגב לתגובה זורק סבלנות ולצבור מזומן

- סבלנות עד להגעה לעשירית המחיר. (ל"ת)ל 3 09/03/2020 09:28הגב לתגובה זו

- 2.רועה חשבון 09/03/2020 06:29הגב לתגובה זולדעתי!

- 1.הלך על הספר מנתניה (ל"ת)עופר 09/03/2020 06:24הגב לתגובה זו

- דודאברהםandjelכהן 09/03/2020 08:11הגב לתגובה זונשארתי מגולח ללא מרכאות , כן , מרוב תספורות