לאחר עשור של עליות בשווקים, מדוע שווה להיזכר בהיסטוריה?

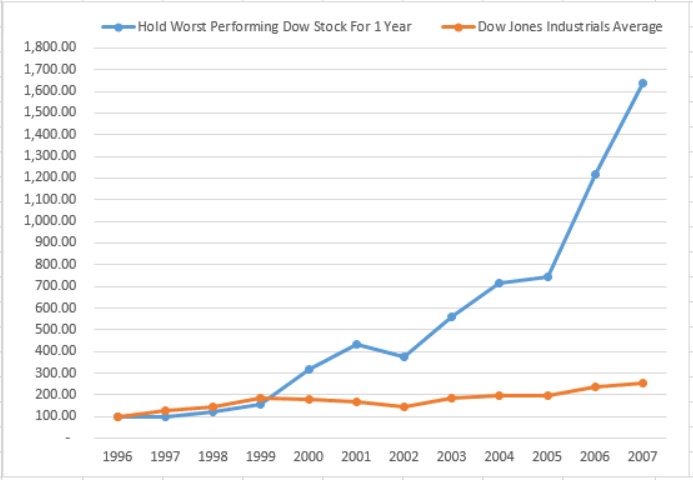

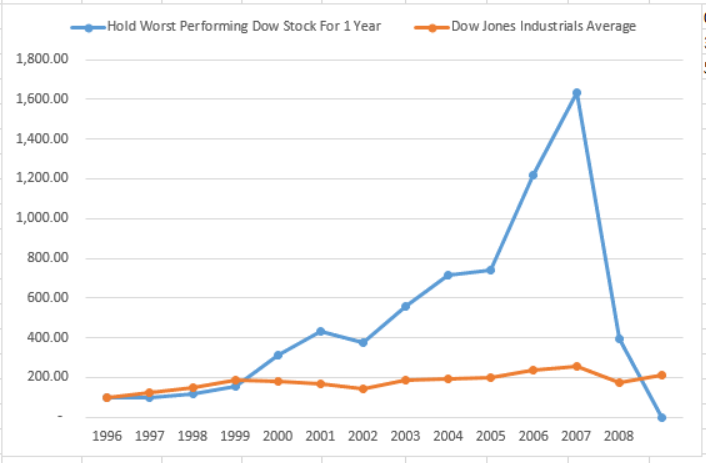

שנת 2019 העניקה תשואות גבוהות למשקיעים והיא סוגרת עשור מוצלח במיוחד למשקיעים בנכסי סיכון. השנה האחרונה חידדה שוב את ההרגשה כי הבנקים המרכזיים הם "בעלי הבית" בשווקים הפיננסים, ונדמה כי האסטרטגיה הטובה ביותר היא פשוט "להיצמד למדדים, הבנקים המרכזיים יעשו את העבודה". האם האסטרטגיה הזאת תעבוד גם בעשור הבא? ייתכן שכן וייתכן שלא.שווה בהקשר זה להיסתכל על ההיסטוריה. אחת האסטרטגיות הרווחיות ביותר בוול סטריט במהלך שנות ה-90 ותחילת המילניום הייתה השקעה במניות הגרועות של השנה הקודמת במדד הדאו ג'ונס לתקופה של שנה. אסטרטגיה זו הניבה למשקיעים תשואה של יותר מ-1,600% במהלך השנים 1997-2007, גבוהה משמעותית מהתשואה שהעניקה השקעה במדד הדאו ג'ונס (155%).

- 6.מה אמרת בזה? 01/01/2020 22:03הגב לתגובה זואבל גם כל השקעה אחרת ב 2008 חיסלה את התיק. חוץ מזה ההשקעה במדדים, אם תסתכל לאורך ההיסטוריה, ברור שהיא לא עובדת בשנים שהשוק יורד. לא באמת הבנתי מה רצית להגיד. ברור שאם תשנה את האסטרטגיה ל"השקעה מוצלחת בשנים שהשוק עולה" ו"שורט בשנים שהשוק יורד" אז זו אסטרטגיה יותר טובה. קל להגיד...

- 5.כתבה מיותרת, לא הוסיפה אפילו עשירית גרם של ידע (ל"ת)עמי 01/01/2020 08:30הגב לתגובה זו

- 4.זיל הזול 01/01/2020 08:27הגב לתגובה זוההיסטוריה חוזרת על עצמה, לפני קריסות תמיד היתה תחושה של אופוריה ו'לנו זה לעולם לא יקרה' (זה חלק ממה מפסיכולוגיית העדר ומגובה על ידי יחצנים לרוב). רצוי לשים כסף בצד, לממש חלק מהרווחים ולחכות למחירים שפויים יותר. נקווה להמשך החגיגה גם השנה

- 3.צחי 01/01/2020 05:17הגב לתגובה זוייתכן שכן וייתכן שלא , אכן לקחת כאן סיכון גדול בפרשנות.

- 2.איתמר 31/12/2019 23:09הגב לתגובה זואתה אחד האנליסטים הטובים לא רק בישראל, אלא אפילו לדעתי בקנה מידה אמריקאי. למעשה אני חושב שאתה צריך לעבוד בקרן גידור אמריקאית, ומבזבז את זמנך בביזפורטל. תמיד חד לפני כולם על הדברים הקטנים שאני שומע עליהם רק כעבור יומיים ב-CNBC. אבל בחייאת, שנה חדשה, תן כמה ימים של אופטימיות לפני שאתה מתחיל עם הכתבות הפסימיות! שנה טובה חבר'ה! (ואבישי עובדיה, שמור על עמית, כי ריי דאליו בסוף יחטוף לך אותו).

- חייגתי היה תפוס 24/7 (ל"ת)ריי דאליו 01/01/2020 17:44הגב לתגובה זו

- 1.שלמה גרינברג סבור שהשנה הקרובה תהיה בסימן עליה. (ל"ת)שווה לציין 31/12/2019 22:38הגב לתגובה זו

- אז מציין..ציין ועשה הרבה דברים חארטא בונות. (ל"ת)לא שווה כלום 01/01/2020 07:05הגב לתגובה זו

- Sassi6 01/01/2020 04:48הגב לתגובה זו""המשקיעים ...שהמשיכו באותה אסטרטגיה במשבר הכלכלי של 2008, חיסלו באותה שנה את כל התשואה שנצברה במהלך השנים הקודמות", לפי הגרף שצרפת כאן, הם ירדו באותה השנה ל-400%, ועדיין הם היו שם ברווח כפול מתשואת המדד שירדה ל-200%, לא? ובאשר לשלמה גרינברג, אז סביר שאך ורק תחילת השנה תהיה בסימן עליה בגלל המומנטום, ובהמשך יהיה תיקון בגלל אפשרות ההתייקרות, שתגרום להיווצרות ההזדקרות, והידרדרות בקרירות בהיעדרות קולטי ההיצעים, תודה

- שלמה אמר. שלמה גם ישלם לך אם תפסיד? (ל"ת)אחד 01/01/2020 00:51הגב לתגובה זו

- אין לו מושג . 31/12/2019 23:12הגב לתגובה זוהוא היה אומר הפוך אם היו משלמים לו .