איך לחסוך - פיקדון בריבית קבועה או פיקדון בריבית משתנה והאם הבנק שלכם הוגן?

מנתונים של בנק ישראל על ריביות בפיקדונות בנקים בחודש ספטמבר עולה כי הריבית לטווח של עד שנה בירידה קלה ואילו הריבית שניתנת לפיקדונות ארוכים בעלייה קלה. נזכיר כי לבנק יש ריבית תעריפית שזו הריבית על פי התעריפון (מחירון). זו ריבית נמוכה ואם לא שואלים, אם לא בודקים, לרוב מקבלים את הריבית הזו. ככל שכוח המיקוח שלכם גדול יותר כך תקבלו ריבית גבוהה יותר. בנק ישראל מקבל מהבנקים את כל הנתונים ומגבש טבלה שבה מקבלים את הריבית הממוצעת והחציונית לכל טווח השקעה.הריבית הממוצעת בכל בנק היא ממוצע פשוט ואילו הריבית החציונית מבטאת את הריבית שחצי הלקוחות קיבלו ריבית טובה יותר וחצי ריבית נמוכה יותר ממנה. החציון ברוב המקרים הוא הנתון הרלוונטי לכם לצורך השוואה, אבל חשוב מאוד להזכיר שגם הנתונים האלו הם לא בהכרח אמת מידה בשבילכם - אם אתם מגיעים עם כסף גדול אתם צריכים לקבל יותר מהממוצע ויותר מהחציון. אם אתם מנהלים בבנק תיק השקעות משמעותי, אתם יכולים לבקש ולקבל יותר.> איך לחסוך לילדים? ההורים שחוסכים יותר מדי ואלו שחוסכים פחות מדי - מדריךבכל מקרה, אתם צריכים להתמקח, לבדוק מול בנקים אחרים או לכל הפחות לקבל ולהציג הצעות אינטרנטיות מבנקים אחרים, הם עשויות להיות טובות יותר משמעותית והבנק שלכם ירצה להשוות את התנאים או לפחות להתקרב לתנאים האלו, אם תאיימו בעזיבה.

פיקדון בריבית משתנה לעומת פיקדון בריבית קבועה

ככלל, קיימים שני מסלולים בפיקדונות שקליים - מסלול בריבית קבועה ומסלול בריבית משתנה. המסלול בריבית קבועה נותן ביטחון - מה שאומרים לכם תקבלו בוודאות עוד שנה. המסלול בריבית משתנה יותר מסוכן כי הוא משתנה בהתאם לריבית במשק. אם הריבית תרד אז תקבלו פחות. לדוגמה נניח שנותנים לכם פיקדון בריבית פריים מינוס 1.6%. ריבית הפריים היא 6% (מוגדרת כריבית בנק ישראל בתוספת 1.5%). ומכאן שהריבית כאן היא 4.4%. אבל אם הריבית במשק תרד, אז תקבלו פחות מרגע הורדת הריבית. נניח שבפיקדון בריבית משתנה לשנה, הריבית ירדה בדיוק אחרי חצי שנה ב-0.2%. אז תקבלו 4.4% על חצי השנה הראשונה ו-4.2% על החצי השנה - בשקלול תקבלו 4.3%.יש כאן סיכון כשהריבית במגמת ירידה, אבל אצלנו ההערכות הן שהירידה תיקח זמן. בנק ישראל העריך שזה יהיה בעוד כשנה, אם כי הכל יכול להיות - יש כאלו שגם סבורים שהריבית אפילו תעלה, יש אחרים שסבורים שסיום של המלחמה בטווח של חודשים יביא להורדה מוקדמת. כלומר, בפיקדון בריבית משתנה אתם תלויים במה שקורה בשוק, לטוב ולרע. לא צפוי שתקבלו משהו דרמטית שונה מהריבית שבתחילת הדרך, אבל יש סיכון.בגלל הסיכון הזה, אתם מקבלים פיצוי - תשואה טובה יותר בעת ההפקדה. בסופו של דבר - סיכון הולך יחד עם סיכוי וכדי שתשקיעו-תחסכו במסלול הזה, אתם מקבלים עוד כמה עשיריות תשואה. כל אחד אמור לעשות את החישוב שלו ומחליט מה עדיף לו, יש רבים שלא עושים ועוברים לפיקדונות בריבית קבועה בלי לשבור את הראש ולישון בשקט, אבל האמת שגם בפיקדון בריבית משתנה אפשר לישון בשקט. אלו לא תזוזות דרמטיות שישנו את התשואה מקצה לקצה, במיוחד שנותנים לכם מראש פיצוי על כך.באופן כללי, יתנו לכם כיום בריבית משתנה פיצוי של כ-0.1%-0.2%, זה נמוך ממה שהיה לפני כמה חודשים בגלל שהצטברו הערכות שהריבית לא תרד (כשהיה צפי לירידה יחסית מהירה אז הפער היה פיצוי גדול יותר). כלומר, אם אתם מקבלים תשואה של 4.3% לשנה בפיקדון בריבית קבועה הוא שקול לכ-4.4%-4.5% בריבית משתנה, גם לא בטוח.קרנות כספיות - המכשיר המועדף להשקעה סולידית

מול האפשרויות האלו בבנקים יש לכם את המק"מ שהוא להבדיל מפיקדונות נזיל כל רגע, והתשואה שלו כ-4.43%. כמו כן, יש את הקרנות הכספיות שנחשבות למסלול המועדף כשהן צפויות לייצר תשואה של כ-4.5% בשנה. יש הבדל בין המכשירים - בפיקדונות ומק"מ אתם משלמים מס של 15% על כל הרווח, בקרנות כספיות, אתם משלמים מס על הרווח הריאלי בשיעור של 25%. בגלל המדד שצפוי להיות כ-3% ומעלה בשנה הקרובה, המס על קרנות כספיות נמוך יותר וזה נותן עוד יתרון לקרנות הכספיות.בפועל, הקרנות הכספיות הן בנקודת זמן הזו אפיק מועדף וגם נזיל וגם אגב - מאפשר קיזוזשל הרווח מול הפסדי ניירות ערך אם יש לכם. הקרנות האלו זוכות לביקושים גדולים מדי חודש כשבחודשיים האחרונים קצב הגיוסים של מנהלי הקרנות הכספיות מגיע לכ-7 מיליארד שקל והתעשייה הזו גדלה ל-150 מיליארד שקל.>איך לבחור קרן כספית? איזה קרנות כספיות מעניינות?מהם היתרונות של הקרנות הכספיות? איך הן מרוויחות כסף? מה כדאי לקחת בחשבון כשבאים לבחור קרן כספית? כמה קרנות חדשות הושקו השנה, ומדוע הן יכולות להיות מעניינות להשקעה?ולמרות זאת - הפיקדונות הם הרוב עם סכומי עתק של מעל טריליון שקל.מה הריבית על פיקדונות לשנה?

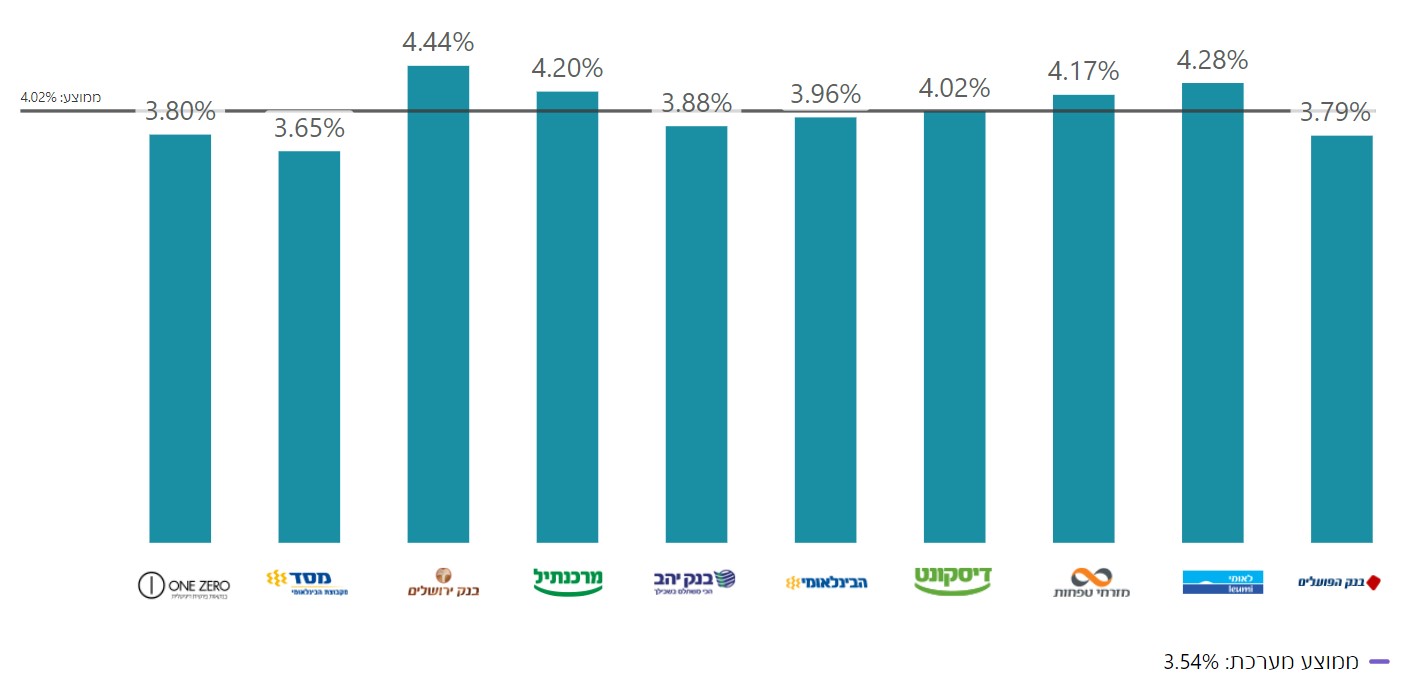

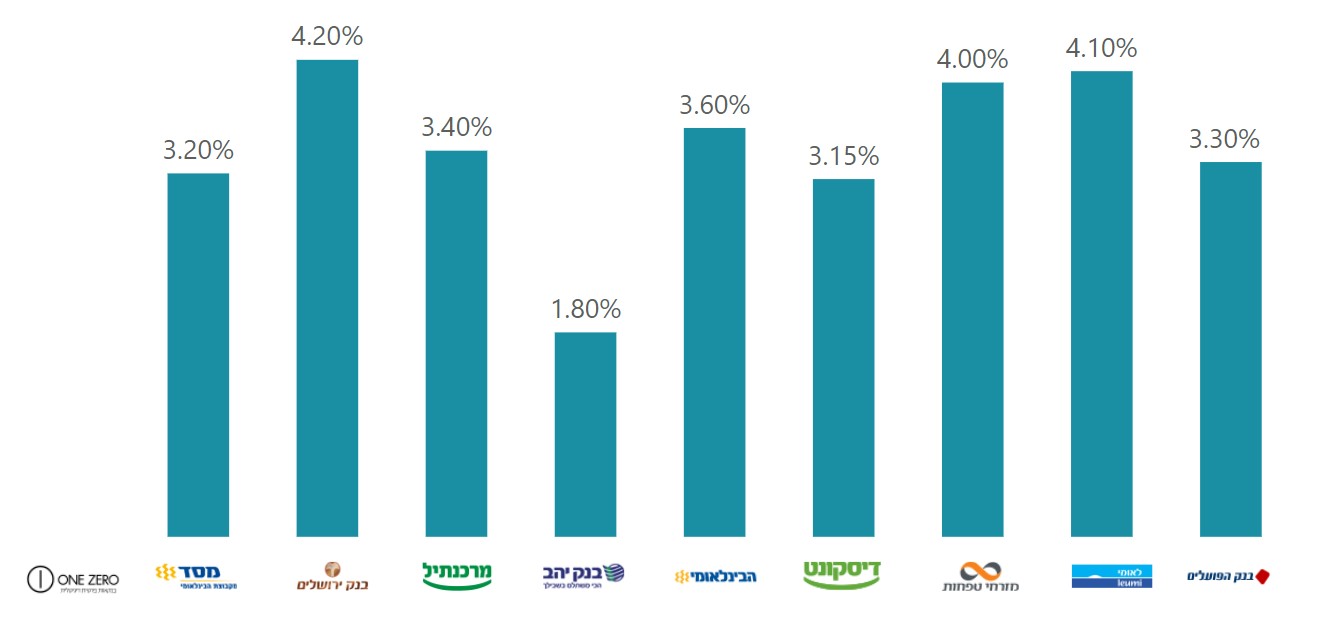

נתחיל בפיקדונות בריבית קבועה. הריבית על פיקדונות כאלוהיא בממוצע 4.02%. זו ריבית נמוכה לעומת מק"מ וקרן כספית, אבל הריבית הממוצעת לא מספרת את כל הסיפור. יש כאלו שמקבלים יותר ויש כאלו שמקבלים יותר.בנק ירושלים כצפוי נותן את הריבית הטובה ביותר, אבל הוא סובל מכך שהפך ל"קלף מיקוח" מול הבנקים ולא באמת מקבל כספים רבים מלקוחות כי אלו רוצים שהפיקדון ינוהל בחשבון הבנק שלהם.בנק מזרחי טפחות השתפר מאוד, אולי בגלל הביקורת שהיתה אצלנו על ריבית נמוכה במיוחד בפיקדונות בחודשים האחרונים. בנק לאומי מוביל בריבית הקבועה לשנה עם 4.28%. הנה הטבלה המלאה: ריבית קבועה ממוצעתהריבית הממוצעת מאפשרת לכם להבין איפה אתם כלקוחות הבנק ביחס לממוצע. אתם גם אמורים לדעת איך אתם כבעלי חשבון בנק ביחס לממוצע - האם אתם לקוחות גדולים, קטנים, בינוניים. מכאן שאתם יכולים לגזור איך אתם ביחס לממוצע ואם הבנק שלכם לכאורה הוגן אתכם או ההיפך. אבל גם אם אתם בטווח, זה לא אומר שאתם לא יכולים לקבל עוד - הממוצע כאמור מורכב מהרבה מאוד אנשים שלא מתמקחים. כלומר הוא מוטה כלפי מטה. לפי בדיקות שעשינו בעבר הלקוחות יכולים לקבל לפחות 0.3%-0.2% מעל הממוצע בכל בנק (למעט בנק ירושלים ששם הריבית אחידה לכולם). ואם אתם לקוחות גדולים אתם יכולים לקבל 0.4% ומעלה מהממוצע.לעומת הממוצע, החציון הוא נתון סטטיסטי שמספק מידע רחב יותר. הוא מלמד על כך שחצי מהלקוחות מקבלים ריבית גבוה יותר ממנו וחצי מתחתיו. נתוני החציון מלמדים כמה דברים - קודם כל, באופן תמוה, אבל חוזר, הריבית של בנק ירושלים לא אחידה כפי שהם מדווחים. מעבר לכך, רואים חציונים נמוכים במיוחד בבנק דיסקונט שחצי מהלקוחות שלו מקבלים פחות מ-3.2% ובבנק יהב שחצי מהלקוחות מקבלים מתחת ל-1.8%. בנק מזרחי שיפר את הצעתו והחציון שלו הוא 4%, מתחת לבנק לאומי עם 4.1%, ומעל בנק הפועלים עם 3.3% בלבד.

ריבית קבועה ממוצעתהריבית הממוצעת מאפשרת לכם להבין איפה אתם כלקוחות הבנק ביחס לממוצע. אתם גם אמורים לדעת איך אתם כבעלי חשבון בנק ביחס לממוצע - האם אתם לקוחות גדולים, קטנים, בינוניים. מכאן שאתם יכולים לגזור איך אתם ביחס לממוצע ואם הבנק שלכם לכאורה הוגן אתכם או ההיפך. אבל גם אם אתם בטווח, זה לא אומר שאתם לא יכולים לקבל עוד - הממוצע כאמור מורכב מהרבה מאוד אנשים שלא מתמקחים. כלומר הוא מוטה כלפי מטה. לפי בדיקות שעשינו בעבר הלקוחות יכולים לקבל לפחות 0.3%-0.2% מעל הממוצע בכל בנק (למעט בנק ירושלים ששם הריבית אחידה לכולם). ואם אתם לקוחות גדולים אתם יכולים לקבל 0.4% ומעלה מהממוצע.לעומת הממוצע, החציון הוא נתון סטטיסטי שמספק מידע רחב יותר. הוא מלמד על כך שחצי מהלקוחות מקבלים ריבית גבוה יותר ממנו וחצי מתחתיו. נתוני החציון מלמדים כמה דברים - קודם כל, באופן תמוה, אבל חוזר, הריבית של בנק ירושלים לא אחידה כפי שהם מדווחים. מעבר לכך, רואים חציונים נמוכים במיוחד בבנק דיסקונט שחצי מהלקוחות שלו מקבלים פחות מ-3.2% ובבנק יהב שחצי מהלקוחות מקבלים מתחת ל-1.8%. בנק מזרחי שיפר את הצעתו והחציון שלו הוא 4%, מתחת לבנק לאומי עם 4.1%, ומעל בנק הפועלים עם 3.3% בלבד. ריבית חציונית ממוצעת

ריבית חציונית ממוצעתכמה תקבלו לשנה בריבית משתנה?

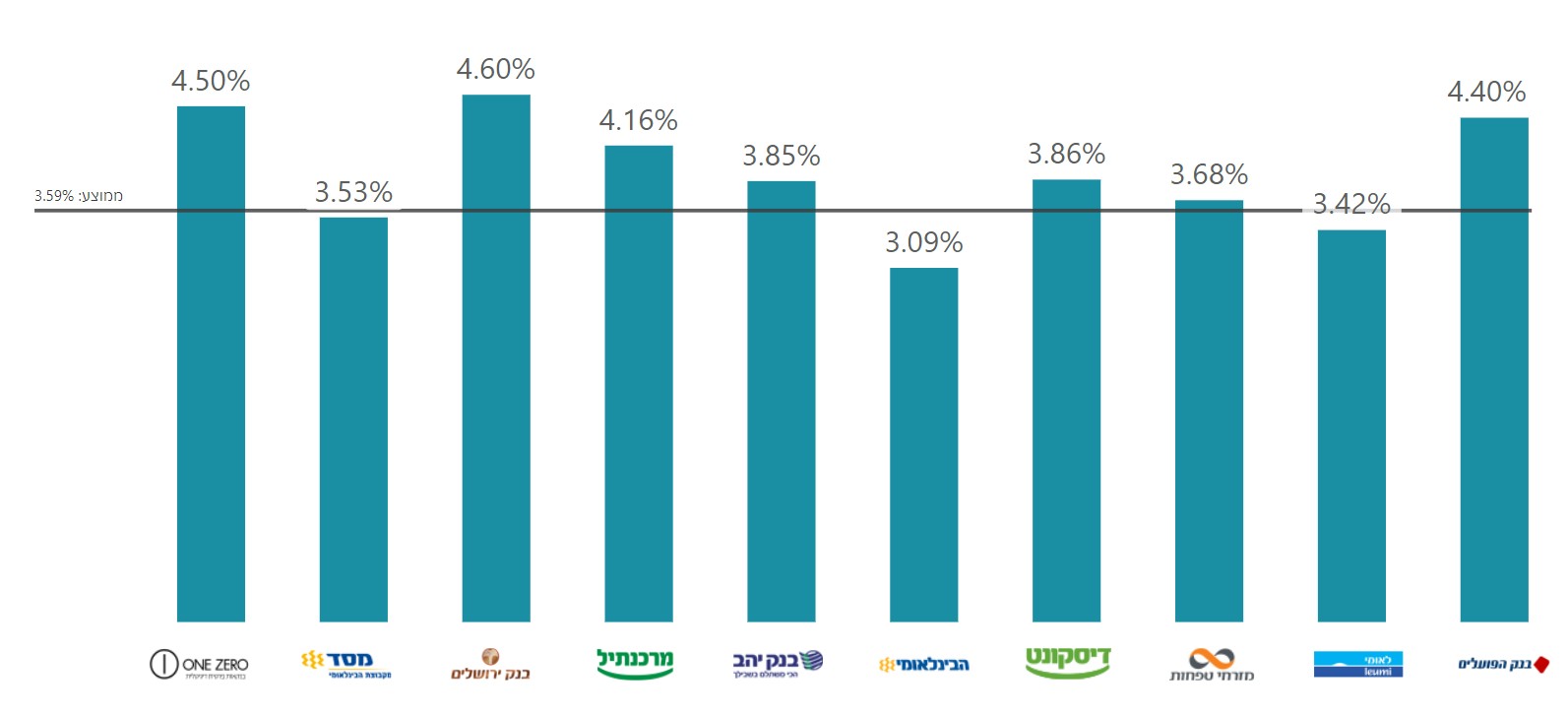

המסלול של הריבית המשתנה סובל מחששות של החוסכים, אולי שלא בצדק. אבל בגלל שהשוק העיקרי הוא בריבית קבועה, נראה ששם יש תחרות מסוימת והצעות יותר טובות מאשר בריבית משתנה. כשבודקים את הריבית בפועל, מקבלים שהיא נמוכה מהריבית הקבועה ברוב המקרים, ואם כך, אז העדיפות הקיימת בפיקדונות בריבית קבועה מובנת יותר. בנק וואן זירו מספק ריבית משתנה של 4.5%, בנק ירושלים 4.6%, בנק הפועלים מוביל מבין הבנקים הגדולים עם 4.4%. בפועל, אפשר לקבל יותר. כשאנחנו בודקים מול פקידי הבנק אנחנו מקבלים הצעות של 4.5%-4.6% בבנקים הגדולים גם בכסף לא מאוד גדול (מעל 100 אלף שקל). זו גם תמונת המצב בפיקדונות בריבית קבועה.

- 8.איתמר 27/10/2024 16:29הגב לתגובה זוכי היא מושקעת בפקדונות הכי משתלמים שיש, נזילה מיידית, והמס - הוא על הרווח הריאלי בלבד - אז כל עוד יש אינפלציה משמעותית - אתם מכוסים. וגם אם האינפלציה שולית - עדיין אתם מכוסים. כל מה שיותר משתלם מזה - זה הימורים.

- 7.בשנת 1988 קיבלתי על פיקדון בארה"ב 10% זה יכול לחזור (ל"ת)קשקש 27/10/2024 12:26הגב לתגובה זו

- רונן 27/10/2024 17:49הגב לתגובה זועכשיו באיגרות חוב תקבל 9%

- 6.יצחק המצחיק 27/10/2024 12:09הגב לתגובה זו15%

- 5.ליאור 27/10/2024 12:08הגב לתגובה זוהאינפלציה והמיסוי אוכלים את הכסף הבנקים נותנים לנו זוטות של ריבית ואז יש מס למדינה ומה נשאר לנו ?

- 4.מישהו 27/10/2024 11:33הגב לתגובה זואשמח להגדרה

- בנקאי 27/10/2024 16:10הגב לתגובה זואם אתה חושב שאתה לקוח גדול אז תדע שיש הרבה גדולים ממך

- 3.אורי 27/10/2024 10:48הגב לתגובה זואני קיבלתי 4.6% בבנק לאומי על כסף חדש שהבאתי , פיקדון לשנה . על כסף שהיה בחשבון קיבלתי 3.3% .

- פקדון לשנה עם תחנות יציאה או סגור לשנה? (ל"ת)מומו 27/10/2024 11:48הגב לתגובה זו

- 2.יו 27/10/2024 10:15הגב לתגובה זושום פקדון לא משתלם, בגלל שיטת המיסוי הנומינלית. ובגלל שהאינפלציה פה להשאר...

- 1.החיים 27/10/2024 09:48הגב לתגובה זופיקדונות צמודי מדד ניצחו את הקרנות הכספיות בשנה/שנים אחרונות הפיקדונות העדיפים עלי הם פקדונות צמודים למספר שנים עם תחנות יציאה כל שנה אפשר לקבל ריבית של עד 2 אחוז בהנחת אינפלציה של 3 אחוז התשואה נטו (אחרי מס 4.5 אחוז) עדיף על קרנות כספיות שיתנו נטו פחות מ 4 אחוז ועדיף על פקדונות שיקלים שהתשואה נטו עליהם נמוכה יותר מגן מהתפרצות אינפלציונית ואפשר לצאת פעם בשנה עם ההממשלה תתעשת במורד הדרך ותצליח לבלום את האינפלציה

- העורב 27/10/2024 11:45הגב לתגובה זומי שפתח בעשור האחרון תכניות חיסכון מדדיות גם שילם מס מוגדל וגם הרוויח בערך חצי לעומת תכניות שקליות. המדד לא ישאר גבוה כמו בשנתיים האחרונות, וכשהוא יצנח תוכל רק להתחנן בתחנה לריבית 2 אחוז על תכניות חיסכון מדדיות כשמי שפתח תכנית שקלית לחמש שנים בריבית של 4.5 אחוז לשנה יחגוג.

- לקחת לי את המילים צודק (ל"ת)דוד 27/10/2024 10:51הגב לתגובה זו