מה כוללת הרפורמה בריביות הפיגורים?

בהמשך למהלך של רשות האכיפה והגביה בשבוע שעבר לחסום אפשרות לפתוח תיקי הוצאה לפועל, הכנסת העבירה בקריאה שניה ושלישית את הרפורמה בריבית הפיגורים, שיזמו שר האוצר בצלאל סמוטריץ' ושר המשפטים יריב לוין. הרפורמה נועדה להתמודד עם עיוות היסטורי בחקיקה הישראלית שגרם לריבית פיגורים לא מידתית. ריבית הפיגורים גרמה לחייבים לשקוע ולהתייאש במקום לתמרץ אותם לשלם. הרפורמה תוביל לריכוך דמי הפיגורים ותתמרץ תשלום באופן שיועיל גם לנושים וגם לחייבים. הצורך בתיקון היה קיים עוד בשגרה והוא התגבר מאוד נוכח המשבר הכלכלי שיצרה הקורונה - אך הוא התגבר עוד יותר עם עליית הריבית בשנה וחצי האחרונות. ובהתאם, הוא עוד צפוי להתגבר ביתר שאת נוכח המשבר הכלכלי שהביאה איתה, לצערנו, המלחמה.

עיקרי הרפורמה

הפרדה בין ריבית הבסיס לבין דמי הפיגורים – לכל חוב מתווספת ריבית בסיס, שנועדה לפצות את הנושה על חלוף הזמן ועל אובדן ההזדמנויות או על הצורך שלו לקחת הלוואה בגין חסרון הכיס. ריבית זו הכרחית ויש לה רציונל כלכלי ברור. אולם להבדיל ממנה, תוספת הפיגורים נועדה לתמרץ את החייבים לשלם את חובותיהם בהקדם. התכלית שלה היא התנהגותית- תמריצית, להבדיל מתכלית ה"פיצויית" של ריבית הבסיס. למרות זאת, במצב הקיים כיום, מתווספת לחובות "ריבית פיגורים", הכוללת בתוכה גם את הריבית שנועדה לפצות על אי תשלום הסכום במועד, וגם רכיב נוסף שהוא תמריצי.

תוספת הפיגורים מצטרפת לריבית הבסיס ומתנהגת כמו ריבית הבסיס, היינו, היא נצברת יחד איתה כריבית דריבית והיא מתווספת על בסיס יומי, זאת בין אם החייב עומד בתשלומים שנקבעו לו ובין אם לאו. מכיוון שהתפקידים של ריבית הבסיס ותוספת הפיגורים שונים, הרפורמה יוצרת הפרדה בין "דמי הפיגורים" (כפי שאלה ייקראו מעתה) מ"הריבית השקלית". דמי הפיגורים יגשימו בצורה טובה יותר את התכלית לשמם נועדו – לתמרץ חייב לשלם את חובו, תוך דגש על מניעת תפיחה מהירה של החוב

שינוי במנגנון דמי הפיגורים – דמי הפיגורים יהיו כאמור רכיב נפרד מהריבית השקלית, שכן, בשונה מהריבית השקלית, הם נועדו לתמרץ חייבים להחזיר את חובם, להיכנס להסדרי תשלומים ולהתמיד בהם. הרפורמה עתידה להוביל להפחתה דרמטית בדמי הפיגורים בגין חובות ולהפיכתה לתמריץ מעודד תשלום במקום אמצעי שמייאש את החייבים ומנפח את חובותיהם. המהלך יוביל להפחתה של 70%-80% בשיעור התשלום שחייב יצטרך לשלם בגין איחור בתשלום החוב, אם יתמיד בפריסת התשלומים שנקבעה לו.

מעבר לשינוי יסודי וחשוב זה, הרפורמה כוללת מספר שיפורים נוספים למנגנון דמי הפיגורים:

א. ביטול צבירת דמי הפיגורים במנגנון ריבית דריבית – היות שאין מדובר בריבית אלא בתמריץ בלבד, אין סיבה להמשיך לצבור אותו במתכונת של ריבית דריבית (בשונה מריבית הבסיס). בכך צפויה הקלה גדולה על החייבים.

- אחיו של ראש השב״כ במרכז כתב אישום כלכלי ביטחוני

- הברחות לעזה במיליונים: כתבי אישום ראשונים בפרשה חמורה

- המלצת המערכת: כל הכותרות 24/7

ב. יצירת תחנות לתשלום דמי הפיגורים – במקום באופן יומי, דמי הפיגורים ייזקפו לחוב אחת לרבעון, במטרה לייצר לחייב נקודת זמן ברורה לתשלום בטרם יגיע המועד שבו יתווספו דמי הפיגורים לחוב, מתוך רציונל של כלכלה התנהגותית. למעשה, ניתן לחייב "מרווח נשימה" כדי לגייס כסף ולעמוד בתשלום חובותיו אחת לשלושה חודשים, באופן שהולם רכיב תמריצי-התנהגותי מסוג זה.

ג. המנגנון לחישוב דמי הפיגורים נקבע באופן אשר שומר על זיקה בין שיעורם לבין סביבת ריבית הבסיס, שכן קביעת שיעור "פיקס" עלולה להוביל שוב למצב של דמי פיגורים מופרזים שבו אנחנו מצויים היום.

ד. עצירת צבירת דמי הפיגורים לחייבים משלמים באופן אוטומטי – לפי ההסדר החדש לא יתווספו דמי פיגורים לחייב אשר מתמיד בתשלום חובו בתשלומים בהתאם לצו התשלומים שנקבע לו. ההליך לביטול דמי הפיגורים לחייב שמשלם יהיה אוטומטי. במילים אחרות, הנטל לבחון האם החייב שילם מוטל על מערכת ההוצאה לפועל ולא על החייבים. גם במקרים שבהם הריבית איננה לפי חוק פסיקת ריבית והצמדה (למשל, ריבית הסכמית), תתבצע הפחתה בריבית. הפחתה במקרים מסוג זה תהיה בגובה דמי פיגורים, או של 25% מכלל הריבית המתווספת לחוב (לפי הגבוה מביניהם).

- "מחירים מופרזים ובלתי הוגנים": רשות התחרות שוקלת לקנוס את אל על ב-121 מיליון שקל

- הבנק הבינלאומי מעניק ללקוחותיו נקודות בשווי 1,500 שקלים להזמנת חופשה

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- סוד הנדל"ן: איך הציבור החרדי קונה דירות בלי הון עצמי?

בנוסף, לאור התפיסה של דמי הפיגורים כתמריץ לתשלום החוב, הורחבה הסמכות של רשמי ההוצאה לפועל כך שהם יוכלו להפחית את דמי הפיגורים בהתאם לשיקול דעתם, במקרים בהם ישוכנעו שיש הצדקה לכך.

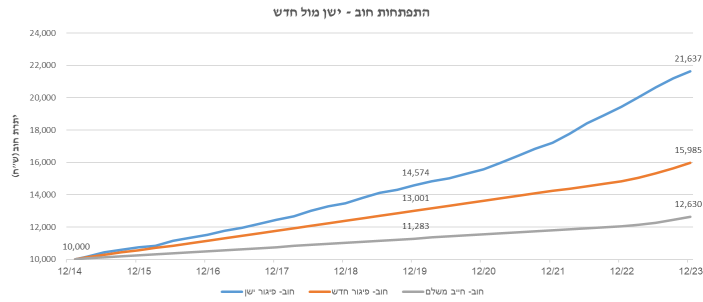

כפי שעולה מהגרף שלהלן, הרפורמה המוצעת תפחית את סך התוספות על חוב שלא שולם במועד עבור חייבים משלמים בשיעור של 70% לאורך חמש שנים ועד 80% לאורך שמונה שנים.