אגרות חוב של בלדי הן השקעה ראויה - למה ההתקפות נגד ההנפקה מפספסות את העיקר?

אתמול בערב פרסמה בלדי שמייבאת בשר, עופות ודגים, מצגת שבה הופיעו נתונים שמשנים את התמונה לגבי הגיוס הצפוי של החברה. החברה מנסה לגייס אגרות חוב בהיקף של 300 מיליון שקל לטווח ארוך. הגיוס הזה אמור להחליף את החוב לבנקים שרובו לזמן קצר. אחרי הגיוס, לחברה יהיה חוב לבנקים של כ-200 מיליון שקל וחוב ציבורי (לגופים מוסדיים) של כ-300 מיליון שקל.

במבט ראשון זה מציק ואפילו מחשיד - הציבור לא אמור להחליף את הבנקים, למרות שזה קורה בהמון גיוסים בעיקר כי הציבור (דרך המוסדיים) מאפשר גיוס זול לעומת הבנקים. כשהחלפה כזו מגיעה גם עם תוספות שכר לבעלים, זה מציק יותר. האם עושים קופה על חשבון הציבור? כשזה מגיע עם ביצועים חלשים זה כבר קו אדום. התוצאות היו חלשות ב-2022, קשות ב-2023 וטובות ברבעון הראשון.

כל המכלול הזה הביא גם אותנו להזהיר מפני הגיוס הזה, עם הדגשה שהרבעון הראשון היה טוב והיה ראוי שיחכו עוד רבעון ויותר, כדי לגייס כשיש להם ביד תוצאות טובות על פני זמן.

רבעון שני חזק

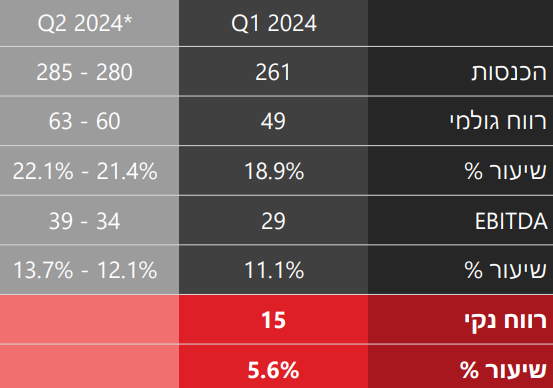

בלדי פרסמה אתמול במצגת את תוצאות הרבעון השני. התוצאות טובות. אומנם, יש עונתיות ורבעון שני הוא חזק בשל פסח, אבל גם כשבוחנים היסטורית רואים שבאופן גס המחזור במחצית ראשונה שווה למחצית השנייה. כלומר, המחצית הראשונה של 2024 על פניו אמורה לחזור במחצית השנייה.

- בלדי עולה בהכנסות, אך הרווח יורד מעט לאור הוצאה משפטית

- בלדי צומחת: ההכנסות עלו ב-27%, הרווח עלה ב-15%

- המלצת המערכת: כל הכותרות 24/7

מהנתונים עולה כי זו חברה רווחית שמייצרת תזרים גבוה. נכון, 2023 ו-2022 היו שנים לא טובות (במילים עדינות), אבל כשרואים את המגמה, לרבות את התרומה של המרכז הלוגיסטי החדש, מבינים שההפסד ב-2023 לא מייצג.

הכנסות ברבעון השני הסתכמו בין 280 מיליון ל-285 מיליון שקל. הרווח הגולמי בין 60 מיליון ל-63 מיליון שקל כשהמרווח הגולמי משתפר ל-21.4% עד 22.1% וה-EBITDA עולה לכיוון ה-34-39 מיליון שקל. אין תחזית לשורה התחתונה, אבל בהינתן שלא יהיו אירועים חריגים היא צפויה להיות כ-20 מיליון שקל.

ברבעון הראשון, ה-EBITDA היתה 29 מיליון שקל והרווח הסתכם ב-15 מיליון שקל. שני רבעונים טובים משנים את התמונה. כשלוקחים את המגמה ארוכת הטווח של התוצאות, מחריגים את השנה שעברה, רואים שזו חברה שאמורה לייצר לפחות 55-60 מיליון שקל בשורה התחתונה, על מכירות של מעל מיליארד שקל. התזרים יהיה גבוה מהרווח, על פניו ה-EBITDA אמורה לבטא את התזרים התפעולי של החברה ואם ננסה לתרגם אותו לתזרים נקי-חופשי נקבל שהחברה אמורה ליצר 70-80 מיליון שקל וזה בשמרנות.

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

חברה כזו יכולה לגייס 300 מיליון שקל בחוב. השאלה היא באיזה מחיר ואיך יפרע החוב. החברה משעבדת את המרכז הלוגיסטי היקר לטובת מחזיקי החוב, ועדיין התשואה בחוב הזה לא צפויה להיות נמוכה. זאת חברה חדשה בבורסה (אגב, הביזנס ותיק מאוד - הפעילות קיימת מאז 1916), החשש מתוצאות טובות נקודתית קיים. השוק לא ייתן לה קרדיט מלא. השוק גם חושש מכך שזו "הנפקת בלון" - הקרן נפרעת בסוף התקופה.

אבל צריך גם לזכור עוד נקודה חשובה - זו חברה שכנראה צריכה את שוק ההון, גם להנפקות המשך. בלדי ניסתה להיכנס לבורסה לפני כשנה דרך מיזוג עם איי-ספאק, שלד בורסאי של גיל דויטש ורוני בירם. המשפחה רצתה לגייס אקוויטי (הון) אך המיזוג לא עבר. יש סיכוי טוב שהמשפחה תנסה להנפיק אקוויטי בהמשך. בשביל זה היא צריכה תוצאות טובות בהמשך. האם זה טיעון חזק? ממש לא, אבל זו עוד נקודה שצריך לקחת בחשבון.

מעלים שכר לפני הנפקה - לגיטימי או לא?

המנהלים בבלדי אומנם מעלים את השכר שלהם, אבל כשחושבים על זה לעומק מבינים שזה לא אמור לפגוע במחזיקי האג"ח. מחזיק אג"ח צריך לדעת מה יכולת ההחזר של החוב, והיכולת הזו לא מושפעת מעוד 2 מיליון למנכ"ל, גם לא עוד 5 מיליון שקל (בבלדי זה זה תוספת של מיליון שקל למנכ"ל ומענק של מעל 3 מיליון שקל). זה חשוב תדמיתית, זה חשוב מבחינת הנראות כלפי המשקיעים, אבל זה לא חשוב במבחן החזר החוב. זאת ועוד - עוד לא נאמרה המילה האחרונה. המוסדיים הגדולים יכולים לגרום להפחתת השכר.

מנגד, מחזיק מניות מושפע כאשר מנכ"ל ומשפחתו מעלים שכר - הרווח יורד והשווי יורד, אלא שכאן המשפחה מחזיקה ב-100% מהחברה. זה יהיה מאוד רלבנטי אם וכאשר החברה תנסה-תרצה לגייס אקוויטי. כך או אחרת, השכר אחרי ההעלאה הוא לא כזה שחורג מהממוצע של החברות הציבוריות.

מה שכן - אין מקום לחלוקת דיבידנד (כ-26 מיליון שקל). זה פוגע בהון העצמי של החברה וזה פוגע בהחזר החוב, גם זה אגב, עשוי להשתנות - הגופים המוסדיים כנראה יילחמו על זה.

למה החברה לא חיכתה כמה רבעונים, כדי לגייס עם רצף ביצועים טובים?

חצי שנה טובה זה בהחלט שינוי מגמה מהשנים הקודמות וכשמסתכלים היסטורית, מבינים שהמגמה של הביזנס היא טובה. החריג זה השנים 2022-2023. אפשר לראות את זה גם בתוצאות של נטו שמייבאת ומספקת בשר, דגים ועוד.

ודווקא כי העסק אמור להשתפר, השאלה היא למה לא לחכות ולגייס בריבית אפילו נמוכה יותר? השיקולים יכולים להיות רבים - כל יום שעובר עם ריבית גבוהה מהבנקים הוא הפסד; אנחנו בישראל ואי אפשר לדעת מה יהיה מחר בבוקר; מגייסים כשאפשר לא כשצריך, ושוק החוב חם כעת. תהיה הסיבה אשר תהיה, אם אנחנו מסתמכים על הדוחות ואין לנו משהו אחר, הרי שבנקודת זמן הזו, בלדי בהחלט צפויה להצליח בגיוס האג"ח, אך הריבית לא תהיה נמוכה אלא במרווח של 2.5% ואפילו 3% מעל הממשלתי.

ולסיום - הנפקות של אקוויטי הן מצב שבו אתם נמצאים במידע חסר מול המוכר-המנפיק. הוא מנפיק לכם סחורה עם ידע הרבה יותר גדול משלכם על הסחורה. מעבר לכך, והכי חשוב - הוא מוכר. למה הוא מוכר אם הוא מאמין בחברה? יכול להיות שהוא מוכר כי הוא רוצה שהחברה תהיה ציבורית, כדי שיהיה תג מחיר, כדי שההון שלו יהיה סחיר, אבל במבחן ההיסטורי - רוב ההנפקות נמצאות שנה ושנתיים אחרי ההנפקה מתחת למחיר ההנפקה.

- 7.פוקי 13/08/2024 17:57הגב לתגובה זושומר נפשו ירחק

- 6.אמיר 13/08/2024 17:15הגב לתגובה זואם המצב בחברה היה טוב או אפילו סביר הבנקים היו ממנים אותם דרך אגב אבישי גיוס בשוק ההון תמיד יותר יקר מהבנקים

- 5.אובייקטיבי 13/08/2024 15:50הגב לתגובה זולמה כתבות באתרים כלכליים אחרים נראות לא כאלה? משהו פה מעלה חשד גדול

- גד 14/08/2024 18:52הגב לתגובה זולמשל שההנפקה תשחרר את הבעלים מערבויות בסכומים ניכרים, שיש הפרת קובננטים לבנקים ועוד. הגדלת משכורת עדיפה על דיבידנד, כי כאשר הרוחיות לא מספקת לדיבידנד עדיין השכר "דופק" לחברה הזו יש גם היסטריה של הפסדים, לפי הכתבה

- 4.כלל אצבע 13/08/2024 12:08הגב לתגובה זולא קונים בהנפקות מכל סוג שהוא,יהיה מספיק זמן,תנו לאחרים להתגלח על הזקן או איך שתכנו זאת

- 3.ri t 13/08/2024 12:07הגב לתגובה זורוב המרכז הלוגיסטי כבר משועבד לפועלים חברה בחובות ורוצה לחלק דיוודנד לבעלים גם בנוסף לעליית שכר קיצר מחפשים פריארים מקווה מאד שלא יהיו מוסדיים שישימו כספי הציבור על ההרפתקאה הזאת

- 2.ועוד משהו, למה מנכ"ח של חברה כזו צריך להרוויח 2 מליון ש (ל"ת)עמית 13/08/2024 12:02הגב לתגובה זו

- זה נכון לכולם (ל"ת)צחי 13/08/2024 12:06הגב לתגובה זו

- 1.מי זה בלדי בכלל? (ל"ת)עמית 13/08/2024 12:02הגב לתגובה זו

- חברה גדולה בתחום יבוא בשר (ל"ת)צחי 13/08/2024 12:06הגב לתגובה זו