דיסקונט - רווח של 1.27 מיליארד שקל; תשואה להון של 20%

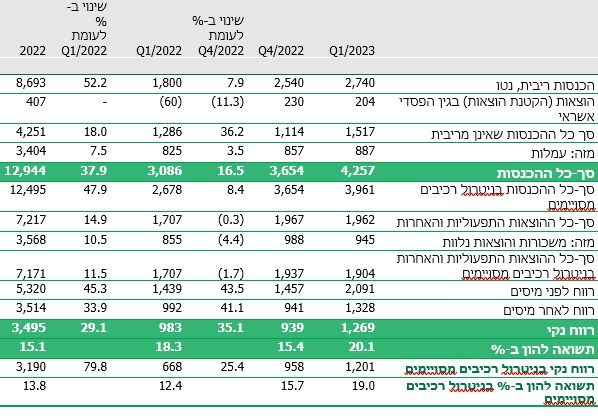

הבנקים הרוויחו השנה לא מעט כסף מעליית הריבית. ההכנסות השתפרו וגם הרווח הנקי, מה שבא לידי ביטוי גם בדוח של בנק דיסקונט דיסקונט 1.13% . הרווח הנקי של הבנק הסתכם ב-1.27 מיליארד שקל - גידול של 29% לעומת 983 מיליון שקל ברבעון המקביל אשתקד. שיפור נרשם גם בסעיפי ההכנסות שהסתכמו ברבעון הראשון של השנה בסך של 4.3 מיליארד שקללעומת 3.1 מיליארד שקלברבעון המקביל אשתקד. האשראי לציבור, נטו הסתכם ב-249 מיליארד שקללעומת 241 מיליארד שקלבסוף שנת 2022 -גידול בשיעור של 3.5%. הגידול באשראי לציבור ברבעון הראשון מתחלק כך: האשראי לדיור (משכנתאות) גדל ב-2.5%, האשראי לעסקים בינוניים גדל ב-5.6%, האשראי לעסקים גדולים גדל ב-6.9%, והאשראי למשקי בית ללא הלוואות לדיור גדל ב-1.2% מתחילת השנה. כמו כן,פיקדונות הציבור הסתכמו ב-290 מיליארד שקללעומת 292 מיליארד שקלבסוף שנת 2022 -ירידה בשיעור של 0.9%.ברבעון הראשון של השנה נרשמה הוצאה בגין הפסדי אשראי בסך של 204 מיליון שקל, לעומת הקטנת הוצאות בסך של 60 מיליון שקלברבעון המקביל אשתקד. שיעור ההוצאה להפסדי אשראי עמד ברבעון הראשון של שנת 2023 על 0.33%. העלייה נבעה בעיקר מהוצאות על בסיס קבוצתי בעקבות גידול ביתרות אשראי, גידול ברכיבי ההתאמות האיכותיות וגידול ברכיבי המקרו.מהדוחות לרבעון הראשון של השנה עולה כי הבנק רשם רווחים של כל חברות הקבוצה: מרכנתיל עם רווח נקי של 237 מיליון שקל,כאל עם רווח נקי של 263 מיליון שקל,IDBNY עם רווח נקי של 30 מיליון דולר ודיסקונט קפיטל סיים עם רווח נקישל 27 מיליון שקל.בניטרול מימוש נכסים והפרשות הנובעות מהפרדת כאל, הסתכם הרווח הנקי בסך של כ-1.20 מיליארד שקללעומת 668 מיליון שקלברבעון המקביל.התשואה להון ברבעון הראשון של השנה הגיעה לשיעור של 20.1%, לעומת 18.3% ברבעון המקביל אשתקד. בנוסף, הבנק הודיע על הגדלת תשלום הדיבידנד ל-30% מהרווח הנקי, שיסתכם בגין הרבעון הראשון של השנה בסך של 381 מיליון שקל.יחס היעילות ברבעון הראשון של השנה השתפר ל-46.1%, לעומת 55.3% ברבעון המקביל אשתקד.במקביל פורסמו הבוקר גם דוחות בנק מזרחיטפחות מזרחי טפחות 0.12% שרשם ברבעון הראשון רווח של 1.367 מיליארד שקל.התשואה על ההון העצמי ברבעון הראשון הייתה 22.4%וההון העצמי עמד על כ-24.8 מיליארד שקל.שאול קוברינסקי, יו"ר דירקטוריון דיסקונט: "קבוצת דיסקונט מסכמת רבעון נוסף של ביצועים מצוינים ותוצאות פיננסיות מרשימות אשר משקפות את איתנותה. המשכנו לפעול בנחישות ובעקביות למימוש התכנית האסטרטגית של הקבוצה, גם על רקע התנודתיות ואי הוודאות אשר אפיינו את הרבעון הראשון לשנת 2023, תוך ניהול סיכונים מוקפד לצד יצירת ערך לכל בעלי העניין של הקבוצה.לאחר הודעתו של אורי לוין, מנכ"ל הקבוצה, על רצונו לסיים את תפקידו, הקים הדירקטוריון ועדת איתור בראשותי, אשר מקיימת בשבועות אלו תהליך מעמיק ויסודי שבסיומו ימנה הדירקטוריון מנכ"ל או מנכ"לית חדש/ה לקבוצה. אני מודה לאורי על השנים שבהן הוביל את הבנק לביצועים ותוצאות יוצאות דופן ומאמין שגם מתוך השינוי הנוכחי בנק דיסקונט ימשיך לצמוח ולהתפתח ולהיות שחקן משמעותי בזירה הפיננסית".אורי לוין, מנכ"ל קבוצת דיסקונט: "אנחנו גאים לסכם עוד רבעון עם רווחי שיא, ביצועים חזקים וצמיחה אחראית. התוצאות משקפות יישום נחוש של אסטרטגיית הקבוצה באופן עקבי, שנה אחר שנה, אשר מניב פירות הן ללקוחות והן לבעלי המניות. לאחרונה הודעתי על כוונתי לסיים את תפקידי כמנכ"ל הקבוצה. אין לי ספק שהעוצמה הארגונית יוצאת הדופן של דיסקונט, יחד עם הדירקטוריון וההנהלה החזקים, המנהלים והעובדים המחויבים מבטיחים שהמסע של דיסקונט כגוף מוביל ימשיך ויוביל את הקבוצה לפסגות חדשות".

האשראי לציבור, נטו הסתכם ב-249 מיליארד שקללעומת 241 מיליארד שקלבסוף שנת 2022 -גידול בשיעור של 3.5%. הגידול באשראי לציבור ברבעון הראשון מתחלק כך: האשראי לדיור (משכנתאות) גדל ב-2.5%, האשראי לעסקים בינוניים גדל ב-5.6%, האשראי לעסקים גדולים גדל ב-6.9%, והאשראי למשקי בית ללא הלוואות לדיור גדל ב-1.2% מתחילת השנה. כמו כן,פיקדונות הציבור הסתכמו ב-290 מיליארד שקללעומת 292 מיליארד שקלבסוף שנת 2022 -ירידה בשיעור של 0.9%.ברבעון הראשון של השנה נרשמה הוצאה בגין הפסדי אשראי בסך של 204 מיליון שקל, לעומת הקטנת הוצאות בסך של 60 מיליון שקלברבעון המקביל אשתקד. שיעור ההוצאה להפסדי אשראי עמד ברבעון הראשון של שנת 2023 על 0.33%. העלייה נבעה בעיקר מהוצאות על בסיס קבוצתי בעקבות גידול ביתרות אשראי, גידול ברכיבי ההתאמות האיכותיות וגידול ברכיבי המקרו.מהדוחות לרבעון הראשון של השנה עולה כי הבנק רשם רווחים של כל חברות הקבוצה: מרכנתיל עם רווח נקי של 237 מיליון שקל,כאל עם רווח נקי של 263 מיליון שקל,IDBNY עם רווח נקי של 30 מיליון דולר ודיסקונט קפיטל סיים עם רווח נקישל 27 מיליון שקל.בניטרול מימוש נכסים והפרשות הנובעות מהפרדת כאל, הסתכם הרווח הנקי בסך של כ-1.20 מיליארד שקללעומת 668 מיליון שקלברבעון המקביל.התשואה להון ברבעון הראשון של השנה הגיעה לשיעור של 20.1%, לעומת 18.3% ברבעון המקביל אשתקד. בנוסף, הבנק הודיע על הגדלת תשלום הדיבידנד ל-30% מהרווח הנקי, שיסתכם בגין הרבעון הראשון של השנה בסך של 381 מיליון שקל.יחס היעילות ברבעון הראשון של השנה השתפר ל-46.1%, לעומת 55.3% ברבעון המקביל אשתקד.במקביל פורסמו הבוקר גם דוחות בנק מזרחיטפחות מזרחי טפחות 0.12% שרשם ברבעון הראשון רווח של 1.367 מיליארד שקל.התשואה על ההון העצמי ברבעון הראשון הייתה 22.4%וההון העצמי עמד על כ-24.8 מיליארד שקל.שאול קוברינסקי, יו"ר דירקטוריון דיסקונט: "קבוצת דיסקונט מסכמת רבעון נוסף של ביצועים מצוינים ותוצאות פיננסיות מרשימות אשר משקפות את איתנותה. המשכנו לפעול בנחישות ובעקביות למימוש התכנית האסטרטגית של הקבוצה, גם על רקע התנודתיות ואי הוודאות אשר אפיינו את הרבעון הראשון לשנת 2023, תוך ניהול סיכונים מוקפד לצד יצירת ערך לכל בעלי העניין של הקבוצה.לאחר הודעתו של אורי לוין, מנכ"ל הקבוצה, על רצונו לסיים את תפקידו, הקים הדירקטוריון ועדת איתור בראשותי, אשר מקיימת בשבועות אלו תהליך מעמיק ויסודי שבסיומו ימנה הדירקטוריון מנכ"ל או מנכ"לית חדש/ה לקבוצה. אני מודה לאורי על השנים שבהן הוביל את הבנק לביצועים ותוצאות יוצאות דופן ומאמין שגם מתוך השינוי הנוכחי בנק דיסקונט ימשיך לצמוח ולהתפתח ולהיות שחקן משמעותי בזירה הפיננסית".אורי לוין, מנכ"ל קבוצת דיסקונט: "אנחנו גאים לסכם עוד רבעון עם רווחי שיא, ביצועים חזקים וצמיחה אחראית. התוצאות משקפות יישום נחוש של אסטרטגיית הקבוצה באופן עקבי, שנה אחר שנה, אשר מניב פירות הן ללקוחות והן לבעלי המניות. לאחרונה הודעתי על כוונתי לסיים את תפקידי כמנכ"ל הקבוצה. אין לי ספק שהעוצמה הארגונית יוצאת הדופן של דיסקונט, יחד עם הדירקטוריון וההנהלה החזקים, המנהלים והעובדים המחויבים מבטיחים שהמסע של דיסקונט כגוף מוביל ימשיך ויוביל את הקבוצה לפסגות חדשות".

- 3.בנק דיסקונט שווה להחזיק במניה (ל"ת)בראל 17/05/2023 09:59הגב לתגובה זו

- 2.מניית בנק דיסקונט בהחלט שווה השקעה (ל"ת)שלמה 17/05/2023 09:38הגב לתגובה זו

- 1.מבין 17/05/2023 09:20הגב לתגובה זוצריך להגביל את פער הריביות בחוק בכנסת.