פתאל שוב מעלה תחזיות: צופה הכנסה שנתית של 5.8 מיליארד שקל

הפעילות חזרה למצב לפני הקורונה, אבל המניה עוד רחוקה משם ב-25%. הסיפור הגדול נמצא בעלייה בפעילות באירופה זינוק של 300%. סמנכ"ל הכספים: "המגמה ממשיכה גם ברבעון השלישי"

חברת פתאל החזקות -1.42% בבעלות משפחת פתאל (59.94%) הפועלת בתחום המלונאות ומחזיקה נכסים בישראל ובאירופה מדווחת על חזרה לרמות התוצאות של טרום הקורונה. החברה מדווחת על הכנסות של 1.507 מיליארד שקל ברבעון השני של שנת 2022, לעומת 1.52 מיליארד בתקופה המקבילה ב-2019, וזינוק לעומת 635 מיליון ברבעון המקביל אשתקד.

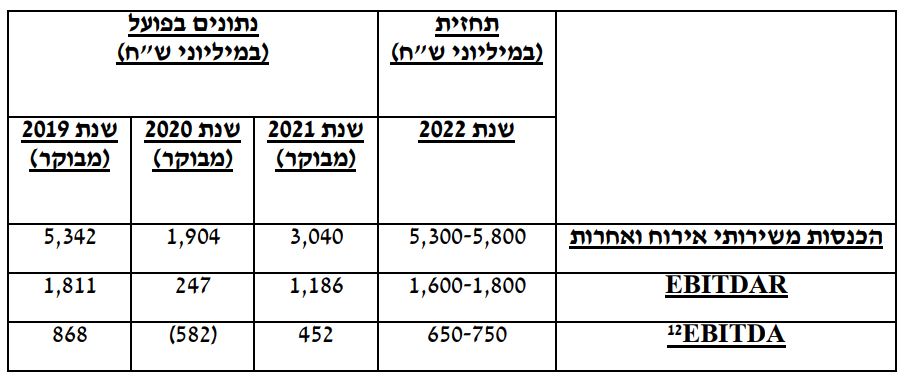

פתאל, שכבר העלתה השנה פעמיים את התחזיות, מעלה שוב את התחזית וצופה כעת הכנסות בטווח של 5.3-5.8 מיליארד שקל (לעומת תחזית קודמת להכנסות בטווח של 5.1-5.7 מיליארד שקל. החברה גם צופה EBITDAR שנתי בטווח של 1.6-1.8 מיליארד שקל, מעט נמוך מזה שהשיגה טרום הקורונה, ו-EBITDA שנתי בטווח של 650-750 מיליון שקל, נמוך ב-20% לעומת 868 מיליון שקל שרשמה ב-2019.

בנוסף מדווחת פתאל כי ה-EBITDAR (רווח לפני שכירות, פחת והוצאות אחרות) טיפס ל-563 מיליון שקל, עליה של 55% לעומת 362.7 ברבעון המקביל שכלל מענקים ממדינות בהן פועלת החברה של 190 מיליון שקל. ה-EBITDA הגיע ל-298 מיליון שקל, בהשוואה ל-179 מיליון אשתקד. בשורה התחתונה, פתאל הגיעה לרווח שיא של 107.4 מיליון שקל, לעומת 77.8 מיליון ברבעון המקביל.

לפתאל יש מזומנים בהיקף של 800 מיליון שקל.

מה הסיבה לזינוק בתוצאות? נכון שהישראלים חזרו לנפוש ובגדול - אבל באירופה רשמה החברה זינוק של 300%

הישראלים חזרו לנפוש במספרים שלפני הקורונה - ופתאל כמובן נהנית מכך. חברת המלונאות שיש לה 211 בתי מלון בחו"ל ובארץ (30% מהפעילות בישראל, השאר בחו"ל) רושמת תפוסה ממוצעת של 78% במלונות שלה, מדובר על ממוצע ב-20 המדינות בהן היא פועלת, 5% מעל התפוסה הכללית במלונות ברחבי הארץ.

- אלה המנכ"לים החדשים של פעילות פתאל בישראל

- פתאל מעדכנת מטה את התחזית השנתית

- המלצת המערכת: כל הכותרות 24/7

ההכנסות של החברה בישראל ברבעון השני עמדו על 505.7 מיליון שקל, גידול של 41% לעומת 356.7 מיליון ברבעון המקביל. אבל הסיפור הגדול נמצא באירופה: הנופשים בגרמניה הכניסו לפתאל 537 מיליון שקל ברבעון הנוכחי, לעומת 127.9 מיליון אשתקד, זינוק של פי שלושה. בבריטניה ואירלנד (שמהוות מגזר פעילות נפרד מאירופה) הכניסה החברה עוד 477.7 מיליון שקל, לעומת 160 מיליון אשתקד, זינוק של 198%.

התחזיות:

שחר עקה, דירקטור וסמנכ"ל הכספים בחברה אומר בעקבות הדוחות: "אנו מסכמים את הרבעון השני של שנת 2022 כרבעון הטוב ביותר שהיה לחברה מאז הקמתה. החברה רושמת שיאים בכל סעיפי הדוח ואף מסיימת את הרבעון ברווח נקי לפני השפעת תקן IFRS16 של 163 מיליון שקל וברווח נקי מגולם של 108.5 מיליון שקל. מגמה זו ממשיכה גם לאחר תאריך המאזן והחל מחודש יולי אנו רואים ביקושים גבוהים, הן למלונות הנופש והן למלונות העסקים שלנו, בהמשך לחזרה ההדרגתית של אירועים וכנסים, ולרמות תפוסה ממוצעות גבוהות של כ-80%.

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

"אנו חשים ביטחון רב בפעילות העסקית ועל אף החלשות היורו, אנו מעדכנים את תחזית ההכנסות לשנת 2022. כמו כן, צעדי ההתייעלות, בהם נקטנו עם פרוץ משבר הקורונה, ממשיכים לתרום לחיסכון בהוצאות התפעול, גם עם החזרה לשגרה, ואנו מאמינים שהחיסכון בהוצאות יימשך גם בשנים הבאות.

"במקביל, אנו ממשיכים בפיתוח העסקי של הקבוצה, כאשר בחודש יולי דיווחנו על עסקה מהותית לשותפות המלונות של פתאל באירופה. החברה חתמה על הסכם מחייב עם קרן ההשקעות KKR לרכישה של 4 חברות ספרדיות המחזיקות בזכויות הבעלות של 4 בתי מלון ו–2 מלונות דירות מרשת ALUA באיביזה ומיורקה בספרד בתמורה ל-165.5 מיליון אירו. במהלך 3 שנים הבאות אנו צפויים לפתוח 32 בתי מלון נוספים שיתרמו להערכתנו כ-240 מיליון שקל ל-EBITDA של החברה, ועם פתיחתם, תפעיל הרשת 243 בתי מלון עם למעלה מ-45 אלף חדרים בארץ ובחו"ל".

הקורונה כזכור ריסקה את פתאל, אבל מאז היא מתאוששת. אחרי שבשנה שעברה הא ירדה ב-9% השנה היא כבר עולה ב-38% ונסחרת במחיר של 413 שקל למניה, ושווי שוק של 6.63 מיליארד שקל.

כך נראה גרף מניית פתאל:

- 1.דוד 25/08/2022 07:50הגב לתגובה זועושקים אותנו בלי הפסקה ועוד קיבלו הטבות בקורונה. חבל שלא פשטו רגל כולם.