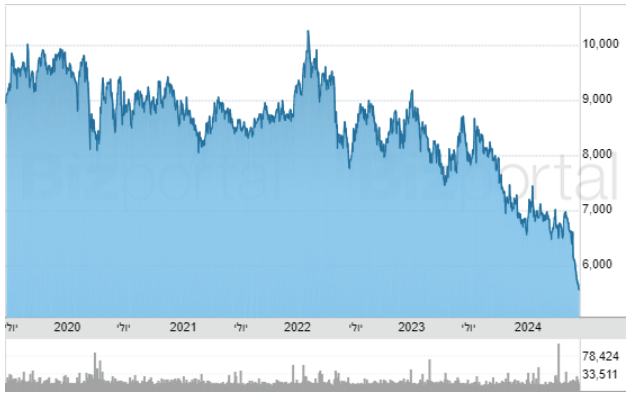

הצד השני של שכר הבכירים: האופציות של שי באב"ד נפלו משווי של 10 מיליון לאפס

פרסום הדוחות השנתיים של החברות הציבוריות מלווה בכל שנה בשיח ער סביב שכרם של מנהלי החברות. הסיבות לכך רבות אך מעבר לעניין שבמספרים, בניתוח הדוח והמשמעות על המניה, הציבור, אוהב לדעת כמה מרוויחות הדמויות הבכירות במשק, ולעיתים גם מתוסכל מחגיגות השכר שבאות לרוב על חשבונם של המשקיעים הפשוטים. עם זאת, התמונה שעולה מהכתבות והפרסומים השונים בנושא היא חלקית, ושי באב"ד ומנהלי שטראוס הם דוגמא לכך.

באב"ד, מנכ"ל משרד האוצר לשעבר, מונה לפני כשנתיים לעמוד בראש יצרנית מוצרי המזון שטראוס. שבוע לאחר מכן, חשפה החברה את תנאי העסקתו, והעריכה את שכרו השנתי בכ-6.87 מיליון שקל. בפועל, הוא קיבל הרבה יותר מכך - אופציות בערך של 10.4 מיליון שקל ושכר שמן. אלא שמבט מקרוב על המספרים מגלה כי שכרו השנתי של באב"ד נמוך באופן משמעותי מהרושם העשוי להתקבל מפרסומי החברה או העיתונות הכלכלית.

עלות השכר של באב"ד עומדת על כ-2.5 מיליון שקל, ולצד בונוסים כ-3.3 מיליון שקל. שכר גבוה, שכר מכובד, אך ההטבה של ה-10.4 מיליון שקל נעלמה.

ממה נובע השוני, קוד כל מהיקף המענק, שבפועל עמד על 450 אלף שקל, ולא על 1.35 מיליון שקל (תקרת המענק השנתי). אך מעל לכל השוני נובע מהאופציות שהוענקו לו עם מינויו, אשר במקרה שלו הינן כמעט חסרות ערך. בעת המינוי הוענקו לבאב"ד 487,096 אופציות במחיר מימוש של 89.93 שקל ליחידה, ובשווי כולל של כ-10.4 מיליון שקל. מועד המימוש של מחצית מהאופציות יחל בנובמבר הקרוב, וכעבור שנה הוא יוכל לממש את יתר האופציות.

דא עקא, מאז הענקת האופציות מחיר מניית שטראוס ירד קרוב ל-40%, מה שהפך לפחות בשלב זה את האופציות לחסרות ערך. בעת הענקת האופציות, מחיר המימוש שלהם היווה פרמיה צנועה מאד של 5% על שער המנייה בחודש שלפני כן. כך נוצר המצב שמחיר המימוש עומד על כמעט 30 שקל למניה, בזמן שמחירה בשוק עומד על כ-56 שקל בלבד, קרי כ-38% מתחת למחר המימוש. עם זאת, צריך לסייג ולומר, שלפחות בשלב זה האופציות של באב"ד הינן חסרות ערך, אך בעתיד הן עשויות להפוך לרלוונטיות שכן תקופת המימוש נפרשת עד שנת 2029, עד אז עשוה המנייה להתאושש.

- עלייה במכירות לצד שחיקה גולמית: שטראוס רושמת רווח נקי של 150 מיליון שקל ברבעון השלישי

- הקרטל של תנובה ושטראוס - סמוטריץ' נלחם במחירי החלב

- המלצת המערכת: כל הכותרות 24/7

באב"ד אינו לבד בסיפור הזה, בשנים האחרונות העניקה שטראוס לכ-30 מנהלים בחברה אופציות כ-1.8 מיליון אופציות. על הנייר שווי האופציות עמד בעת הענקתם על כ-31 מיליון שקל, אלא שכאמור מחיר המימוש שלהם גבוה בהרבה ממחיר המנייה בשוק. מרבית האופציות צפויות להבשיל בשנתיים הקרובות, אך אם מצב החברה ימשך הרי שהן צפויות לרדת לטמיון.

התקשה להוציא את העגלה מהבוץ

הגעתו של שי באב"ד לשטראוס באה לאחר התפטרותו של המנכ"ל הקודם גיורא בר דעה, על רקע המשבר אליו היא נקלעה בין היתר בשל גילוי חיידק הסלמונלה במפעלי עלית בארץ וסברה בארצות הברית, שהסב לחברה נזקים כלכליים משמעותיים והשביתו את הייצור למספר חודשים. מאז נכנס לתפקיד הוא הוביל שני מהלכים מרכזיים, צעדי התייעלות משמעותיים לצד שורה של העלאות מחירים עקביות, אשר זכו בביקורת ציבורית נרחבת, בעיקר לנוכח העיתוי.

את הרבעון הראשון של 2024 סיימה החברה עם הכנסות של כ-2.58 מיליארד שקל, גידול של כ-1.4% בהשוואה לרבעון המקביל אשתקד. בשורה התחתונה, דיווחה החברה על רווח נקי של כ-159 מיליון שקל, עליה של כ-19% ביחס לרבעון הראשון של 2023. עם זאת, הקפיצה נבעה בעיקר הודות להטבת מס בגובה 35 מיליון שקל לה זכתה. בפועל, נרשמה ירידה של כ-2.4% ברווח התפעולי, אשר הובילה לירידה של כ-7% ברווח לפני מס.

אתמול, קיבלה החברה בשורה כואבת נוספת לאחר שחברת דירוג האשראי מידרוג, החליטה להותיר את האופק השלילי של אגרות החוב של הקבוצה, אותו קיבלה לפני כשנתיים בעקבות אירועי הריקול. במידרוג ציינו כי הותרת האופק מגיעה על אף שהחברה חזרה לנתחי השוק במרבית הקטגוריות טרום האירועים, שפגעו באופק הדירוג. זאת בעיקר על רקע הערכתם כי בחציון השני של שנת 2024 תחול פגיעה משמעותית ברווחיות החברה בעקבות עליית מחיר הקקאו. עם זאת, הם ציינו כי "ככל שנתרשם כי ביכולת החברה להקטין את היקף החוב המותאם או להגדיל את בסיס ה-EBITDA המותאמת באופן מהיר...הדבר עשוי להביא לייצוב האופק".

- סאמיט מנצלת משבר דה זראסאי בהצעה לרכישת נכסים ב-450 מיליון דולר

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% -...

על רקע התוצאות המעורבות, והחשש מפני הבאות, מניית החברה ירדה בכ-14% מתחילת השנה, תוך שהא משלימה ירידה של כ-36% מתחילת השנה. מחיר המניה עומד כעת על כ-55.7 שקל, המשקף לחברה שווי שוק של כ-6.62 מיליארד שקל.

מניית שטראוס לא היתה באזורים האלו 10 שנים. והשאלה היא האם השוק לא מעניש אותה חזק מדי וקשה מדי על התוצאות הפושרות. כשמסתכלים על הנתונים והמגזרים, רואים ששטראוס עדיין חזקה בתחומים שלה - קפה, מים, מוצרי חלב, ממתקים בארץ וגם במקומות בהן היא פעילה בעולם. קצב הרווחים שלה גבוה מ-500 מיליון שקל והוא גם יכול להגיע אחרי תוכנית ההתייעלות ל-650 צפונה.

זו חברה יצרנית, עם ערכים מוספים גדולים, ומכפיל רווח של 10, נראה קטן עלייה. אלא שיכול להיות שהנפילה בתוצאות תימשך כמה רבעונים טובים, עד שהרה ארגון יתרום לשיפור ברווחיות.

- 18.אזרח נעשק 20/06/2024 06:50הגב לתגובה זומפורקת לחלקים ונמכרת כעסקים נפרדים. זמן החברות הללו עבר מספיק לעשוק את הציבור במחירים מופקעים

- 17.200 אלף שקל לחודש?!? מסכן. הממשלה אשמה בחרפת הרעב הזו (ל"ת)מחאת קפלן 20/06/2024 06:47הגב לתגובה זו

- 16.עושה חשבון 18/06/2024 09:12הגב לתגובה זויש אופציות שנתנות למימוש תמורת 1₪ ויש במחיר גבוהה או זהה למחיר המניה . זה הבדל שלא מפרסמים תמיד .

- 15.BABA 17/06/2024 19:23הגב לתגובה זולחברה מסרבת למפרסם בערוץ 14 ומחרימה ציבור ענק שהצורך את מוצרי שטראוס לסוגיו.מרגע שסירבה מלפרסם בערוץ 14 המניה התדרדרה לתהום שאין מימנו חזרה.השמאלנים לא מבינים שבעסקים אין שמאל שאין ימין צריך לשרת את כולם ששטראוס נכשלה בזה בענק.

- 14.עפרה שטראוס לומדת על בשרה מה המחיר שמשלמים כאשר מח 17/06/2024 18:53הגב לתגובה זועפרה שטראוס לומדת על בשרה מה המחיר שמשלמים כאשר מחרימים ומתבטאים נגד ערוץ טלויזיה שמייצג את רוב הציבור בישראל. זאת בנוסף לחוסר הסולידריות עם החברה בישראל בכללותה באמצעות העלאות מחירים מבזות.

- 13.אל תדאגו לו - שטראוס ישדדו את הציבור וערך המניה יעלה (ל"ת)כלכלן 17/06/2024 18:00הגב לתגובה זו

- 12.בן 17/06/2024 17:58הגב לתגובה זוכל מה שקורה לאופציוצףת שלך, זה צדק קוסמי. פיטרת עובדים, לא התביישת להעלות מחירים פעם אחר פעם בזמן מלחמה. אני מאחל לך שהמניה תרד בעוד 40%. הרי לפי ההתנהגות החזרזירית שלך כסף זה הדבר היחיד שמניע אותך. אז אני מאחל לך שתאבד הרבה כסף. חזיר חסר בושה

- 11.זד 17/06/2024 17:48הגב לתגובה זובמגזר הממשלתי עושים מהם כוכבים גדולים על כלום. בפועל לא שווים את השכר שלהם במגזר הפרטי. הביא אפס ערך לשטראוס

- 10.תוהה 17/06/2024 17:05הגב לתגובה זולא ברור איך דירוג האשראי של שטראוס כל כך גבוה בדומה לבנקים וזאת למרות התחרות הקשה ורווחיות הולכת ופוחתת. משהו רקוב שם

- 9.האיש הוא הנזק הכי גדול לשטראוס (ל"ת)שי 17/06/2024 16:51הגב לתגובה זו

- 8.מוכן לקחת ממנו את האופציות הללו ששוות אפס (ל"ת)איציקי 17/06/2024 16:47הגב לתגובה זו

- מוכן למכור לך ב-24 אג לאוםציה.... (ל"ת)שי 18/06/2024 09:11הגב לתגובה זו

- 7.ימין אמין 17/06/2024 16:45הגב לתגובה זותמשיכו להשבית את החברה במאבקכם נגד תיקון מערכת המשפט ותגיעו רחוק

- 6.עני מרוד 17/06/2024 16:34הגב לתגובה זושטראוס זו חבורת עשקנים שמרעילה את הציבור עם מוצרים רעילים לא לקנות מהם

- 5.נער אוצר כלומניק 17/06/2024 16:29הגב לתגובה זותסתכלו על הקריירה של שי באבד, הכל רוח וצילצולים. הוא יהיה לשטראוס מה שארז ויגודמן היה לטבע

- 4.אכלו איתו לקרדה (ל"ת)כלכלן 17/06/2024 16:03הגב לתגובה זו

- 3.מוטי 17/06/2024 15:41הגב לתגובה זוחברה שמפרסמת בערוץ השיטנה והפילוג, ערוץ 14, מן הראוי שהצרכנים הנורמלים לא יקנו את מוצריה.

- 2.פקידי אוצר 17/06/2024 15:33הגב לתגובה זונראה שכל מה שידועים לעלות מסים, וכשעוברים לשוק הפרטי לעלות מחירים את זה נראה שגם ילד קטן יודע לעשות

- 1.אז כנראה שהוא לא מנכ"ל מוצלח במיוחד... (ל"ת)באסה 17/06/2024 15:28הגב לתגובה זו

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

נבות בר, מנכ"ל קיסטון קרדיט: דודי מוסקויץ

נבות בר, מנכ"ל קיסטון קרדיט: דודי מוסקויץלאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

לאומי הצליח "לגנוב" את המימון לקיסטון - יממן את שותפות אגד בעסקה שתכניס לבנק כ-100 מיליון שקל בשנה והרווח עלייה יהיה כ-30 מיליון; וגם איך שה שהבטוחה ההדרת - חברת אגד שווה פחות לביטחון מהדירה שלכם?

קיסטון קיסטון אינפרא -1.11% , בעלת השליטה בקבוצת אגד, משלימה מימון מחדש בשותפות אגד, כשבנק לאומי מוביל מימון בהיקף של כ-1.75 מיליארד ש"ח בחיתום מלא. קיסטון נסחרת סביב ה-10 שקלים. מתחילת החודש היא עולה ב-2.2%, מתחילת השנה היא קפצה ב-74.8%, וב-12 החודשים האחרונים היא עלתה ב-71%. שווי השוק של החברה עומד על כ-1.9 מיליארד ש"ח.

המהלך מחליף שני הסכמי מימון נפרדים שהיו בעבר, וכל אחד מהם נשען על קונסורציום של כמה גופים מממנים. כעת המימון מתרכז בבנק אחד ובהסכם אחד, מה שמפשט את ניהול החוב בשוטף.

המימון החדש מיועד למחזור החוב הקיים, והוא כולל גם מסגרת למימון רכישת יתרת 13.2% מאגד במסגרת אופציית ה-PUT השנייה והאחרונה, שצפויה בפברואר 2026. מבחינת השותפות, זה גם מייצר מסגרת מימון מראש לאירוע המימוש, ולא רק מחליף חוב קיים.

מה הריבית האפקטיבית ולמה היא גבוהה יותר ממשכנתא

הריבית האפקטיבית המשוקללת בעסקה עומדת על כ-6% נכון להיום. חלק משמעותי מהחוב בריבית משתנה, כך שאם סביבת הריבית יורדת, גם עלות המימון עשויה להתעדכן כלפי מטה לפי התמהיל בפועל.

- קיסטון קופצת לאחר זינוק בהכנסות וברווח

- קיסטון: זינוק בהכנסות וברווח - מעלה את תחזית התזרים בכ-57%

- המלצת המערכת: כל הכותרות 24/7

כדי להבין איך מתקבל המספר צריך להסתכל על ריביות הבסיס ועל מרווחי האשראי שמתווספים אליהן. חלק מההלוואה בריבית פריים, חלק בריבית בסיס שקלית או צמודה שמחוברת לשוק האג"ח, ובמסלול הצמוד נכנסת גם ההצמדה למדד שמעלה את העלות האפקטיבית כשמגלמים אינפלציה. סיכוי טוב שהריבית תרד בהמשך השנה הבאה. אם בנק ישראל אכן יוריד את המשכנתא בלפחות 0.5%, הריבית על החוב תרד ל-5.5%.