הסיכונים והסיכויים בשטראוס ומי חושב שהמניה אטרקטיבית לטווח הבינוני?

יצרנית המזון הוותיקה והמגוונת נמצאת בדיכאון עמוק. מניית שטראוס -3.18% חזרה שש שנים לאחור למחיר של 69 שקל למניה, שווי של 8 מיליארד שקל. היא כבר נסחרה ב-12 מיליארד לפני כשנתיים-שלוש, כשבשנים

האלו המניה במסלול יורד.

בשנה האחרונה היא איבדה קרוב ל-20%.

יש הרבה סיבות לירידה. בשנת 2022 היה את משבר הסלמונלה (במפעל השוקולד בנוף הגליל) שגרם להשבתת המפעל, ריקולים ופגיעה בתוצאות העסקיות. גם בסברה, יצרנית החומוס בארה"ב היה משבר דומה. הסביבה העולמית גם השפיעה לרעה ובמיוחד העליות בחומרי הגלם עם דגש על מחירי הקפה. כל אלה גרמו לשחיקה מתמשכת ברווחיות וכן גרמו למשקיעים הזרים לממש בהיקפים גדולים. מחירי הקקאו והקפה המשיכו לעלות בישעורים חדשים גם לתוך 2024 וזה עלול להשפיע לרעה על התוצאות של שטראוס שהקפה הוא מרכיב גדול (קרוב לחצי) מהכנסותיה.

שי באב"ד הגיע להחזיר את החברה למסלול

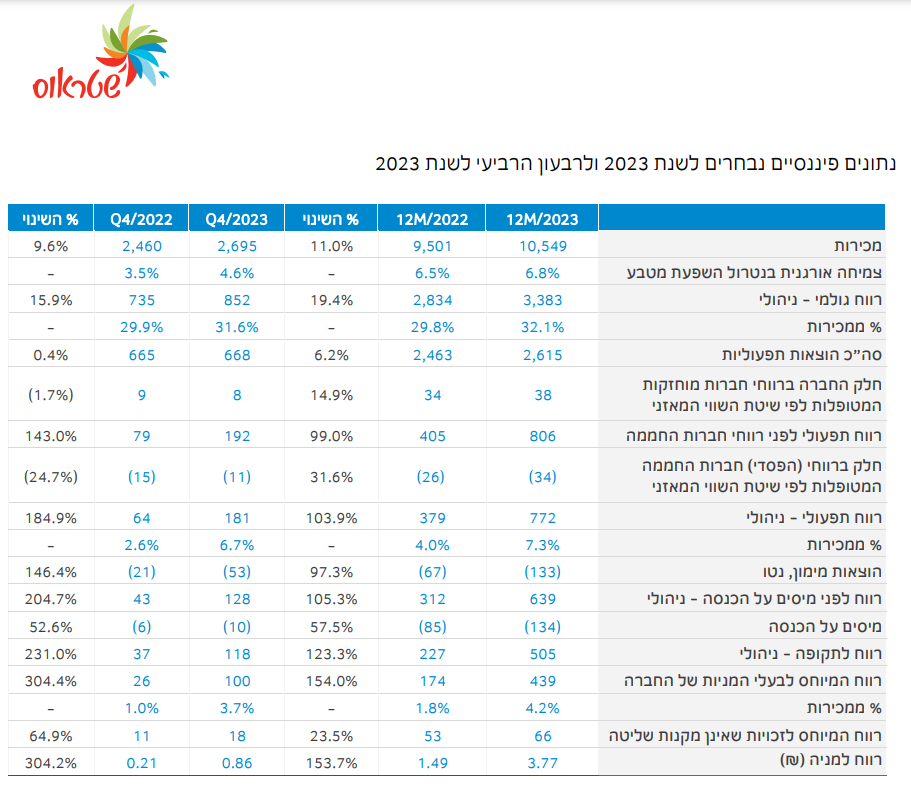

לקראת סוף 2022 מונה שי באב"ד לתפקיד מנכ"ל החברה. באב"ד הגיע והבכירים בקבוצה עזבו. יותר מ-10 בכירים (לרבות מנכ"לים של חברות בקבוצה) עזבו-הועזבו ובמקביל באב"ד הכריז על תוכנית התייעלות שכוללת פיטורי מאות עובדים. משפחת שטראוס, בעיקר היו"ר, עופרה שטראוס הדומיננטית, שמה את כל הז'יטונים על באב"ד. הוא האיש שאמור להביא את השינוי. בדרך הוא מתייעל, מפטר ומתמקד. שטראוס היא כבר מזמן לא חברה מקומית, היא חברה גלובלית. זה עסק ענק של פעילות מגוונת מאוד - מוצרי חלב, ממתקים, מים, קפה, חומוס עם זרועות בארה"ב, סין, ברזיל, ישראל ועוד. זה עסק שמכניס מעל 10 מיליארד שקל בשנה והרוויח בשורה התחתונה כ-4%. חצי מהפעילות מקומית, חצי בחו"ל. הקפה הוא התחום הגדול שמהווה קרוב לחצי מההכנסות. רווח בשיעור של 4% זה מתחת לממוצע הרב שנתי, ובשטראוס מדברים על להחזיר את זה למספרים גבוהים יותר. הרווחיות התפעולית בשנה שעברה עמדה על כ-7.5%, בשטראוס מתכוונים להחזיר את הרווחיות ל-10%. שיפור ברווחיות מחלחל למטה - לשורה התחתונה, ואז במקום להרוויח 4%, מרוויחים 7%. בשנת 2023 שטראוס הרוויחה כ-440 מיליון שקל על מחזור של 10.5 מיליארד שקל. השנה היא תמכור ככל הנראה במעל

11 מיליארד, הרווח עדיין בסימן שאלה, כי זו תהיה שנה של רה-ארגון שגם יתבטא כנראה בהוצאות גדולות. מעבר לכך, אנחנו בשנים של אינפלציה, בהאטה כלכלית, בלחץ ושחיקה של רווחיות. הצרכנים מתקשים לעמוד בהתייקרויות. שטראוס כמו גם יצרני המזון האחרים סובלים מעלייה בחומרי

הגלם ופגיעה במרווחים. שטראוס הודיעה לאחרונה על העלאת מחירים במקביל להעלאות שעשו כמעט כל היצרנים והיבואנים אחרי החג, אבל קיים חשש שבסוף הלקוח יקנה פחות. זו גם סיבה מרכזית לחולשה בשנה שעברה וגם השנה, אבל חשוב להסתכל על השנים הבאות. שם שטראוס יכולה להפתיע לטובה.

שיפור ברווחיות מחלחל למטה - לשורה התחתונה, ואז במקום להרוויח 4%, מרוויחים 7%. בשנת 2023 שטראוס הרוויחה כ-440 מיליון שקל על מחזור של 10.5 מיליארד שקל. השנה היא תמכור ככל הנראה במעל

11 מיליארד, הרווח עדיין בסימן שאלה, כי זו תהיה שנה של רה-ארגון שגם יתבטא כנראה בהוצאות גדולות. מעבר לכך, אנחנו בשנים של אינפלציה, בהאטה כלכלית, בלחץ ושחיקה של רווחיות. הצרכנים מתקשים לעמוד בהתייקרויות. שטראוס כמו גם יצרני המזון האחרים סובלים מעלייה בחומרי

הגלם ופגיעה במרווחים. שטראוס הודיעה לאחרונה על העלאת מחירים במקביל להעלאות שעשו כמעט כל היצרנים והיבואנים אחרי החג, אבל קיים חשש שבסוף הלקוח יקנה פחות. זו גם סיבה מרכזית לחולשה בשנה שעברה וגם השנה, אבל חשוב להסתכל על השנים הבאות. שם שטראוס יכולה להפתיע לטובה.

הסיכויים של שטראוס

שטראוס רוצה להיות מובילה. היא רוצה להיות מס' 1 בתחום הבית בישראל ובסין עם תמי 4. היא רוצה להוביל את תחום הקפה בישראל וברזיל. היא רוצה להמשיך להוביל את הפעילות המקומית, וכשהיא מציגה את החזון במספרים היא רוצה לצמוח

בכ-5% בשנה, להגיע לרווחיות תפעולית של 10% עד 2026. זאת חברת מזון. זה לא הייטק והשינויים בה יחסית איטיים, מדורגים וברורים. הנהלת שטראוס מדברת על חיסכון של 400 מיליון שקל בזכות הרה ארגון, וכשלוקחים את כל המכלול הזה מקבלים חברה שתוך שנה כבר תהיה בקצב מכירות

של 11.5-12 מיליארד שקל, תרוויח תפעולית מעל 1 מיליארד ובשורה התחתונה סביב 700 מיליון. זו אפילו תחזית שמרנית, אבל כאמור זה יכול להיות אחרי כמה רבעונים טובים ואפילו שנה של ניקוי אורוות, השקעות, הוצאות רה ארגון.

- טבע מתקרבת לשפל שנתי - מי המוסדיים שינצלו את הירידות?

- המניה הסודית שדאגה לרווח של מאות אחוזים לשני מוסדיים

- המלצת המערכת: כל הכותרות 24/7

כשזה יגיע לשם, וכשהמשקיעים יבינו שהחברה חוזרת לצמיחה ורווחיות, הם יחזרו להסתכל עליה כמניית ערך. מניית ערך בתחום המזון נסחרת במכפילים יחסית גבוהים כי התפיסה היא שהסיכון יחסית נמוך, בטח לא מכפיל 10-11 כפי ששטראוס נסחרת בהינתן התחזית שעשינו כאן לשנה הבאה. אז נכון - צריך לראות שהתחזית מתגשמת, אבל כל עוד אנחנו נמשיך לקנות קוטג' ולאכול פסק זמן, הסיכוי להתממשות נראה גבוה. אבל יש סיכון ממקום אחר. הסיכון הזה הוא עדיין מתחת לפני השטח, אבל הוא צף בהדרגה. יצרניות המזון העולמיות כולל שטראוס פועלות להגדלת הפעילות שלהם בתחום מוצרי הבריאות. הן יודעות יותר טוב מכולן עד כמה חלק מהמוצרים שלהם מזיק לבריאות. מגיפת ההשמנה, הסוכרת, מעלים לתודעה את הרגלי הצריכה הגרועים שלנו ומעלים שאלה מאוד קשה - למה נותנים לחברות האלו לשווק לנו שוקולדים, סוכריות ומזון מעובד שמזיק לנו? גם סיגריות היו מוצר סטנדרטי, מקובל, עד שהצליחו להילחם ביצרניות ולהעלות למודעות את הסכנה. האם השוקולד והמתוקים בכלל הם הסיגריות החדשות - ומתישהו גם הן יקבלו תג של מסוכנות לבריאות? כך או אחרת, האיום הזה גדול ככל שיהיה, נראה עדיין רחוק, ומעבר לכך - הוא עשוי לשנות את הצריכה, אבל לא בטוח שהוא יקטין אותה. יקנו פחות שוקולדים, אבל יקנו יותר חטיפי בריאות. יקנו פחות חלב רגיל ויותר חלב סויה.

גופים זרים מול גופים מוסדיים

הגופים המוסדיים המקומיים המשיכו להאמין בשטראוס - בעוד הזרים מוכרים בשנה החולפת, הם הגדילו פוזיציות. למעשה, נראה שהסבר לירידה במניית שטראוס ניתן לייחס ליציאת הזרים. זה מזכיר את הסיפור של בזק. אולי בגלל המלחמה, אולי כבר לפני כן בשל הרפורמה-מהפכה-מחאה, זרים מכרו מניות שבהם החזיקו. שטראוס היתה משמעותית אצלם, היום כבר לא. את הסחורה שהזרים מכרו - קנו הגופים המוסדיים שהגדילו כאמור פוזיציה בשטראוס. בשנה האחרונה בעוד הזרים מוכרים מניות במעל 200 מיליון שקל, גופי הפנסיה והגמל רכשו מניות בסכום העולה על 200 מיליון שקל. בינתיים הם לא עשו חייל, מניית שטראוס קרובה לתחתית, אבל הם מאמינים שזה יתהפך בטווח הבינוני והארוך.

- 13.סוחר ערך 05/05/2024 13:25הגב לתגובה זואני מחזיק במניה, וכן- היא ירדה. בעיקר בגלל לחץ מכירות נקודתי.הדיבידנד מיתן קצת את ההפסד על הנייר, אבל זו מניה לטווח הבינוני. כל מה ששטראוס צריכה זה לשפר את הרווחיות התפעולית והמניה תמריא.עם תוכנית ההתייעלות, העלאת המחירים ושינויים מבניים, המניה תמריא עוד השנה.להמתין.

- 12.גידי 05/05/2024 13:09הגב לתגובה זושטראוס בצורה נכונה ומלאה. אני חושב שהיא מעניינת אבל לא בתקופה הקרובה

- 11.BABA 05/05/2024 12:26הגב לתגובה זוכל משקיע שאן לא בתק ההשקעות שלו,את שטראוס,את בזק,את 5 הבנקים,את טבע,את עזריאלי,את גב ים,את אמות השקעות!לא נקרא משקיע אל לפלפן מארץ הליליפותים.

- 10.יופי של כתבה, מוסבר עם נתונים (ל"ת)יעקב 05/05/2024 10:18הגב לתגובה זו

- 9.גזר דין חלוט האג וכל רכוש פולין אבד בשנית. (ל"ת)שופטי פולין לדין 05/05/2024 09:42הגב לתגובה זו

- 8.דור רשע אין חס ואין מושיע כרית הבור אקורד קושנר (ל"ת)קץ מזוויע מהפכה 05/05/2024 09:42הגב לתגובה זו

- 7.ארורים נבלותיך אין קובר בארצו קדוש מרחצאות דם. (ל"ת)דין מוות בחנק מירון 05/05/2024 09:40הגב לתגובה זו

- 6.דין מוות בחנק מירון 05/05/2024 09:39הגב לתגובה זוובני ביתך דור רוגלה טמאה ציוני דין כרת ושמד.

- 5.תנובה וסין . ישות ציונית חזקה ביטחון כלכלי (ל"ת)שטראוס וטורקיה קרטיב 05/05/2024 09:37הגב לתגובה זו

- 4.מפעל וורד הגליל נמס 05/05/2024 09:32הגב לתגובה זוחטיפים.

- 3.רפאל 05/05/2024 09:31הגב לתגובה זוחברה שמצליחה.....

- 2.משקיע חכם 05/05/2024 09:31הגב לתגובה זואחרי שביבי ילך וכלכלה תחזור לצמוח מניה זו תגיע לחלל

- 1.מפעל וורד הגליל נמס 05/05/2024 09:31הגב לתגובה זומחיר ויוקר מאמיר עת נפלו הבנקים הגדולים , צווי מעצר האג שרייך גנבים ואבד והוחרם כל רכושם איי הבתולה דוייטצ'ה ועד הודו וסין.

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Gemini

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Geminiהדילמה של המשקיעים - הם רוצים לממש מניות, אבל לא רוצים לשלם מס; מה לעשות?

צרות של עשירים - משקיעים רבים סבורים שהשוק עלה מדי ורוצים לממש, אבל אז הם נזכרים במס על רווחים ומתחרטים - למה זו טעות ונאחל לכם לשלם כמה שיותר מסים על רווחים בבורסה

אחרי שנה שבה שוק המניות המקומי רשם עליות חריגות ( שיא מאז 1992) ואחרי שנים שוול סטריט שוברת שיאים, אתם לא תשמעו אנשים שאומרים באמת שזה זמן מצוין להשקיע בבורסות. סליחה, טעות - אתם תקראו מנהלי השקעות, מנכ"לים, אנליסטים שאומרים שהשווקים ימשיכו לעלות, אבל הם לא אומרים את האמת שלהם, ואם כן - הם כנראה לא יודעים מה זה שוק מניות, מה זו מחזוריות ולא בטוח שהם יודעים לתמחר חברות ושווקים. וזה לא שאנחנו מבינים יותר, ממש לא, אלו מספרים, עובדות, זו מתמטיקה פשוטה. ככל שהשווקים עולים התמחור של הפירמות גבוה יותר וזה במבחנים שונים כמו - מכפילי רווח, מכפילי הון ועוד.

ההקדמה הזו חשובה למי שרואה את התחזיות של המומחים. אין באמת מומחים, יש פוזיציה ענקית שמחייבת את המומחה להאמין בעליות - זה הביזנס שלו. הוא חייב להיות אופטימי. מה שכן יש אלו בעלי שליטה שמממשים. שי את זה בלי סוף, ולמי הם מוכרים - לנו. פראיירים כנראה רק מתחלפים. הגופים המוסדיים מקבלים מאיתנו כסף גדול דרך הפרשות לפנסיה, גמל השתלמות ועוד וקונים מניות גם במחירים של פי 2-3 משנה שעברה, גם במכפילי רווח של 40.

ומה אתם באופן ישיר עושים? כלומר בקרנות נאמנות, במניות וכו'? יש כאלו ומסתבר שהם רבים מאוד שאומרים לנו - "השוק יקר, טאואר הגיעה ל-90 דולר מכרתי חצי מהכמות, זינקה ל-100 מכרתי עוד חצי. קניתי באזור 32-33 דולר. אבל עכשיו היא ב-120 דולר. גם לא הרווחתי את העלייה הנוספת וגם שילמתי מס ענק".

בואו נחלק את הדילמה לשתיים: לתזמן את טאואר בשיא - אף אחד לא יכול. לתזמן את המסים - כולם יכולים.

- המשקיע הגדול ביותר של אנבידיה מוכר מניות ב-150 מיליון דולר

- היום שאחרי באפט - מה תעשה ברקשייר עם קופת המזומנים העצומה שלה?

- המלצת המערכת: כל הכותרות 24/7

משקיעים חוששים מ-FOMO, אבל ככל שהשוק עולה, הם משתכנעים למכור. הבעיה שאחרי שהם משתכנעים למכור יש דילמה חדשה. למכור עכשיו ולשם מס? זו היתה שנה מופלאה, אין כמעט ניירות שירדו, התיקים מפוצצים ברווחים וגם במס תיאורטי (מס של 25% על הרווח בעת המימוש). ברגע שתבוצע מכירה, המס התיאורטי יהפוך למס בפועל.

ואז משקיעים רבים אומרים - נחכה כבר לשנה הבאה, ודוחים את העסקה. הכל יכול להית בעתיד - אולי יתברר שהם צדקו, אבל זו חוכמה שבדיעבד.