התוכנית של האחים אמיר בשופרסל; וכמה תהיה החברה שווה עוד שנה

האחים יוסי ושלומי אמיר החליפו שליטה בפרשמרקט בשליטה בשופרסל. מכירת השליטה בפרשמרקט בתמורה ל-1.4 מיליארד שקל לפני שנתיים וחצי שקולה כספית לרכישת השליטה בשופרסל כעת לפי 1.6 מיליארד שקל - 1.5 מיליארד עבור המניות ו-100 מיליון לפז (הרוכשת של פרשמרקט) בתמורה להסרת סעיף "אי התחרות". האחים אמיר יכלו לחזור לשוק ולהתחרות עם פז רק בסוף 2024 אבל, היתה להם הזדמנות עכשיו והם החליטו לשלם את ה-100 מיליון ולסגור עסקה.

בפרשמרקט הם מכרו מעל 60%, בשופרסל הם קונים 24% ועדיין הם בעלי הבית - המוסדיים מחזיקים מעל 40% נוספים והם תומכים בהם. וכך - תוך שנים בודדות, מקפיצים האחים אמיר את הפעילות שלהם פי 8-9. פרשמרקט שלהם מכרה בכ-1.6-1.7 מיליארד שקל, שופרסל מוכרת בכ-15 מיליארד שקל.

האחים אמיר ניהלו את פרשמרקט בצורה יעילה. גם בהוצאות המטה וההוצאות השוטפות, גם מול הספקים. הם מגיעים מהשטח, הם יודעים לנהל רשת מזון. האם יש הבדל בין רשת מזון של עשרות סניפים לרשת מזון של 420 סניפים? כשחושבים על זה לעומק, ההבדל לא כזה גדול כפי שזה יכול להישמע. זו אופורציה הרבה יותר גדולה, אבל סניף זה סניף - הוא מבוסס על אנשים, על סחורה ועל הלקוחות. ברגע שיש את האנשים הטובים והנכונים המערכת אמורה לעבוד חלק.

הציפיות מהאחים אמיר

הציפיות מהאחים אמיר גבוהות. הציפיות מתבטאות במחיר המניה (עלייה של 32%). האחים אמיר נכנסו לעסקה כשהמניה נסחרה באזור ה-19 שקל, היא כעת מעל 25 שקל. השווי שלה 6.75 מיליארד שקל, כבר עקף את מחיר העסקה בכ-13%. יש כאן רווח של קרוב ל-100 מיליון שקל לאחים אמיר (אחרי שמורידים את התשלום לפז)- שופרסל בעצירה - נפילה בהכנסות, קיפאון ברווח

- שופרסל: הרווח זינק ב-76% ל-157 מיליון שקל; ההכנסות ירדו ב-6.8% ל-3.5 מיליארד; מכפיל הרווח - כ-15

- המלצת המערכת: כל הכותרות 24/7

אולי זאת ההתלהבות בשוק - משקיעים רואים את המהלכים המהירים: איציק אברכהן היו"ר של שופרסל ואורי ורטמן, המנכ"ל, הולכים הביתה (עם 10 ו-4 מיליון שקל בהתאמה). הדירקטוריון מתבקש שלא לעשות מהלכים משמעותיים עד כניסת האחרים והוא מכבד החלטה זו, והאחים תוך ימים יקבלו את המושכות ויתחילו לעשות סיבובים בסניפים.

בהתחלה תמיד יש התלהבות ואופוריה בצד "הכובש", אבל האחים מחביאים אותה. הם באו לעבוד, הם יודעים שהם באו לעבודה קשה. היתה להם אופציה - לשבת בבית, להשקיע פה ושם את הכסף הגדול, ליהנות מהתשואה, ללכת לים, להסתובב. אבל הם רוצים לעבוד.

- סאמיט מנצלת משבר דה זראסאי בהצעה לרכישת נכסים ב-450 מיליון דולר

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% -...

הם גם לא באים לעשות מהפכה ולשנות, לפחות לא בשלב הראשון. הם באים ללמוד. במסדרונות של שופרסל יש דריכות גדולה ופחד. יש הרבה אנשים שיודעים שהתפקיד שלהם הוא חצי בלוף. יש אבטלה סמויה במטה של שופרסל, אבל האחים אמיר מגיעים בלי דעות קדומות - הם במשך חודשים רק ילמדו את העסק. המוסדיים יודעים שזה לא הוקוס פוקוס. הם יודעים שמניית שופרסל כבר עשתה את המהלך הגדול. עכשיו זה יהיה איטי ומדורג יותר. לא יהיו תוכניות רה ארגון ענקיות, לא תהיה הודעה של חיסכון של 300 מיליון שקל בשנה שירים את המניה.

לאן מניית שופרסל יכולה להגיע?

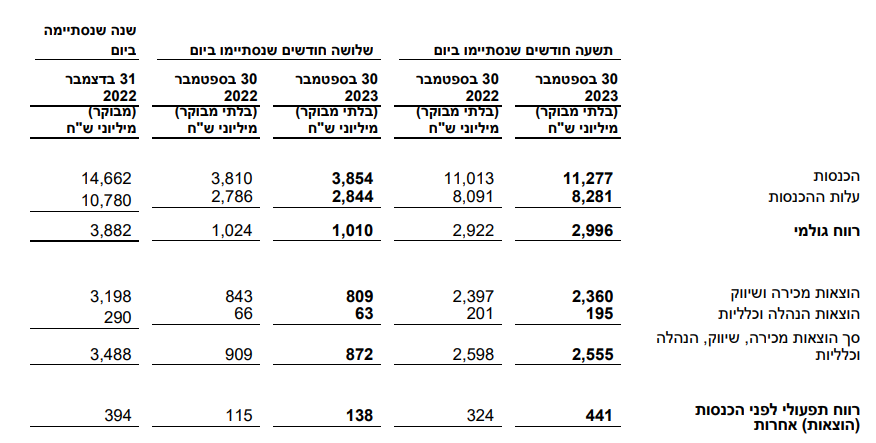

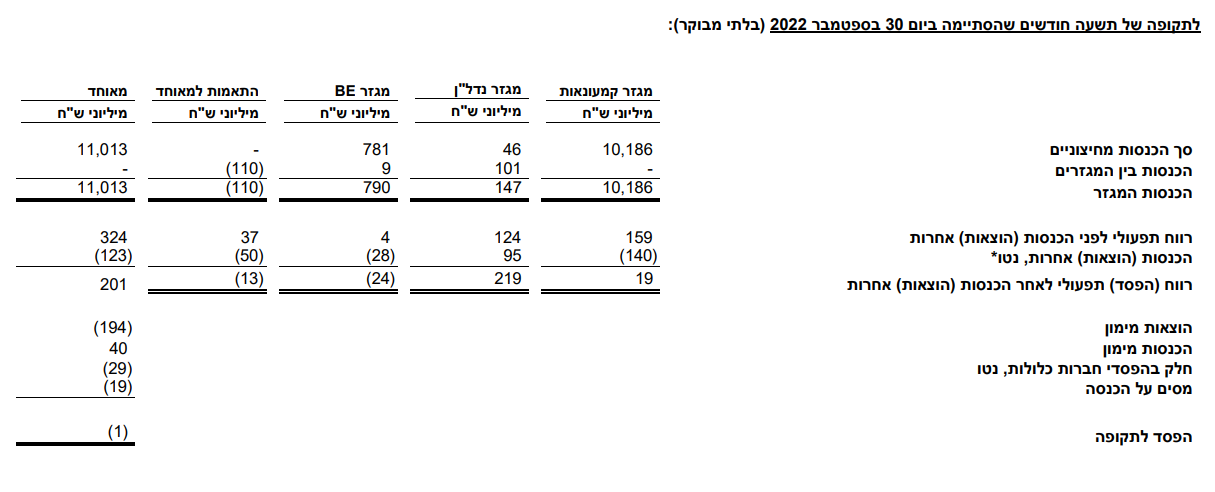

שופרסל מרוויחה תפעולית כ-600 מיליון שקל על מחזור של כ-15 מיליארד שקל בשנה. רווחיות לכאורה של 4%, אבל זה מוטה כלפי מעלה בזכות פעילות הנדל"ן.

הרווחיות של תחום הקמעונאות בשופרסל נמוכה מאוד - 1.5%-2%. ב-BE הרווחיות אפסית. הרווחיות נמוכה ממתחרות של שופרסל, נמוכה מאוד ממה שהאחים אמיר עשו בפרשמרקט ונמוכה ביחס לגודלה של שופרסל.

שופרסל אמורה ליהנות מהיתרון לגודל - גם מול הספקים, גם מול העובדים, גם מול הלקוחות. שיעור רווחיות כזה מלמד על אחד משניים - בעיה בתמחור מחירי המוצרים או בעייה בהיקף ההוצאות. לשופרסל אין בעיה עם המחירים - הם לא נמוכים. הבעיה היא בעלויות.

המוסדיים מבינים שזה ייקח זמן, אבל הם מצפים שמתישהו השורה התפעולית תעלה. מספיק שתעלה ב-1%-1.5% ל-3% כדי שהרווח התפעולי יעלה ב-150-200 מיליון שקל. במצב כזה, אם רצים מלמעלה למטה על דוח רווח והפסד תיאורטי, מקבלים ששופרסל תרוויח כ-450 מיליון שקל בשורה התחתונה. אולי קצת יותר.

זה אפשרי. אבל זה לא פשוט - יוקר המחייה מקשה על הציבור. העלאות מחירים יגרמו להפחתה ברכישות. המרווח שיש בצד המחירים הוא לא גדול. שופרסל מתעקשת מול הספקים הגדולים שלא להעלות מחירים והיא כמו כל השוק סובלת משחיקת רווחיות - מצד אחד, הספקים מעלים מחירים כי לטענתם אין להם ברירה (העלויות שלהם עולות), מצד שני הלקוחות לא מסוגלים לרכוש במחירים האלה. הפתרון - מותג פרטי חזק. זה חלק מהחוזקות הגדולות של שופרסל (27% מהמכירות).

המסקנה היא ששוב - הפתרון נמצא בעלויות. בהתייעלות פנימית. גם כדי לשפר ב-1% את המרווח צריך לעשות מהלכים. אולי לא בומבסטיים, אבל משמעותיים. לשופרסל יש קרוב ל-17 אלף עובדים. רובם בסניפים, אבל יש מאות רבות במטה. גם אם האחים אמיר לא יפטרו, גם אם הם יתנו צ'אנס לכולם, הם לא יגייסו וייהנו מעזיבה טבעית. 100 אנשים שיעזבו באופן טבעי במטה וכבר ההוצאות יורדות ב-45-50 אלף שקל לפחות. ו-100 עובדים זה לא הרבה בשופרסל.

אז נראה שלהגיע לרווחיות של 3% יהיה אפשרי. האמת שאם רוצים לחלום צריך לחזור לדוחות של פרשמרקט מהעבר (לפני המכירה לפז). הרווחיות שם היא 7% וגם 10%. זה הרבה מעל הממוצע של המתחרות, זה גם היה בתקופה אחרת. השוק היום צפוף יותר, קרפור מתקדמת והופכת למתחרה ראויה, התחרות בכלל עוצמתית וצפופה יותר והמחירים גבוהים והציבור מחפש מוצרים זולים.

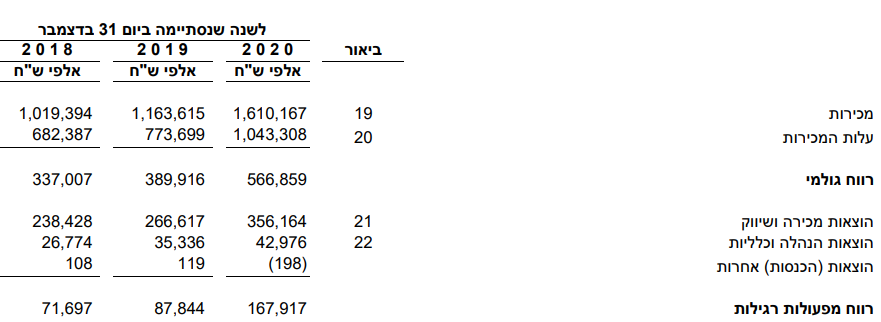

כדאי וחשוב להציץ במספרים של פרשמרקט בעבר כי הם מלמדים על השיטה של האחים. ההבדל הגדול בינם לבין האחרים נמצא דווקא ברווח הגולמי. הם מצליחים להרוויח יותר מקנייה ומכירת המוצרים, הרווחיות הגולמית שלהם היתה מעל 33% - זה היה הסוד, אבל זה לא יכול לחזור במצב התחרות הנוכחי - שופרסל מרוויחה גולמית 26%. האחים צפויים לשפר את זה, אבל רווחיות של מעל 30% היא חלום. צריך ששחקן ייצא מהשוק, יפשוט רגל כדי שזה יקרה. התקופה שהנפילה של יינות ביתן פירנסה את המתחרות - חלפה.

אבל בואו נניח שלמרות התחרות, למרות יוקר המחייה, שופרסל תצליח להעלות את המרווחים התפעוליים ל-3%. זה בהחלט אפשרי דרך הפחתת העלויות כשיכולה להיות גם הפתעה ברווחיות הגולמית ואז בכלל המרווח התפעולי יכול לעלות. אבל נמשיך עם אופטימיות זהירה. השאלה מה זה אומר על השווי?

ברווחיות של 3% הרווח בשורה התחתונה הוא סביב 450 מיליון שקל בשמרנות. השווי של שופרסל 6.7 מיליארד. מכפיל רווח של 15. מכפיל רווח כזה לרשתות מזון הוא בהחלט סביר, למרות שיש היום רשתות קטנות שנסחרות נמוך יותר. אבל הבדיקה של שופרסל צריכה לכלול גם את תחום הנדל"ן שצפוי בהמשך להשביח.

שופרסל בשווי הנוכחי 6.7 מיליארד ועם חוב של 1.3 מיליארד שקל (מעל החוב כיום, כי נראה שיתרת הספקים מגלמת עלייה לעומת תקופה קודמת והפחתה מלאכותית בחוב), מבטאת שווי פעילות של 8 מיליארד שקל - שווי ללא חוב. לשופרסל יש שתי פעילויות מרכזיות - הקמעונות והנדל"ן. לצד זה יש לה פעילות פיננסית (פייבוקס, מועדון ועוד).

הנדל"ן של שופרסל קיבל בהערכות שנעשו בחצי השנה האחרונה שווי של 5 מיליארד שקל, לעומת 3.5 מיליארד בספרים. צריך זהירות עם הערכות כאלו, במיוחד כשצריך לזכור שזה נדל"ן שרובו משרת את הרשת עצמה. נהיה זהירים ונעריך אותו ב-4 מיליארד שקל, ואז נקבל שהפעילות הקמעונאית נסחרת ב-4 מיליארד שקל (הנדל"ן והקמעונאות ביחד - 8 מיליארד).

פעילות קמעונאית עם רווחיות תפעולית של 3% מרוויחה בשורה התחתונה 320-350 מיליון שקל (ללא הוצאות מימון, כבר אתייחס למימון) שווה יותר מ-4 מיליארד שקל, אפילו 5 מיליארד שקל ומעלה.

ואז אנחנו מקבלים כך - פעילות נדל"ן של 4 מיליארד, פעילות קמעונאית של 5 מיליארד וחוב לשל 1.3 מיליארד. בנטו - 7.7 מיליארד שקל. יש כאן פרמיה של 13% על השוק וזה בהנחה שהאחים יוכלו לספק את ההערכות האלו. זה לא יקרה מיד, זה ייקח זמן, אבל זה אפשרי.

אם אתם חושבים שהם יעשו יותר - הפרמיה תעלה. אם ההיפך - היא תרד. חוץ מזה, יש את הפעילות הפיננסית - החזקה בפייבוקס ומועדון לקוחות. זה יכול להיות שווה הרבה. כך או אחרת, בנקודת הזמן הזו נראה שהמחיר הנוכחי קרוב למלא (13% עוד בערך שנה עם סיכון - בכל זאת מניה) ומה שמעניין שרוב ההשבחה בנייר כבר נעשתה - עוד לפני שהאחים אמיר נכנסו לחברה, המניה זינקה בשוק ב-32%.

ואיך הכניסה של האחים תשפיע על הסביבה? יכול להיות מאוד שהספקים יאלצו להוריד מולה מחירים. אלו הראשונים שצריכים לדאוג. יכול להיות שהתחרות מול המתחרות תתעצם, אבל האינטרס של כל השחקניות לשמור על סטטוס קוו בתחרות. מול הציבור כנראה לא יהיו שינויים דרמטיים.

- 15.אף פעם לא ראיתי ניתוח שפספס כל סעיף אפשרי (ל"ת)אנונימי 24/02/2025 22:27הגב לתגובה זו

- 14.יובל 03/03/2024 09:55הגב לתגובה זוהציבור ישב על הגדר במשך שנה בעוד שנה החברה תהיה שווה 9 מליארד כולם ינהרו למנייה והיא תעלה ל 16 מליארד האחים יעשו אקזיט כשהיא תגיע ל 18 מילארד

- 13.האחים 02/03/2024 20:39הגב לתגובה זומהמרים,כשיום אחד מגיע מצב כלשהו "ברבור שחור"הכל מתרסק,למרות כל ההסברים והתירוצים,רני צים כבר הבין שהמצב לא אי יי יי

- 12.ARTICK19 01/03/2024 18:54הגב לתגובה זותצ

- כלכלן 03/03/2024 12:26הגב לתגובה זולא ניתן לביצוע איסטרטגית ולא כלכלית .

- לא פעם ראשונה 02/03/2024 20:40הגב לתגובה זויורדת יפה כשזה מגיע

- 11.אלון 29/02/2024 22:10הגב לתגובה זולא בא להתסכל מהצד וללמוד. זה מישהו שבא כבר ביום הראשון להפוך כל בלטה אפשרית. צפו לכמות גדולה של מכתבים בקרוב

- מורי 02/03/2024 17:58הגב לתגובה זועל המדף המון זמן עכשיו גם ברור להם שהבוסים החדשים באו לעבוד

- יובל 01/03/2024 07:42הגב לתגובה זואין כל טעם להחזיק את אברכהן ווטרמן יום אחד נוסף. אילו סודות יש להם לגלות לבעלים החדשים. דרוש שינוי מהירללא מריחת זמן המוסדיים מכרו לאחים אמיר ב 500 מליון פחות וכבר הרוויחו את זה עם פרמיה

- 10.סוחר ערך 28/02/2024 20:38הגב לתגובה זוהמניה מתומחרת בשיא, מעכשיו כל סנטימנט שלילי בשוק יפיל אותה.בסוף, צריך להביא את התוצאות.ברור שהם יצמצמו הוצאות במטה.אין קוסמים ואברכהן איננו קוסם.

- אני את שופרסל 02/03/2024 20:45הגב לתגובה זו!

- יובל 29/02/2024 05:21הגב לתגובה זואברכהן הרבה מעבר לשיא המנייה בצלילה ממושכת כבר כמה שנים ו...אצל אברכהן עולם כמנהגו נהג זהו זה נגמר

- 9.צוות 28/02/2024 19:13הגב לתגובה זוכולם ירוויחו ולכולם שלומי ויוסי בעזרת ה' ידאגו שיהיה טוב זה היה המוטו של פרשמרקט =משפחה וזה ככה יהיה בשופרסל זאת הדרך של האחים היקרים ברכה בריאות והצלחה בעזרת ה'??5555

- 8.כאש אנד קארי בור של הוצאות צריך לסגור את זה (ל"ת)דודי 28/02/2024 18:24הגב לתגובה זו

- 7.יובל 28/02/2024 13:01הגב לתגובה זומר עובדיה לא יודע אם פגשת את שלומי, נפגשנו אצלו בביתו בסביון האחים אמיר ייצרו ערך של 80 מליון שקל בשנה, כל שנה ברצף של 25 שנה בהודעות פרשמרקט לבורסה כתוב ששלומי הנדסאי ממוסד לא ידוע בפועל הוא מהנדס על לייצור ערך אני מעריך בסבירות של 80% ששופרסל הולכת להוביל חגיגה בשוק יהיה מעניין יובל ב.

- 6.ניתוח חכם (ל"ת)בני 28/02/2024 11:54הגב לתגובה זו

- נכון ניתוח מעולה (ל"ת)רוח 28/02/2024 13:59הגב לתגובה זו

- 5.לא הייתי מתקרב למניה הזאת (ל"ת)כלכלן 28/02/2024 11:21הגב לתגובה זו

- 4.לרון 28/02/2024 10:39הגב לתגובה זוהוא אברכהן,עוזב בא ושוב עוזב והכל במחירים מאמירים,המנהל הטוב מעולם בשופרסל,אני מכרתי ואקנה יותר בזול,לו אני רמי לוי למשל או טיב טעם הייתי מתנפל" על אברכהן,הוא משוט משווק ומנהל עילוי!

- 3.מריה 28/02/2024 10:29הגב לתגובה זובעיקר לכיוון המזון הלא כשר, שהוא מאוד אטרקטיבי לצרכנים שכן הוא יותר זול, יותר טעים ויותר בריא.

- אבנר 29/02/2024 20:07הגב לתגובה זולכו על זה

- 2.עודד 28/02/2024 09:59הגב לתגובה זואחד מרשתות השיווק בטווח של עד 3 שנים מתרסק

- 1.סמי 28/02/2024 09:47הגב לתגובה זומצד אחד היה אמור להיות להם את הכח הכי גדול מול הספקים, מצד שני ברור לכולם שזאת הרשת הכי יקרה ומשהו שאני נפגש איתו רק אם יש לי תווי שי. חווית הקניות שם היא לא פרימיום והיום באושר עד יש חוויה טובה יותר. סביר להניח שהפתרון באמת נמצא במטה המנופח שלה.

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

נבות בר, מנכ"ל קיסטון קרדיט: דודי מוסקויץ

נבות בר, מנכ"ל קיסטון קרדיט: דודי מוסקויץלאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

לאומי הצליח "לגנוב" את המימון לקיסטון - יממן את שותפות אגד בעסקה שתכניס לבנק כ-100 מיליון שקל בשנה והרווח עלייה יהיה כ-30 מיליון; וגם איך שה שהבטוחה ההדרת - חברת אגד שווה פחות לביטחון מהדירה שלכם?

קיסטון קיסטון אינפרא -1.11% , בעלת השליטה בקבוצת אגד, משלימה מימון מחדש בשותפות אגד, כשבנק לאומי מוביל מימון בהיקף של כ-1.75 מיליארד ש"ח בחיתום מלא. קיסטון נסחרת סביב ה-10 שקלים. מתחילת החודש היא עולה ב-2.2%, מתחילת השנה היא קפצה ב-74.8%, וב-12 החודשים האחרונים היא עלתה ב-71%. שווי השוק של החברה עומד על כ-1.9 מיליארד ש"ח.

המהלך מחליף שני הסכמי מימון נפרדים שהיו בעבר, וכל אחד מהם נשען על קונסורציום של כמה גופים מממנים. כעת המימון מתרכז בבנק אחד ובהסכם אחד, מה שמפשט את ניהול החוב בשוטף.

המימון החדש מיועד למחזור החוב הקיים, והוא כולל גם מסגרת למימון רכישת יתרת 13.2% מאגד במסגרת אופציית ה-PUT השנייה והאחרונה, שצפויה בפברואר 2026. מבחינת השותפות, זה גם מייצר מסגרת מימון מראש לאירוע המימוש, ולא רק מחליף חוב קיים.

מה הריבית האפקטיבית ולמה היא גבוהה יותר ממשכנתא

הריבית האפקטיבית המשוקללת בעסקה עומדת על כ-6% נכון להיום. חלק משמעותי מהחוב בריבית משתנה, כך שאם סביבת הריבית יורדת, גם עלות המימון עשויה להתעדכן כלפי מטה לפי התמהיל בפועל.

- קיסטון קופצת לאחר זינוק בהכנסות וברווח

- קיסטון: זינוק בהכנסות וברווח - מעלה את תחזית התזרים בכ-57%

- המלצת המערכת: כל הכותרות 24/7

כדי להבין איך מתקבל המספר צריך להסתכל על ריביות הבסיס ועל מרווחי האשראי שמתווספים אליהן. חלק מההלוואה בריבית פריים, חלק בריבית בסיס שקלית או צמודה שמחוברת לשוק האג"ח, ובמסלול הצמוד נכנסת גם ההצמדה למדד שמעלה את העלות האפקטיבית כשמגלמים אינפלציה. סיכוי טוב שהריבית תרד בהמשך השנה הבאה. אם בנק ישראל אכן יוריד את המשכנתא בלפחות 0.5%, הריבית על החוב תרד ל-5.5%.