לקראת פתיחת שבוע המסחר בוול סטריט - האנליסטים מנתחים

האירועים המרכזיים השבוע הם החלטת הריבית בארה"ב ביום רביעי הקרוב (21:00 שעון ישראל) שיתפרסמו אחרי שני נתוני מאקרו חשובים: נתוני האינפלציה בארה"ב ביום שלישי (15:30) ונתוני מדד המחירים ליצרן ביום רביעי, שעשויים להשפיע על ההחלטה.

נכון לעכשיו, הסיכויים להשאיר את הריבית על 5.25% גבוהים. השוק יקשיב לפאואל במסיבת העיתונאים שתתקיים חצי שעה לאחר מכן וירצה לראות גם את התחזיות וגם את הנימה בדברים של פאואל שיספקו אולי הערכה לגבי ההמשך.

ומה באשר לאינפלציה בארה"ב? הכלכלנים צופים שמדד המחירים לצרכן בחודש מאי יציג עליה של 0.2% (לעומת 0.4% במדד האחרון) וכי המדד השנתי יירד מרמה של 4.9%. לרמה של 4.1%. מדד הליבה החודשי צפוי לעלות ב-0.4% ולרדת במקצת לקצב שנתי של 5.3% (מ-5.5%). מדד המחירים ליצרן צפוי להצביע על ירידה של 0.1% כל שהקצב השנתי יירד ל-1.5%, טוב יותר מ-2.3% בחודש הקודם. מדד הליבה יעלה צפוי לרשום ירידה ל-2.9%, טוב יותר מ-3.2% בחודש הקודם.

גם באירופה תתקבל השבוע החלטת הריבית ויתפרסמו נתוני האינפלציה - ביום חמישי בשעה 15:15 תתפרסם החלטת הריבית בגוש האירו, ולאחריו תתקיים גם שם מסיבת עיתונאים. גוש האירו אמנם נכנס ל'מיתון טכני' אחרי שהתמ"ג ירד פעמיים ב-0.1% (הנתון של הרבעון הקודם עודכן כלפי מטה קלות למינוס 0.1%) אבל זה עוד לא אומר שיש מיתון בפועל. המספרים עוד נמוכים מאוד והשאלה מה יקרה בחודשים הבאים. הצפי הוא שהריבת באירופה תעלה ברבע אחוז ל-4% ושהריבית על הפיקדונות תעלה גם היא ברבע אחוז ל-3.5%.

- ה-S&P 500 צפוי לשבור היום שיא; ומה קורה באירופה?

- בכמה יעלה ה-S&P 500 בשנה הקרובה? תחזיות של הבנקים להשקעות

- המלצת המערכת: כל הכותרות 24/7

יום לאחר מכן, שישי, יתפרסמו נתוני מדד המחירים לצרכן בגוש האירו, שם האינפלציה צפויה לעמוד על 6.1%, ירידה מ-7% בחודש הקודם. המדד בחודש מאי צפוי להישאר מאוזן, ללא עלייה וללא ירידה, לעומת עליה של 0.6% במדד הקודם. מדד הליבה לרדת ל-5.3%, לעומת 5.6% בחודש הקודם.

הקאמבק של השקל

כלכלי בנק הפועלים מתייחסים לתנודתיות הגדולה בשער הדולר. להערכתם השקל מגיב בעוצמה לשני הכיוונים, להתפתחויות שבעבר השפיעו פחות, בין השאר בגלל היחלשות הגורמים שבאופן בסיסי השפיעו בכיוון אחד של התחזקות השקל.

החדשות הטובות מהירידה בשער הדולר בזמן האחרון - תחזית האינפלציה תפחת בשל הייסוף. הסיכויים להעלאת ריבית נוספת קטנו. "ברמת אינפלציה של 5%, מתקיימים הרבה מנגנונים שעשויים להותיר את האינפלציה גבוהה לאורך זמן, כלומר סיכון האינפלציה עדיין גבוה, ולכן איננו רואים הפחתת ריבית לפחות עד סוף השנה", כותבים כלכלני פועלים ומוסיפים: "השקל התחזק בשבוע החולף בכ-4% מול הדולר (כולל ביום שישי לאחר קביעת היציג). קשה לשים את האצבע על גורם ספציפי שהביא להתחזקות השקל.

"באופן כללי התנודתיות של שער החליפין גדלה, כלומר השקל מגיב בעוצמה לשני הכיוונים, להתפתחויות שבעבר השפיעו פחות, בין השאר בגלל היחלשות הגורמים שבאופן בסיסי השפיעו בכיוון אחד של התחזקות השקל. אחת ההערכות בשוק היא שהייסוף החד השבוע הושפע מאמירות של פוליטיקאים שרמזו על פשרה בשינויים המוצעים במערכת המשפט. השקל קיבל כנראה גם רוח גבית מהמשך עליות המחירים בשוקי המניות בעולם. המוסדיים מוכרים מט"ח בכדי לאזן את החשיפה למט"ח שגדלה ככל שמחירי המניות בחו"ל עולים.

- הסנאט הארגנטינאי אישר את תקציב 2026: הישג פוליטי ראשון למיליי מאז הבחירות

- מייקל ברי חוזר להמר נגד השוק: "בועת ה-AI מזכירה את הדוט-קום"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שהונפקה, זינקה כמעט 400% ונופלת היום ב-60%

"תחזית האינפלציה תפחת בשל הייסוף. התרומה של הייסוף לבדו על האינפלציה היא של כ-0.5% (פועל להפחתת התחזית), אך קיימים גם גורמים אחרים שיאזנו אולי חלק מירידה זו. כך לדוגמא, אנו רואים שהשכר במגזר העסקי עדיין גדל בקצב גבוה יחסית, שאינו תומך בירידה מהירה של האינפלציה. התחזית הקודמת ל-12 החודשים הקרובים עמדה (לפני הייסוף) על 3.3%, ואנו נעדכן את התחזית בהמשך השבוע לאחר פרסום מדד המחירים לחודש מאי. סעיף המזון במדד המחירים למאי ירכז עניין מיוחד, זאת לאור התייקרות חדה במוצרי החלב ובמוצרים נוספים. יחד עם זאת היו בחודש מאי גם מבצעים שקשורים לחג, וכן נפתחו סניפים של רשת קרפור שעשויים להשפיע על המדידה. חלק מההתייקרויות יגלשו לכן גם לחודש יוני.

"ההכנסות ממסים מוסיפות לרדת, והגירעון התקציבי ב- 12 החודשים האחרונים עלה ל- 0.6% מהתוצר. הכנסות המדינה ממסים ירדו בחודשים ינואר-מאי בשיעור ריאלי של כ- 8% לעומת התקופה המקבילה ב- 2022. ההכנסות ממע"מ מקומי, שמהוות אינדיקציה לפעילות הכלכלית ירדו בשיעור ריאלי של כ- 7%. הגירעון צפוי להערכתנו להמשיך לטפס ולהגיע לשיעור של כ- 2% מהתוצר השנה. הנתון גבוה מהתכנון, אבל הוא עדיין צפוי להקטין את יחס החוב לתוצר, ולכן הוא חיובי מבחינת השווקים.

"הסיכויים להעלאת ריבית נוספת קטנו. הציפיות לאינפלציה צפויות לרדת באופן ניכר לאור הייסוף בשער השקל, ולאחר פרסום מדד המחירים לחודש מאי תירשם ירידה נוספת בציפיות לאינפלציה. הציפיות לאינפלציה לכל הטווחים יהיו בתוך טווח יעד האינפלציה, ובנק ישראל יוכל להותיר את הריבית ללא שינוי. ברמת אינפלציה של 5%, מתקיימים הרבה מנגנונים שעשויים להותיר את האינפלציה גבוהה לאורך זמן, כלומר סיכון האינפלציה עדיין גבוה, ולכן איננו רואים הפחתת ריבית לפחות עד סוף השנה".

הגירעון בתקציב לא ישפיע על שוק האג"ח

למרות הצפי לעלייה בגירעון, זה עדיין לא מאיים על שוק האג"ח - כך סבור אלכס זב'יזנסקי ממיטב, "ההאטה בפעילות המשק באה לידי ביטוי בצורה מובהקת בירידה די חדה של 10% ריאלית בהכנסות ממסים בחודש מאי לעומת מאי 2022. למעשה, אין גידול בהכנסות ממסים ב-12 החודשים האחרונים לעומת 12 החודשים הקודמים. משרד האוצר תכנן שהגידול השנתי בגביית המיסים יתאפס רק בסוף השנה, אך זה קרה מוקדם יותר. אנו מעריכים שבמקרה הטוב הגירעון יסתכם השנה ב-2%, אך סביר יותר שיעלה ל-2.5% -3.0%.

"בשלב זה הגידול בגירעון לא מאיים על שוק האג"ח בגלל הגורמים הבאים: עדיין מדובר בגירעון נמוך.· בקופת האוצר יש סכום גבוה מאוד של מעל 70 מיליארד שקל, כפול מגודל הגירעון הצפוי. היחס בין סך שווי התיק של כלל המשקיעים המוסדיים לשווי השוק של האג"ח הממשלתיות הסחירות עלה לפי-5, הגבוה ביותר היסטורית. לפיכך, יש מספיק כסף אצל המוסדיים כדי לממן את הגירעון כל עוד הממשלה זוכה לאמון בשווקים.

"לאחרונה ראינו ביטוי של מחסור מסוים באג"ח הממשלתיות בעלייה משמעותית בביקושים בהנפקות האוצר. סך הביקוש ויחס כיסוי עלו בחדות". זביזנסקי סבור שההתחזקות החדה של השקל והביצועים החזקים יחסית של האפיקים בישראל לאחרונה נקשרו להפחתת הסיכון שהרפורמה המשפטית תעבור ללא הסכמה. גם אם זה נכון, השינוי לא מצדיק הגדלת החשיפה לאפיקים בישראל - "מלבד הסיכונים הפוליטיים והביטחוניים, כלכלת ישראל חשופה יותר מהמשקים האחרים להאטה בתחום ההשקעות בטכנולוגיה שעדיין נמשכת. ישראל חשופה יותר מהמדינות האחרות לעליית ריבית בגלל הגידול המהיר ביותר באשראי למגזר העסקי והפרטי בשנתיים האחרונות ובגלל שיעור יחסית גבוה של ההלוואות בריבית משתנה בהשוואה למדינות האחרות. הירידה, אם הייתה, בסיכון פוליטי-ביטחוני לא באה לידי ביטוי בירידה בפרמיית הסיכון CDS של ישראל. גם המרווחים של האג"ח הדולריות של ישראל לא ירדו. נוסיף, שבשבוע שעבר פורסם שיתכן והנגיד לא ימשיך לכהונה נוספת. מינוי נגיד בנק ישראל חדש בתקופה זו עלול להעלות סיכון לשווקים בישראל".

שוקי המניות בעולם בשלים לתיקון

זביזנסקי מעריך כי קיים סיכוי של לפחות 50% שהריבית תעלה השבוע: "נתון האינפלציה PCE שאחריו עוקב ה-FED היה גבוה מהתחזית, כולל במדד הליבה. אם מדד המחירים לצרכן שיתפרסם יומיים לפני החלטת ה-FED יהיה תואם לתחזית, קצב האינפלציה על פי המדדים האחרונים יישאר קרוב ל-5%. נתוני שוק העבודה בארה"ב ממשיכים להיות חזקים. ההוצאה הצרכנית בחודש אפריל הייתה גבוהה משמעותית מהתחזיות. שוק הנדל"ן מראה סימני התאוששות.

"להערכתנו, ה-FED עומד לשנות משמעותית את התחזיות שלו. נזכיר, שהפגישה הקודמת שלו התקיימה זמן קצר אחרי תחילתו של המשבר בבנקים, מה שבוודאי השפיע על התחזיות. גם הנתונים שהתפרסמו מאז לא ממש תומכים בתחזיות הקודמת. ה-FED צפוי להעלות את התחזית לאינפלציה ולצמיחה ל-2023. התחזית לאבטלה צפויה לרדת. התחזית לריבית בסוף 2023 עשויה לעלות ב-0.25%. גם התחזית לריבית בסוף 2024 צפויה לעלות מהרמה של 4.3%.

"באירופה הריבית צפויה לעלות ב-0.25% ולא בפעם האחרונה - קיים קונצנזוס מוחלט שה-ECB יעלה ריבית ב-0.25% ל-3.5% (Deposit rate). להערכתנו, זאת לא תהיה העלייה האחרונה".

במיטב טוענים כי המשקיעים הפכו לעמידים יותר להפסדים - "היחס בין סך העושר הפיננסי נטו של משקי הבית לבין ההכנסה הפנויה וההוצאה לצריכה השנתית התחיל לעלות במהירות מאז המשבר ב-2008 אחרי שנים רבות בהם היה יציב יחסית. העלייה נרשמה בזכות הגידול בצבירת החסכון ע"י הצרכנים ובזכות עליות בשווקים הפיננסיים. הזינוק בשווי העושר ביחס להוצאות ולהכנסות הצרכן מגביר בטחון פיננסי של החוסכים וכתוצאה מזה, מאפשר יכולת ספיגה גבוהה יותר כלפי הפסדים בשווקים הפיננסים.

עובדה זו יכולה לדעתנו להסביר מדוע לשווקים יותר קשה לרדת באופן משמעותי ולאורך זמן בשנים האחרונות. לא רק לשוק המניות, אלא לאפיקים אחרים (אפרופו התשואות הנמוכות באג"ח). רף הבעיות הנדרש שיגרום לחוסכים לברוח מהשוק פשוט הפך לגבוה יותר.

"על רקע זה, בשלו התנאים לתיקון במניות - מדד S&P500 סיים שבוע רביעי של עליות שערים. ה-Nasdaq עלה 7 שבועות ברצף. בשבועיים האחרונים סקטור הטכנולוגיה איבד את ההובלה, כאשר מניות החברות בענף צריכה מחזורית המשיכו להוביל ואף התחזקו. בלט שיפור במניות חברות התעשייה. השתפרו הביצועים של מדדי המניות הקטנות ע"ח הגדולות. אנו מעריכים שעלה הסיכון לתיקון בשוק בטווח הקצר: · להערכתנו, קיים סיכוי גבוה ממה שמגולם בשוק שה-FED יעלה ריבית השבוע, בניגוד לתחזיות. העליות במניות הפכו לרוחביות יותר והאופטימיות בקרב המשקיעים עלתה לרמות הגבוהות מאז 2021. נרשמה עלייה חדה בחשיפה המדווחת למניות של מנהלי ההשקעות האקטיביים ובשיעור המשקיעים הפרטיים בעלי סנטימנט "שורי"

"אנו גם צופים הרעה בביצועים של המניות באירופה עקב היחלשות באינדיקאטורים הכלכליים. לפי הקשר ההדוק בין מדד ההפתעות בנתונים הכלכליים באירופה לביצועי שוק המניות, צפויה ירידה במניות האירופאיות".

וול סטריט, Photo by Keenan

וול סטריט, Photo by Keenanוול-סטריט בדרך לסיים את 2025 בשיא - מה האנליסטים צופים?

שוק המניות האמריקאי מתקרב לסיום 2025 כשהוא בשיאים היסטוריים, והציפייה בקרב המשקיעים היא לנעילה חיובית של השנה. המדדים המובילים נסחרים סמוך לרמות שיא, לאחר שהתאוששו מתנודתיות מוקדמת יותר בדצמבר, שנבעה בעיקר מחולשה במניות הטכנולוגיה על רקע חששות מהיקף ההשקעות בבינה מלאכותית.

מדד S&P 500 רשם שיא חדש לפני חג המולד, והוא נמצא במרחק של כ־1% בלבד מרמת 7,000 נקודות, רף סמלי שמעולם לא נפרץ. אם המגמה הנוכחית תימשך, זה יהיה החודש השמיני ברציפות של עליות במדד, רצף העליות החודשי הארוך ביותר מאז השנים 2017–2018. גם מדד נאסד"ק, המוטה לטכנולוגיה, מסכם שנה חזקה עם עלייה דו־ספרתית.

מדיניות הפד במוקד

על רקע סיום השנה, תשומת הלב של השווקים מופנית בעיקר למדיניות הפדרל ריזרב. הבנק המרכזי הוריד את הריבית המצטברת ב־75 נקודות בסיס בשלושת ישיבותיו האחרונות, לרמה של 3.50%–3.75%, אך ההחלטה האחרונה התקבלה ברוב דחוק, והתחזיות של חברי הוועדה לגבי המשך השנה הקרובה אינן אחידות. פרסום פרוטוקול הישיבה הקרובה עשוי לשפוך אור על חילוקי הדעות בתוך הבנק.

נושא נוסף שמרחף מעל השווקים הוא זהות יו"ר הפד הבא. כהונתו של ג'רום פאוול מסתיימת במאי, והמשקיעים ממתינים להודעת הנשיא דונלד טראמפ על מועמדותו להחלפה. כל רמז להחלטה צפוי להשפיע על המסחר בטווח הקצר, במיוחד בתקופה של נזילות נמוכה.

- נייקי עולה 2%, אינטל יורדת 3% ומהי המגמה בחוזים?

- התמ״ג עלה 4.3% בניגוד לציפיות

- המלצת המערכת: כל הכותרות 24/7

למרות העליות במדדים, הרכב העליות בשוק השתנה בחודשים האחרונים. מניות הטכנולוגיה, שהיו המנוע המרכזי של העליות בשנים האחרונות, רשמו ביצועי חסר מאז נובמבר, בעוד שסקטורים אחרים תפסו את מקומן כמובילי השוק. מניות פיננסים, תחבורה, בריאות וחברות קטנות הציגו תשואות עודפות, תופעה שבוול-סטריט מגדירים כרוטציה של משקיעים לעבר תחומים שבהם רמות התמחור נמוכות יחסית והחשיפה לסיכונים בענף הטכנולוגיה מוגבלת יותר.

טראמפ ומאסק (X)

טראמפ ומאסק (X)מי אנשי השנה שלי בוול סטריט?

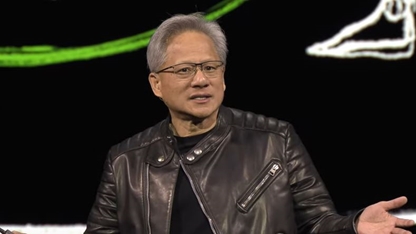

כרגיל עם סיומה של השנה האזרחית, מגיע מבול הערכות לגבי "איש השנה" בוול סטריט, מי השפיע הכי הרבה על התנהגות השוק וכיכב הכי הרבה בכותרות. ברשימה שלי זו השלישייה המנצחת: נשיא ארה"ב דונלד טראמפ, אילון מאסק וג'נסן הואנג, מנכ"ל ומייסד אנבידיה שהוביל את מהפכת ה-AI

"אנחנו אוהבים לחשוב שהבאנו חדשנות לעסקי החדשות, אבל יש דברים שאי אפשר להמציא מחדש וסקירת סוף השנה היא אחד מהם," כתבה ליז הופמן, עורכת Semafore ולשעבר עיתונאית בכירה בניו יורק טיימס. ברוח צנועה זו, הופמן מונה את תשעת הסיפורים העסקיים הגדולים לשנת 2025, ביניהם היווצרות בועת ה-AI, הקפיטליזם המדיני של הנשיא טראמפ, התפתחות כלכלת הקזינו ועוד. אזקק מכאן את הסיפורים הגדולים שלהם יש אימפאקט משמעותי על השוק גם השנה וגם לשנים הבאות.

ראשית כל, נראה כי למרות אופן הדיבור שלו, המדיניות של טראמפ בכול התחומים מצליחה, כאשר לדעתי הטענה הזו תאומת יותר במהלך שנת 2026 שעומדת בפתח וגם במזרח התיכון. טראמפ הוא ללא ספק האדם המשפיע ביותר על העולם הכלכלי שוול סטריט בתוכו.

הופמן מדייקת כשהיא כותבת כי "המכסים של הנשיא דונלד טראמפ היו או תיקון הכרחי לשנים של מדיניות סחר קלוקלת או מס מיותר ומעוות שוק על האמריקאים. מה שהם לא היו, להפתעתם של כלכלנים ומשקיעים רבים שציפו לכך, זה אסון כלכלי. עסקים הסתגלו, המחירים עלו מעט, ומנהלים, שקראו נכון את הקהל, מיהרו לעצב מחדש את סדרי העדיפויות שלהם כביטחון לאומי. "יום השחרור" (השם שהעניק טראמפ ליום הטלת המכסים) היה מטח הפתיחה של שכתוב גורף של המדיניות הכלכלית של ארה"ב, שראה את הממשלה מפנה משאבי מדינה הן לתעשיות לאומיות חיוניות והן למופעי צד שהעשירו את המעגל הפנימי של הנשיא. גם הרפובליקנים וגם הדמוקרטים עוסקים כעת בבחירת מנצחים ומפסידים ודוחפים את ארה"ב לעבר מודל ממשלתי שמדינות אחרות, בעיקר באסיה ובמזרח התיכון, מתרחקות ממנו".

- טראמפ: אם השווקים חזקים יו״ר הפד צריך להוריד ריבית

- טראמפ מתקרב להכרעה על יו״ר הפד הבא ודורש ריבית נמוכה בהרבה

- המלצת המערכת: כל הכותרות 24/7

עם אילון מאסק וג'נסן הואנג הסיפור הוא שונה וסנסציוני, מאחר והשניים הללו משנים את העולם באמצעות מהפכת הטכנולוגיה. הואנג, יליד טייוואן שהיגר לארה"ב, סיים את לימודיו באוניברסיטת סטאנפורד והקים את אנבידיה ב-1993 אותה הוא מוביל מאז. הוא הצליח למזג את הבינה המלאכותית לתעשייה, הרבה קודם לתחזיות ושינה לחלוטין את כלכלת העולם. אין שום ספק שהתואר "הארכיטקט של ה-AI" שניתן לו ע"י מגזין Time מוצדק וכך גם הערך המטורף שהשוק מעניק לחברה שלו. כל זה ללא קשר להחלטה שלו להקים מרכז פיתוח בישראל, החלטה שמלמדת אותנו גם לקח, לפיו אם נפסיק להתעסק או לבכות על מר גורלנו ובמקום זאת נמשיך בדרך שהתוו מנהיגי הציונות, מבלי לחשוד בכל אחד שהוא נגדנו, אז המילים "אור לגויים" לא יהוו סיסמה בלבד, אלא הן יהיו למציאות.