פוליגון - חברת נדל"ן מניב בלי מינוף ובמחיר מציאה

נתחיל מהשורה התחתונה, פוליגון פוליגון -1.63% היא לדעתי מקרה קיצוני של חברת נדל"ן מניב שנסחרת בשווי נמוך משמעותית משווי נכסיה. כמה קיצוני? תחת הנחות סבירות עד שמרניות מניית החברה שווה להערכתי 55-60 שקל והיא נסחרת בכ-30 שקל בלבד. אפסייד של 90%-100% או דיסקאונט של 50%. תבחרו מה שנוח לכם.

קניון חדרה, פוליגון; קרדיט: אתר החברה

בנוסף, להערכתי ברמה התיאורטית בעל השליטה, קובי מימון יכול מחר בבוקר לקנות את החזקות המיעוט בפוליגון אפילו בפרמיה של 50% על מחיר השוק הנוכחי ולהחזיק 100% ממניות החברה בלי להביא שקל מהבית, תוך שימוש רק במקורות של פוליגון ועוד לקחת לכיסו בין 90 ל-130מיליון שקל וכל זאת כאשר שווי ההחזקה הנוכחי של משפחת מימון בפוליגון עומד על כ-80 מיליון שקל בלבד.

מי זאת פוליגון?

פוליגון היא חברת הנדל"ן המניב הישראלית הציבורית היחידה שאני מכיר שיש לה 0 חוב פיננסי במאזן. בנוסף, פרט לנדל"ן המניב שבבעלותה, יש לה כיום יתרות מזומן בהיקף של כ 45-50 מליון שקל, עליהם בסביבת הריבית הנוכחית היא מייצרת בלי סיכון הכנסות מימון בקצב הולך ועולה בפיקדונות בנקים. המזומן בקופה מהווה כבר כ-30% משווי החברה בבורסה. לא מעט בכלל.

- איך תשפיע הורדת הריבית על רווחי חברות הנדל"ן המניב?

- צחי אבו: "אנחנו לא חברת נדל״ן מניב קלאסית, כל נכס אצלנו עובר השבחה"

- המלצת המערכת: כל הכותרות 24/7

לפוליגון מספר נכסים - נכס אחד משמעותי (בו אתמקד), מרכז מסחרי פתוח במזרח חדרה (מרכז MIXX) שמראה בשנים האחרונות שיפור יפה בביצועים התפעוליים ועוד 2 קרקעות (בחיפה ופ"ת, שגם להן פוטנציאל לא קטן, אבל עליהם נספר כבר בפעם אחרת). וכמובן גם מזומנים שגדלים בצורה עקבית בקצב חודשי של 1-1.5 מיליון שקל.

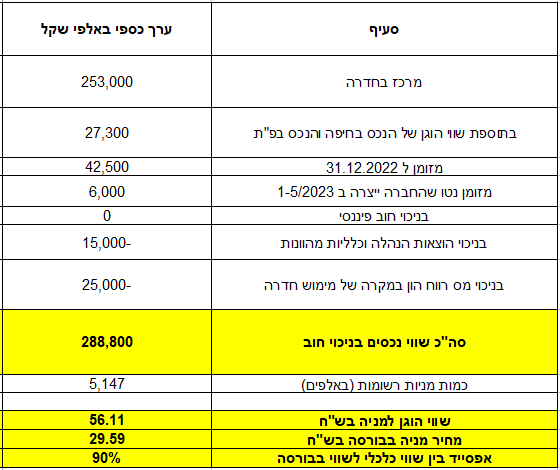

פוליגון היא חברת הנדל"ן המניב הישראלית היחידה בבורסה בת"א שלא משערכת את נכסיה לפי שווי הוגן אלא מציגה אותם לפי עלות מופחתת. לאור האמור ולאור פעולות ההשבחה שהחברה ביצעה בנכסיה לאורך השנים, כלכלית הנכסים בבעלותה שווים יותר מאשר בספרים וזאת בשעה שבדוחות הכספים המדווחים לציבור בכל שנה הנכסים מוצגים לפי שווי הולך ויורד בגל הפחת. המרכז בחדרה לדוגמא הוצג בדוחות 12.2022 לפי עלות מופחתת של כ-91 מיליון שקל בלבד בעוד שמאי החברה מעריך אותו לפי 253 מיליון. בפועל, סיכוי טוב שהמרכז אפילו שווה יותר, כשאני מהוון את ההכנסות הצפויות לפי שיעור היוון סביר אני מקבל שווי של כ-300 מיליון שקל. אבל נתייחס להערכת השמאי.

לפי הערכת השמאי יש פה פער של 160 מיליון שקל לפחות. מעבר לכך, בחירת ההצגה החשבונאית לפי עלות מופחת גורמת לפוליגון להציג מידי שנה רווח נמוך ב-5 מיליון שקל עקב זקיפה שוטפת של הוצאות פחת לא תזרימיות.

- סאמיט מנצלת משבר דה זראסאי בהצעה לרכישת נכסים ב-450 מיליון דולר

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% -...

ערך חבוי בדוחות

החברה מציגה צמיחה בהכנסות וברווחים. ההכנסות בשנת 2022 הגיעו ל-26.7 מיליון שקל, שיעור התפוסה במרכז בחדרה עלה ב-2022 ל-95.5%. תזרים ה-NOI (תזרים תפעולי נקי) שהחברה מייצרת במרכז בחדרה עלה ל-22 מיליון שקל. ההשבחה של המרכז נובעת מהחלפת שוכרים במתחם (לדוגמא רשת הסופרמרקטים יוחננוף במקום יינות ביתן), פתיחה של מתחם סינמה סיטי חדיש וכן אכלוס של שטחים פנויים בשוכרים שמגדילים את התנועה במרכז.

כאשר בוחנים את מצב השוכרים במדד שנקרא יחס עומס דמי שכירות לפדיון שוכרים, מקבלים שהוצאת שכר הדירה באופן יחסי להכנסות סבירות ואף נמוכות. היחס ירד מ-14% ב-2020 ל-8.4% בשנת 2022. המשמעות היא שבממוצע מצב השוכרים במרכז השתפר, מה שעשוי להצביע על פוטנציאל להמשך עלייה בשכ"ד בעתיד בעת חידושי חוזים.

שכ"ד הממוצע בנכס ב-2022 עמד על 75 שקל למ"ר (כאשר העוגנים מושכים את שכ"ד הממוצע למטה) ופוליגון מדווחת כי בשנת 2022 החברה ביצעה השכרה של שטחים בהיקף כולל של 750 מ"ר לפי שכ"ד ממוצע למ"ר של 117 שקל. בנוסף, לאחר תאריך הדוח (ב 1.2023) החברה ביצעה השכרה של 690 מ"ר לרשת גדולה לפי 100 שקל למ"ר. הנתונים האלה לצד העובדה שחוזי השכירות במרכז צמודים למדד (שעולה בקצב מואץ בעת האחרונה) עשויים להצביע על צפי להמשך עלייה נאה בהכנסות וברווחים של פוליגון גם בטווח הקצר עד הבינוני בלי ביצוע של פעולות השבחה נוספות מצד ההנהלה.

כשבוחנים את הדוחות רואים גם שלפוליגון מטה ניהולי יעיל וחסכוני (שלא בא על חשבון ביצועים תפעולים) שעולה לחברה להערכתי כ 2 מיליון שקל בשנה בלבד. אין כאן מקרה של בעל שליטה או חברת ניהול שחולבים את החברה ומייצרים ערך בעיקר לעצמם (כפי שקורה בחלק מהריטים הסחירים, לדוגמא).

האם משפחת מימון תקנה את המיעוט?

משפחת מימון יכולה לקנות את המיעוט בלי להביא כסף מהבית ועוד לקחת 90-130 מיליון שקל הביתה. זה עובד כך - המיעוט בפוליגון מחזיק ב-48% מהמניות שלפי מחיר המניה הנוכחי שוות בשוק כ-73 מיליון שקל בלבד. אם לצורך הדוגמא בעל השליטה יחליט לבצע באמצעות פוליגון הצעת רכש של מניות המיעוט בפרמיה של 50% על מחיר השוק הנוכחי, הוא יידרש לשלם למיעוט 110 מיליון שקל. אם פוליגון שכיום אין לה בכלל חוב פיננסי תחליט לקבל אשראי מהבנקים במינוף סביר של 60%-70% (רק כנגד המרכז בחדרה) היא תקבל בין 150 ל-200 מיליון שקל (בתלות בשיעור המינוף וכן השווי המייצג של המרכז בחדרה שלוקחים בתחשיב), אם נוסיף לזה את המזומן שיש כבר כיום לפוליגון בקופה (45-50 מיליון שקל) וננכה מהם את התשלום לרכישת המיעוט בפרמיה (110 מיליון שקל), לבעלי השליטה יוותר ביד במזומן 90-130 מיליון שקל (לפני מס) ו-100% ממניות פוליגון. וכל זה בלי להביא שקל מהבית.

כהערת אגב אציין כי יתרון נוסף לחברה מהמהלך הוא שפוליגון שמשלמת כיום מידי שנה מיסים משמעותיים למס הכנסה על רווחיה השוטפים (כי אין לה הוצאות משמעותיות לצורכי מס) תהנה ממגן מס בגין הוצאות המימון השוטפות והאינפלציוניות.

המהלך שהצעתי נראה מתבקש ויכול להוות הזדמנות לרווח עצום לבעל השליטה בלי סיכון משמעותי, אז למה החברה לא מבצעת את המהלך? אני מניח שאת החשבון שאני עשיתי גם בעל השליטה מכיר והוא מחכה לעיתוי הנכון לעשות אותו. או שיש לו תוכניות אחרות לחברה, לכו תדעו. מה שבטוח הוא שבינתיים למרות האיתנות והנזילות הגבוהה של החברה, פוליגון מעדיפה לייבש את המיעוט ולא לחלק דיבידנדים או לבצע בייבק שעשוי לעלות את מחיר המניה; לא מבצעת פעולות להרחבת פעילותה על ידי רכישת נכסים נוספים; בוחרת להציג את דוחותיה לפי שיטה (עלות מופחתת) שמציגה שווי מעוות לרעה (גם אם היא מקובלת מבחינה חשבונאית) ואפילו לא מדווחת לציבור על מצגת מסודרת לעדכון המשקיעים אחת לתקופה.

תמצית הערכת שווי לחברת פוליגון:

האם השקעה בפוליגון כדאית? תסריטים אפשריים

תסריט סביר/שמרני – החברה ממשיכה להתנהל כמו שהתנהלה עד היום וממשיכה לייצר מזומנים מפעילות שוטפת בקצב הולך ועולה ללא ביצוע של רכישות חדשות של נכסים וכן ללא חלוקה של דיבידנדים לבעלי המניות או רכישה עצמית של מניות. אני מעריך את התסריט הזה כסביר לטווח הקצר עד הבינוני.

תסריט אופטימי – בעל שליטה מחליט לרכוש את המיעוט בפרמיה או מחליט לנצל את חוסר המינוף של החברה לניצול הזדמנויות עסקיות להרחבת פעילותה. אני מעריך את התסריט הזה כסביר לטווח בינוני עד ארוך.

ומה הסיכונים בהשקעה בפוליגון?

נראה כי לבעל שליטה יש סבלנות והדיסקאונט הגבוה בו פוליגון נסחרת כיום בבורסה לא ממש מטריד אותו (אחרת כאמור היה עושה פעולות להצפת הערך הגבוה שיש בחברה).

לאחרונה בעל השליטה נתקל בעימות עם משקיעים מהמיעוט בנושא של מינוי דירקטורים, שבסופו של דבר הוכרע רק לאחר התערבות ביהמ"ש.

הסחירות במניה מוגבלת יחסית למשקיעים שרוצים לבנות פוזיציה משמעותית.

לאורך שנים אין חלוקה של דיבידנדים ו/או רכישה עצמית של מניות. כלומר מדובר בהשקעה שמשביחה עצמה לאורך שנים, אשר לבינתיים לא נותנת למשקיעים ליהנות מהפירות השוטפים.

טוב ככל שיהיה, כיום לפוליגון נכס אחד עיקרי, מה שיוצר לה תלות גבוהה בביצועיו. התגברות של התחרות בסביבת הנכס ו/או שינוי לרעה בטעמי הצרכנים, עשויים להביא בעתיד לפגיעה בביצועי הנכס, וכפועל יוצא לפגיעה בשווי החברה. בינתיים נראה כי המצב הוא הפוך, אבל צריך לקחת את זה בחשבון.

לסיכום: בתמחור הנוכחי לדעתי מניית פוליגון היא אטרקטיבית ועם דאונסייד מוגבל, אבל ממש לא מיועדת למשקיעים אימפולסיביים שמחפשים רווחים מהירים, אלא רק למשקיעים סבלנים עם אורך נשימה וכן יכולת להחזיק פוזיציה לטווח ארוך ואפילו ארוך מאוד, כמו בעל השליטה עצמו.

הכותב משמש כבעלים וכמנכ"ל של חברת י.מ.ל.א. ייעוץ והשקעות בע"מ, אשר מתמחה בייעוץ וליווי חברות בנושאי גיוסי הון, הנפקות, ייעוץ וליווי בהליכי דירוג אשראי, בנקאות להשקעות, ייעוץ פיננסי ועסקי.

גילוי נאות: למועד זה הכותב מחזיק במישרין ובעקיפין במניית פוליגון המוזכרת בכתבה.

לכותב אין קשר עסקי כלשהו (לא בהווה ולא בעבר) עם החברה ו/או מי מבעלי השליטה בה ו/או עם חברות קשורות אליהן. והוא לא קיבל (ולא צפוי לקבל) שום תגמול משום גורם הקשור אליהן בגין הניתוח לעיל. הניתוח התבסס על מידע פומבי בלבד וכי לא קוים שיח כלשהו עם החברה (או מי מטעמה) בנושא. כן בוצע על ידי הכותב ביקור פיזי עצמאי בנכס לצורך לימוד והתרשמות.

- 14.אנונימי 12/08/2024 21:23הגב לתגובה זוצריך להיות אפשרות לפירוק שיתוף בין בעלי המיעוט לבין בעלי הרוב. הדבר הראשון זה הצבעה על פירוק. הדבר השני זו ההצעה. בעלי המיעוט יציעו לקנות את החלק של החברה וסוף סוף יזכו להנות מהשקעתם. אם בעלי הרוב יחליטו שהם רוצים שיתנו הצעה לה יסכימו בעלי המיעוט. צריך לסדר את זה יותר אבל זה הכיוון הנדרש.

- 13.יעלי 18/09/2023 21:30הגב לתגובה זוצריך חוק כנגד יבוש משקיעים. איפה הדירקטורים הציבוריים שבית המשפט מינה? למה אף אחד לא דואג למשקיע הקטן?

- 12.נוכל עוקצני 07/06/2023 16:56הגב לתגובה זופוליגון נסחרת במכפיל 7 לא מציאה ולא בטיח כרגיל ביזפורטל משחיל את קוראיו

- 11.קובי למה השארת את בעלי התפקידים וברחת ? (ל"ת)פריאל אטיאס 04/06/2023 19:36הגב לתגובה זו

- 10.קובי מימון 04/06/2023 18:21הגב לתגובה זוידאג לקחת מכם כל מה שיש לעצמו

- 9.גילוי נאות. אין לי מניות של פלאפון ואו הייתי יודע שתפרסם כתבה כזאת מפרגנת על החברה,בעודך מחזיק מניות בחברה,גם אני הייתי קונה מניות בחברה (ל"ת)איציק 04/06/2023 17:20הגב לתגובה זו

- 8.קוראים לזה דיסקאונט קובי מימון (ל"ת)תם 04/06/2023 13:38הגב לתגובה זו

- 7.דן 04/06/2023 10:28הגב לתגובה זואני בטוח שחשבת שהחברה מציאה גדולה גם שקנית אותה ב2021. מאז כל חברות הנדל"ן טסו (והספיקו לרדת) ואתה נשארת עם פוזיציה מתה. בעל שליטה לא ייתן לאף אחד להרוויח טוב, והשוק זה האינדיקטור הכי טוב.

- 6.שולתתתת1 04/06/2023 10:18הגב לתגובה זויש כאן דבר לא סביר החברה יכולה לקנות את המניות של עצמה במחיר של 50 אחוזי הנחה אבל מעדיפה לייבש את המשקיעים. מעניין מתי הדירקטורים החיצוניים יפעלו לטובת בעלי המיעוט

- 5.הכל נכון 04/06/2023 10:08הגב לתגובה זומי שמצפה להרויח כסף אצלנו שימשיך לחלום...

- ח 04/06/2023 11:35הגב לתגובה זוקובי מימון - האיש הכי קמצן ביקום. מי שגובה 1 שח מחיילים שניכנסים אליו לשירותים (תחנה מרכזית תא). אלוהים בירך אותו שיהיה לו מיליארדים. ובאותה נשימה קילל אותו - שלא יוכל לבזבז שקל אחד.

- 4.טדי 04/06/2023 09:48הגב לתגובה זוסקירה מעולה, מקיפה, מבאס שהחזרה לא מחלקת דבידנד. אני מחזיק במניה, נקווה החברה תדע מה לעשות עם המזומן שיש לה, בלי הרפתקאות! יעקב, תותח, תמשיך לפנק אותנו בסקירות מקצועיות !

- 3.סתם אחד 04/06/2023 09:34הגב לתגובה זוהחברה לא משתמשת בשיטות הערכה כמו המתחרות ומטה לרעה את הדוחות. לא מחלקת דיבידנדים, לא מבצעת רכישות. זולה לבעל השליטה ולא נקנית. נשמע לי כמו הנהלה שרוצה להוריד את הערך ומכינה את הקרקע לרכש אן השתלטות שאחריה לך תדע... או הנהלה מסוכסכת שלא יודעת מה לעשות / לנתל את המשאבים שלה / להגיע להחלטה. pass

- 2.אני 04/06/2023 09:22הגב לתגובה זוהחברה עוסקת בנדלן, תחום שבישראל רק החל בקריסה ולכן המניה צפויה לרדת כמו כל השוק בעוד כחמישים אחוז וזה לפני סנקציות חדשות שיוטלו על הבנקים או שיטת המשטר המשתנה. בקיצור סיכון מיותר.

- 1.בעילום שם 04/06/2023 09:22הגב לתגובה זושאלה ליעקב אקילוב.השקעת הרבה עבודה בכתבה , אך יחד עם זאת רציתי לשאול אותך האם ראית את רמת הסחירות הממוצעת במניה- איך בוחרים בחברה שהמחזור הממוצע בה הוא 62000 שח ?

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Gemini

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Geminiהדילמה של המשקיעים - הם רוצים לממש מניות, אבל לא רוצים לשלם מס; מה לעשות?

צרות של עשירים - משקיעים רבים סבורים שהשוק עלה מדי ורוצים לממש, אבל אז הם נזכרים במס על רווחים ומתחרטים - למה זו טעות ונאחל לכם לשלם כמה שיותר מסים על רווחים בבורסה

אחרי שנה שבה שוק המניות המקומי רשם עליות חריגות ( שיא מאז 1992) ואחרי שנים שוול סטריט שוברת שיאים, אתם לא תשמעו אנשים שאומרים באמת שזה זמן מצוין להשקיע בבורסות. סליחה, טעות - אתם תקראו מנהלי השקעות, מנכ"לים, אנליסטים שאומרים שהשווקים ימשיכו לעלות, אבל הם לא אומרים את האמת שלהם, ואם כן - הם כנראה לא יודעים מה זה שוק מניות, מה זו מחזוריות ולא בטוח שהם יודעים לתמחר חברות ושווקים. וזה לא שאנחנו מבינים יותר, ממש לא, אלו מספרים, עובדות, זו מתמטיקה פשוטה. ככל שהשווקים עולים התמחור של הפירמות גבוה יותר וזה במבחנים שונים כמו - מכפילי רווח, מכפילי הון ועוד.

ההקדמה הזו חשובה למי שרואה את התחזיות של המומחים. אין באמת מומחים, יש פוזיציה ענקית שמחייבת את המומחה להאמין בעליות - זה הביזנס שלו. הוא חייב להיות אופטימי. מה שכן יש אלו בעלי שליטה שמממשים. שי את זה בלי סוף, ולמי הם מוכרים - לנו. פראיירים כנראה רק מתחלפים. הגופים המוסדיים מקבלים מאיתנו כסף גדול דרך הפרשות לפנסיה, גמל השתלמות ועוד וקונים מניות גם במחירים של פי 2-3 משנה שעברה, גם במכפילי רווח של 40.

ומה אתם באופן ישיר עושים? כלומר בקרנות נאמנות, במניות וכו'? יש כאלו ומסתבר שהם רבים מאוד שאומרים לנו - "השוק יקר, טאואר הגיעה ל-90 דולר מכרתי חצי מהכמות, זינקה ל-100 מכרתי עוד חצי. קניתי באזור 32-33 דולר. אבל עכשיו היא ב-120 דולר. גם לא הרווחתי את העלייה הנוספת וגם שילמתי מס ענק".

בואו נחלק את הדילמה לשתיים: לתזמן את טאואר בשיא - אף אחד לא יכול. לתזמן את המסים - כולם יכולים.

- המשקיע הגדול ביותר של אנבידיה מוכר מניות ב-150 מיליון דולר

- היום שאחרי באפט - מה תעשה ברקשייר עם קופת המזומנים העצומה שלה?

- המלצת המערכת: כל הכותרות 24/7

משקיעים חוששים מ-FOMO, אבל ככל שהשוק עולה, הם משתכנעים למכור. הבעיה שאחרי שהם משתכנעים למכור יש דילמה חדשה. למכור עכשיו ולשם מס? זו היתה שנה מופלאה, אין כמעט ניירות שירדו, התיקים מפוצצים ברווחים וגם במס תיאורטי (מס של 25% על הרווח בעת המימוש). ברגע שתבוצע מכירה, המס התיאורטי יהפוך למס בפועל.

ואז משקיעים רבים אומרים - נחכה כבר לשנה הבאה, ודוחים את העסקה. הכל יכול להית בעתיד - אולי יתברר שהם צדקו, אבל זו חוכמה שבדיעבד.