מאור דואק צוחק על חברי הכנסת: כך מנהלי חברות קטנות מרוויחים פי 3 ממנהלי הבנקים

הדוחות של חברת האשראי החוץ בנקאי מניף מניף -2.28% שמנוהלת ע"י מאור דואק ונשלטת על ידי מבטח שמיר - סבירים בהחלט, אפילו טובים. איך זה יכול להיות בזמן של אינפלציה שעולה? הסיבה היא שהחברה נותנת מימון ליזמים בענף הנדל"ן, לא לציבור הרחב, כאשר עיקר המימון הינו השלמת הון עצמי שהיזמים צריכים בשביל לקבל מימון בנקאי. אז כל עוד החברות מנסות להמשיך ולבנות (למרות הירידה במכירות) מניף תשלים להם מימון. השאלה כמובן מה יקרה אם חברות הנדל"ן לא יוכלו לקחת הלוואות באותם היקפים כבעבר.

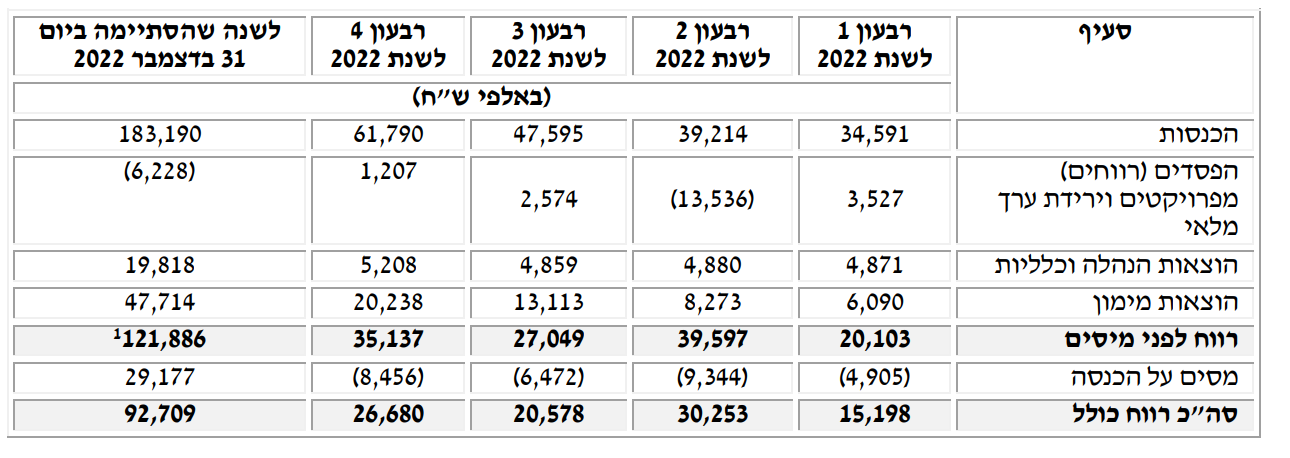

בכל מקרה, מניף רשמה בשנת 2022 עליה בהכנסות ל-183 מיליון שקל לעומת 120 מיליון שקל בשנת 2021. הרווח הנקי קפץ ל-92.7 מיליון שקל לעומת 55 מיליון בתקופה המקבילה. גם ברבעונים השונים ניתן היה לראות עליה מרבעון לרבעון. נקודה מעניינת נוספת בדוחות היא ההפסד הגדול מפרויקטים וירידת ערך מלאי שהסבו לחברה נזק של 13.5 מיליון שקל (ובכל השנה - רווח של 6.2 מיליון שקל).

נזכיר גם שמניף הגדילה בשנה האחרונה את הרווחים באופן כנראה מלאכותי - למרות עליית הריבית, החברה דווקא הורידה את ההפרשה להפסדי אשראי (חובות מסופקים, שספק אם החברה תצליח לגבות) משיעור של 2.5% על הלוואות לחברות קבלניות לטווח הקצר והארוך לשיעור של 0.4%. ברגע שמעדכנים את שיעור ההפרשה לחובות מסופקים-על הפסדי אשראי למטה, ההוצאות קטנות, הרווח עולה, וזה מה שסידר לחברה רווח חד פעמי של כ-15 מיליון שקל נטו וגם הגדיל לה את הרווחים. הנה תוצאות הרבעונים, אפשר לראות כיצד התוצאות פשוט קפצו - כפי שהערכנו:

מנכ"ל החברה מאור דואק צוחק על חברי הכנסת - ומקבל תגמול של 10 מיליון שקל

אבל מי האיש שצוחק על כולם? המנכ"ל מאור דואק. מדובר בחברה שמכניסה סכומים קטנים יחסית. 183 מיליון שקל בשנה זה לא הרבה יחסית. זה מהשורה השלישית של החברות בבורסה המקומית. שווי השוק של מניף הוא 533 מיליון שקל, היא החברה מספר 193 מבחינת הגודל שלה בבורסה בת"א, מתוך 544 חברות, כולל שלדים בורסאיים.

- ישראכרט וקרן מרתון משיקות מודל מימון נדל”ן בהיקף מאות מיליוני שקלים

- טען שחברת האשראי עשקה אותו - השופט אמר - "התחייבת - תשלם"

- המלצת המערכת: כל הכותרות 24/7

ובכל זאת, השכר של דואק גבוה, אפילו מאוד. הוא מקבל 10 מיליון שקל בשנה ומדובר בפעילות פיננסית. מה בעצם ההבדל בין זה לבין הבנקים (חוץ מזה שהבנקים מנהלים הרבה יותר כסף). האם זה מוצדק שגוף כזה לא יהיה תחת הרגולציה של שכר בכירים בחברות פיננסיות, אחרי הכל מה ההבדל, הוא כמו ראש חטיבה בבנק, ולא מהגדולים שבהם.

למנהלי הבנקים הרבה יותר אחריות, גם כלפי ציבור הלקוחות שלהם וגם כלפי כל המערכת הכלכלית בישראל. לשם השוואה הבנקים הגדולים כמו לאומי ופועלים מנהלים כל אחד נכסים בהיקף של יותר מ-600 מיליארדי שקלים, מכניסים בשנה 14 מיליארד שקל (כל אחד), ורושמים רווחים של 5 מיליארד שקל בשנה. מניף כאמור - מכניסה 183 מיליון שקל ורושמת רווח של 90 מיליון (אחרי המשחקים).

בקיצור - כסף קטן בהשוואה לבנקים. ובכל זאת - בשנת 2021 מנכ"ל בנק לאומי חנן פרידמן קיבל תגמול שנתי של 3.3 מיליון שקל ומנכ"ל בנק הפועלים דב קוטלר קיבל תגמול של 3.3 מיליון שקל. הבנקים עוד לא פרסמו את הדוחות לשנת 2022 ולכן השכר הוא של השנה שלפני. אבל גם בשנת 2021 השכר של דואק היה 10.6 מיליון שקל - גבוה בהרבה משל מנהלי הבנקים.

- סאמיט מנצלת משבר דה זראסאי בהצעה לרכישת נכסים ב-450 מיליון דולר

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% -...

שלא תבינו לא נכון - אנחנו לא מרחמים על מנהלי הבנקים ולא חושבים שהם בוכים על השכר שלהם. מנהלי הבנקים בהחלט מרוויחים טוב, אפילו טוב מאוד. אבל הסיבה לעיוות הגדול לא נעוצה בהם אלא בחברי הכנסת, שמחוקקים את עצמם לדעת בלי להבין בכלכלה ובכך יוצרים עיוותים מן הסוג הזה בכלכלה. בניגוד לבנקים, אף אחד לא מפקח על מניף. למה? כי חברות אשראי חוץ בנקאי זה פחות מעניין. לא בטוח שרוב האנשים יודעים מזה זה, אבל אין אף אחד שלא יודע מה זה בנק. אז הפוליטיקאים - כהרגלם יש לומר - מחפשים את המטבע מתחת לפנס. אם הם היו מגבילים שכר בחברות קטנות אף אחד לא היה מריע להם, אבל לשנוא את מנהלי הבנקים ולכעוס על השכר שלהם זה קל, זה מאוד ברור ומוגדר, ולכן חברי הכנסת מתפתים להעניש את הבנקים אבל לא מתעסקים בחברות 'הקטנות' יותר ויוצרים עיוותים בשוק.

- 9.מניף היא חברת תיווך 06/03/2023 07:59הגב לתגובה זונותנת את אותו כסף ליזמים בריבית גבוהה יותר, זה כל הסיפור, כל אחד יכול להקים חברה כזאת אם יש לו קשרים עם איזה בכיר בבנק שמאפשר לו הלוואות הסדר גודל כזה, עכשיו תבדקו למי מאור דואר מקושר, זה כל הסיפור

- 8.AAA 06/03/2023 07:37הגב לתגובה זובסוף במדור כלכלה הכנסת את הדיעה הפוליטית שלך.... איש קטן... תסביר למה הבנקים והחוץ בנקאי צריכים לעשוק את הציבור שנים עם עמלות מטורפות וריביות כבדות...

- קשקשן! אין מה להסביר. כולם יודעים! שנת 2023. כאילו. דה! (ל"ת)שמפו 06/03/2023 12:28הגב לתגובה זו

- 7.א.ש 05/03/2023 20:26הגב לתגובה זומה אמור בן אדם לעשות עם 10 מיליון שח שנה אחרי שנה. ? לאכול יותר? לבלות יותר? אולח כדאי לתגמל בקצת יותר את העובדים בחברה? אולי כדאי לתגמל בהרבה יותר את מי שמנקה לו את המשרדים? תחשוב על זה

- חח. תגיד, תטמבל? זה קפיטליזם! לא הגיוניזם חברתי כלשהו. תתעורר! (ל"ת)שמפו 06/03/2023 12:28הגב לתגובה זו

- 6.יריב 05/03/2023 17:04הגב לתגובה זובתור בעל מניות במניף - יש בחברה הזו 3 עובדים. לא מסובך כמו לנהל בנק. צריך להגביל את שכר מנכ"לי כל החברות הציבוריות לתקרה שהיא פונקציה של הפעילות שלהם והרווחיות שלהם. זה מאד יעזור לשוק ההון. לפעמים, מעורבות ממשלתית מדודה וחכמה היא מבורכת.

- יש אין סוף חלופות (ל"ת)למה מחזיק? 05/03/2023 18:45הגב לתגובה זו

- 5.סיכום יפה של המצב (ל"ת)הקורא 05/03/2023 16:51הגב לתגובה זו

- 4.קבלן 05/03/2023 16:27הגב לתגובה זומנכל תותח

- מנכל טוקבקיסט 06/03/2023 07:59הגב לתגובה זואם אין אני לי מי לי

- 3.צחקני 05/03/2023 15:02הגב לתגובה זומי זה העיראקי הדוחה שצוחק כמו חמור ? אנחנו נמוטט לך את כל כלכלת ישראל שתפסיק לצחוק

- 2.משקיע 05/03/2023 14:38הגב לתגובה זוכמה החלטות כבר צריך לקבל מנהל בנק יש סביבו אין ספור עובדים שעושים הכל עבורו. בנוסף, יש מספיק מועמדים שיהיו מוכנים למנכל בנק גם ללא שכר רק בשביל הרזומה

- 1.משקיען 05/03/2023 14:34הגב לתגובה זונוראי נוראי נוראי.

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Gemini

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Geminiהדילמה של המשקיעים - הם רוצים לממש מניות, אבל לא רוצים לשלם מס; מה לעשות?

צרות של עשירים - משקיעים רבים סבורים שהשוק עלה מדי ורוצים לממש, אבל אז הם נזכרים במס על רווחים ומתחרטים - למה זו טעות ונאחל לכם לשלם כמה שיותר מסים על רווחים בבורסה

אחרי שנה שבה שוק המניות המקומי רשם עליות חריגות ( שיא מאז 1992) ואחרי שנים שוול סטריט שוברת שיאים, אתם לא תשמעו אנשים שאומרים באמת שזה זמן מצוין להשקיע בבורסות. סליחה, טעות - אתם תקראו מנהלי השקעות, מנכ"לים, אנליסטים שאומרים שהשווקים ימשיכו לעלות, אבל הם לא אומרים את האמת שלהם, ואם כן - הם כנראה לא יודעים מה זה שוק מניות, מה זו מחזוריות ולא בטוח שהם יודעים לתמחר חברות ושווקים. וזה לא שאנחנו מבינים יותר, ממש לא, אלו מספרים, עובדות, זו מתמטיקה פשוטה. ככל שהשווקים עולים התמחור של הפירמות גבוה יותר וזה במבחנים שונים כמו - מכפילי רווח, מכפילי הון ועוד.

ההקדמה הזו חשובה למי שרואה את התחזיות של המומחים. אין באמת מומחים, יש פוזיציה ענקית שמחייבת את המומחה להאמין בעליות - זה הביזנס שלו. הוא חייב להיות אופטימי. מה שכן יש אלו בעלי שליטה שמממשים. שי את זה בלי סוף, ולמי הם מוכרים - לנו. פראיירים כנראה רק מתחלפים. הגופים המוסדיים מקבלים מאיתנו כסף גדול דרך הפרשות לפנסיה, גמל השתלמות ועוד וקונים מניות גם במחירים של פי 2-3 משנה שעברה, גם במכפילי רווח של 40.

ומה אתם באופן ישיר עושים? כלומר בקרנות נאמנות, במניות וכו'? יש כאלו ומסתבר שהם רבים מאוד שאומרים לנו - "השוק יקר, טאואר הגיעה ל-90 דולר מכרתי חצי מהכמות, זינקה ל-100 מכרתי עוד חצי. קניתי באזור 32-33 דולר. אבל עכשיו היא ב-120 דולר. גם לא הרווחתי את העלייה הנוספת וגם שילמתי מס ענק".

בואו נחלק את הדילמה לשתיים: לתזמן את טאואר בשיא - אף אחד לא יכול. לתזמן את המסים - כולם יכולים.

- המשקיע הגדול ביותר של אנבידיה מוכר מניות ב-150 מיליון דולר

- היום שאחרי באפט - מה תעשה ברקשייר עם קופת המזומנים העצומה שלה?

- המלצת המערכת: כל הכותרות 24/7

משקיעים חוששים מ-FOMO, אבל ככל שהשוק עולה, הם משתכנעים למכור. הבעיה שאחרי שהם משתכנעים למכור יש דילמה חדשה. למכור עכשיו ולשם מס? זו היתה שנה מופלאה, אין כמעט ניירות שירדו, התיקים מפוצצים ברווחים וגם במס תיאורטי (מס של 25% על הרווח בעת המימוש). ברגע שתבוצע מכירה, המס התיאורטי יהפוך למס בפועל.

ואז משקיעים רבים אומרים - נחכה כבר לשנה הבאה, ודוחים את העסקה. הכל יכול להית בעתיד - אולי יתברר שהם צדקו, אבל זו חוכמה שבדיעבד.