צניחה חופשית בקסטרו - מה הסיבה והאם המניה בהזדמנות?

מניית חברת האופנה קסטרו קסטרו -1.25% נפלה אתמול ב-12% והשלימה נפילה של 24% בשוויה מתחילת השנה לשווי של 295 מיליון שקל. אם תבדקו רחוק יותר תגלו נפילה של 60% בחמש שנים. קסטרו בדיכאון כשעולם האופנה בשנים האלה חגג. אז כן, החברה היתה במשבר, הצליחה להתאושש, גם בזכות הקורונה, אבל דווקא בחודשים האחרונים היא "מתנתקת" מהחברות האחרות בתעשייה. אולי זה הכישלון להנפיק את אורבניקה, אולי אלו רמות המלאי הגבוהות, אולי חוסר היכולת להשיג רווחים משמעותיים. כך או אחרת, באופן יחסי נראה שקסטרו מתומחרת נמוך.

הנפילה בקסטרו התחזקה בימים האחרונים וזה בשונה למה שקורה במניות ההשוואה. גולף מאוזנת מתחילת שנה, פוקס מובילת הקטגוריה איבדה 3.5%, דלתא מותגים ירדה 8%.

אז מה קורה דווקא במניית קסטרו? השוק חושש ממכירות חיסול של מלאי בהפסד. תמיד יש מכירות חיסול של מלאי, אבל השאלה הגדולה היא עד כמה החברה מפחיתה את המחירים. החשש הוא שמדובר במבצעים כואבים. מתי עושים מבצעים כואבים? כאשר הרשת מפוצצת במלאי. אז פתחנו את הדוחות הכספיים והסתכלנו על המאזן. יש לחברה מלאי של 461 מיליון שקל בסוף ספטמבר 2022. זה המון טישרטים, מכנסייה, ג'קטים. זה מלאי של 8 חודשים. זה מדאיג, אם כי לאורך כל השנתיים האחרונות המלאי גבוה. האם זה מלאי מת, מלאי גוסס, האם הולכת להיות מחיקה גדולה? רגע לפני התשובה, בדקנו את החברות האחרות. גם אצלן המלאי גדול, גם אצלן זו כבר תקופה. הוא בקנה מידה של קסטרו, כ-7-8 חודשים. זה גם תמרור אזהרה.

- ריטיילורס ממשיכה לצלול - צניחה של 62% ברווח

- גוצ'י תשלם מעל ל-100 מיליון אירו לאיחוד האירופי - קנס על תיאום מחירים

- המלצת המערכת: כל הכותרות 24/7

אלא שבעוד השוק חושש מקסטרו הוא די רגוע בקשר לקולגות - גולף ופוקס. אולי זה בגלל שבהגדרה הדוחות של קסטרו ברבעונים האחרונים היו פחות טובים והיא מתקשה לייצר רווח למרות מסת מכירות של 1.6 מיליארד שקל בשנה (רשמה צמיחה קלה ביחס לשנה שעברה).

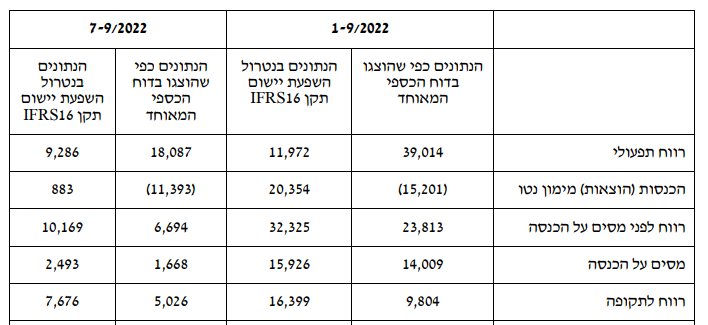

החברה שווה 295 מיליון שקל, בשנת 2021 הרוויחה 100 מיליון שקל (הקורונה הפחיתה את הוצאות התפעול של הרשתות), אבל בתשעת החודשים הראשונים של 2022 היא ברווח של 10 מיליון שקל בלבד. הסיבה היא הוצאות תפעול גדולות - מכירה ושיווק (שכר דירה ועובדים) וגם הוצאות מטה, כשצריך לזכור שהחברה מקימה זרועות נוספות לפעילות הקיימת שדורשות בשלבי הצמיחה סבלנות עד להגעה לרף שממנו מרוויחים. גם האתר של קסטרו שהושק בפיגור לעומת המובילים בשוק, סוגר אתך הפער ומועדון הלקוחות שלה גדול ויציב.

מעבר לכך - קסטרו רושמת הפחתה של נכסים לא מוחשים בסכום של כ-12 מיליון שקל בשנה. חברות שנסחרות בוול סטריט מנטרלות את ההוצאה הזו, היא נובעת מרכישת פעילויות בעבר ואין לה שהלכה אמיתית את הרווח התזרימי ועל שווי העסק. אם תרצו הרווח האמיתי כבר מתקרב ל-20 מיליון שקל. כבר לא רע ל-9 חודשים כאשר החברה שווה 300 מיליון.

- סאמיט מנצלת משבר דה זראסאי בהצעה לרכישת נכסים ב-450 מיליון דולר

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% -...

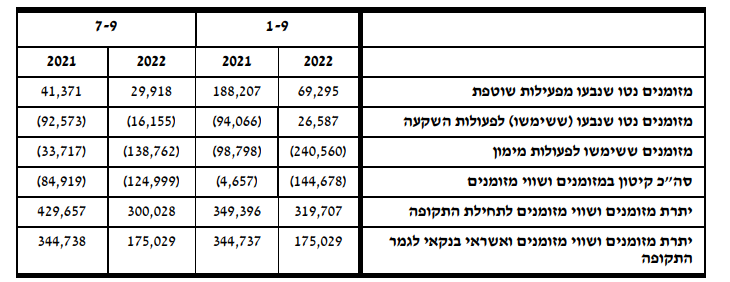

נקודת האור הגדולה נמצאת בתזרים:

קסטרו מייצרת מזומנים בקצב של קרוב ל-100 מיליון שקל בשנה. איך זה מסתדר עם רווח נמוך? הוצאות פחת גדולות, קיטון של ההון החוזר (למרות שהמלאי עלה וצריך לממן אותו) ומכאן עולה החשיבה הבאה: כן, קסטרו צריכה להתייעל, כן קסטרו צריכה להשיג רווחיות ורווחים משמעותיים יותר, אבל בואו נחשוב על תרחיש רע-חלש. רבעון לא טוב, מחיקות גדולות. מה זה יעשה לחברה?

היא תרשום הפסדים. אבל, ההון של קסטרו עומד על 560 מיליון שקל והשווי שלה מתחת ל-300 מיליון שקל. השוק כבר מכיר בהפסדי ענק, האם אלו ההפסדים שיהיו בפועל? סיכוי קלוש. במילים אחרות, גם אם קסטרו הולכת לרבעון או שניים קשים, היא תפסיד סכום משמעותי, ועדיין ההון שלה יהיה מעל השווי. ההון שלה מורכב מ-120 מיליון שקל של נכסים לא מוחשיים ומוניטין בעקבות כמה רכישות של השנים האחרונות לרבות הודיס וטופ טן, אבל גם אם הנכסים האלו שווים פחות, יש הון אמיתי שגם מחיקות וגם הפסדים, צפויים לשמר אותו מעל השווי שוק.

ומה יקרה לתזרים? מכירות חיסול זה מבורך לתזרים, מחסלים את המלאי ונפגשים עם מזומנים. יתרת המזומנים בניכוי החוב עומדת על חוב פיננסי נטו של 20 מיליון שקל. לא סכום שצריך להתרגש ממנו, לא סכום שמעיד על מצוקה.

אז בתרחיש חלש, קסטרו עוד חודשיים עם פחות מלאי, כנראה יותר מזומנים, פחות הון, אבל עדיין מעל השווי. ואז נשארת שאלת הרווח - נניח באגרסיביות רבעונים קשים בגלל המחיקות והמבצעים, אבל לאחר מכן, אם חוזרים למסלול, איפה בעצם הבעיה?

הניתוח הקר הזה, מתעלם כמובן מסיכונים של הענף כולו, מרכישות דרך האינטרנט של הצרכנים, מעלייה בשכר העבודה. יש סיכונים גדולים, גם ספציפיים לקסטרו שנשענת על הוצאות מכירה ושיווק גדולות מדי, ועדיין - לא בטוח שהנפילה של קסטרו לעומת החברות האחרות בשוק מוצדקת. גולף למשל נסחרת ב-182 מיליון שקל, על הון של 210 מיליון שקל, מכירות של 900 מיליון שקל (קסטרו כאמור ב-1.6 מיליארד) והפסדים. פוקס הגדולה נסחרת ב-4.2 מיליארד שקל - פי 14 מקסטרו! מוכרת בקצב של 4.5 שזה "רק" פי 3 מקסטרו. פוקס מרוויחה בקצב של 230-260 מיליון שקל.

עם זאת, חייבים לסייג - במקרים רבים מתברר שאין עשן בלי אש. לא נופתע אם יהיו רבעונים חלשים, השאלה הגדולה היא האם בהינתן הנפילה, קסטרו מעניינת? על פניו כן.

- 12.משנ 26/01/2023 08:08הגב לתגובה זובקוב מאד עליות כל יום בין 5 ל10 אחוז כמו לפני שנתיים ...מכיר את התנהגות המניה מעבר ....מחזיק בנייר

- 11.הפתיחה של הרבה סניפים בשבת, הורסת את החברה!! (ל"ת)arye 26/01/2023 00:32הגב לתגובה זו

- 10.יוקר המחייה מחייב את רוב המשפחות לשנות סדרי עדיפויות (ל"ת)יותם 25/01/2023 19:16הגב לתגובה זו

- 9.המצב הכלכלי קשה תוסיף לזה שכולם מתרוצצים מכיכר לכיכר (ל"ת)יותם 24/01/2023 18:59הגב לתגובה זו

- 8.האזרחים היפסיקו להיכנס לקניונים - יש פחות תנועה וקונים (ל"ת)יותם 24/01/2023 12:24הגב לתגובה זו

- 7.אחלה של מוצרים פשוט ניהול גרוע. זה הכל. (ל"ת)טובה 24/01/2023 10:49הגב לתגובה זו

- 6.אור 24/01/2023 10:13הגב לתגובה זוהייתי בחנויות נחמד ולא יותר!! לא נראה שמפסידים. את הודיס, עדיקה, תמנון ושילב מוכרים בשווקים ב 10 שח לפריט וזה באמת מציאה

- 5.שרה 24/01/2023 10:04הגב לתגובה זואין בעיה מבחינתי תסגרו את החברה. יש כל כך הרבה אתרים שאני קונה בזול מי צריך אותכם??????

- 4.ח*א של בגדים - זאת הסיבה. (ל"ת)חד וחלק 24/01/2023 09:23הגב לתגובה זו

- רפול 24/01/2023 11:08הגב לתגובה זובטח פספסת את ה סייל .. חח

- רפול 24/01/2023 11:08הגב לתגובה זובטח פספסת את ה סייל .. חח

- רפול 24/01/2023 11:08הגב לתגובה זובטח פספסת את ה סייל .. חח

- 3.אבי 24/01/2023 09:14הגב לתגובה זובמקום להביא איזה מנכ"ל תותח קמעונאות, דאגו שלילד תהיה פרנסה ועל הדרך הוא נותן ציטוטים כאילו הוא חושב שהמשקיעים מטומטמים

- העיקר שנותן ברותם סלע. כל השאר רעש רקע... (ל"ת)אנונימי 24/01/2023 13:57הגב לתגובה זו

- 2.אלון 24/01/2023 09:09הגב לתגובה זוהצרכנים לא ימהרו לשלם מחירים מופקעים על מוצרים שירדו בעתיד תשעים אחוז במחיר.

- 1.בן 24/01/2023 09:00הגב לתגובה זוהשוק חכם, יהיה לה רבעון גרוע ביותר

- הרבעון הראשון יהיה מאוד קשה לקסטרו.עדיף לקנות פוקס (ל"ת)אבי 24/01/2023 10:22הגב לתגובה זו

- זה זבל 24/01/2023 09:04הגב לתגובה זווכל הבגדים שלהם במחירים גבוהים מכוערים להחריד הם כ י ש ל ו ן

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Gemini

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Geminiהדילמה של המשקיעים - הם רוצים לממש מניות, אבל לא רוצים לשלם מס; מה לעשות?

צרות של עשירים - משקיעים רבים סבורים שהשוק עלה מדי ורוצים לממש, אבל אז הם נזכרים במס על רווחים ומתחרטים - למה זו טעות ונאחל לכם לשלם כמה שיותר מסים על רווחים בבורסה

אחרי שנה שבה שוק המניות המקומי רשם עליות חריגות ( שיא מאז 1992) ואחרי שנים שוול סטריט שוברת שיאים, אתם לא תשמעו אנשים שאומרים באמת שזה זמן מצוין להשקיע בבורסות. סליחה, טעות - אתם תקראו מנהלי השקעות, מנכ"לים, אנליסטים שאומרים שהשווקים ימשיכו לעלות, אבל הם לא אומרים את האמת שלהם, ואם כן - הם כנראה לא יודעים מה זה שוק מניות, מה זו מחזוריות ולא בטוח שהם יודעים לתמחר חברות ושווקים. וזה לא שאנחנו מבינים יותר, ממש לא, אלו מספרים, עובדות, זו מתמטיקה פשוטה. ככל שהשווקים עולים התמחור של הפירמות גבוה יותר וזה במבחנים שונים כמו - מכפילי רווח, מכפילי הון ועוד.

ההקדמה הזו חשובה למי שרואה את התחזיות של המומחים. אין באמת מומחים, יש פוזיציה ענקית שמחייבת את המומחה להאמין בעליות - זה הביזנס שלו. הוא חייב להיות אופטימי. מה שכן יש אלו בעלי שליטה שמממשים. שי את זה בלי סוף, ולמי הם מוכרים - לנו. פראיירים כנראה רק מתחלפים. הגופים המוסדיים מקבלים מאיתנו כסף גדול דרך הפרשות לפנסיה, גמל השתלמות ועוד וקונים מניות גם במחירים של פי 2-3 משנה שעברה, גם במכפילי רווח של 40.

ומה אתם באופן ישיר עושים? כלומר בקרנות נאמנות, במניות וכו'? יש כאלו ומסתבר שהם רבים מאוד שאומרים לנו - "השוק יקר, טאואר הגיעה ל-90 דולר מכרתי חצי מהכמות, זינקה ל-100 מכרתי עוד חצי. קניתי באזור 32-33 דולר. אבל עכשיו היא ב-120 דולר. גם לא הרווחתי את העלייה הנוספת וגם שילמתי מס ענק".

בואו נחלק את הדילמה לשתיים: לתזמן את טאואר בשיא - אף אחד לא יכול. לתזמן את המסים - כולם יכולים.

- המשקיע הגדול ביותר של אנבידיה מוכר מניות ב-150 מיליון דולר

- היום שאחרי באפט - מה תעשה ברקשייר עם קופת המזומנים העצומה שלה?

- המלצת המערכת: כל הכותרות 24/7

משקיעים חוששים מ-FOMO, אבל ככל שהשוק עולה, הם משתכנעים למכור. הבעיה שאחרי שהם משתכנעים למכור יש דילמה חדשה. למכור עכשיו ולשם מס? זו היתה שנה מופלאה, אין כמעט ניירות שירדו, התיקים מפוצצים ברווחים וגם במס תיאורטי (מס של 25% על הרווח בעת המימוש). ברגע שתבוצע מכירה, המס התיאורטי יהפוך למס בפועל.

ואז משקיעים רבים אומרים - נחכה כבר לשנה הבאה, ודוחים את העסקה. הכל יכול להית בעתיד - אולי יתברר שהם צדקו, אבל זו חוכמה שבדיעבד.