הדוחות הלא רלוונטים של ג'נריישן ואיך קרסה סולגרין?

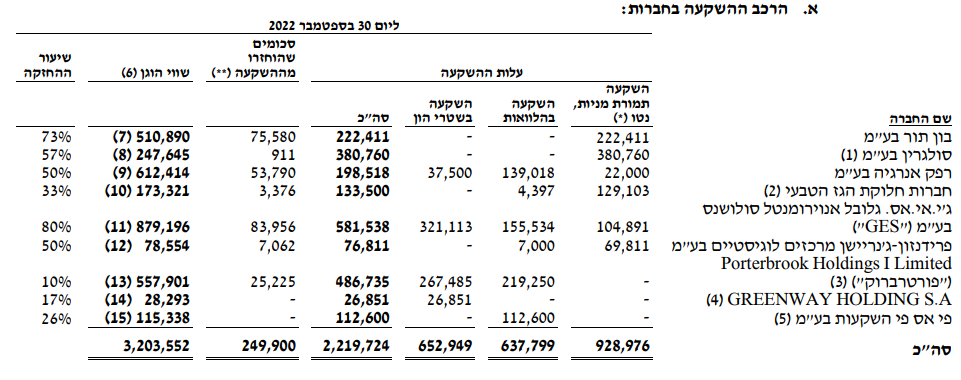

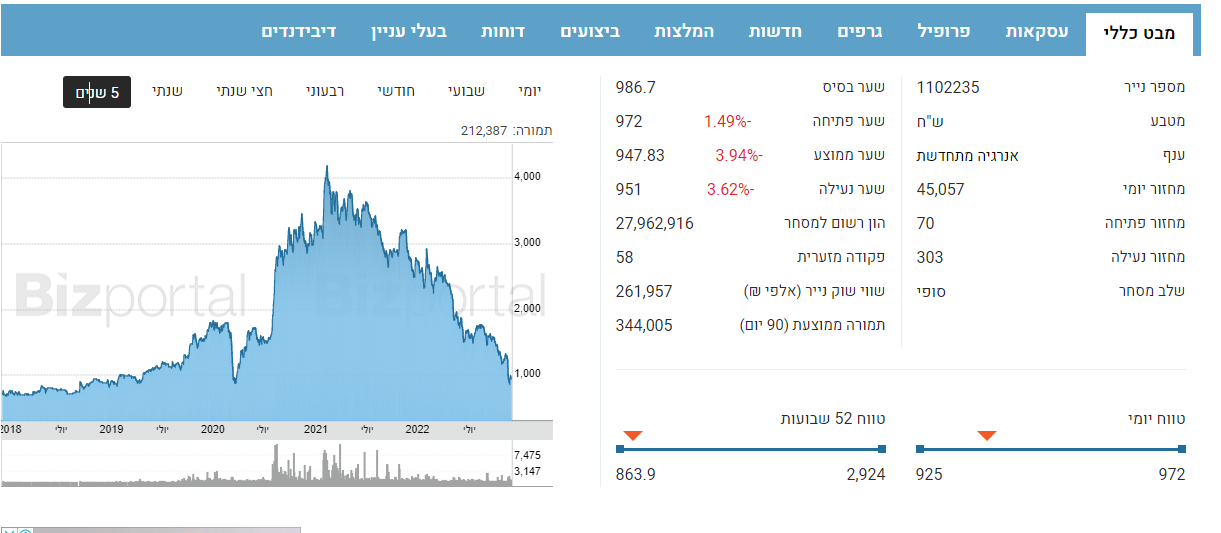

קרן ההשקעה בתשתיות ואנרגיה, ג'נריישן קפיטל ג'נריישן קפיטל -1.22% , השולטת בין היתר בחברת סולגרין סולגרין (57%), פרסמה בשבוע שעבר את דוחותיה הכספיים לפיהם הרווחים שנבעו משערוכים בהשקעה בחברות המוחזקות מסתכמים ב-263 מיליון שקל. מנגד, נוצר הפסד כתוצאה מירידה במחיר מניית חברת סולגרין (נפלה 65% מתחילת השנה), אשר השפיע מהותית על רווחי השערוך. חלק גדול מההפסד הזה, "נעלם" מהדוחות הכספיים.

דוחות כספיים בהגדרה הם מידע מאוחר. בסוף נובמבר אנחנו מקבלים מידע על מה שקרה ביולי-אוגוסט-ספטמבר. כלומר, בהגדרה הם פחות רלבנטיים מאשר אם הם היו מוגשים רגע אחרי התקופה. אבל, במקרה של ג'נריישן זה לא רק הפער בזמן, זה גם המספרים של המוחזקת סולגרין שנמצאים בדוחות הכספיים.

אם בוחנים את שווי השוק ביחס לשווי בספרים, מגלים הפסד שלא מתבטא בדוחות של ג'נרשיין בסך 100 מיליון שקל. המידע הזה לא מוצג במאזן ובדוח רווח והפסד, אך בביאורים מסבירה החברה כי לאחר תאריך המאזן יש ירידה של 87 מיליון של בערך סולגרין. ואם כך - איך זה שמעריך השווי והנהלת החברה לא ביטאו את זה במספרים.

סולגרין מתבררת כהשקעה כושלת במיוחד כשעד היום השקיעה בה ג'נריישן 380 מיליון שקל ושוויה של ההחזקה בספרים כ-248 מיליון שקל והכי חשוב - שוויה בשוק, כ-150 מיליון שקל. מדובר על הפסד מצרפי על סולגרין שמוחזקת בשיעור של 57% בידי ג'נריישן והיתה מההחזקות הראשונות, בשיעור של 60%.

- ג'נריישן קפיטל: עדכון תחזיות חיובי וצמיחה בפעילויות הליבה

- ג'נריישן קפיטל מגייסת 280 מיליון שקל בהנפקה פרטית למוסדיים

- המלצת המערכת: כל הכותרות 24/7

ההפסד הזה צורם במיוחד לאור בתקופה הממושכת (כ-3.5 שנים) ובהינתן שחברות האנרגיה המתחדשת המקבילות לסולגרין הניבו תשואה של מאות אחוזים בשנים האלו (אם כי בשנה האחרונה, חלקן נפגעות מעליית הריבית ומחירן בשוק יורד)

הבעיות בסולגרין התעצמו כשהחברה נכנסה לפעילות בחו"ל. היא השקיעה 90 מיליון דולר בחברה אמריקאית ונראה שתוך חודשים, הכסף ירד לטמיון. בינתיים מתפטרים הבכירים בה, לאחרונה תום שפרן, המנכ"ל עזב בשבוע שעבר.

ההשקעה הכוללת של סולגרין בהרפתקה בארה"ב שאמורה היתה להגיע ל-164 מיליון דולר נעשתה דרך Kuubix שההתמחות שלה היתה התקנה של מערכות פוטו־וולטאיות ביתיות. בדוחות של סולגרין התברר גודל האסון וכבר ניתן היה לקבוע שהרכישה היא פלופ. סולגרין רשמה הפסד כבד (זה עוד לא הסוף - המוניטין בספרים על הרכישה חייב להימחק) ומנייתה צנחה:

- סאמיט מנצלת משבר דה זראסאי בהצעה לרכישת נכסים ב-450 מיליון דולר

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% -...

וכל זה, אמנם גרם לקרן ג'נריישן לבצע מחיקה, אבל רחוקה משווי השוק. עם זאת, השוק בעצמו מתמחר את ההפסדים האלו דרך מחיר המניה. שווי השוק כ-1.55 מיליארד שקל לעומת הון של כ-1.9 מיליארד שקל - חלק מהסיבה לשווי מתחת להון נובע מכך שהשוק מתמחר שווי נמוך יותר לנכסים מוחזקים ממה שרשום בספרים. סיבה נוספת אגב היא דמי הניהול שלוקחים בעצם מנהלי הקרן באופן שוטף. השוק מתמחר את דמי הניהול השוטפים האלו ומגלם אותם במחיר.

כך או אחרת, ניתן מדוחות קרן ג'נריישן לראות ששתי ההשקעות הרווחיות ביותר עבורה היו בון תור ורפק אנרגיה. בבון תור הושקעו 220 מיליון שקל, הוחזרו כדיבידנד 70 מיליון ושווי ההשקעה 510 מיליון שקל. ברפק אנרגיה הושקעו וניתנו כהלוואת 200 מיליון שקל, הוחזרו 50 מיליון וההשקעה שווה 612 מיליון שקל. ההשקעה הגדולה של הקרן היא GES שמוערכת ב-880 מיליון שקל וגם כאן הקרן רשמה רווח מהשבחה-שערוך של כ-300 מיליון שקל.

- 13.אוהד 08/01/2023 13:27הגב לתגובה זואיפה הרשות לניירות ערך בבדיקת העניין?

- 12.יריב 08/12/2022 20:11הגב לתגובה זוהמטרה: דמי ניהול גבוהים. דווקא ג'נריישן השקיעה מצויין ברפק. אולי לא קרן המילניום אבל בטח שלא הגרועה שבחבורה.

- 11.מלי 07/12/2022 01:06הגב לתגובה זומהיכרותי במערכת היחסים בין המנכ״ל ליו״ר שהתפטר, ניתן לשער שסיום עבודת המנכ״ל עלה בשיחות בסמוך לסיום כהונת היו״ר. עיתוי הדיווח והנימוק המוזר לסיום העסקה הקשור לסיבות אישיות, מעלה סימני ריח נוספים לממשל תאגידי כושל לחברה. זה המקום לרשות לניע לבחון את ההתנהלות החברה והממשל התאגידי בה. היכן היה הבורד שאישר את העסקאות המפוקפקות? והאם המנהלים שנסו הרוויחו מהעסקאות מעבר לים בעקיפין????

- 10.נוכלים חוסר תנאים לנהג במטרופולין תחבורה (ל"ת)ברוך 06/12/2022 18:57הגב לתגובה זו

- 9.לירן 06/12/2022 14:38הגב לתגובה זומה זאת אומרת? כל אחד כותב בדוחות מה שהוא רוצה? למה הרשות לניירות ערך לא בודקת?

- 8.ציקי 06/12/2022 14:16הגב לתגובה זולפחות שותפים בפרידנזון במחסנים 0

- 7.בחברות אחזקה נהוג דיסקאונט (ל"ת)הגולש 06/12/2022 11:48הגב לתגובה זו

- 6.הגולש 06/12/2022 11:47הגב לתגובה זוהרבה יותר מגובה ההשקעה כולה בארהבכך שנראה שיש עוברשוטינג ( ירדה הרבה יותר מהנדרש)

- 5.יעקב 06/12/2022 09:52הגב לתגובה זוחברה שממציאה דברים ומנצלת את התמימות של המשקיעים המטומטמים שקונים הנפקות לפי הערכות שווי , חוץ מעשרות מיליונים שח בדמי ניהול בלי סיכון הם לא ייצרו שום דבר מהיום שזה הוקם

- 4.נדב 06/12/2022 09:42הגב לתגובה זו"גנריישן מתעלמת מהפסד של 100 מיליון על סולגרין" מאחר והדוח הוא ל 30.9.22 וזה היה השווי דאז?

- 3.מצחיקים 06/12/2022 09:23הגב לתגובה זוגם בלי ההשקעה הכושלת בארה"ב

- 2.שמוליק 06/12/2022 08:39הגב לתגובה זוגם באפט טועה מדי פעם. צריך פשוט לחתוך את הפעילות בארהב ולא להעמיק את ההפסד שם. לעומת הבוננזה של תחנות הכוח של גינריישן זה כלום. לחתוך ולשוכח

- 1.אנונימי 06/12/2022 08:31הגב לתגובה זוהאם אין ביקורת על השיערוכים למעלה או למטה? מי מאשר שיערוכים לא מציאותיים ? מי הרגולטור ?

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Gemini

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Geminiהדילמה של המשקיעים - הם רוצים לממש מניות, אבל לא רוצים לשלם מס; מה לעשות?

צרות של עשירים - משקיעים רבים סבורים שהשוק עלה מדי ורוצים לממש, אבל אז הם נזכרים במס על רווחים ומתחרטים - למה זו טעות ונאחל לכם לשלם כמה שיותר מסים על רווחים בבורסה

אחרי שנה שבה שוק המניות המקומי רשם עליות חריגות ( שיא מאז 1992) ואחרי שנים שוול סטריט שוברת שיאים, אתם לא תשמעו אנשים שאומרים באמת שזה זמן מצוין להשקיע בבורסות. סליחה, טעות - אתם תקראו מנהלי השקעות, מנכ"לים, אנליסטים שאומרים שהשווקים ימשיכו לעלות, אבל הם לא אומרים את האמת שלהם, ואם כן - הם כנראה לא יודעים מה זה שוק מניות, מה זו מחזוריות ולא בטוח שהם יודעים לתמחר חברות ושווקים. וזה לא שאנחנו מבינים יותר, ממש לא, אלו מספרים, עובדות, זו מתמטיקה פשוטה. ככל שהשווקים עולים התמחור של הפירמות גבוה יותר וזה במבחנים שונים כמו - מכפילי רווח, מכפילי הון ועוד.

ההקדמה הזו חשובה למי שרואה את התחזיות של המומחים. אין באמת מומחים, יש פוזיציה ענקית שמחייבת את המומחה להאמין בעליות - זה הביזנס שלו. הוא חייב להיות אופטימי. מה שכן יש אלו בעלי שליטה שמממשים. שי את זה בלי סוף, ולמי הם מוכרים - לנו. פראיירים כנראה רק מתחלפים. הגופים המוסדיים מקבלים מאיתנו כסף גדול דרך הפרשות לפנסיה, גמל השתלמות ועוד וקונים מניות גם במחירים של פי 2-3 משנה שעברה, גם במכפילי רווח של 40.

ומה אתם באופן ישיר עושים? כלומר בקרנות נאמנות, במניות וכו'? יש כאלו ומסתבר שהם רבים מאוד שאומרים לנו - "השוק יקר, טאואר הגיעה ל-90 דולר מכרתי חצי מהכמות, זינקה ל-100 מכרתי עוד חצי. קניתי באזור 32-33 דולר. אבל עכשיו היא ב-120 דולר. גם לא הרווחתי את העלייה הנוספת וגם שילמתי מס ענק".

בואו נחלק את הדילמה לשתיים: לתזמן את טאואר בשיא - אף אחד לא יכול. לתזמן את המסים - כולם יכולים.

- המשקיע הגדול ביותר של אנבידיה מוכר מניות ב-150 מיליון דולר

- היום שאחרי באפט - מה תעשה ברקשייר עם קופת המזומנים העצומה שלה?

- המלצת המערכת: כל הכותרות 24/7

משקיעים חוששים מ-FOMO, אבל ככל שהשוק עולה, הם משתכנעים למכור. הבעיה שאחרי שהם משתכנעים למכור יש דילמה חדשה. למכור עכשיו ולשם מס? זו היתה שנה מופלאה, אין כמעט ניירות שירדו, התיקים מפוצצים ברווחים וגם במס תיאורטי (מס של 25% על הרווח בעת המימוש). ברגע שתבוצע מכירה, המס התיאורטי יהפוך למס בפועל.

ואז משקיעים רבים אומרים - נחכה כבר לשנה הבאה, ודוחים את העסקה. הכל יכול להית בעתיד - אולי יתברר שהם צדקו, אבל זו חוכמה שבדיעבד.