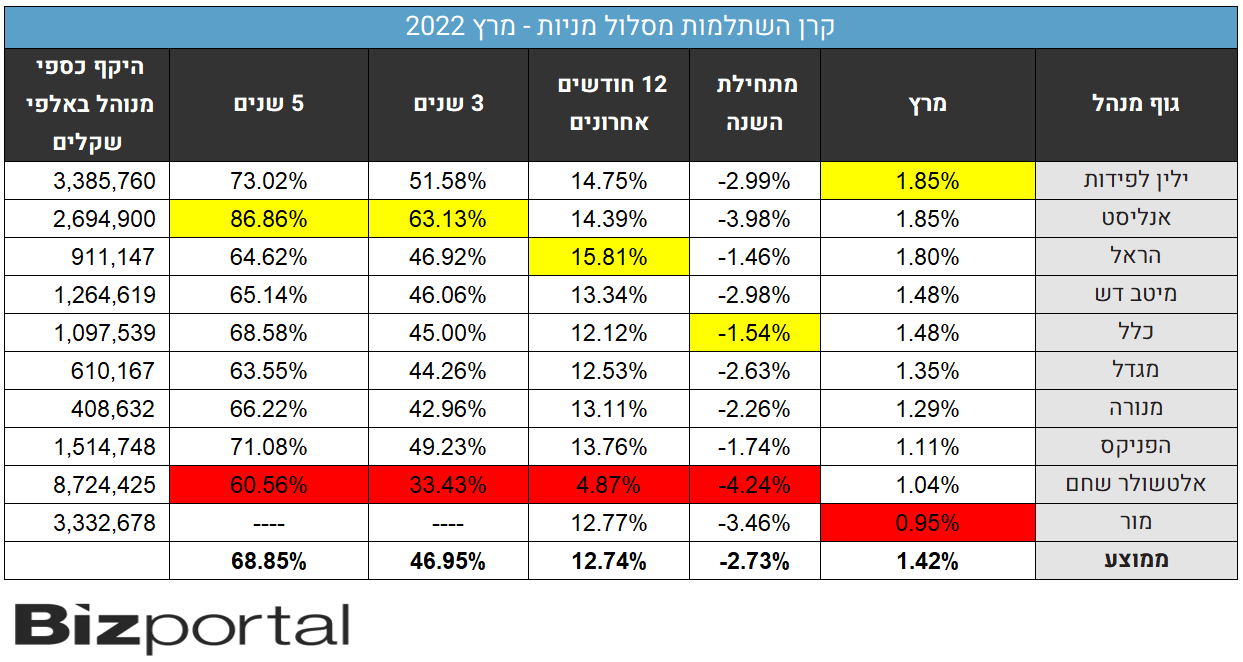

מרץ בקרנות ההשתלמות במסלול המנייתי: ילין ואנליסט בראש, מור בסוף הטבלה

קרנות השתלמות מקנות פטור ממס רווחי הון במשיכת הכסף לאחר שש שנים מפתיחתן, ובכך יכולות לשמש גם כמכשיר השקעה לטווח הבינוני. בבסיסן הן נוצרו כמוצר חיסכון לטווח הארוך, שאמור לשמש, כשמן כן הן, להשתלמות עובדים. ועבור הטווח הרחוק, ככל שגיל הפרישה עוד רחוק, מקובל להגדיל את החשיפה למניות, שנחשבות בסיכון גבוה יותר - כשלקראת הפרישה מצמצמים את החשיפה. לפי היגיון זה, יש שמעדיפים מראש להפקיד כספים בקרן השתלמות במסלול המנייתי, שבו 75% מהנכסים הם מניות. בחודש מרץ, מסלול זה הניב תשואה חיובית של 1.4%, וזאת לאחר שבפברואר עוד רשם תשואה שלילית של 1%.

התשואות החיוביות במרץ נרשמו חרף הפלישה הרוסית לאוקראינה בסוף פברואר, העלאת הריבית בארצות הברית לראשונה מאז 2018, וכן האמירות הניציות מצד חברי הפדרל רזרב בהמשך אותו חודש על מתווה העלאת הריבית (אמירות שרק החריפו באפריל).

מתחילת השנה הממוצע הוא שלילי גם כן, 2.73%-, והטווח נע בין המצטיינת כלל עסקי ביטוח -0.43% עם 1.54%- לבין אלטשולר שחם פנ -1.7% שבתחתית עם 4.24%-. בעוד שבינואר הייתה האחרונה גם כן בתחתית הטבלה, בפברואר כבר הייתה הרביעית מהסוף (עדיין מתחת לממוצע), ואילו במרץ אלטשולר היו שניים מהסוף, עם תשואה של 1.04%, והציגו חודש נוסף של ביצועים טובים משל מור השקעות 1.14% , שמצדו הניב לחוסכיו תשואה של 0.95% במסלול המנייתי בקרן ההשתלמות.

את הטבלה הובילו במרץ ילין לפידות ואנליסט עם תשואה של 1.85%. אנליסט הם גם מובילי התשואות ל-3 שנים, עם 63.13%, וכך גם ל-5 שנים עם 86.86% - מעל לממוצעים בתקופות אלה, שהם 46.95% ו-68.85%, בהתאמה. זהו בית ההשקעות הרביעי בגודל התיק שלו במוצר זה, עם היקף נכסים של כ-2.7 מיליארד שקל.

- קרן השתלמות, קופת גמל להשקעה או פוליסת חיסכון איך לבחור נכון ולהרוויח יותר

- יורחבו תנאי הפטור ממס לקופות גמל

- המלצת המערכת: כל הכותרות 24/7

דירוג הקרנות המנייתיות:

בשתי הקטגוריות הללו, כמו גם ב-12 חודשים, התשואות הנמוכות ביותר היו של אלטשולר שחם (שכאמור גם מתחילת השנה סוגרת את הטבלה). ב-3 שנים הניבה 33.43% וב-5 שנים 60.56%. מה שקלקל את מצבה היה ההשקעה בסין, שעל אף הבעת האמון של מנהלי ההשקעות באלטשולר בשוק זה לאורך זמן, החשיפה אליו צומצמה בינתיים.

ובחזרה לתשואות מרץ. במקום השני ניצבת הראל השקעות -1% עם 1.80%, וכמו בפברואר היא עדיין מחזיקה בתשואה הגבוהה ביותר ל-12 חודשים אחורה (15.81%). הממוצע הוא 12.74%. את המקום השלישי לקחו יחדיו גם מיטב דש וגם כלל עם 1.48%. כלל לא הצליחה לשמר את ההובלה שרשמה בפברואר, אך עדיין היא מובילה בתשואות מתחילת השנה כאמור.

- 3.דביר 24/04/2022 18:41הגב לתגובה זואלטשולר נמצאת במובילים במסלול הכללי!!!תפסיקו להיות מגמתיים,מור יורדת לתחתית

- 2.אחד 24/04/2022 15:23הגב לתגובה זולפחות עבור איפה שאני עובד

- שלומי 24/04/2022 16:16הגב לתגובה זוהתקשרתי לבקש הנחה אמרו לי לא. שאלתי למה? ענו - כי אנחנו הכי טובים בשוק. אמרתי להם שהיום הם הכי גרועים ויום אחרי כבר עברתי לחברה אחרת. כמוני עזבו אותם אלפי לקוחות בחודשים האחרונים.

- תעזבו את אלטשולר!! 25/04/2022 16:44עשיתי חישוב ואם הייתי נשאר שם אז הייתי היום עם 35 אלף שקל פחות בקופת גמל. עפים על עצמם יותר מדי

- 1.חיים 24/04/2022 15:04הגב לתגובה זואנא פרסמו את המסלול הכללי ולא רק מניות

מס בדלת האחורית על קרנות השתלמות - ככה התכווצה ההטבה ב-33%

קרן השתלמות היא מוצר עם תשואה אפקטיבית גבוהה מהתשואה ברוטו בזכות הטבות המס; זה מוצר ל"עובדים עשירים" שמפלה עוד יותר את העובדים החלשים. באוצר לא מצליחים למסות אותו, אבל יש "מיסוי שקט" - ככה זה עובד

קרן ההשתלמות נותרה אחד מכלי החיסכון הנפוצים בישראל ובטוח שהטוב בהם. הטבות המס על החיסכון בהשתלמות הופכות את המוצר לכזה שבעצם לא רק שאין עליו מסים, אלא יש הטבות - התשואה האפקטיבית למשקיעים גדולה מהתשואה ברוטו. בהפקדה אין מס ויש הטבת מס בשכר (מכירים בהפקדות כהוצאה שמקטינה את תשלום המס על השכר), בקרן עצמה אין מס על רווחים ובמשיכה אין מס על רווחים. גן עדן לחוסכים, צריך רק להזכיר שזה לא לכולם - קרן השתלמות היא מוצר ששכירים מקבלים רק אם המעסיק מסכים, בפועל זה מוצר לתפקידים ציבוריים ותפקידים מרמת ניהול מסוימת, וגם לעצמאים.

עבור שכירים ההטבות של הקרן השתלמות נשחקות בהדרגה. בעוד תקרות ההפקדה אצל עצמאים עולה בהתאם למדד כדי שההטבה לא תישחק, שכירים נתקעים עם תקרה קפואה מאז 2004, מה שמקטין את הפטור ממס על רווחים ומקטין בעצם את ההטבה הכוללת. השכר הממוצע כעת הוא באזור 15.6 אלף שקל (שכר ממוצע של 15 אלף שקל? מחצית מהישראלים מרוויחים פחות מ-10,600 שקל) ובשכר הזה עדיין מקבלים הטבות מלאות, אבל קצת מעל, ויש תקרה. אם נניח שנתיים-שלוש של אינפלציה ועליית שכר של 2%-3%, נקבל עוד 3 שנים שכר ממוצע של כ-17.5 ותקרת הפקדה של 15.7 אלף שקל - כלומר כמות השכירים עם קרן השתלמות שנפגעת מהתקרה תגדל דרמטית. התקרה לשכירים קפואה זה שנים

התקרה לשכירים מבוססת על שכר חודשי מקסימלי של 15,712 שקל, עם הפקדה של עד 10% - 7.5% מהמעסיק ו-2.5% מהעובד. זה מגיע ל-18,854 שקל בשנה, סכום שמזכה בפטור מלא ממס רווחי הון. אך מאז 2004, התקרה לא עודכנה, בעוד האינפלציה הצטברה לכ-48% והשכר הממוצע זינק בשיעור דומה. שכיר שהרוויח 15.7 אלף שקל לפני 20 שנה קיבל הטבה מלאה - על כל השכר, אבל היום השכר שלו אמור להיות באזור 23 אלף שקל והוא מקבל רק על שני שליש הטבה - כלומר, ההטבה נשחקה בשליש. הפער מול עצמאים הולך וגדל

לעומת זאת, עצמאים נהנים מעדכון שנתי. בשנת 2025, תקרת הפטור ממס רווחי הון עלתה לכ-20,550 שקל, ועבור הטבת מס הכנסה – 4.5% מהכנסה עד כ-293 אלף שקל, כלומר עד 13.2 אלף שקל מוכרים כהוצאה. זה מאפשר לעצמאים להגדיל הפקדות בהתאם לעליית המדד.

- קרן השתלמות, קופת גמל להשקעה או פוליסת חיסכון איך לבחור נכון ולהרוויח יותר

- דירוג קרנות השתלמות - מנורה מככבת, אנליסט, אלטשולר וילין מאכזבות

- המלצת המערכת: כל הכותרות 24/7

ביטול ההטבה בדלת האחורית

השחיקה הזו אינה מקרית. האוצר ניסה לבטל את ההטבה לשכירים מספר פעמים, בטענה נכונה שהיא רגרסיבית ומיטיבה עם בעלי שכר גבוה - כ-70% מההטבה זורמת ל-20% העליונים בהכנסות. אך הוא לא הצליח להעביר את זה מול לובי חזק וגדול של ההסתדרות. במקום ביטול, נבחרה שיטה שקטה: הקפאת התקרה (הרחבה: האוצר חקר ומצא - קרנות השתלמות זה מוצר מנצח...לעשירים)

חיסכון (בעזרת AI)

חיסכון (בעזרת AI)הרפורמה בפנסיה להבטחת תשואה נדחתה: המנגנון הקיים יהיה עד סוף 2028

איך עובד המנגנון כיום ולמה הוא כל כך חשוב, מה האוצר רצה לשנות ואיך זה היה משפיע על החוסכים

ועדת הכספים אישרה הארכה נוספת של הוראת השעה במנגנון הבטחת התשואה בקרנות הפנסיה עד סוף 2028. זו דחייה משמעותית של הרפורמה שמשרד האוצר ביקש להחיל על חלוקת רשת הביטחון הממשלתית לחוסכים. התכנון המקורי היה להתחיל ביישום המודל החדש בינואר 2025, אך זה נדחה תחילה לינואר 2026, וכעת שוב - לתקופה ארוכה בשלוש שנים נוספות.

הבטחת התשואה מהווה רכיב מרכזי ביציבות המוצר הפנסיוני בישראל, במיוחד עבור חוסכים קרובים לפרישה או אלו שכבר נמצאים בשלב קבלת הקצבה. המנגנון מפחית את התנודתיות בשווקים ומאפשר לקרנות לספוג תקופות חלשות מבלי לגרום לזעזוע חד בגובה הקצבה החודשית. בעוד השיח הציבורי מתמקד בדמי ניהול ובתשואות, חשיבות ההגנה הזו אינה נופלת מהם כלל.

המנגנון הנוכחי החליף את האג"ח המיועדות שהבטיחו בעבר ריבית קבועה של 4.86% לחוסכים. מאז 2023, הכספים מושקעים בשוק ההון הפתוח, אך המדינה מתחייבת להשלים תשואה של 5.15% בשנה על כ-30% מנכסי הקרן, אם התשואה בפועל נמוכה מכך. זהו מנגנון המפחית משמעותית את הסיכון בתקופות חלשות בשווקים, ובולט במיוחד אצל מקבלי קצבה חודשית, שם היעד המרכזי הוא לצמצם תנודתיות ולמנוע פגיעה ישירה בקצבה.

האם יש באמת הבטחת תשואה? תלוי בגיל שלכם

החלוקה הנוכחית של ההגנה בין קבוצות הגיל נותנת עדיפות את הפנסיונרים, שמקבלים הגנה על כ-60% מהנכסים שלהם. אצל שאר החוסכים, ההגנה מתחלקת באופן שוויוני יותר. קיים כאן עיוות מסוים, שכן נראה הגיוני שחוסך בן 30 יקבל פחות הגנה מחוסך בן 62, אך המנגנון הנוכחי מנסה לאזן בין הצרכים השונים של כל קבוצות הגיל.

- חושבים להתחיל להשקיע בשוק ההון ולא בטוחים מתי? פשוט תתחילו

- לבחור שלא לבחור: הטעות הגדולה ביותר של החוסך הישראלי בשנת 2025

- המלצת המערכת: כל הכותרות 24/7

האוצר קידם מודל שבו רק חוסכים מעל גיל 60 היו מקבלים הבטחת תשואה מוגדלת, עם הגנה על 40% מהחיסכון, בעוד חוסכים צעירים יותר היו נשארים עם הגנה נמוכה משמעותית. הבעיה המרכזית היא מבנית: במסלול השקעה אחד, כל העמיתים מחזיקים באותו סל נכסים בדיוק, ולא ניתן לתת השלמת תשואה שונה לאנשים שונים באותו מסלול.