לקראת פתיחת שבוע המסחר בוול סטריט, האנליסטים מנתחים

גם השבוע, האנליסטים מסכמים שבוע נוסף של טלטלה בשווקים, שנגמר בירידות שערים, על רקע החשש בעקבות האיום של הזן החדש של נגיף הקורונה - אומיקרון, והחלטת הריבית, בה הוחלט על צמצום המדיניות המרחיבה. האנליסטים, מנסים להבין לאן הולכים השווקים, ומה חושבים השחקנים המרכזיים בשוק. **השבוע יתקיים בארה"ב שבוע מסחר מקוצר לרגל חג המולד (24/12)**

מה חושבים השווקים על צעדי הפד', מה חושב הפד' עצמו ומה צפוי לקרות בפועל?

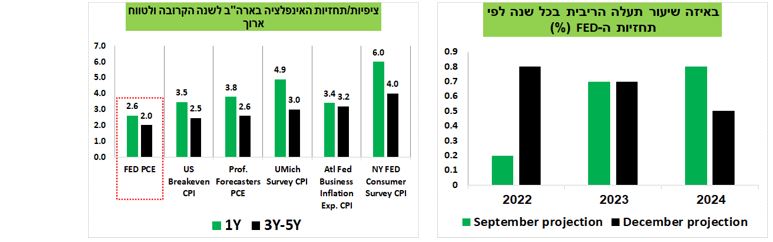

על רקע הודעת הריבית של הפד' אלכס זבז'ינסקי, הכלכלן הראשי של מיטב דש, מנסה לפרק את שלושת המישורים: מה חושב השוק? מה חושב הפד' לעומת מה שהוא אומר?ומה קורה במציאות? ומעריך, כי אם לא יקרו דברים חריגים, הפד' יעלה ריבית מייד עם סיום הרכישות כבר בפגישתו בחודש מרץ ויעדכן כלפי מעלה את התוואי העתידי.

השווקים הפיננסיים לדבריו, מבטאים חוסר אמון ביכולת הבנק המרכזי לממש את תוכניותיו. השוק עדיין חושב שהאינפלציה היא תופעה זמנית ותיעלם עם או בלי עליית ריבית. מאז פרסום מדד המחירים המפתיע לחודש אוקטובר שגרם לפד' להפסיק להשתמש במילה "טרנזיטורי" ולשנות מדיניותו, בשבוע שעבר השינויים בשוק היו מינוריים או אף הפוכים מהצפוי: התשואה ל-5 שנים עלתה ב-0.1% בלבד, התחזית לריבית בסוף 2023 לפי החוזים עלתה מכ-1.4% לכ-1.5% בלבד. לבסוף, ציפיות האינפלציה ל-5 שנים ירדו מ-3.0% ל-2.7%.

בואו לבחור את איש השנה שלכם: דירוג אנשי השנה של ביזפורטל יוצא לדרך - הצביעו והשפיעו (להצבעה לחצו כאן)

- האם אג"ח קונצרני שקלי לשנה הוא הזדמנות השקעה טובה?

- אג"ח קונצרני: למה המרווחים יעלו ואיך לבחור אג"ח טובות?

- המלצת המערכת: כל הכותרות 24/7

ה-FED לכאורה עשה מפנה משמעותי ושם את האינפלציה כיעד שהוא עומד להילחם בו. השינוי בפועל לא היה דרמטי. הוא הגדיל מספר צפוי של העלאות ריבית בשנה הבאה מאחת לשלוש, לא שינה מספר העלאות ריבית ב-2023 והוריד עליית ריבית אחת ב-2024. הריבית ארוכת הטווח נותרה ללא שינוי ברמה של 2.5%. זה לא נראה כשינוי מספיק גדול נוכח הקפיצה באינפלציה.

מקור: Bloomberg, מיטב דש ברוקראז'

לפי התחזית שלו, עליית הריבית המתוכננת תספיק כדי שעלייה באינפלציה תבלם, למרות שרק ב-2024 הריבית תעלה לגובה האינפלציה. זאת כאשר תחזיות האינפלציה המעודכנות של ה-FED הן הנמוכות ביותר מכל סקר או תחזית אחרת של הצרכנים, העסקים, החזאים ואפילו מהאינפלציה הגלומה בשוק האג"ח שכאמור לא מאמין כל כך באינפלציה.

- שיעור מאילון מאסק: איך לדרוש טריליון דולר ולקבל את זה

- איבדו עשרות אחוזים: הביטקוין נפל - וחברות אוצר הקריפטו צנחו

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הונאה של 2 מיליארד דולר - עונש של 11 אלף שנות מאסר - ומוות...

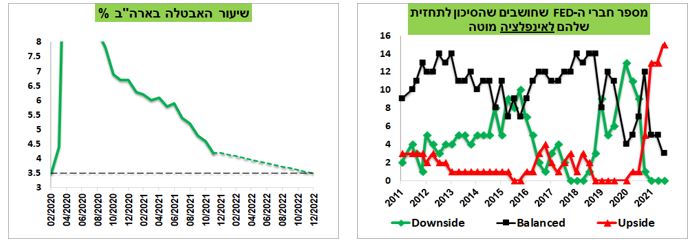

יחד עם זאת, יש בסיס לחשוש שבפועל הפד' יותר "נצי" ממה שהוא מציג בתחזית. ראשית, כמעט כל הנגידים בוועדה המוניטארית חושבים שהסיכון לתחזית האינפלציה שלהם הינו כלפי מעלה (תרשים 19). במלים אחרות, הם חושבים שהאינפלציה עשויה להיות גבוהה יותר מהתחזית שהם נתנו.

שנית, הנגידים הקדימו תחזית לירידה של שיעור האבטלה לרמה של 3.5%, שהייתה ערב המשבר, לשנה הבאה לעומת 2023 בתחזית הקודמת. למרות ההקדמה, תחזית זו מניחה האטה משמעותית בקצב הירידה בשיעור האבטלה לעומת חצי השנה האחרונה (תרשים 20). בהתחשב בעובדה שלפי סקרי העסקים עליית השכר היא אחד משני הגורמים העיקריים שמוביל לעלייה באינפלציה, תחזית זו של ה-FED מניחה שלחצי האינפלציה משוק העבודה לא צפויים להיחלש.

"נראה שהתחזיות לעליית הריבית שהציגו חברי הוועדה המוניטארית עשויות להיות מוטות כלפי מטה לעומת מה שהם צופים שיקרה בפועל. יתכן שהם מעדיפים לחשוף את התחזיות האמיתיות שלהם בהדרגה כדי לא לגרום לזעזוע בשווקים".

מקור: Bloomberg, מיטב דש ברוקראז'

מקור: Bloomberg, מיטב דש ברוקראז'

במציאות, אם האינפלציה בארה"ב הינה אמיתית, צריכים מדיניות מוניטארית באמת מרסנת כדי לבלום אותה. בינתיים, לפי מדד התנאים הפיננסיים של GS, התנאים הפיננסיים הנוכחיים בארה"ב הם המקלים ביותר בעשרות השנים האחרונות ועד עתה השינוי במדיניות ה-FED לא השפיע עליהם (תרשים 21). כל עוד אין עלייה בתשואות אג"ח, במרווחי אג"ח קונצרניות ו/או ירידות בשוק המניות האינפלציה לא באמת נבלמת".

גם הפד משדר נימה ניצית

בהמשך לכך, יונתן כץ וכלכלני לידר שוקי הון, מצביעים על כך שמעבר להחלטה הצפויה להאיץ את הטייפרינג, דברי פאוול במסיבת עיתונאים ביום רביעי היו בהחלט "ניציים". פאוול הוריד את שיקול "התעסוקה המלאה" כתנאי להעלאת ריבית ונשמע מאד מודאג מסביבת האינפלציה העולה. הוא אמר שהעלאת הריבית הראשונה יכולה להתרחש סמוך לסיום הטייפרינג. פאוול גם אמר שהוא לא חושש מהשפעת האומיקרון על הכלכלה והדגיש את החשש מלחץ לעליית שכר. חברי הפד צופים שלוש העלאות ריבית ב-2022 ושלוש העלאות ב-2023.

- 3.יש מצב? 20/12/2021 10:27הגב לתגובה זולחצים אינפלציוניים לא באים בגלל העלאות שכר, שטוב שיעבדו לפי השיטה הקפיטליסטית לפי חוקי היצע וביקוש גם כשזה פועל לטובת העובדים, אלא בגלל חזירות של מי שיושב על הרבה נדל״ן ומעלה מחירי שכירות בלי חשבון, או בגלל מי שקיבל ״רשות״ מהממשלה לגנוב את הציבור באמצעות מונופול.בגלל זה יש לחצים אינפלציוניים .

- 2.אז ככה. אני רואה עובדות. אין קונים באמריקה. המחירי 20/12/2021 03:58הגב לתגובה זואז ככה. אני רואה עובדות. אין קונים באמריקה. המחירים כפולים מהקיץ. תעשו חשבון.

- 1.נתוני אבטלה פייק 19/12/2021 21:39הגב לתגובה זולהשיב לבנקים למשכנתאות , כעת הכל יקר וזו בועה .

מוריץ שולאריק, נשיא מכון הכלכלה העולמית בקיל. קרדיט: רשתות חברתיות

מוריץ שולאריק, נשיא מכון הכלכלה העולמית בקיל. קרדיט: רשתות חברתיות"פולקסווגן, ב.מ.וו ומרצדס לא ישרדו במתכונת הנוכחית עד סוף העשור"

מוריץ שולאריק, נשיא מכון הכלכלה העולמית בקיל, טוען כי פולקסווגן, ב.מ.וו ומרצדס-בנץ לא ישרדו במתכונתן הנוכחית עד סוף העשור; לדבריו, גרמניה תקועה בדיון “מופנה אחורה” במקום להשקיע בדור הבא של התחבורה: הרכב החשמלי והאוטונומי, ואומר כי “העתיד הוא נהיגה אוטונומית, לא נוסטלגיה”

הסערה האחרונה בתעשיית הרכב הגרמנית התפרצה בעקבות ראיון טלוויזיוני שבו הזהיר פרופ’ מוריץ שולאריק, נשיא מכון הכלכלה העולמית בקיל ואחד מהקולות המשפיעים בכלכלה האירופית, כי ייתכן ששלושת יצרניות הרכב הגדולות בגרמניה, פולקסווגן, ב.מ.וו ומרצדס-בנץ, לא ישרדו במתכונתן הנוכחית עד סוף העשור. "אני לא רואה סיכוי ממשי לכך שבשנת 2030 הן ייראו כפי שהן נראות היום", אמר שולאריק. "אם התעשייה הזו לא תשנה כיוון, היא תחדל להתקיים במבנה הנוכחי".

לדבריו, ייתכן שגרמניה תצטרך לאמץ "פתרון בסגנון וולוו", כלומר, כניסת משקיע אסטרטגי זר, אולי סיני, שיביא עמו טכנולוגיה, הון ושווקים חדשים. שולאריק הזכיר כי וולוו השוודית שייכת מאז 2010 לקבוצת ג'ילי הסינית, מהלך שהציל את החברה ממשבר והחזיר אותה לקדמת הבמה העולמית.

הדיון מסתכל אחורה

הביקורת של שולאריק אינה כלפי החברות בלבד, אלא גם כלפי השיח הציבורי והפוליטי בגרמניה. לדבריו, המדינה עסוקה בויכוחים מיושנים על תעשיית הדיזל והאנרגיה במקום להתמודד עם האתגר הבא: הרכב האוטונומי. "יש לי חשש אמיתי שאנחנו שוכחים את המהפכה הבאה", אמר. "בזמן שאנחנו מתווכחים על מה שהיה, סין וארה”ב כבר משקיעות הון עתק במערכות נהיגה אוטונומיות ובינה מלאכותית לרכב".

שולאריק טען כי אם גרמניה לא תבצע שינוי מיקוד טכנולוגי אמיתי, היא תמצא עצמה מאחור בעידן שאחרי המנוע החשמלי, עידן הנהיגה החכמה.

תגובות נגד: “תחזית מנותקת מהמציאות”

יו״ר התאחדות תעשיית הרכב הגרמנית (VDA) דחתה את תחזיתו של שולאריק וכינתה אותה “אבסורדית”. לדבריה, היצרניות הגרמניות הן עדיין “חברות מצליחות ובעלות עתיד,” אך הן סובלות ממדיניות אנרגיה לא עקבית, עלויות ייצור גבוהות ומיסוי מכביד. פוליטיקאי בכיר מהמפלגה הירוקה, שהינו המועמד לתפקיד ראש ממשלת באדן-וירטמברג, לב תעשיית הרכב, הביע אופטימיות זהירה: “דיימלר לא תהיה בידיים סיניות כל עוד נעשה את העבודה שלנו,” אמר. “אם כולנו, החל בממשלה וכלה במהנדסים, ניקח אחריות, נוכל לשמור על המובילות של גרמניה בתחום התחבורה.”

- שינוי חד בחוקי ההגירה וההתאזרחות בגרמניה

- גרמניה חותמת על הסכם הגנה נגד רחפנים עם סטארט-אפ מקומי

- המלצת המערכת: כל הכותרות 24/7

המשבר בתעשיית הרכב הגרמנית

הפסדי עתק וירידות חדות ברווחיות מציבים את תעשיית הרכב הגרמנית בנקודת מפנה. פולקסווגן ופורשה דיווחו על הפסדים של מיליארדי יורו, ומרצדס-בנץ רשמה ירידה של 50% ברווח הנקי ברבעון האחרון. במקביל, הייצור הסיני הזול של רכבים חשמליים, לצד מכסים אמריקניים גבוהים ומדיניות אירופית מסורבלת, חונקים את כושר התחרות של היצרניות האירופיות.

בנוסף, שערוריית הדיזל-גייט ממשיכה לפגוע באמון הצרכנים ובמיתוג “Made in Germany”.

אילון מאסק ב"הופעה" לבעלי המניות (X)

אילון מאסק ב"הופעה" לבעלי המניות (X)שיעור מאילון מאסק: איך לדרוש טריליון דולר ולקבל את זה

בעלי המניות של טסלה אישרו למאסק חבילת תמריצים חדשה בהיקף עצום של 400 מיליון מניות, שמחזירה את חלקו בחברה ל־25%. מאחורי המספרים הבלתי נתפסים מסתתרת אסטרטגיית משא ומתן מבריקה וגם לא מעט אגו

לאחרונה החליטו בעלי המניות של טסלה Tesla -3.68% להעניק לאילון מאסק חבילת תמריצים חדשה הכוללת 400 מיליון מניות נוספות. זה מצטרף ל־380 מיליון מניות שכבר ברשותו. המספרים כמעט בלתי נתפסים, אבל מאחוריהם מסתתר שיעור מעניין על ניהול משא ומתן וגם על הגבול הדק שבין ביטחון עצמי לחוצפה.

מאסק ביקש דבר אחד: להחזיר את חלקו בחברה ל־25%. הוא לא נימק מדוע, לא הציג טיעונים ולא ניסה לשכנע. הוא פשוט אמר שזה מה שהוא רוצה וקיבל את מבוקשו. החבילה הקודמת שלו, מ־2018, הייתה שווה אז כמה מיליארדי דולרים והיום מוערכת בכ־120 מיליארד. לכך מתווספת חבילת התמריצים מ־2012, ששווייה כיום כ־34 מיליארד דולר. במילים אחרות, עוד לפני העסקה החדשה, מאסק נהנה משכר ממוצע של כ־12 מיליארד דולר בשנה. לא בדיוק “עבודה בחינם”.

הפעם, החוזה כולל תנאי שאפתני במיוחד: מאסק צריך להוביל את טסלה לרווח תפעולי של 400 מיליארד דולר במהלך שנה אחת. לשם השוואה, טסלה צפויה להרוויח השנה כ־13 מיליארד דולר. כדי לעמוד ביעד, הוא צריך להגדיל את הרווחים פי שלושים.

האסטרטגיה היא לב הסיפור

הסכומים הם לא לב הסיפור, אלא האסטרטגיה. ג’ו־אלן פוזנר, פרופסורית לניהול באוניברסיטת סנטה קלרה, הסבירה שמאסק השתמש בעקרון “העיגון”. טכניקה שבה המספר הראשון שמועלה במשא ומתן קובע את המסגרת לכל המספרים הבאים. אם ההצעה הראשונה גבוהה מדי, שאר ההצעות יסתובבו סביבה. מאסק לא התחיל נמוך ולא בנה את הדרישות בהדרגה, הוא פתח בגדול, בטריליון דולר, מה שגרם לכל סכום אחר להיראות סביר בהשוואה.

- מילד שקט שסובל מבריונות ל"מלך העולם" וזה לא טראמפ

- הדרך לטריליון דולר: האם אילון מאסק יגיע ליעד?

- המלצת המערכת: כל הכותרות 24/7

פוזנר הסבירה שזו בדיוק הסיבה שכדאי להיות הראשון שמגיש הצעה במשא ומתן. אם מועמד לעבודה מצהיר שהוא שווה חצי מיליון דולר בשנה, גם אם המעסיק חשב להציע 150 אלף, השכר הסופי יהיה קרוב בהרבה להצעה הגבוהה.