ההזדמנות הגדולה של מליסרון ומה תהיה המגמה במניה בשנה הקרובה?

התוצאות הכספיות של מליסרון -1.97% בשנת 2020 לא רלבנטיות למשקיעים. החברה שמחזיקה בקניונים ומשרדים בהיקף של 18.3 מיליארד שקל, סבלה מ-150 יום שבהם הקניונים היו סגורים. אין תנועה בחנויות, אין הכנסות לשוכרים, יש הפחתה בשכר הדירה. בהתאמה ההכנסות של מליסרון יורדות. אבל הקורונה בדרך החוצה, המשק נפתח, הציפיות הן לחזרה לקניונים. אולי זה לא ילך חלק. הפסימיים מדברים על מוטציות אחרות של הקורונה. אבל מה שידוע עכשיו הוא שהחיסונים תקפים למוטציות הקיימות וגם אם תגיע מוטציה עקשנית במיוחד, החיסונים צריכים לעבור "הסבה קלה" והם יתגברו על העקשנות הזו. אז בשורת ההכנסות, נראה לכאורה שמליסרון הגיעה אשתקד לתחתית ומכאן אפשר רק לעלות. זאת עוד לפני שמתייחסים לפרויקטים שבהקמה שצפויים להניב בהמשך שכר דירה נאה.

האנליסטים אופטימיים. קחו למשל דוח של שי ליפמן מווליו בייס שמספק אפסייד של 48% למניית מליסרון (שבינתיים עלתה בחמישי האחרון ב-4.8%), אבל החשש הגדול וההזדמנות הגדולה של מליסרון, עדיין לא מגולמים במחיר המניה לטוב ולרע.

ההזדמנות הגדולה

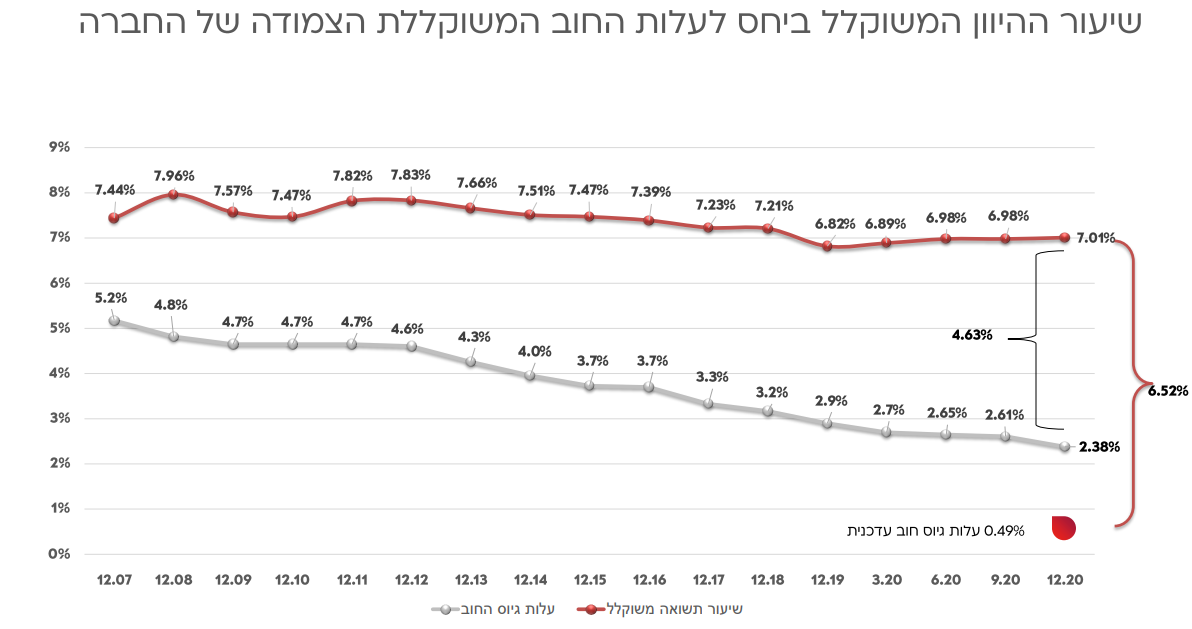

מליסרון בדומה לחברות נדל"ן מניב אחרות היא חברת נדל"ן בתחפושת. יותר מהכל היא חברה פיננסית. היא מגייסת חוב מהציבור בריבית מסוימת ומשקיעה בנכסים שמספקים לה תשואה. לפער הזה בין התשואה לבין הריבית על החוב קובעים מרווח – זה הרווח של החברה. זה אומר שככל שהתשואה גבוהה יותר הרווח גבוה יותר. זה גם אומר שככל שהריבית יורדת כך הרווח גדול יותר. זו עסקה פיננסית. בפועל, כפי שעולה מהנתונים של החברה, הגידול במרווח ותכל'ס הגידול ברווח של החברה על פני השנים נובע מהירידה בריבית. זה לא נתפס, אבל הנתונים נכונים – מעלויות גיוס של 4%-5% לפני עשור, ירדה עלות הגיוס ל-0.5%. התשואה מהנכסים דווקא ירדה בכ-0.5%.

- הדולר לאן, הביטקוין לאן?

- סיוה מקבלת המלצת קנייה - מחיר יעד של 60 דולר, אפסייד של 71% על המחיר בשוק

- המלצת המערכת: כל הכותרות 24/7

המרווח לפני כעשור היה 2%-3%. היום (תחת מימון חדש) הוא 6.5% - פי 2-3. פי 2-3 במרווחים זה פי 2-3 ברווחים. אבל החברה גדלה ולכן הרווח האבסולוטי גדל עוד יותר. אגב, בעשור האחרון מניית החברה עלתה פי 3.5, כשהרווחים עלו יותר.

אבל יש כאן הסתייגות אחת חשובה – נכון להיום המרווח בין שיעור התשואה לריבית הוא 4.6% (ולא 6.5%). עלויות המימון של החברה בגיוסים חדשים הן 0.5%, אבל יש לה גם חוב ישן כך שהממוצע הוא עלות חוב של 2.38%. זה אומר שאפקטיבית המרווח הוא לא 6.5%, אלא 4.5% - גם מרווח מכובד שמבטא שיפור מרשים לפני עשור וגם הסבר לזינוק המשמעותי ברווח (שיפור במרווחים לצד גידול בפעילות). אלא שאם נעצור ונתייחס לעתיד, ונקבע שמה שאנחנו רואים זה מה שיהיה, כי אף אחד לא יודע אחרת, הרי שהמרווחים ימשיכו לעלות! מיחזורי החוב של מליסרון יהיו בריביות נמוכות, אפילו אפסיות, והמרווח יגיע ל-6.5%. במילים אחרות, תחת ההנחות האלו "מובטחת" למליסרון צמיחה ברווחים. לא בזכות הנדל"ן, בזכות המימון – זו כאמור חברה פיננסית. זו ההזדמנות, והנה האיום:

האיום הגדול

מליסרון אומנם הצליחה לגוון את עסקיה (וצפויה להמשיך בגיוון), כשנתח הקניונים בסך הנכסים שלה יורד ובמקביל עולה תחום המשרדים. הגיוון-פיזור חשוב להקטנת הסיכון, ועדיין תחום הקניונים הוא המרכזי אצלה ולגביו יש שאלה אחת חשובה שאין לה תשובה – איך תשפיע הקורונה על רכישות הציבור הישראלי דרך האינטרנט? האיום הגדול באמת של מליסרון הוא רכישות דרך האינטרנט. האיום הזה קיים כבר כמה שנים טובות. לפעמים הוא צף לתודעה ומוריד את המניה, ולרוב הוא נמצא שם, אבל "בקטנה". מליסרון מודעת לו ומטפלת בו – מרכזי הקניות והקניונים משנים את תמהיל החנויות – יותר פנאי ובילויים, ועכשיו, אחרי שכולם היו סגורים שנה, צפויים חודשים מאוד טובים לתחום הפנאי והבילויים. אבל השאלה הגדולה היא לגבי חנויות בקניונים – האם הרכישות באינטרנט גם על רקע הקורונה, יצברו תאוצה ובהתאמה האם החנויות בקניונים ייפגעו. אם כן, זה יחלחל גם לדוחות של מליסרון.

- סאמיט מנצלת משבר דה זראסאי בהצעה לרכישת נכסים ב-450 מיליון דולר

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% -...

זה האיום הגדול, אבל האמת היא שכשמסתכלים על זה מלמעלה, מבינים שגם אם תהיה פגיעה ושכר הדירה יירד, עדיין מה שייקבע יותר מכל את התוצאות של מליסרון ואת כיוון המניה זו הריבית במשק שתקבע את הריבית בגיוסים שלה. בשורה התחתונה – עלות גיוס החוב היא הדבר הכי חשוב כרגע בדוחות של מליסרון.

- 7.אור 10/08/2021 12:51הגב לתגובה זוהחברה ממונפת בצורה מוגזמת, השיטה להכניס רווחים מחוב מביאה לצרות כשהדברים מסתבכים

- 6.אנונימי 14/03/2021 22:33הגב לתגובה זוהאינפלציה עולה הריבית תעלה. השוכרים ישלמו פחות כי ימכרו פחות. המרווח יצטמצם והרווח יחתך. בנוסף הביקוש למשרדים לאחר הקורונה לא יהיה מה שהיה לפני. אולי עליות בטווח הקרוב אבל לטווח הארוך סכנה אמיתית

- 5.שומר כספו-ירחק! (ל"ת)משה 14/03/2021 18:19הגב לתגובה זו

- 4.אלי 14/03/2021 11:10הגב לתגובה זולפי ההגדרה הזאת גם ענפים אחרים הם פיננסיים. הרווחים תלןיים במרווח בין ריבית הגיוס לתשואה. למשל חברות ליסינג , תחנות כח ירוקות ועוד.

- 3.ריבית 14/03/2021 09:34הגב לתגובה זוכשתבוא הריבית המניות נדל"ן האלה ירדו כמו ברד בגודל כדורי טניס.כבר עכשיו האגחים צונחים והתשואות עולות משמע הריביצ מתחילה לצבור תאוצה.החיגה נמשכת עד שהיא מתפוצצת?

- 2.ניתוח נכון (ל"ת)דוד 14/03/2021 09:09הגב לתגובה זו

- 1.צריכות לעלות גם (ל"ת)גזית גלוב ואלוני חץ 14/03/2021 08:57הגב לתגובה זו

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Gemini

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Geminiהדילמה של המשקיעים - הם רוצים לממש מניות, אבל לא רוצים לשלם מס; מה לעשות?

צרות של עשירים - משקיעים רבים סבורים שהשוק עלה מדי ורוצים לממש, אבל אז הם נזכרים במס על רווחים ומתחרטים - למה זו טעות ונאחל לכם לשלם כמה שיותר מסים על רווחים בבורסה

אחרי שנה שבה שוק המניות המקומי רשם עליות חריגות ( שיא מאז 1992) ואחרי שנים שוול סטריט שוברת שיאים, אתם לא תשמעו אנשים שאומרים באמת שזה זמן מצוין להשקיע בבורסות. סליחה, טעות - אתם תקראו מנהלי השקעות, מנכ"לים, אנליסטים שאומרים שהשווקים ימשיכו לעלות, אבל הם לא אומרים את האמת שלהם, ואם כן - הם כנראה לא יודעים מה זה שוק מניות, מה זו מחזוריות ולא בטוח שהם יודעים לתמחר חברות ושווקים. וזה לא שאנחנו מבינים יותר, ממש לא, אלו מספרים, עובדות, זו מתמטיקה פשוטה. ככל שהשווקים עולים התמחור של הפירמות גבוה יותר וזה במבחנים שונים כמו - מכפילי רווח, מכפילי הון ועוד.

ההקדמה הזו חשובה למי שרואה את התחזיות של המומחים. אין באמת מומחים, יש פוזיציה ענקית שמחייבת את המומחה להאמין בעליות - זה הביזנס שלו. הוא חייב להיות אופטימי. מה שכן יש אלו בעלי שליטה שמממשים. שי את זה בלי סוף, ולמי הם מוכרים - לנו. פראיירים כנראה רק מתחלפים. הגופים המוסדיים מקבלים מאיתנו כסף גדול דרך הפרשות לפנסיה, גמל השתלמות ועוד וקונים מניות גם במחירים של פי 2-3 משנה שעברה, גם במכפילי רווח של 40.

ומה אתם באופן ישיר עושים? כלומר בקרנות נאמנות, במניות וכו'? יש כאלו ומסתבר שהם רבים מאוד שאומרים לנו - "השוק יקר, טאואר הגיעה ל-90 דולר מכרתי חצי מהכמות, זינקה ל-100 מכרתי עוד חצי. קניתי באזור 32-33 דולר. אבל עכשיו היא ב-120 דולר. גם לא הרווחתי את העלייה הנוספת וגם שילמתי מס ענק".

בואו נחלק את הדילמה לשתיים: לתזמן את טאואר בשיא - אף אחד לא יכול. לתזמן את המסים - כולם יכולים.

- המשקיע הגדול ביותר של אנבידיה מוכר מניות ב-150 מיליון דולר

- היום שאחרי באפט - מה תעשה ברקשייר עם קופת המזומנים העצומה שלה?

- המלצת המערכת: כל הכותרות 24/7

משקיעים חוששים מ-FOMO, אבל ככל שהשוק עולה, הם משתכנעים למכור. הבעיה שאחרי שהם משתכנעים למכור יש דילמה חדשה. למכור עכשיו ולשם מס? זו היתה שנה מופלאה, אין כמעט ניירות שירדו, התיקים מפוצצים ברווחים וגם במס תיאורטי (מס של 25% על הרווח בעת המימוש). ברגע שתבוצע מכירה, המס התיאורטי יהפוך למס בפועל.

ואז משקיעים רבים אומרים - נחכה כבר לשנה הבאה, ודוחים את העסקה. הכל יכול להית בעתיד - אולי יתברר שהם צדקו, אבל זו חוכמה שבדיעבד.