הצפות? מסתבר שאפשר לעשות מזה כסף

בנק ההשקעות השוויצרי, לומברד אודייה, פרסם מאמר מקיף ובו התייחס לכך שמפגעי מזג האוויר והצפות, הן הזדמנות לבחון השקעה בחברות המפתחות פתרונות אקלים, אשר צפויות להערכתם לשגשג בשנים הקרובות.

במאמר צוין כי עד לא מזמן, ווהאן הייתה אחת מערים רבות בסין, בהן נוף הולך ומתפתח במהירות של בטון ואספלט יצר סיכוני הצפה קשים. בשנת 2016 גשמי זלעפות פגעו בעיר, ניתקו שכונות שלמות וגבו חיים של 14 נפשות. עם זאת, כיום עוברת ווהאן מהפך עירוני ואקולוגי שכולל בין היתר מדרכות סופגות מים שנועדו לספוג מי סערה ואף לעשות בהם שימוש חוזר אחר כך.

ווהאן היא אחת ממספר הולך וגדל של "ערים סופגות" בסין המשתמשות בטכנולוגיה כדי למתן את השפעות מזג האוויר הקיצוני שנגרם כתוצאה מהתחממות כדור הארץ. אך זוהי גם המחשה כיצד ההתמודדות עם שינויי האקלים מייצרת הזדמנויות לחברות לייצר תשואה לבעלי מניות תוך עשיית טוב למען כדור הארץ.

הסנוניות הראשונות בתחום

קחו לדוגמה את חברת ארקדיס ההולנדית (סימול: ARCAD.AS), אשר עומדת מאחורי הפרויקט לעיצוב המדיניות בווהאן וחברת סואץ הצרפתית (סימול: SEV.PA), אשר עובדת בעיר צ'ונגצ'ינג, ועיצבה עבורה מערכת ניקוז עירונית משוכללת שמספקת ניתוח ותחזית בזמן אמת של ניקוז, שימוש חוזר במים וחשיפה לסיכון בשיטפון.

- פיצוץ במתקן LNG בארה"ב מקפיץ את מחירי הגז הטבעי באירופה ב-15%

- איך נפסיק לפחד ונתחיל לאהוב את האנרגיה הגרעינית?

- המלצת המערכת: כל הכותרות 24/7

ברחבי העולם קיימות הזדמנויות עסקיות רבות במציאת דרכים לניתוק הפעילות הכלכלית והצמיחה מההשפעה הסביבתית. נכון לעכשיו, רק חמישה אחוזים מההשקעה בשינויי אקלים הולכים לפעילויות הסתגלות. עם זאת, בעוד שנדרש מאמץ עצום, פעילות ההסתגלות מציעה תשואה טובה למשקיעים. מחקרים אחרונים מלמדים על כך שהשקעה של 1.8 טריליון דולר בחיזוק התשתיות תמנע הפסדים ותייצר תשואה של 7.1 טריליון דולר - תשואה של פי 4.

המצב בעולם רק הולך ומחמיר

הטמפרטורות עולות בקצב חסר תקדים, רמות הזיהום נמצאות בשיאים היסטוריים ומפלס הים נמצא בעלייה מתמדת. ההערכות מדברות על כך שכ-1.4 מיליארד אנשים יתגוררו באזורי החוף עד שנת 2050. במקביל, ישנן 570 ערים, חלקן עם אוכלוסיות העולה על 10 מיליון, באזורים בסיכון מעליית מפלס הים.

הרבה מההגנות הטבעיות של הערים הללו אבדו בגלל השימוש בחומרי בנייה אטומים, כמו בטון ואספלט, המונעים מהאדמה לספוג מים. קחו לדוגמה את ג'קרטה, בירת אינדונזיה, ששוקעת בקצב של 20-25 ס"מ בשנה.

- הסנאט הארגנטינאי אישר את תקציב 2026: הישג פוליטי ראשון למיליי מאז הבחירות

- מייקל ברי חוזר להמר נגד השוק: "בועת ה-AI מזכירה את הדוט-קום"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שהונפקה, זינקה כמעט 400% ונופלת היום ב-60%

השקעה בחברות הפועלות בתחום אינה נחוצה רק כדי להניע את השינוי - אלא שזו פעולה שבה קיים גם סיכוי לתשואה גבוהה למשקיעים. החל מחברות טכנולוגיות חלוציות בהפחתת שיטפונות ועד לאלו שעובדות על פרויקטים של אנרגיה מתחדשת ובכלל בתחום של אחסון חשמל, ישנן מספר רב של אפשרויות.

יותר מטריליון דולר בסיכון

על פי הערכות, כ-200 מהחברות הגדולות בעולם כבר נושאות כטריליון דולר בסיכון כתוצאה מהשפעות של שינויי אקלים - כאשר חלק גדול מההשפעה הזו אמור להכות בחמש השנים הבאות.

- 1.נושון 08/01/2020 16:17הגב לתגובה זובדיוק כמו שנוח עשה

וול סטריט, Photo by Keenan

וול סטריט, Photo by Keenanוול-סטריט בדרך לסיים את 2025 בשיא - מה האנליסטים צופים?

שוק המניות האמריקאי מתקרב לסיום 2025 כשהוא בשיאים היסטוריים, והציפייה בקרב המשקיעים היא לנעילה חיובית של השנה. המדדים המובילים נסחרים סמוך לרמות שיא, לאחר שהתאוששו מתנודתיות מוקדמת יותר בדצמבר, שנבעה בעיקר מחולשה במניות הטכנולוגיה על רקע חששות מהיקף ההשקעות בבינה מלאכותית.

מדד S&P 500 רשם שיא חדש לפני חג המולד, והוא נמצא במרחק של כ־1% בלבד מרמת 7,000 נקודות, רף סמלי שמעולם לא נפרץ. אם המגמה הנוכחית תימשך, זה יהיה החודש השמיני ברציפות של עליות במדד, רצף העליות החודשי הארוך ביותר מאז השנים 2017–2018. גם מדד נאסד"ק, המוטה לטכנולוגיה, מסכם שנה חזקה עם עלייה דו־ספרתית.

מדיניות הפד במוקד

על רקע סיום השנה, תשומת הלב של השווקים מופנית בעיקר למדיניות הפדרל ריזרב. הבנק המרכזי הוריד את הריבית המצטברת ב־75 נקודות בסיס בשלושת ישיבותיו האחרונות, לרמה של 3.50%–3.75%, אך ההחלטה האחרונה התקבלה ברוב דחוק, והתחזיות של חברי הוועדה לגבי המשך השנה הקרובה אינן אחידות. פרסום פרוטוקול הישיבה הקרובה עשוי לשפוך אור על חילוקי הדעות בתוך הבנק.

נושא נוסף שמרחף מעל השווקים הוא זהות יו"ר הפד הבא. כהונתו של ג'רום פאוול מסתיימת במאי, והמשקיעים ממתינים להודעת הנשיא דונלד טראמפ על מועמדותו להחלפה. כל רמז להחלטה צפוי להשפיע על המסחר בטווח הקצר, במיוחד בתקופה של נזילות נמוכה.

- נייקי עולה 2%, אינטל יורדת 3% ומהי המגמה בחוזים?

- התמ״ג עלה 4.3% בניגוד לציפיות

- המלצת המערכת: כל הכותרות 24/7

למרות העליות במדדים, הרכב העליות בשוק השתנה בחודשים האחרונים. מניות הטכנולוגיה, שהיו המנוע המרכזי של העליות בשנים האחרונות, רשמו ביצועי חסר מאז נובמבר, בעוד שסקטורים אחרים תפסו את מקומן כמובילי השוק. מניות פיננסים, תחבורה, בריאות וחברות קטנות הציגו תשואות עודפות, תופעה שבוול-סטריט מגדירים כרוטציה של משקיעים לעבר תחומים שבהם רמות התמחור נמוכות יחסית והחשיפה לסיכונים בענף הטכנולוגיה מוגבלת יותר.

טראמפ ומאסק (X)

טראמפ ומאסק (X)מי אנשי השנה שלי בוול סטריט?

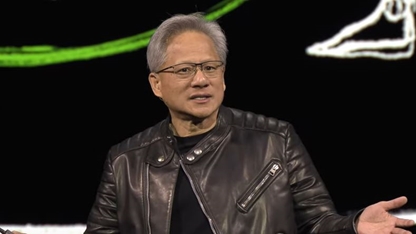

כרגיל עם סיומה של השנה האזרחית, מגיע מבול הערכות לגבי "איש השנה" בוול סטריט, מי השפיע הכי הרבה על התנהגות השוק וכיכב הכי הרבה בכותרות. ברשימה שלי זו השלישייה המנצחת: נשיא ארה"ב דונלד טראמפ, אילון מאסק וג'נסן הואנג, מנכ"ל ומייסד אנבידיה שהוביל את מהפכת ה-AI

"אנחנו אוהבים לחשוב שהבאנו חדשנות לעסקי החדשות, אבל יש דברים שאי אפשר להמציא מחדש וסקירת סוף השנה היא אחד מהם," כתבה ליז הופמן, עורכת Semafore ולשעבר עיתונאית בכירה בניו יורק טיימס. ברוח צנועה זו, הופמן מונה את תשעת הסיפורים העסקיים הגדולים לשנת 2025, ביניהם היווצרות בועת ה-AI, הקפיטליזם המדיני של הנשיא טראמפ, התפתחות כלכלת הקזינו ועוד. אזקק מכאן את הסיפורים הגדולים שלהם יש אימפאקט משמעותי על השוק גם השנה וגם לשנים הבאות.

ראשית כל, נראה כי למרות אופן הדיבור שלו, המדיניות של טראמפ בכול התחומים מצליחה, כאשר לדעתי הטענה הזו תאומת יותר במהלך שנת 2026 שעומדת בפתח וגם במזרח התיכון. טראמפ הוא ללא ספק האדם המשפיע ביותר על העולם הכלכלי שוול סטריט בתוכו.

הופמן מדייקת כשהיא כותבת כי "המכסים של הנשיא דונלד טראמפ היו או תיקון הכרחי לשנים של מדיניות סחר קלוקלת או מס מיותר ומעוות שוק על האמריקאים. מה שהם לא היו, להפתעתם של כלכלנים ומשקיעים רבים שציפו לכך, זה אסון כלכלי. עסקים הסתגלו, המחירים עלו מעט, ומנהלים, שקראו נכון את הקהל, מיהרו לעצב מחדש את סדרי העדיפויות שלהם כביטחון לאומי. "יום השחרור" (השם שהעניק טראמפ ליום הטלת המכסים) היה מטח הפתיחה של שכתוב גורף של המדיניות הכלכלית של ארה"ב, שראה את הממשלה מפנה משאבי מדינה הן לתעשיות לאומיות חיוניות והן למופעי צד שהעשירו את המעגל הפנימי של הנשיא. גם הרפובליקנים וגם הדמוקרטים עוסקים כעת בבחירת מנצחים ומפסידים ודוחפים את ארה"ב לעבר מודל ממשלתי שמדינות אחרות, בעיקר באסיה ובמזרח התיכון, מתרחקות ממנו".

- טראמפ: אם השווקים חזקים יו״ר הפד צריך להוריד ריבית

- טראמפ מתקרב להכרעה על יו״ר הפד הבא ודורש ריבית נמוכה בהרבה

- המלצת המערכת: כל הכותרות 24/7

עם אילון מאסק וג'נסן הואנג הסיפור הוא שונה וסנסציוני, מאחר והשניים הללו משנים את העולם באמצעות מהפכת הטכנולוגיה. הואנג, יליד טייוואן שהיגר לארה"ב, סיים את לימודיו באוניברסיטת סטאנפורד והקים את אנבידיה ב-1993 אותה הוא מוביל מאז. הוא הצליח למזג את הבינה המלאכותית לתעשייה, הרבה קודם לתחזיות ושינה לחלוטין את כלכלת העולם. אין שום ספק שהתואר "הארכיטקט של ה-AI" שניתן לו ע"י מגזין Time מוצדק וכך גם הערך המטורף שהשוק מעניק לחברה שלו. כל זה ללא קשר להחלטה שלו להקים מרכז פיתוח בישראל, החלטה שמלמדת אותנו גם לקח, לפיו אם נפסיק להתעסק או לבכות על מר גורלנו ובמקום זאת נמשיך בדרך שהתוו מנהיגי הציונות, מבלי לחשוד בכל אחד שהוא נגדנו, אז המילים "אור לגויים" לא יהוו סיסמה בלבד, אלא הן יהיו למציאות.